貯金3000万円超えたら?1億円に増やす資産運用法!投資家のタイプ別の投資先9選

資産3000万円といえば野村総研が定義するところの「マス層」から抜け出し、「アッパーマス」と言われる水準に到達したことになります。

3000万円の資産があれば、仕事をリタイアして精神的に豊かな生活を送りたいと考えている方もいらっしゃるかと思います。

しかし、当ブログでも以前お伝えしている通りセミリタイアを行うのであれば最低でも1億円は保有していないと厳しいです。

→ 貯金3000万円超えたら何年暮らせる?1億円まで増やし不労所得を元にセミリタイアを目指そう!ダメ人間でもミリオネアを目指せる資産運用を紹介。

しかし、3000万円という資産があれば1億円の資産を構築するのは決して難しいことではありません。そこで今回は3000万円を資産運用する際に気をつけるべきことと、投資家のタイプ別におすすめの投資先を紹介していきたいと思います。

投資家タイプ一覧(ジャンプで飛べます)

貯金3000万円はまだ少ない?!資産運用すべき理由と考えるべきポイント

ではまず、3000万円を資産運用すべき理由と考えるべきポイントについてお伝えしていきたいと思います。

インフレで資産を実質的に資産は目減りしていく

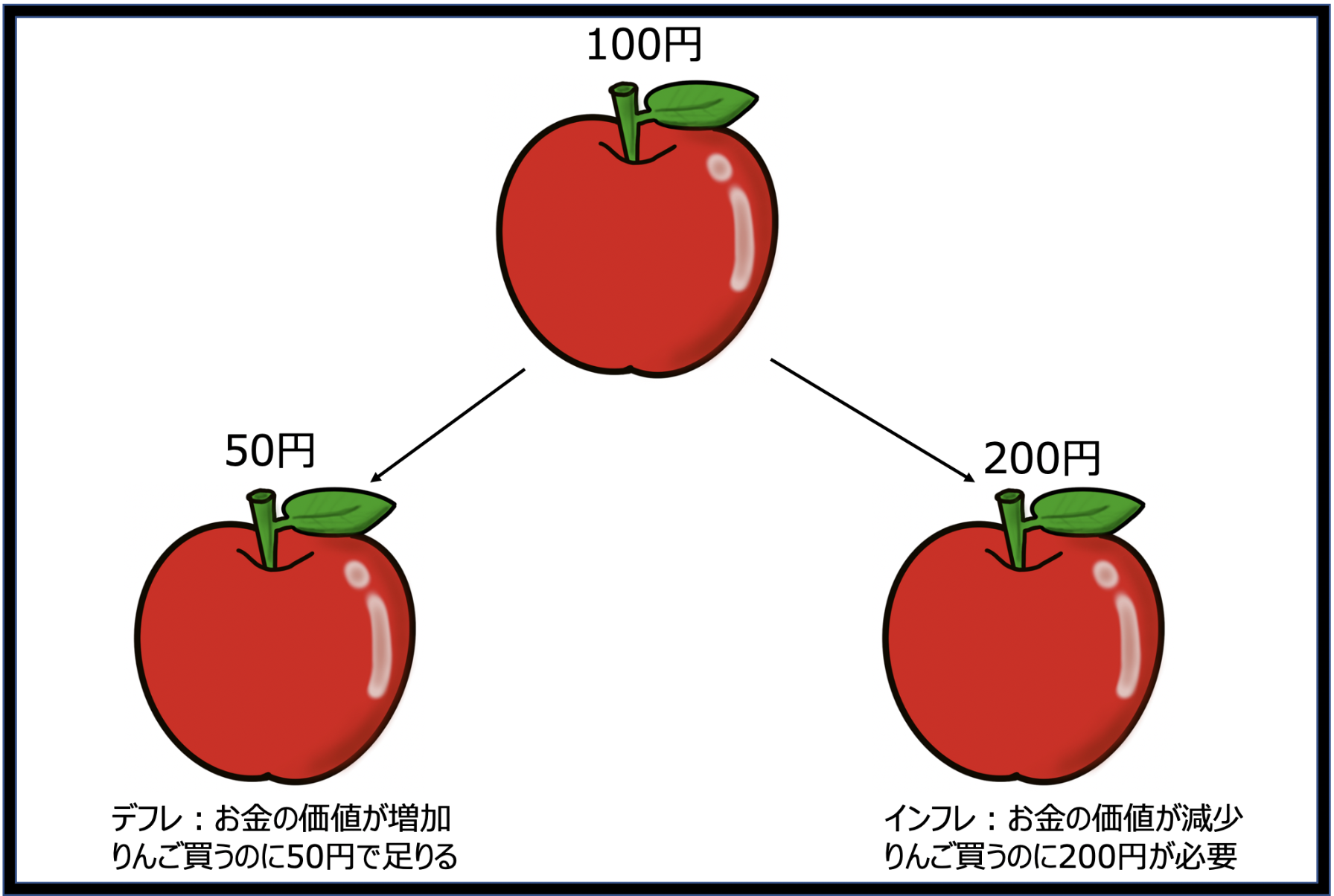

バブル崩壊以降、日本はデフレスパイラルに陥っていました。「デフレ」というのはモノやサービスの価格が下落する現象を指します。言い換えると通貨の価値が高くなるということですね。

しかし、2022年に入ってから状況が一変しています。2023年になっても状況は変わっていません。

世界中で発生している高インフレと止まらない円安の煽りを受けて日本でもコストプッシュ型のインフレが発生しています。

インフレとは需給によって発生します。需要が供給より高かったり、供給が制限されることでインフレが発生します。

残念ながら日本は給料が上がらず需要が伸びることによるデマンドプルインフレは発生しません。しかし、日本は食料やエネルギーなどを海外からの輸入に頼りきっています。

つまり海外の食料やエネルギー価格が上昇すれば輸入物価が上昇して供給の側面からインフレが発生してしまうのです。

残念ながら海外のインフレは基調的なものであり、日本の物価もコストプッシュ型で上昇していくことが見込まれています。

インフレが発生するということはデフレの逆で通貨の価値が減少することを意味します。つまり貴方の保有する3000万円の価値も毀損するのです。

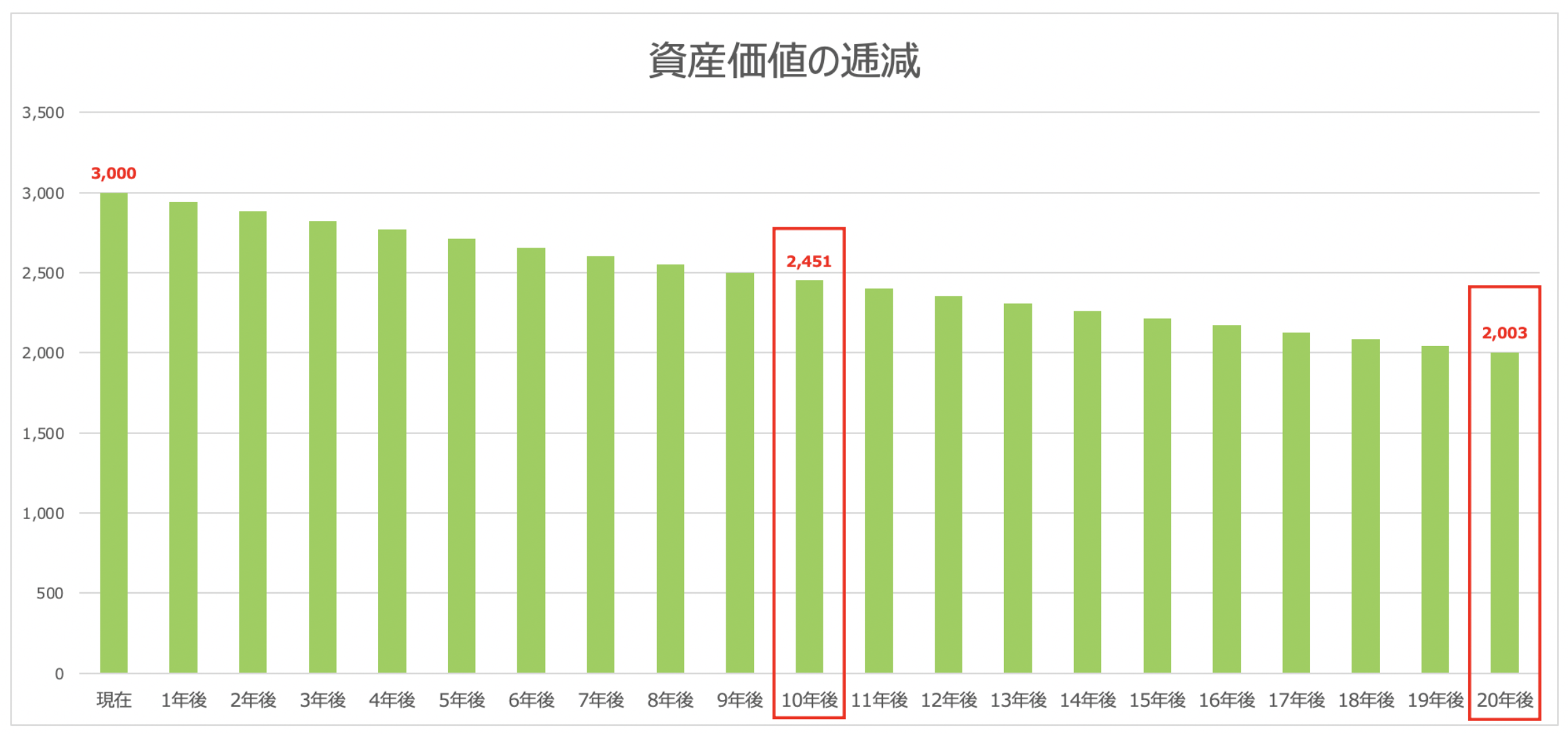

例えば現在のインフレ率2%で20年経過した場合以下のように3000万円の価値は2000万円に減価します。

| 現在の3000万円の価値 | |

| 10年後 | 2,451万円 |

| 20年後 | 2,003万円 |

この時代に資産運用をせずに貯金を放置しておくことはリスクでしかないのです。タンス預金が許容されていた時代は終焉しました。

長期投資で安定したリターンを確保しながら複利で増大させよう

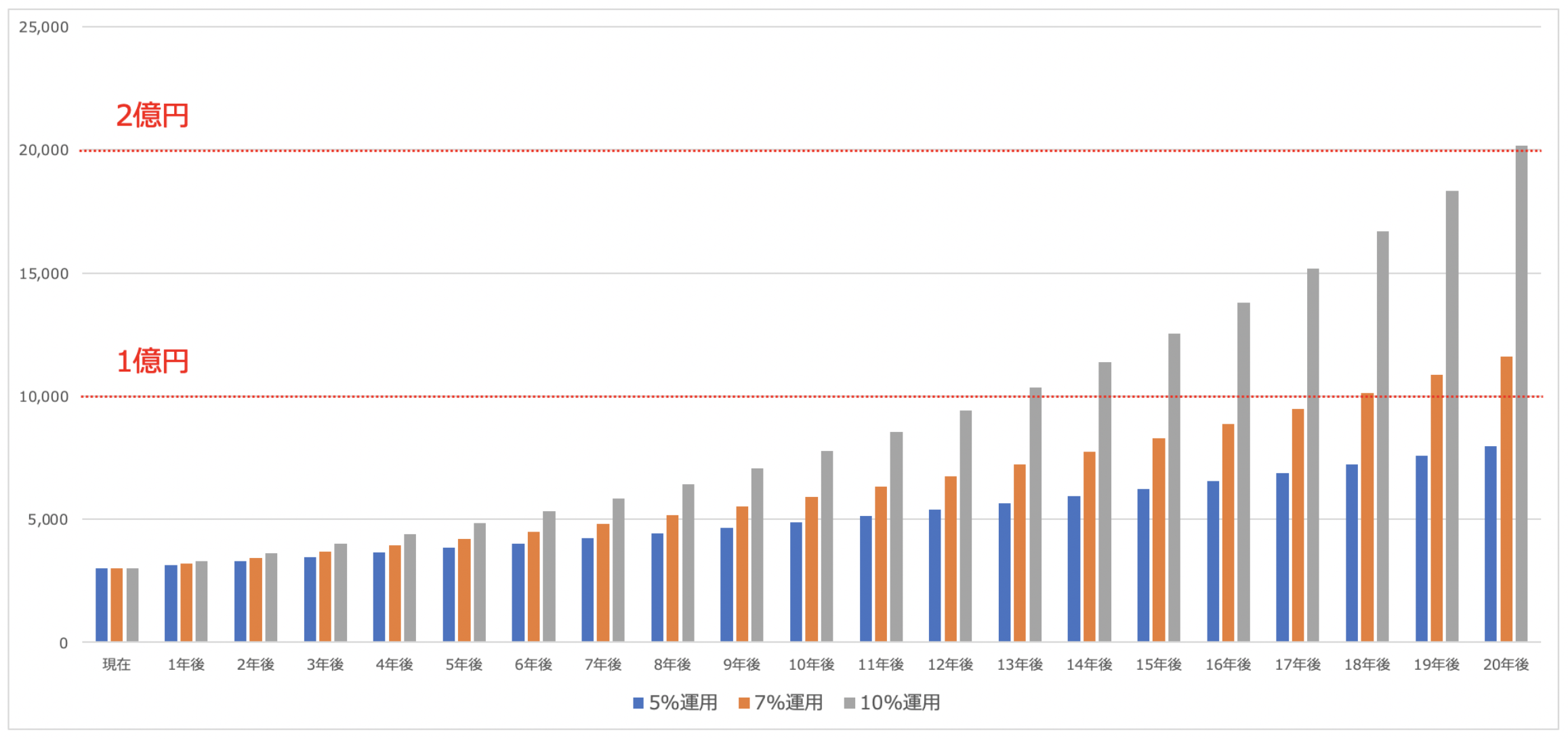

資産運用をする際にお伝えしたいのが、長期目線で考える重要性です。一年ではあまり増えなくても、複利を味方につけることで資産を飛躍的に上昇させることができます。

3000万円を5%、7%、10%で運用することができたら、以下の通り1億円達成も現実的なものとなってきます。

10%で運用できれば20年後には2億円に到達することが出来ますね。

| 5%運用 | 7%運用 | 10%運用 | |

| 5年後 | 3,829 | 4,208 | 4,832 |

| 10年後 | 4,887 | 5,901 | 7,781 |

| 15年後 | 6,237 | 8,277 | 12,532 |

| 20年後 | 7,960 | 11,609 | 20,182 |

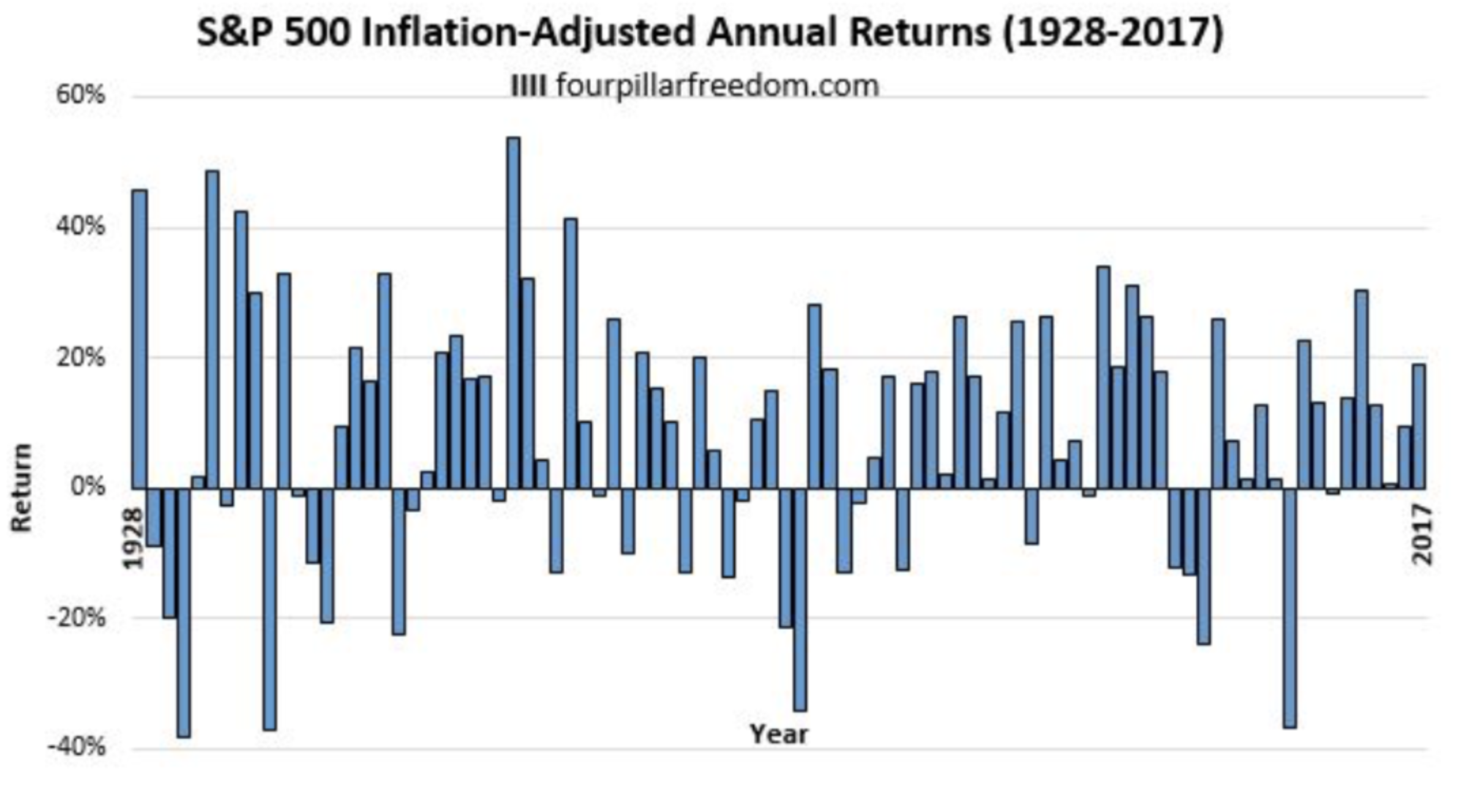

さらに長期投資のメリットはリスクの低減という側面からも説明できます。例えば、株式市場は毎年のリターンに大きなボラがあります。

以下は米国のS&P500指数の1929年以降の年度リターンです。50%以上の上昇をする時もありますが、40%の下落を被る時も頻繁にあります。

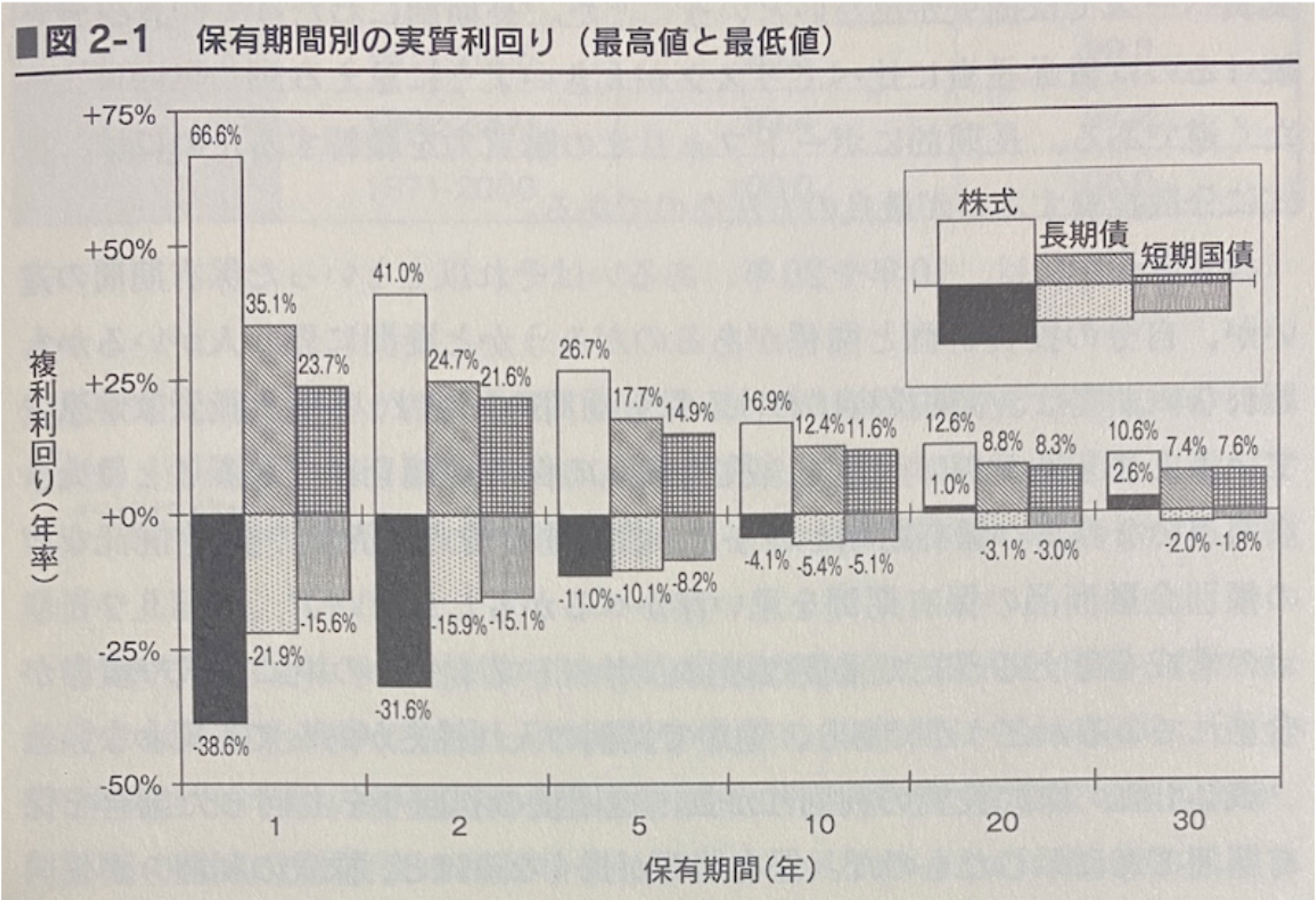

しかし、長期投資を行うと以下の通り株式は債券よりも安定したリターンを叩き出すことが実証されています。表の味方は図の下でお伝えしています。

参照:シーゲル教授「株式投資の未来」

つまり30年投資した場合の株式、長期債、短期債の最高平均リターンと最低平均リターンの幅は以下となります。

株式:2.6%-10.6%

長期債:▲2.0%-7.4%

短期債:▲1.8%-7.6%

株式投資は10年まではリスクの高い投資先ではあるのですが、20年以上投資するとむしろ安全度が高い投資先といえるのです。

これは景気循環する影響ですね。20年以上投資すれば不景気と好景気のサイクルを経験することになるのでリターンが安定する傾向にあります。資産形成はじっくりと腰を据えて行う必要があります。

ただ、今回以下で紹介する投資先のなかには下落をおさえながら安定したリターンが期待できる投資先も紹介していますので参考にしていただければと思います。

投資家のタイプ別の3000万円のおすすめ資産運用法

それでは本題にお伝えしていきたいと思います。投資家のタイプ別にお伝えしていきます。

部分的にプロにおまかせしたい方向け

まずは自分で選択の余地もあるものの、ある程度プロに任せることができる投資先についてお伝えしていきます。

多くの方が投資している投資信託

| 期待利回り | 2%-5% |

| メリット | ・自動で運用してくれる ・100円から投資することも可能 |

| デメリット | ・自分で投資対象資産を選択する必要がある ・リターンが総じて低い ・リターンによらず手数料が徴収される |

投資信託は多くの方にとって身近な選択肢なのではないでしょうか?ネット証券では2000本以上が設定されていますし、銀行や証券会社からも勧誘を受けた経験がある方は多いかと思います。

近年はネット証券では100円から投資をすることができるのでより身近な存在になっています。

投資信託は完全にプロにお任せと勘違いしている方も多いと思いますが、実態は違います。

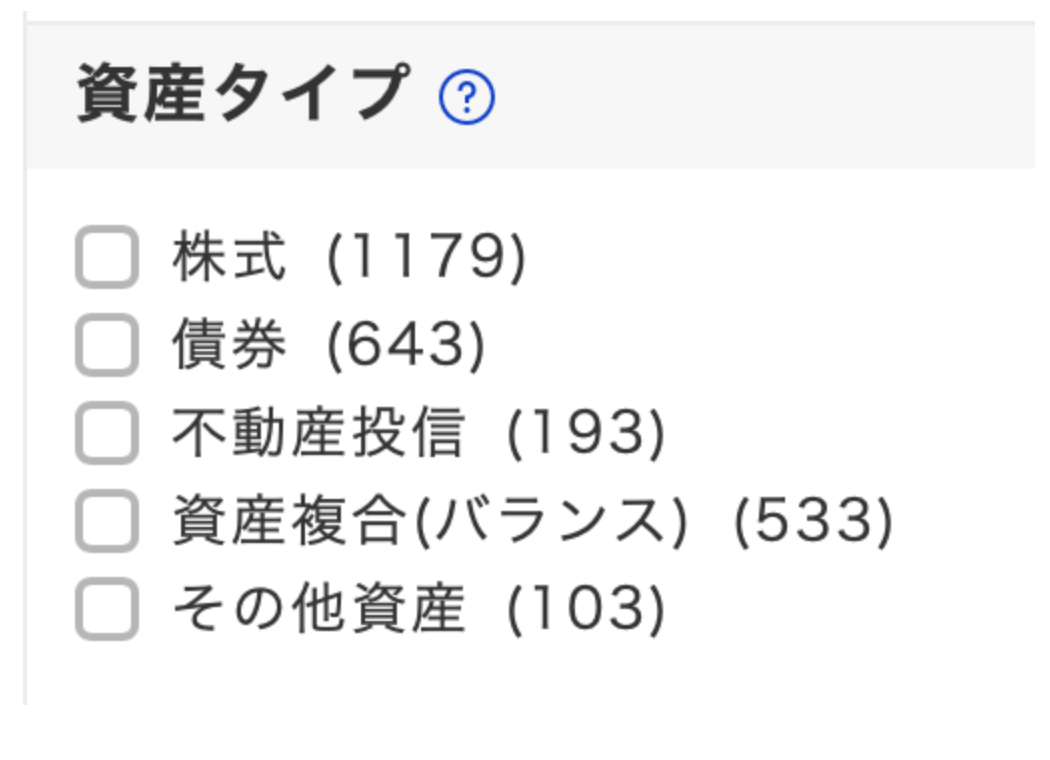

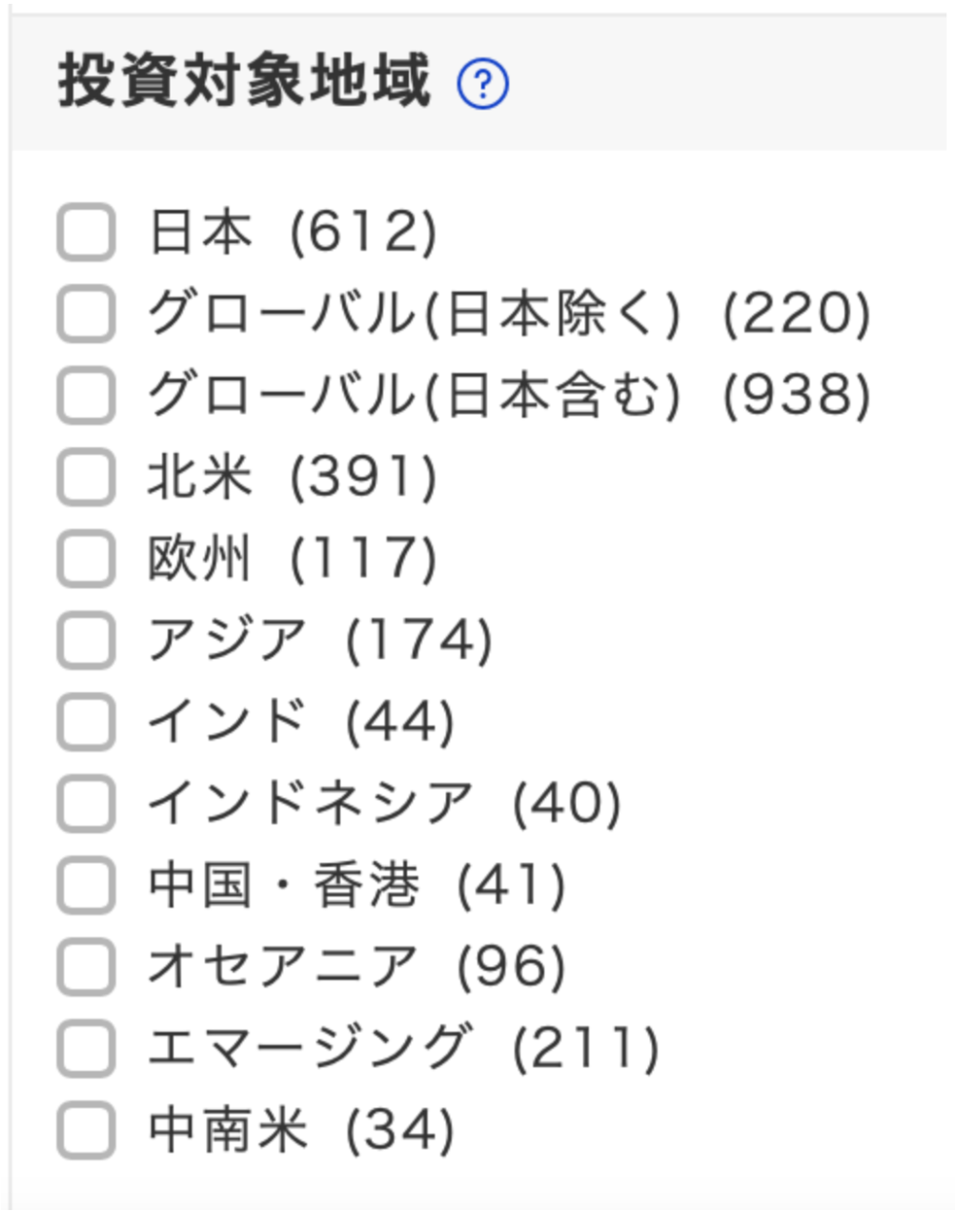

例えば以下は楽天証券の投信検索欄です。

まず資産タイプで「株式」「債券」「不動産」「バランス」「その他(商品等)」を選択する必要があります。

更に、上記の資産を選んだ上で投資する地域を選ぶ必要があります。

「日本」「先進国」「新興国」「各国」「各地域」「全世界」と多くの選択肢があります。

更にそこから、投資する種類を選んでいく必要があります。

| 株式 | ・大型株?中型株?小型株? ・バリュー株?グロース株? |

| 債券 | ・長期債?短期債? ・ハイイールド債?社債?国債? |

| 不動産(REIT) | ・商業施設?住宅?倉庫? |

| 商品 | ・金?原油?穀物? |

無数の選択肢がある中から、投資対象を選ぶ必要があるのです。

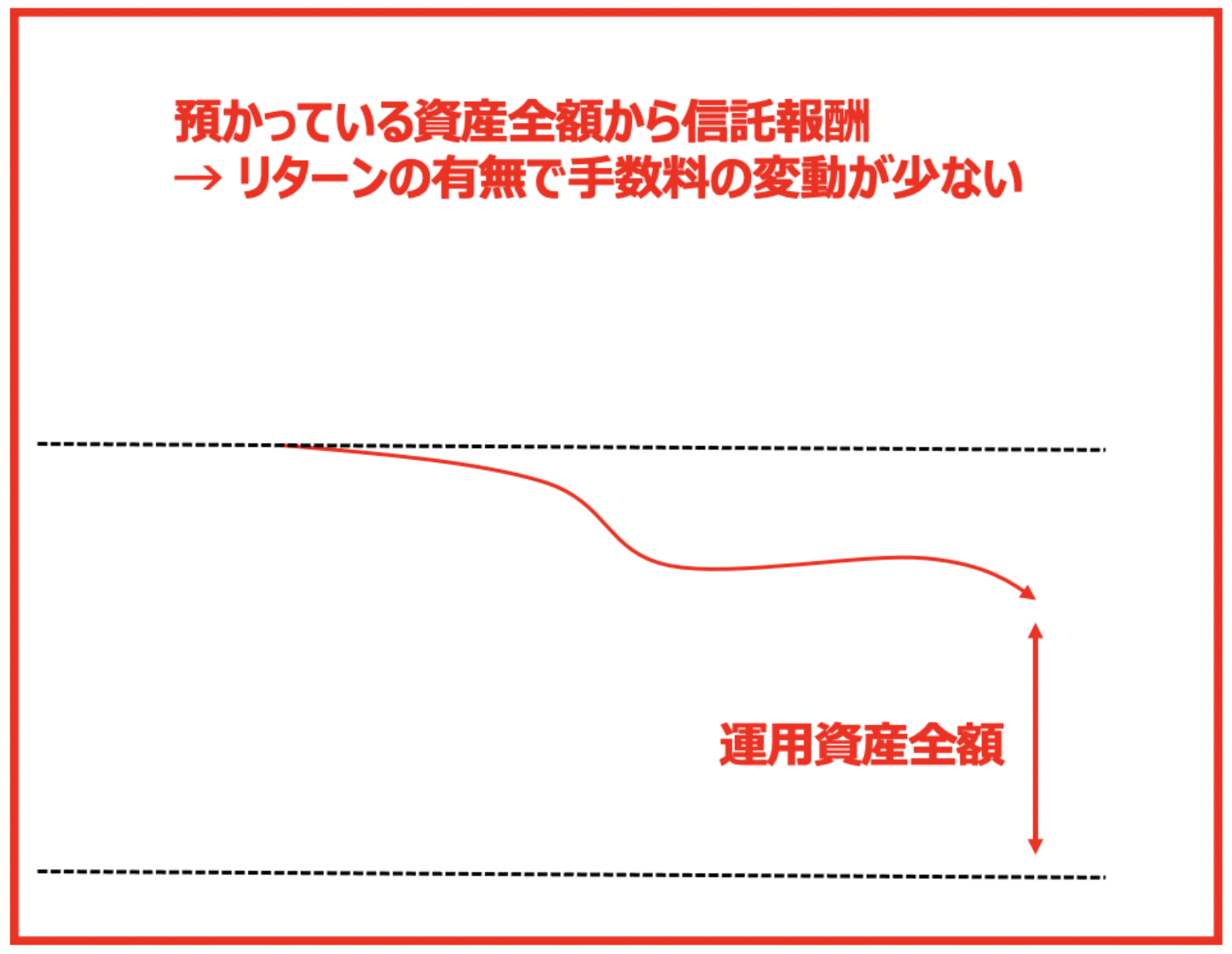

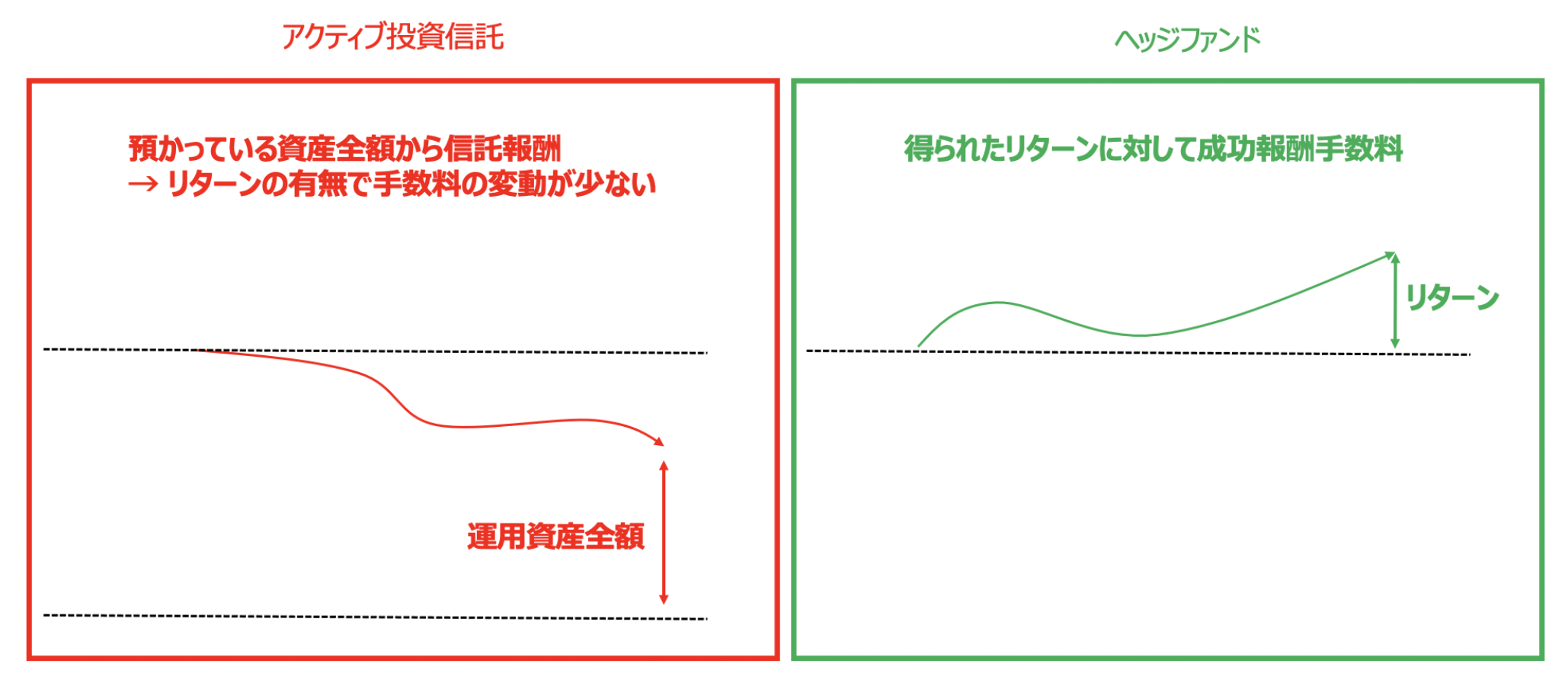

そしてもう一つの特徴が信託報酬が主な手数料となっているということです。

信託報酬とは?

投資信託を管理・運用する経費として保有している期間ずっと支払い続ける費用。預け入れた資産の中か「総資産額に対して何%」といった形で毎日差し引かれます。

例えば信託報酬が2%だとしましょう。1000万円を預けて1200万円になった場合の年間の信託報酬は24万円となります。

一方、1000万円が800万円に減った場合でも年間の信託報酬は16万円となってしまうのです。

つまり、運用がうまく行こうが、失敗しようが金融機関に入ってくる手数料はあまり大差はないのです。投資家からすると納得いきませんよね。

そして、もう一つ残念な結果があります。

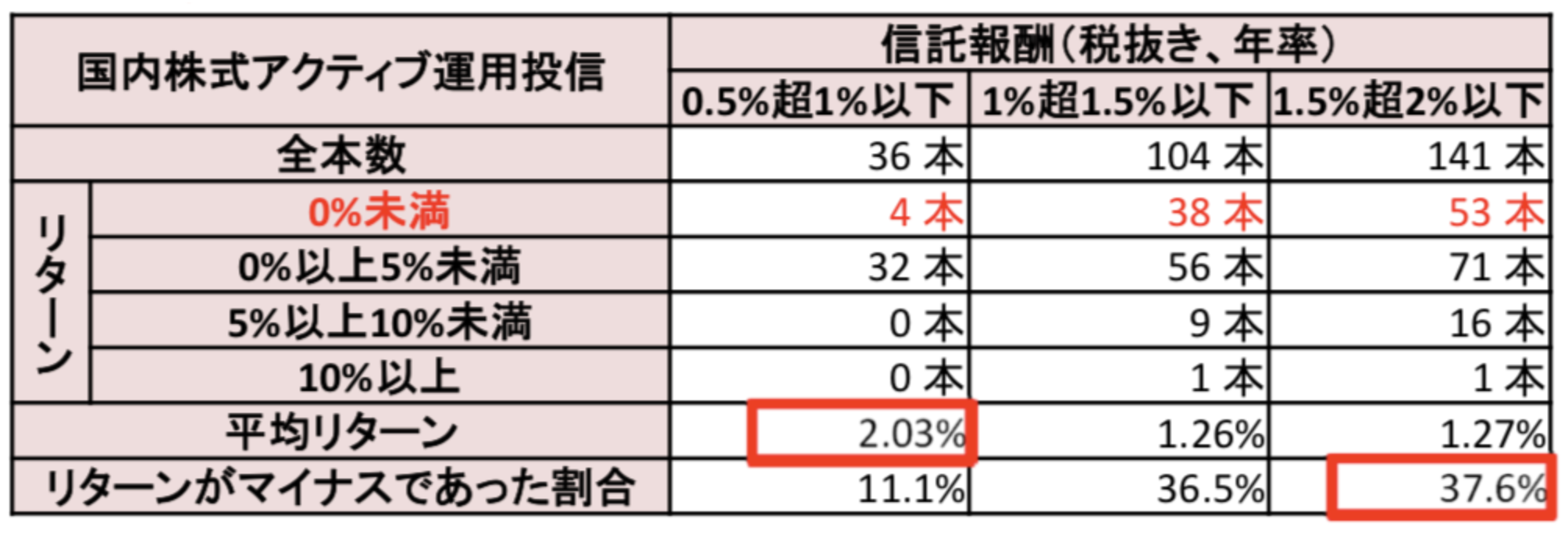

信託報酬が高くてもリターンが高ければ問題ありません。しかし、残念ながら投資信託は信託報酬が高ければ高いほど低いリターンとなっています。

信託報酬が0.5%〜1.0%の場合の平均リターンは2.03%ですが、信託報酬が1.5%〜2.0%の投信の平均リターンは1.27%となっています。

正直いってどのパターンでもリターンは物足りませんね。更に信託報酬が高い投信はリターンがマイナスとなった割合が大きくなっています。

あまり魅力的な選択肢とはいえません。

高い分配利回りが期待できる不動産投資信託(REIT)

| 期待利回り | 4%-5% |

| メリット | ・自動で運用してくれる ・高い分配利回りを得ることができる |

| デメリット | ・複利を毀損している ・株式市場と連動しており分散効果がない |

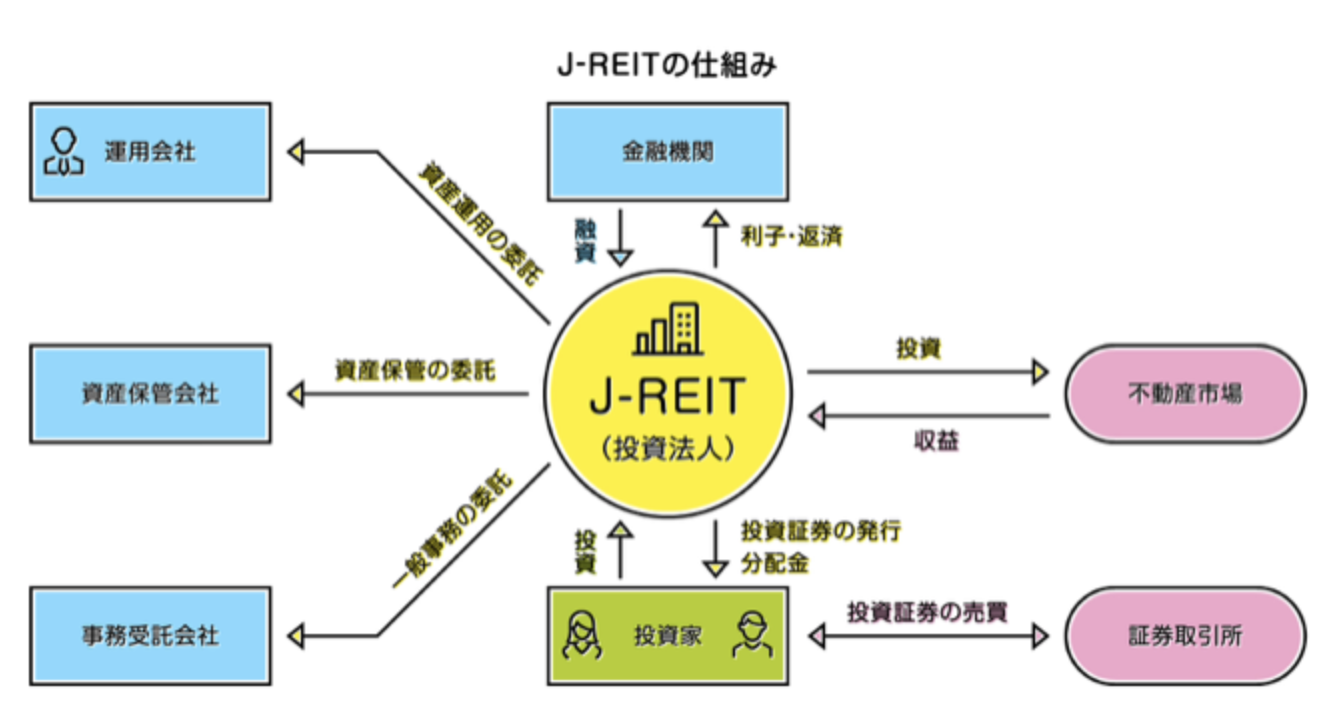

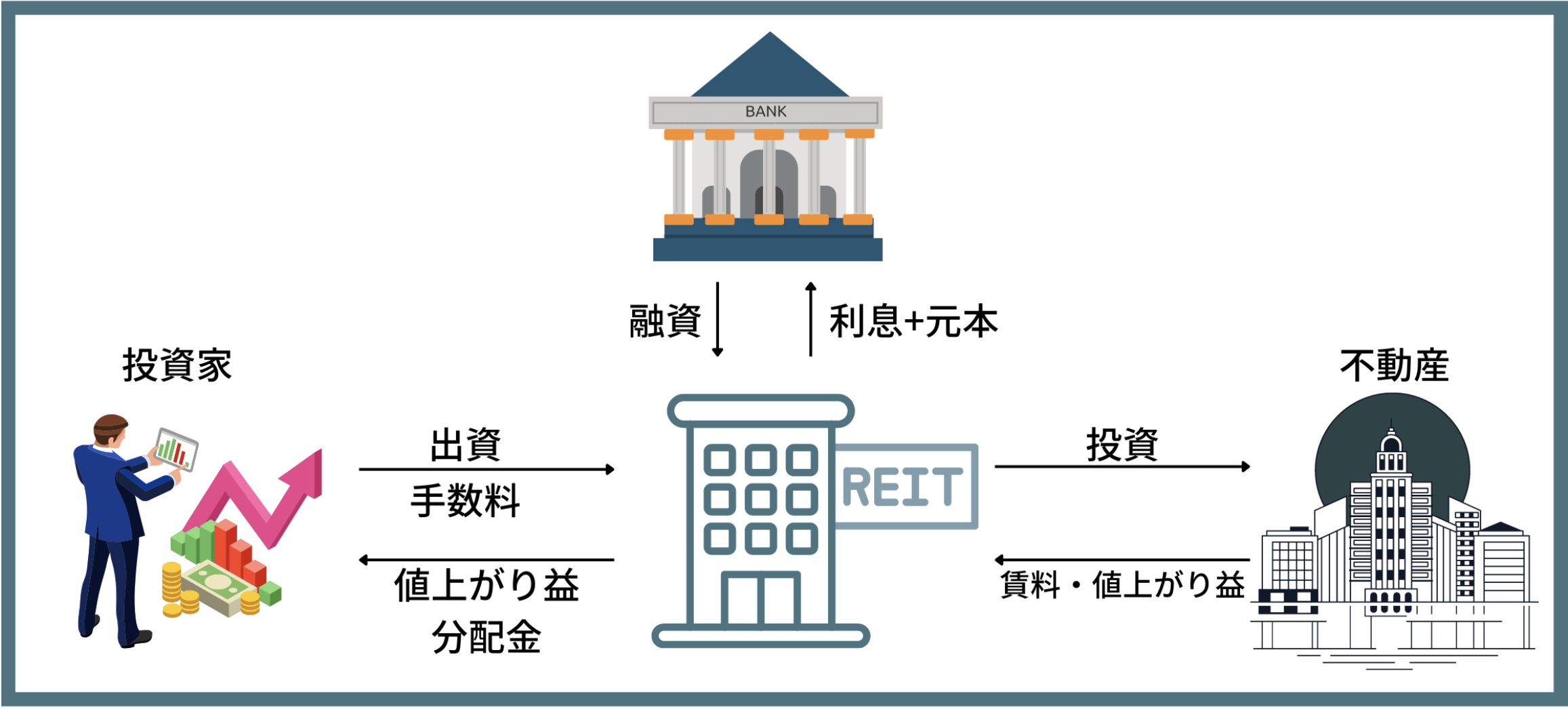

J-REITは不動産に分散渡欧しするための箱です。投資家から集めた資金と金融機関からの借り入れで調達した資金で不動産に分散投資します。

その不動産から得られる賃料や値上がり益を投資家に分配します。

そしてJ-REITの大きな特徴として高い分配利回りがあります。

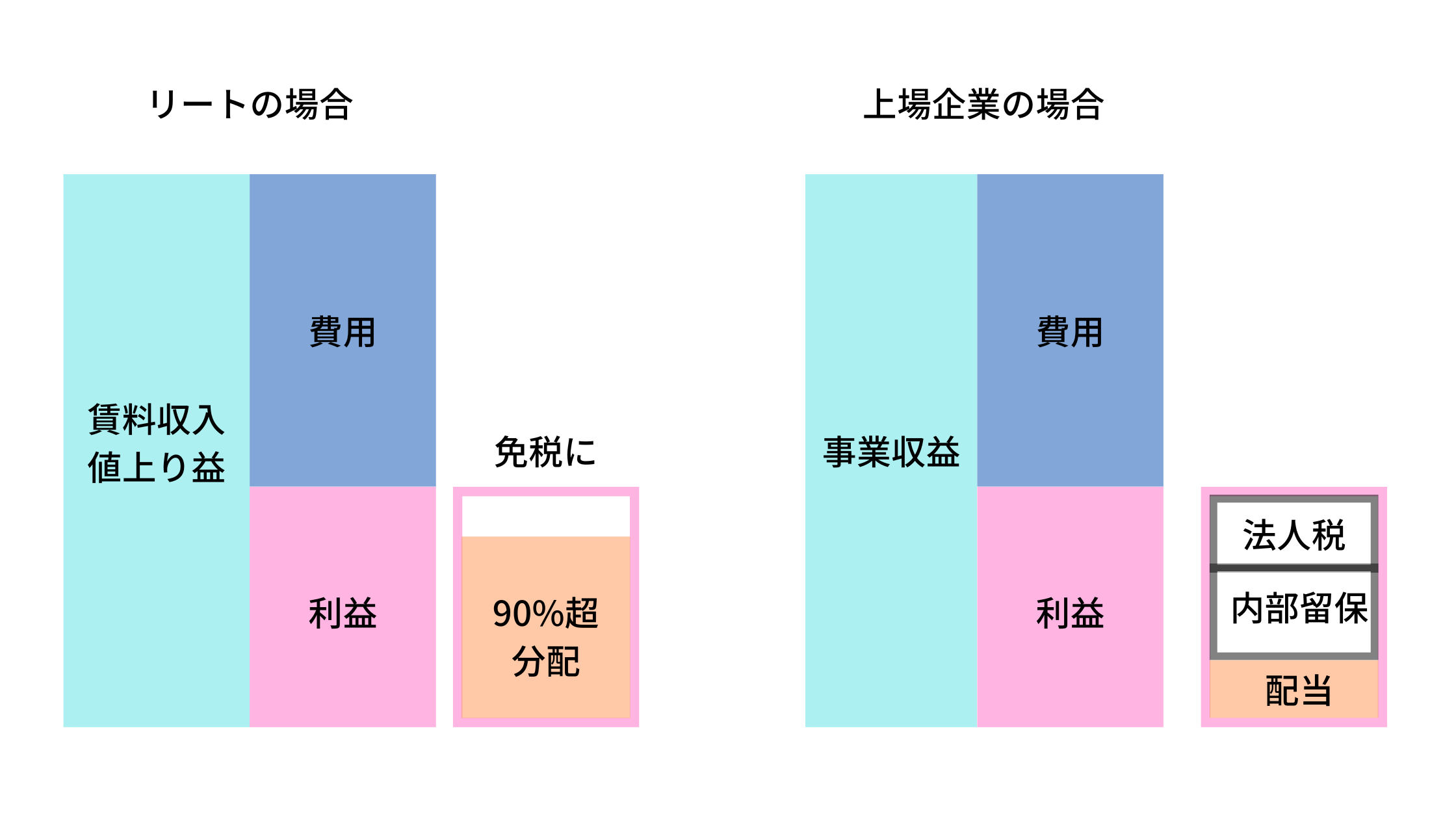

一般的な企業は純利益に対して法人税が発生します。しかし、J-REITは純利益の90%以上を分配することで税金が免除される仕組みとなっています。

つまり、賃料収入や物件の売却益でえら得れた利益の殆どを投資家に分配します。結果的に高い分配り回りのREITが多くなっています。

そのため4%-7%の分配利回りを獲得することができます。しかし、必ずしも長期的なリターンという観点で見た時に好ましいわけではありません。

上場企業の場合は事業利益から法人税を支払った後に残った資金で事業投資を行い事業を拡大していきます。

しかし、J-REITに関しては殆ど全て投資家に分配するので再投資ができません。新たに投資をするためには投資家から資金を募ったり借り入れを行う必要があります。

新規に投資家から資金を集める場合は、既存の投資家の取り分は希薄化されます。

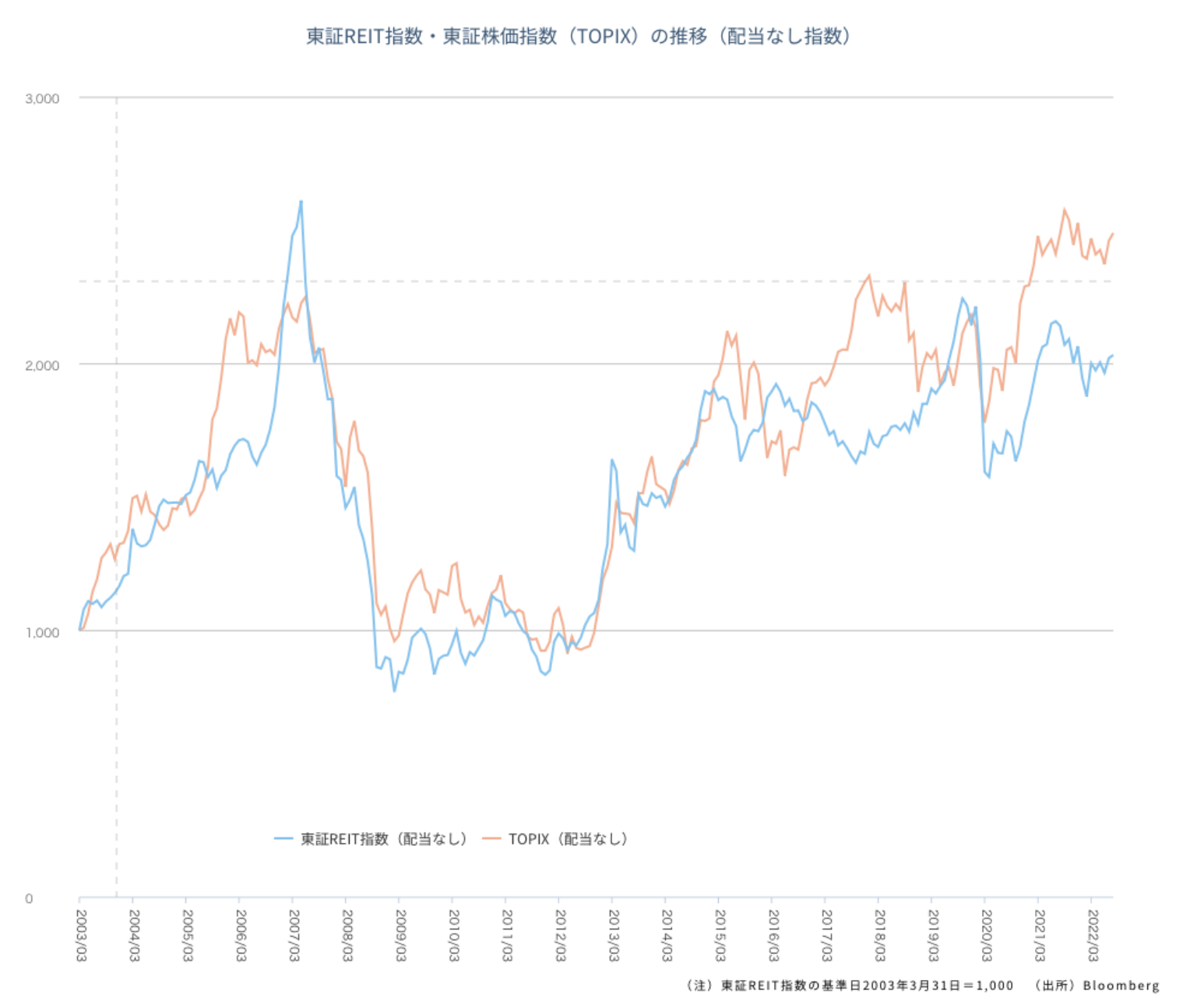

長期的なリターンという観点で考えるのであれば、他の選択肢の方が魅力的になると考えています。また、近年は株(TOPIX)とREIT(東証REIT指数)は同様の動きとなっています。

上記は分配金を出さない前提なので実際は分配金を出した時に20.315%の税金が取られるので再投資した時の複利効果が毀損されます。

そのため、TOPIXよりも分配り回りが多い東証REIT指数は上記の青線より低い推移となります。

株式より低いリターンで同じ動きをするのであれば、あまり妙味がないことがご理解いただけたかと思います。

関連

プロにおまかせで高いリターンを狙いたい方向け

では次に完全にプロにお任せできる投資先についてお伝えしていきたいと思います。

富裕層や機関投資家に愛好されているヘッジファンド

| 期待利回り | 10%以上 |

| メリット | ・全て自動で運用してくれる ・下落を抑制して高いリターンを出してくれる ・成功報酬型の手数料形態 |

| デメリット | ・最低出資金額が高い ・アクセスするのが難しい |

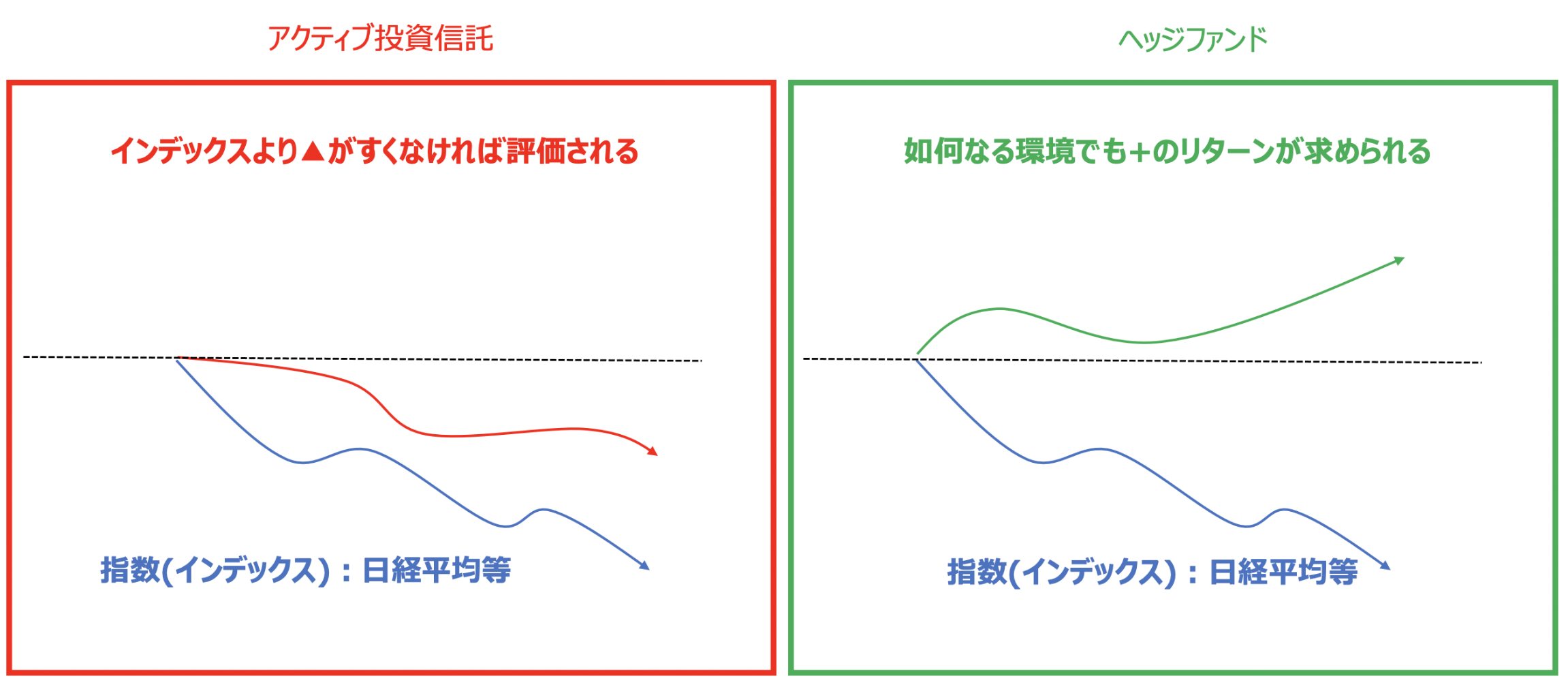

ヘッジファンドは資産を預けたら全自動でリターンを狙ってくれます。投資対象も全てファンドマネージャーにお任せという形になります。

投資信託は自分の選んだ投資対象が間違っていれば、いくら投信の運用が上手かったとしてもリターンがマイナスになることがあります。

しかし、ヘッジファンドは如何なる環境であってもプラスのリターンをだすことを至上命題としています。

名前からわかるとおり市場の下落をヘッジする目的で富裕層や機関投資家から選好されています。

特に保険会社や年金基金などの基金は支払いが発生するので、株式市場の暴落局面に巻き込まれるわけにはいけません。

市場暴落局面でも資産を守ってくれる投資先としてヘッジファンドは選好されているのです。

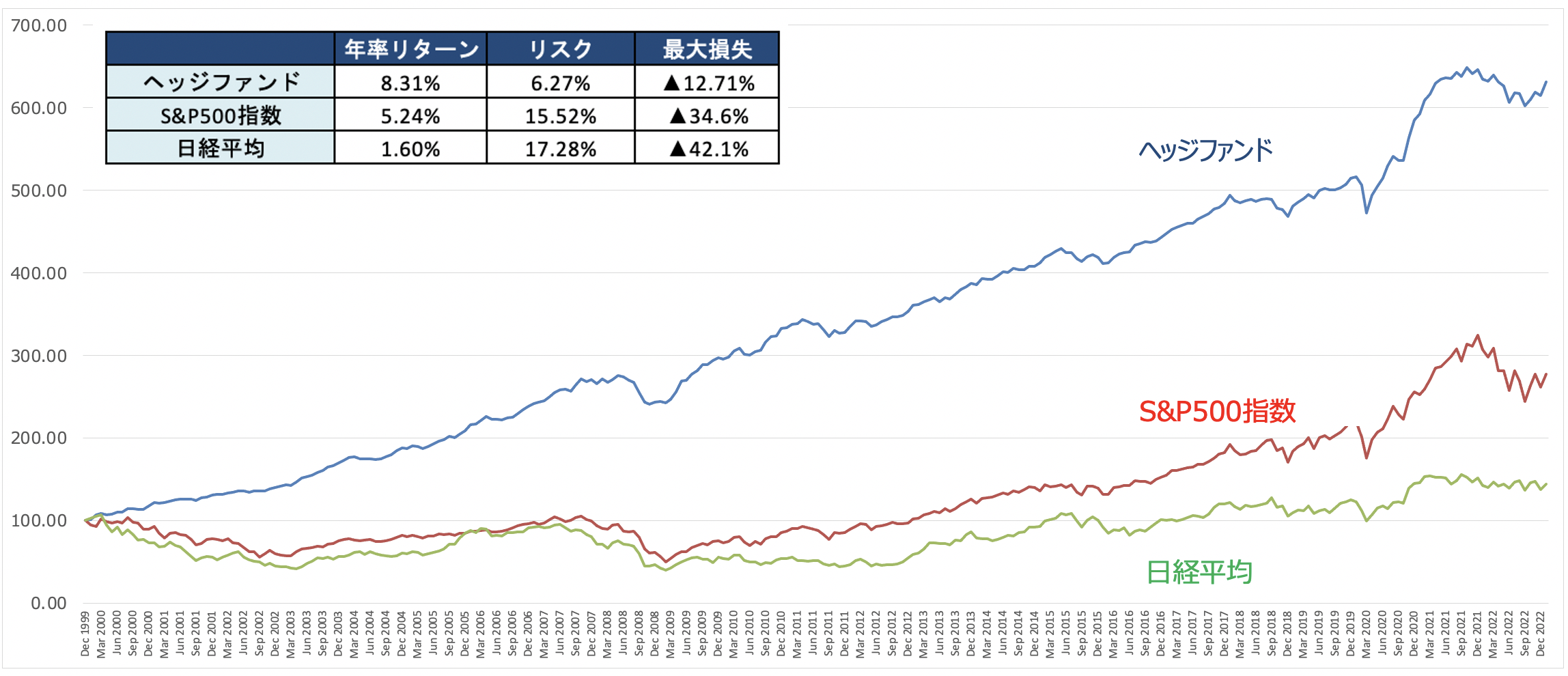

実際、以下の通りヘッジファンドは市場の暴落局面でもリターンを出したり損失を抑制しながら高いリターンを叩き出しています。

下落を抑制しながら日経平均やS&P500指数をはるかに超えるリターンをだしており安心して長期保有することができます。

ヘッジファンドでは主に成功報酬型の手数料を採用しています。

成功報酬手数料は得られたリターンの中から手数料が徴収されます。そのため、ファンドマネージャーは是が非でもリターンを狙いにいきます。

先ほどお伝えした投資信託の手数料は預け入れた資産全額に対してかかってくるので、ヘッジファンドの成功報酬型手数料は投資家にとってもフェアな手数料形態なのです。

ヘッジファンドマネージャーは以下のような戦略を用いて如何なる環境であってもリターンを狙って行ってくれます。

ヘッジファンドの戦略

- ロングショート戦略

- マーケットニュートラル戦略

- アクティビスト戦略

- イベントドリブン戦略

- プライベートエクイティ戦略

このように自由な戦略を駆使するためにヘッジファンドというプライベートファンドという形で運営がなされています。

そのため、ヘッジファンドは基本的には富裕層や機関投資家にのみ門戸を開いています。

しかし、日本にも非常に優秀なヘッジファンドも存在しており1000万円以上であれば投資することも可能となります。

筆者が投資しているファンドについては以下で取り上げております。(追って詳しく解説します)

金融機関が積極的に売り出しているファンドラップ

| 期待利回り | 2%〜5%以上 |

| メリット | ・全て自動で運用してくれる ・投資家毎のリスク許容度でポートフォリオを組成してくれる ・債券を組み合わせているので株式だけよりもリスクが低い |

| デメリット | ・ファンドラップフィーと運用手数料が二重で発生 ・株式と債券が同時に下落する局面に弱い |

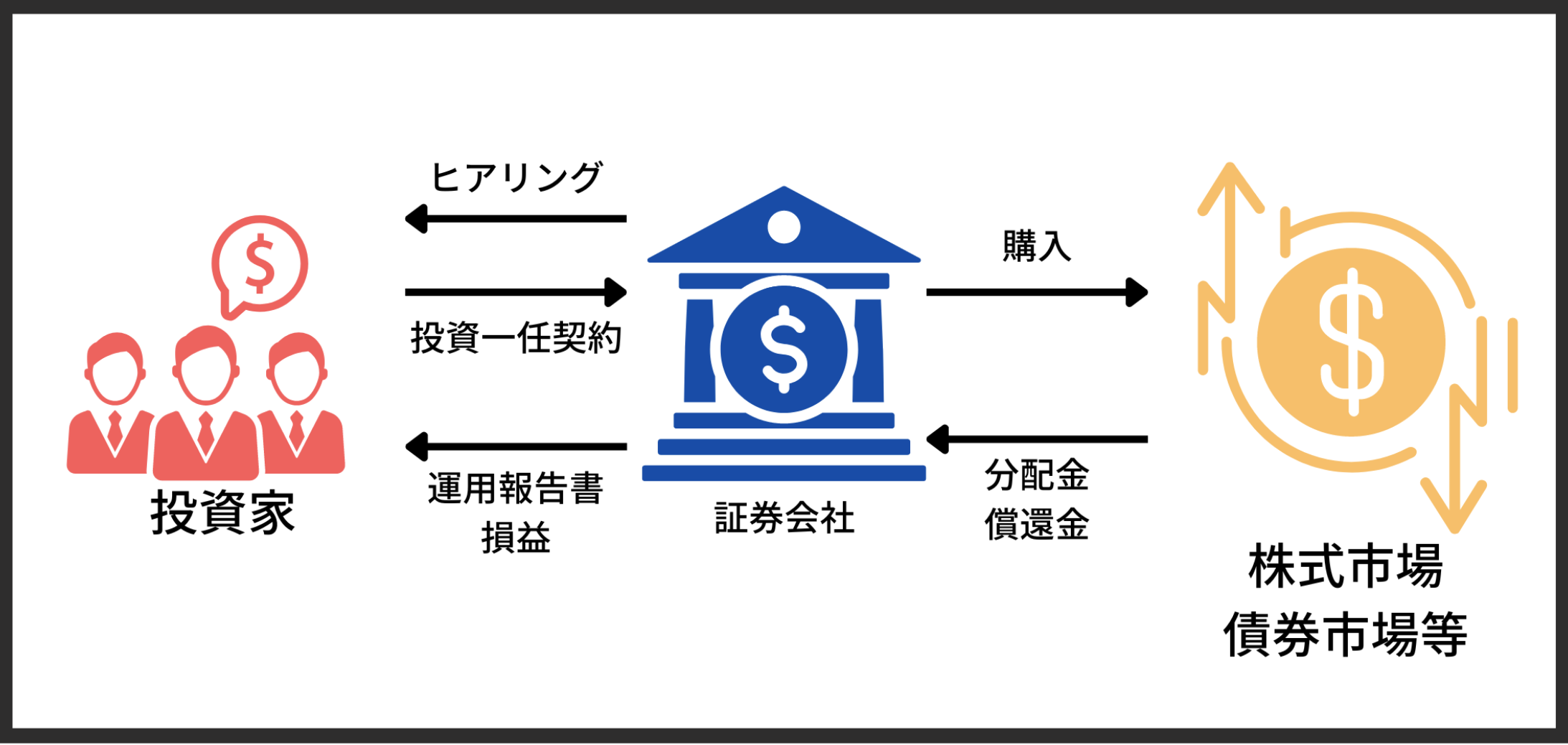

投資信託と同様に近年、銀行や証券会社が積極的に売り出しているサービスとしてファンドラップ があります。

ファンドラップ は投資家と金融機関が投資一任契約を結んで投資家のリスク許容度に応じて金融機関がポートフォリオを作成して運用と管理を行うサービスです。

投資を一任することができるので投資初心者に人気のサービスとなっています。

→ 【ファンドラップとは?】あまりにもひどいと評判?実際儲かった?大手金融機関が本腰で乗り出している商品のリターンや手数料を比較

ファンドラップは金融機関にとっては以下の手数料を二階建で取れるので魅力的な商品となっています。

| ファンドラップフィー | 投資家の要望に合わせてポートフォリオを組むコンサルフィー |

| 信託手数料 | ポートフォリオに組み入れられた投信から発生する信託手数料 |

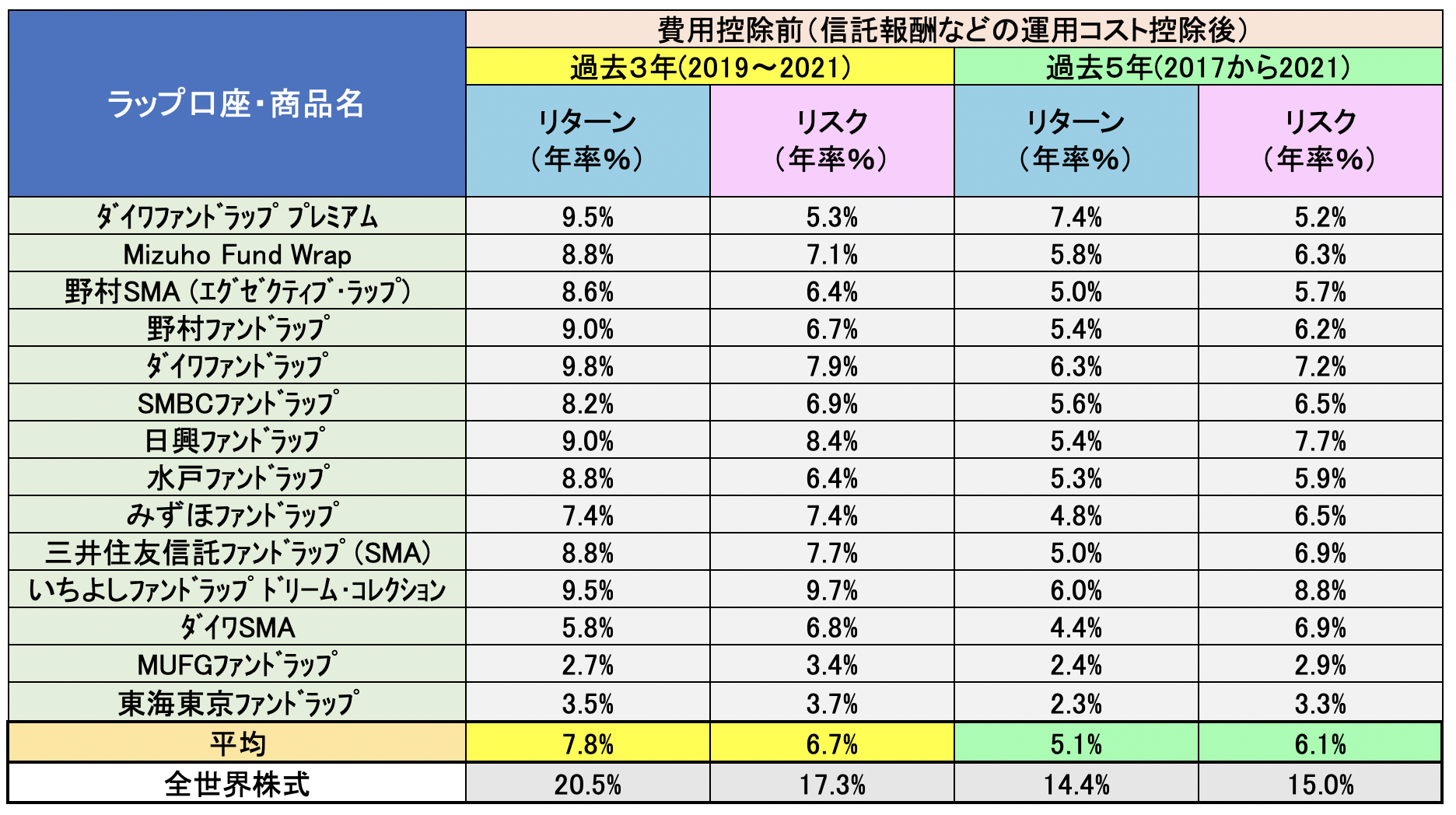

以下は金融庁が集計した2019年から2021年の3年間と、2017年〜2021年の5年間の各ファンドラップ のリターンです。

各社の平均と全世界株式のリターンを比較しています。

一見すると過去3年で平均年率7.8%、過去5年で平均年率5.1%と良い成績に見えます。

しかし、同期間の全世界株式の年率リターンは過去3年で20.5%、過去5年で14.4%と非常に堅調な相場環境だったことがわかります。

全世界株の超長期のリターンは5%前後であることを考えると、バブル的な相場が続いた期間の追い風参考記録なのです。

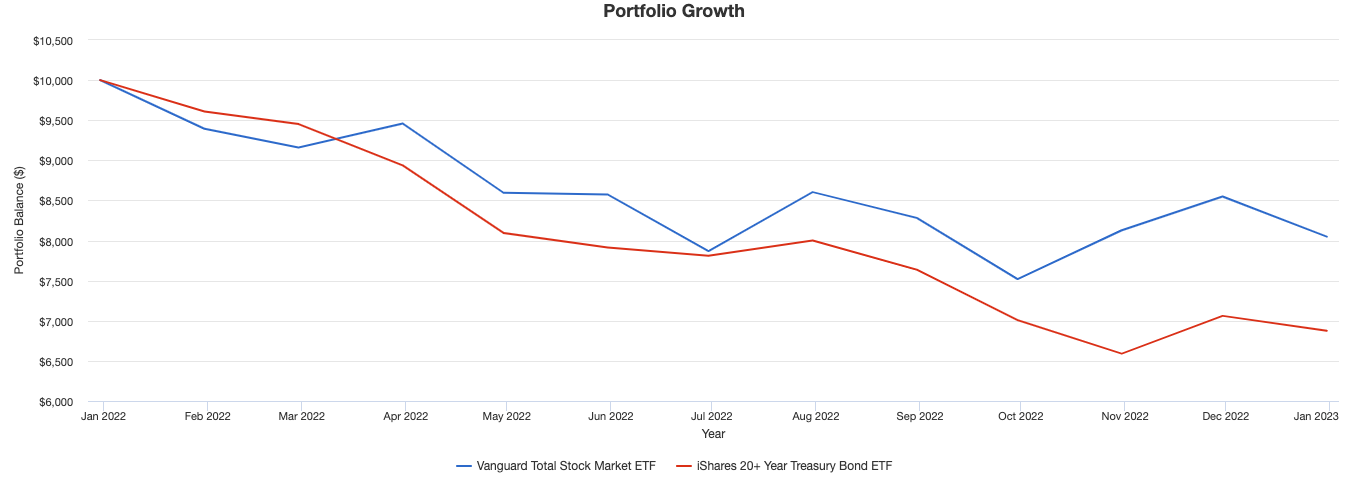

重要なのは昨年2022年のように株式も債券も下落するような局面です。

現在も続いていますが2022年から発生している全世界的なインフレを抑えるために各中央銀行は金利を引き上げる金融引き締めをおこなっています。

昨年は金利が上昇したことで債券が下落し、更に金利上昇の影響で株価のバリュエーションも低下して株価も下落していきました。

以下は世界の金融の趨勢を決する米国の株式と債券の2022年のチャートです。

米国株:▲19.51%

米長期債:▲31.24%

ファンドラップは基本的には債券と株式に分散して投資していますが、2022年のような局面では相互に補完できず資産が下落していきます。

実際、2022年にYahoo知恵袋で以下のような書き込みもみられています。

りそなファンドラップで15月前に500万円契約して今50万弱の損失ですが解約したほうがいいのか我慢してまつのが良いのか教えてください。

契約内容 スタンダード慎重型

オルタナティブ投資:なし 新興国投資:あり参照:Yahoo知恵袋

どのような相場環境でも任せられるという観点では先ほど紹介したヘッジファンドの方が適しているといえるでしょう。

以下で分析していますので興味のある方はご覧いただければと思います。

ファンドラップ関連記事

- 評判の大和証券「ダイワファンドラップ」を運用実績や口コミを含めて評価!大損の可能性あり?

- 契約資産額ランキング1位の「野村ファンドラップ」で大損?儲かったという口コミが少ない理由は?

- 運用実績が評判の「のむラップ・ファンド」を徹底評価!積極型と普通型と保守型の特徴や口コミを含めて紐解く。

- SMBC:三井住友ファンドラップを紐解く。評判は悪いが実際のリターンは?

- みずほ証券の「みずほファンドラップ」を徹底評価!評判や運用実績や口コミを含めて紐解く。

- 【ひどい?】りそなファンドラップの評判は?運用状況や過去実績からラップ口座開設のメリット・デメリットを考える!

- 三菱UFJ信託銀行が提供するMUFGファンドラップの運用実績がひどい!?評判や口コミを含めて徹底評価!

とにかく安全に運用したい方向け

全く増えない定期預金

| 期待利回り | 0.1%〜0.3% |

| メリット | ・元本がほぼ安全 |

| デメリット | ・インフレ率以下のリターンしか期待できない ・資金拘束を受ける |

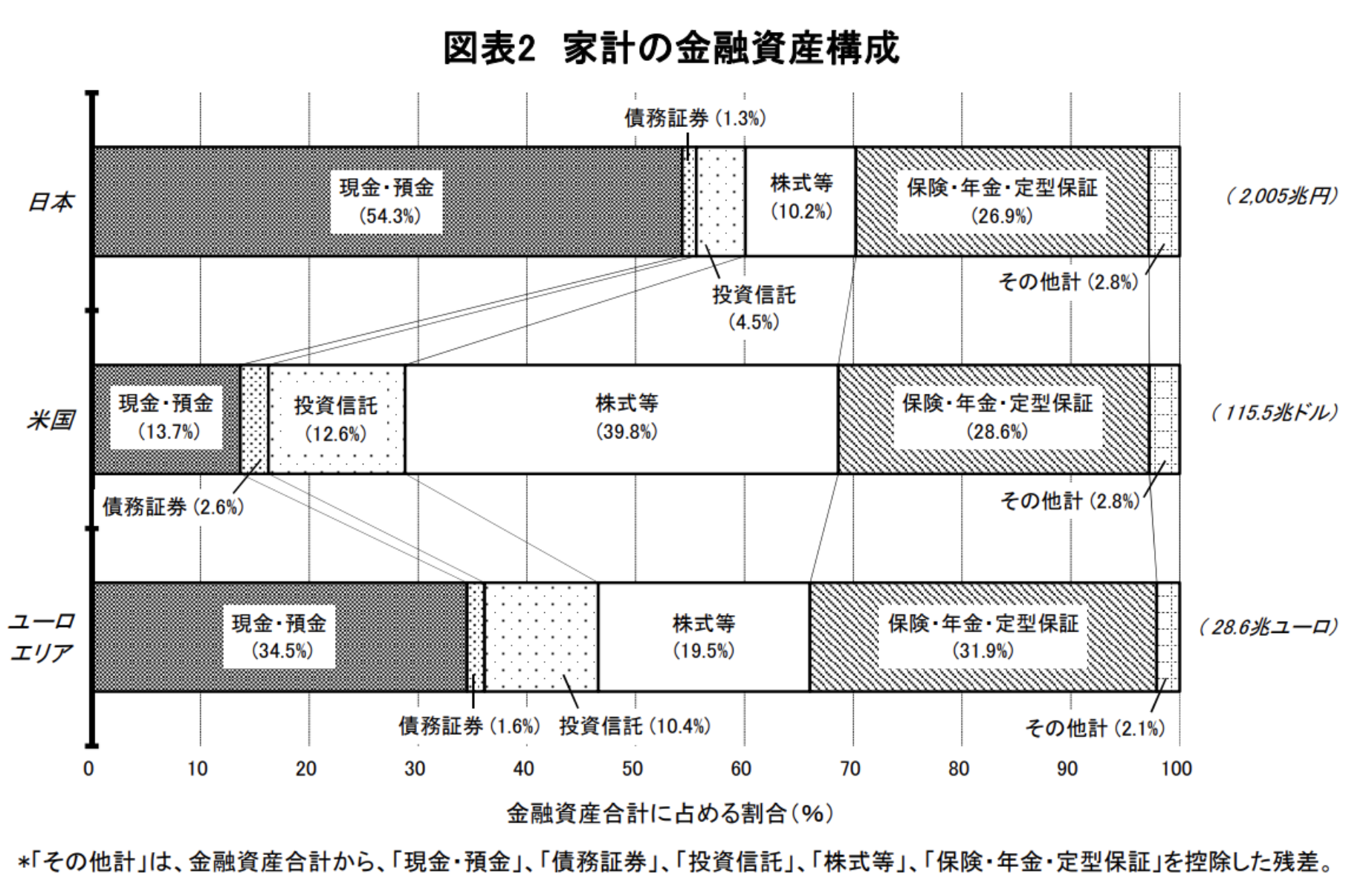

日本の個人投資家の主な資金の預け先として現在でも最も高い比率を誇っているのが定期預金です。

日本は現在でも55%を現金又は預金に投じています。

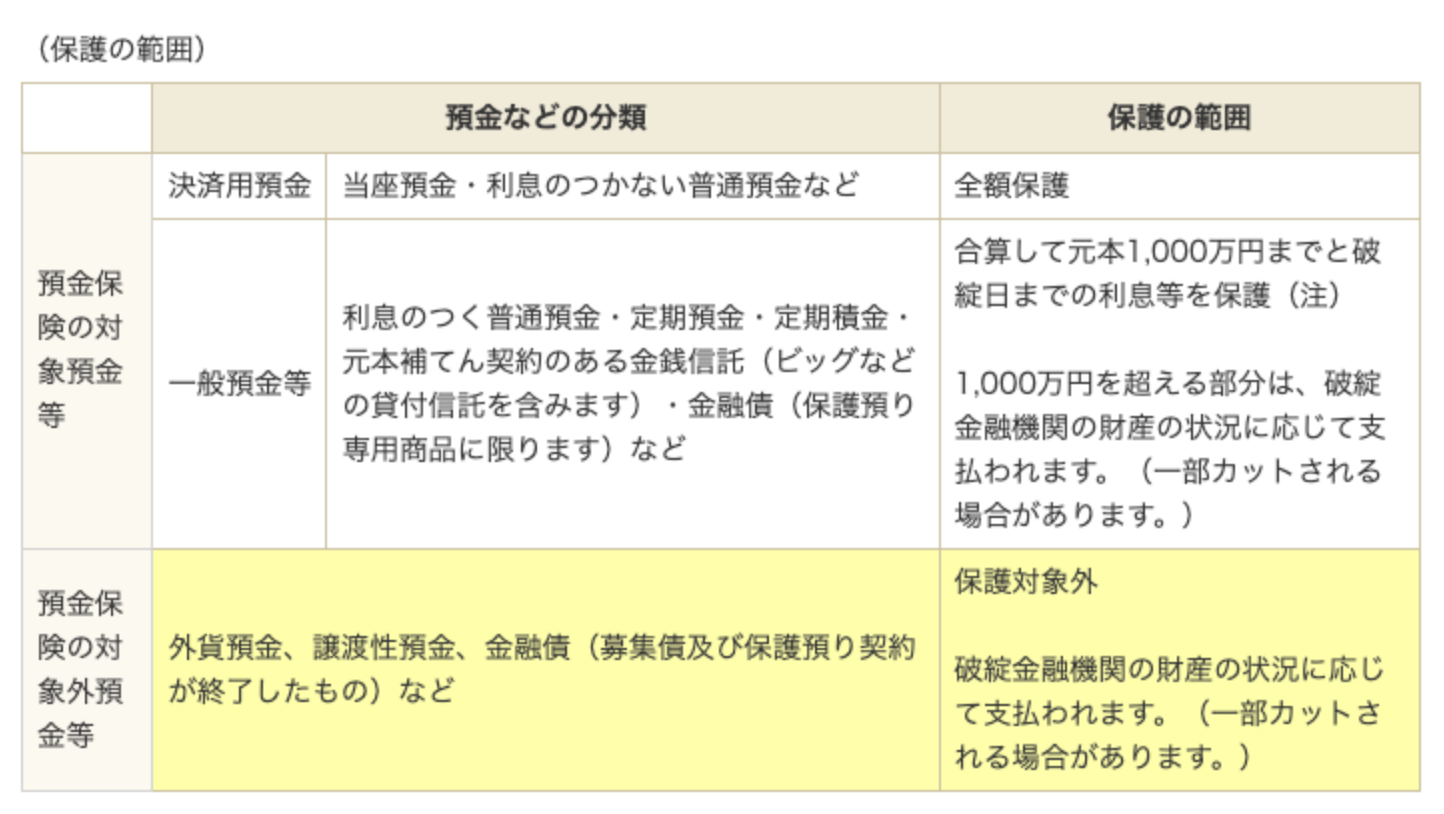

たしかに定期預金は預けいれている金融機関が倒産しない場合は元本が安全の投資対象となります。

実際に金融機関が破綻した場合でも1000万円と、破綻日までの利息等は保護されます。

ただ、ゼロ金利が常態化している日本では得られる利息が0.1%-0.3%と非常に低くなっています。

さきほどお伝えした通り、日本にもインフレの波が押し寄せています。

インフレ率が2%というのは、言い換えれば資産の価値が2%ずつ減少していることを意味しています。

0.1%-0.3%のリターンしかなければ実質的に資産が目減りしていくことになります。

定期預金に預けいれているだけで実質的な資産が減少していっているのです。

更に重要な観点が資金拘束です。一旦預け入れると決められた期間引き出すことができません。

預けている期間に更に高いリターンが取れる投資先に投資できない機会損失を被ることになります。

利回りの観点からも、資金拘束の観点からも定期預金はおすすめできません。

リターンは低いが隠れたリスクが存在する社債

次に元本が安全でリターンが得られる投資先として社債があります。

| 期待利回り | 2%〜3% |

| メリット | ・元本がほぼ安全 |

| デメリット | ・インフレ率以下のリターンしか期待できない ・資金拘束を受ける |

企業はお金を調達する時に主に以下の2つの方法でお金を調達します。

- 融資(銀行から)

- 新規株式発行(投資家から)

- 社債(投資家から)

社債は企業が投資家から利息を支払うので、お金を貸してくださいという形式で資金を調達します。

会社が倒産した場合の返済順位は融資より下で株式より上の2番目となります。

定期預金の10倍程度の利息が見込めることから需要は高いのですが、日本ではほとんど個人投資家向けに社債が発行されていません。

たまに発行されるものにソフトバンクグループの社債があります。利回りは税前で2.5%程度となっています。

ただ、皆さん誤解されていることがあります。ソフトバンクと聞いて皆さんがイメージするのは通信会社のソフトバンクだと思います。

しかし、社債を発行しているのはベンチャー投資を行っているソフトバンクグループの方です。直近、大赤字でニュースになっていますがベンチャーキャピタル投資は非常にリスクの高い投資手法です。

投資した企業が倒産することなどザラにありますからね。全損するリスクがあることを考えると、かなりリスクの高い投資と見ることもできます。

ソフトバンクグループからすると、銀行などから借り入れを行うよりお得だから社債を発行しているということですね。

→ 危ない?危険?ソフトバンクグループの社債に潜むリスクを徹底評価!評判の劣後債は投資して大丈夫!?

同様に2022年、2023年に個人向け国債を発行した楽天グループも経営状態がよろしくありません。通信事業で巨額の赤字をたれながし資金繰りのために社債発行を繰り返しています。

海外の格付け機関からは投機的格付けと評価されており、ドル建社債の利回りは10%を超えています。(日本では販売されていません)

日本では円建で3%程度の利息で発行していますが、現在の楽天グループの経営状態から考えるとリスクに対してリターンが見合っていないと評価できます。

→ 評判だけど危ない?経営リスクが高まる楽天グループが発行する楽天モバイル債、楽天カードマン債やドル建社債のリスクや危険性を徹底評価!

また、仮に2%のリターンを得られたとしてもインフレ率と同等なので実質的には資産は増えません。

安全性を求めると、結果的に貧乏くじを引くことになってしまうのです。

実はリスクが高い仕組み債

| 期待利回り | ▲90%〜20% |

| メリット | ・債券にしては高い利回りが狙える |

| デメリット | ・大きく元本割れするリスクがある ・購入時にリスクを詳しく説明されないことが頻発している |

近年、債券であるにも関わらず8%-10%のような高い利回りを狙うことができる仕組み債が大々的に販売されていました。

仕組み債という名前から債券の一種で安全性が高いと思い込んで投資をして大きな損失を被る投資家が特に2022年から多く発生しています。

債権は低リスク低リターンと思われがちだが「仕組債」は例外で、年利は5%~10%、中には20%を超えるものもあるという。一方で、5分の1や10分の1にまで資産が減ってしまうこともあるそうだ。買い手にとってはリスクがある「仕組債」だが、証券会社にとってはその真逆。手数料がどんどん安くなってきている中で、まとまってとれる数少ない収入源となる。問題点は、そうした売り手側の営業に乗ってしまい“リスクを理解せずに買ってしまうことだ”

仕組み債の高い利回りの正体は債券の利息ではなく、オプションの販売料によって得られるものです。

オプションとは対象資産を「ある時点」で「ある価格」で買ったり、売ったりできる「権利(=オプション)」のことを意味します。

詳しい仕組みは以下の記事に譲りますが、仕組み債は対象とした資産の価格が下落してしまうと元本が割れる仕組みとなっているのです。

→ 仕組み債はやばい?大損する?苦情の多い金融機関がおすすめしてくる金融商品のからくりやリスクをわかりやすく解説。

2021年までの基本的に株式市場が堅調だった時は元本われとなるケースは少なく、あまり問題となりませんでした。

しかし、2022年の世界的な株式の下落相場の影響もあり元本割れとなる投資家が続出して販売を停止する金融機関も続出しています。

商品の仕組みが難しく、あまりリスクについて理解されないまま投資しているケースも多く問題になっているのです。

安易に利回りの高さだけをみて仕組み債に手をだすのは慎重になった方がよいでしょう。

自分で投資を実践したい方向け

難易度が非常に高い個別株投資

| 期待利回り | ▲50%〜100% |

| メリット | ・大きなリターンを狙うことができる ・経済や財務分析に詳しくなれる |

| デメリット | ・資産を失う可能性がある ・非常に難しく鍛錬が必要 |

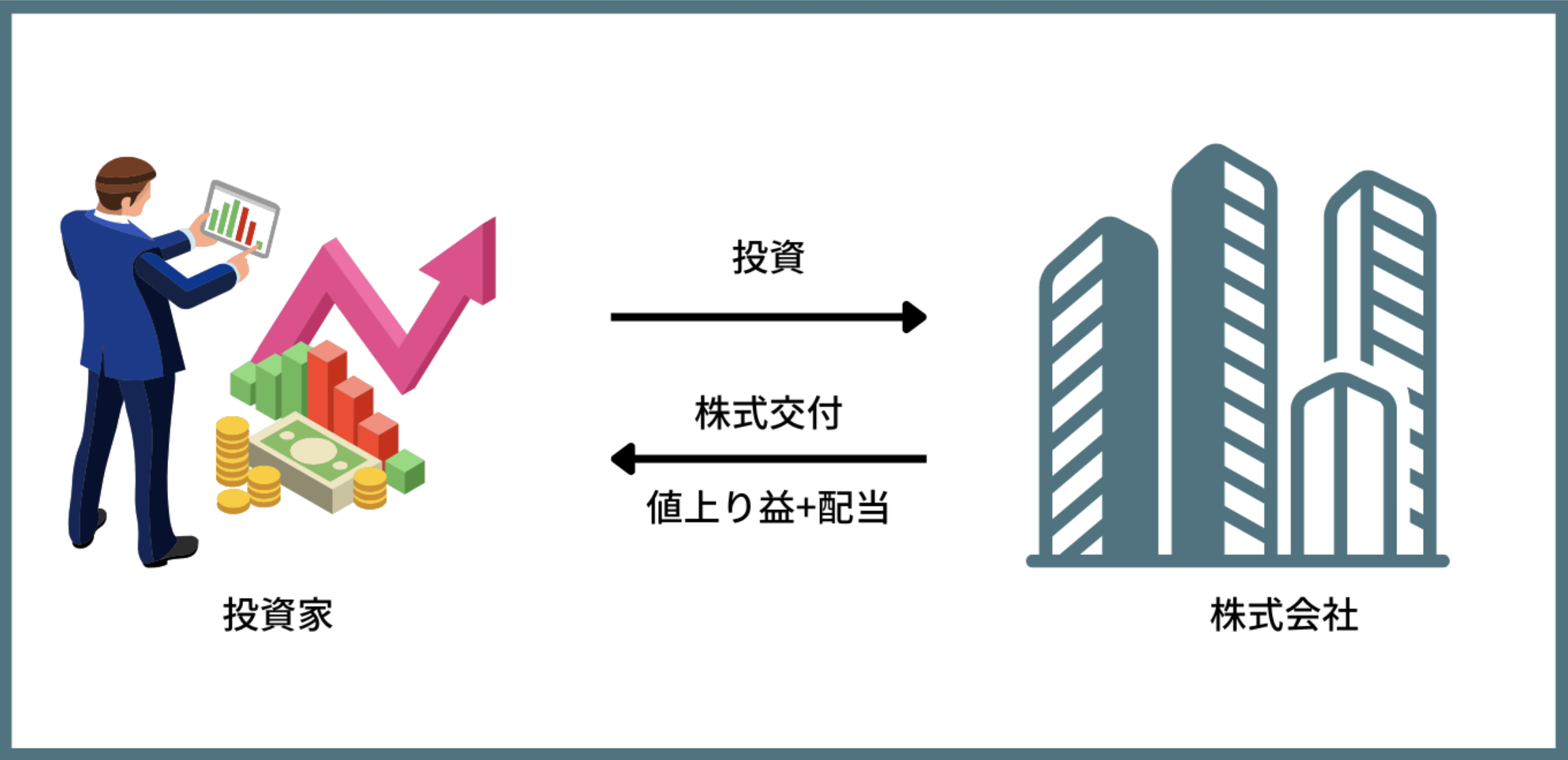

株式はさきほど債券の項目でお伝えしたとおり、株式企業が資金を投資家から集める手法の一つです。

企業は得られた利益を配当として分配したり、市場で上昇している株価が上昇することで投資家である株主に還元します。

企業の利益が上昇したり、金融緩和で金利が下落することで株価は上昇していきます。

株式投資は資本主義が始まって以来古今東西最もリターンが高い投資先です。

また株式は資本市場の根幹です。株式投資を行うことで経済の見方や財務分析の能力を身につけることができます。

株式投資は現在はネット証券の登場などもあり、個人投資家も手を出しやすくなっています。

しかし、初心者なのに安易に大金を投じるのは危険です。

個人投資家の勝率は低く、自分であれば成功できるという甘い考えは捨て去ることをおすすめします。

株式市場はヘッジファンドや歴戦の強者たちが跋扈する厳しい世界です。

投資初心者は残念ながらカモにされてしまうのです。儲かる銘柄を選択するためには勉強と経験が必要となってくるのです。

筆者も最初は安易に投資をして買ったら下がる、売却したら上がるということを繰り返し資産を溶かして行きました。

しっかりと損切りを行いリスク管理を徹底することも重要になってきます。塩漬けというのは自滅への道なのです。

勉強をする気概と絶え間ない努力とリスク管理を行う覚悟で臨むようにしましょう。

→ 個別株投資は難しい!?悲惨な結果でもうダメとならないために!株式投資において儲かる可能性が高い「必勝法」を理論的に模索する!

事業として行うべき不動産投資

| 期待利回り | 0%〜20% |

| メリット | ・借り入れを行いレバレッジを効かせることができる ・インフレにも対応できる |

| デメリット | ・手間暇をかけて事業として行う必要がある ・自分の賃貸用の住宅ローンに影響が出る可能性がある |

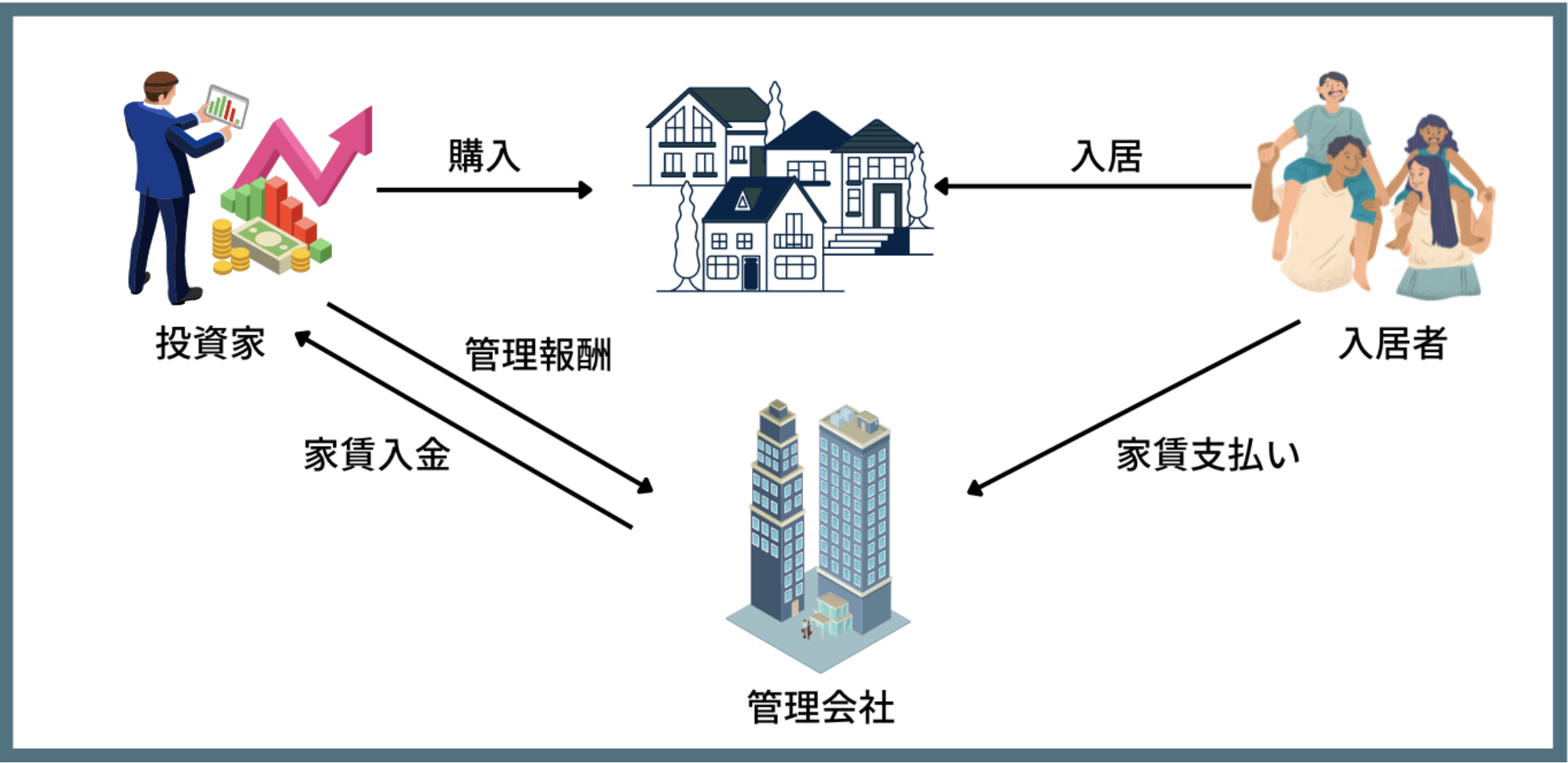

不動産投資は株式投資と同じく伝統的な投資先の一つとなっています。

購入した不動産に入った入居者の方から家賃支払い受けてリターンをだすことが主な収益減となります。

他にも不動産の価値が上昇することで値上がり益を獲得することもできます。

また、不動産特有の魅力としてはレバレッジを効かせることができるという点があります。

つまり、現在3000万円保有していても1億円以上の不動産投資を行うことも可能となります。

最終利回りが2%だとしても、1億円に対して2%のリターンが得られれば200万円の利息をえることができます。

3000万円ベースで考えると年率6.6%ということになります。

しかし、レバレッジをかけている分、当然物件選びに失敗すると大きなリスクを負うことになります。

特に会社に電話がかかってくるワンルームマンションの営業については注意する必要があります。

表面利回り4%-6%といって営業してきますが、重要なのは最終的に手元に入る実質利回りです。

表面利回り

家賃収入

÷

税込物件価格

実質利回り

(家賃収入−年間コスト)

÷

(税込物件価格 +購入時コスト)

年間コストには「固定資産税」「修繕費」「ローンの利息」「保険料」など様々なものが発生します。

更に分母を大きくする購入コストには「不動産取得税」「印紙税」「仲介手数料」などがかかってきます。

表面利回りが4%-6%の場合、実質利回りは1%-2%と考えた方がよいです。空室などが続くとマイナスになることも十分あるのです。

更に購入するときのローンに住宅ローンを提案してくることも多々あります。

住宅ローンの枠を使ってしまうと、自分が住宅を購入するときに使える与信の枠がすくなくなってしまいます。

慎重にかつ懐疑的に話を聞くようにしましょう。

個人的にも不動産投資は実践しているのですが、最も魅力的なのは地方の中古不動産を安く購入してリノベーションをして貸し出す方式です。

リターンとしては年率10%以上が見込めますが、物件を仕入れるのに週末地方に足繁く通い情報を強いれる努力が必要です。

更に仕入れた後もリノベーション費用と賃料の見積もりから、最適な解を導き出し不動産を仕上げていく必要があります。

非常に手間がかかるもので、もはや投資と言える代物ではありません。事業として本腰を入れるならという話になります。

筆者のおすすめの投資先はヘッジファンド

ヘッジファンドが魅力的な理由

ここまでお伝えしてきましたが筆者がおすすめするのはヘッジファンドへの投資です。

ヘッジファンドをおすすめする理由についてまとめると以下となります。

| 手軽さ | 投資信託のように投資対象を選ぶ必要もなく全自動で運用を行ってくれる。サラリーマンのファンドマネージャーではなく成果報酬で真剣に相場に向き合う製造ん競争を勝ち抜いている本物のプロに資産を預けることができる。 |

| 高い期待リターン | 株価指数を超える年率10%以上のリターンを期待することができる |

| 下落耐性の高さ | 通常の株式市場と異なる動きをすることで資産の安定性を高めることができる。過去、ITバブル崩壊やリーマンショックもリターンをだしたり資産下落を抑制しながら安定した成績を挙げている |

| 成功報酬手数料 | リターンがでても、でなくても手数料があまり変わらない投資信託と比べて、リターンがでた分に対して報酬をいただく成功報酬を採用しており投資家にとってフェアな手数料体系となっている。 |

投資初心者の方で精神的余裕をもちながら安定して資産を増やしたいという方にとって、最も適した選択肢であると思います。

実際、筆者もヘッジファンドに投資をしながら資産を安定的に増やしています。

現実的な選択肢:国内ヘッジファンド「BMキャピタル」

ヘッジファンドの難点として以下の2つがあります。

- アクセスが難しい

- 最低出資金が高い

ヘッジファンドは私募ファンドなので富裕層や機関投資家の間でしか情報が共有されません。

そのため、そもそもアクセスするのが難しいという点が挙げられます。楽天証券やSBI証券のようなネット証券では購入できないのです。

また、最低出資金も高く、海外の著名なヘッジファンドでは最低でも500万ドル以上(約7億円)でないと出資することができないという状況になっています。

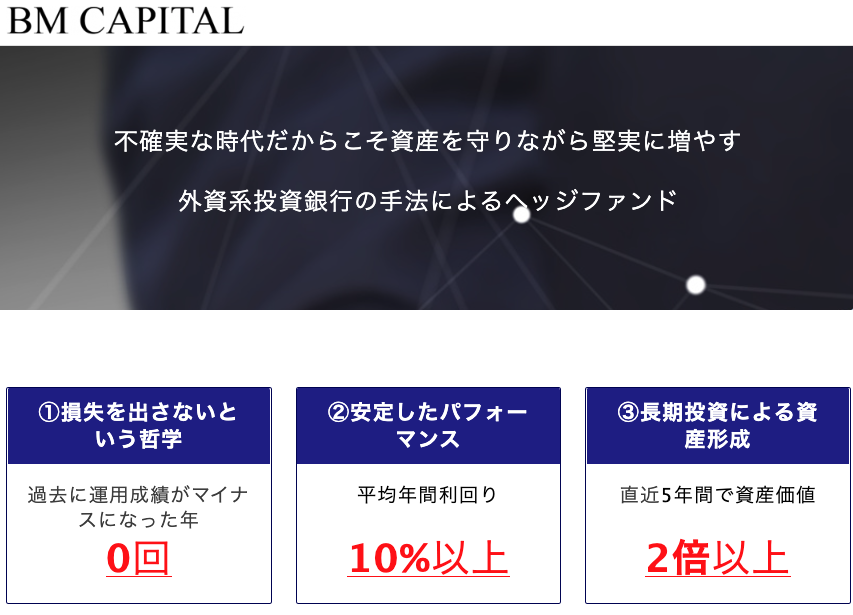

しかし、日本には先ほどお伝えしたような下落耐性が高く年利10%以上を安定的に出してくれているヘッジファンドが存在しています。

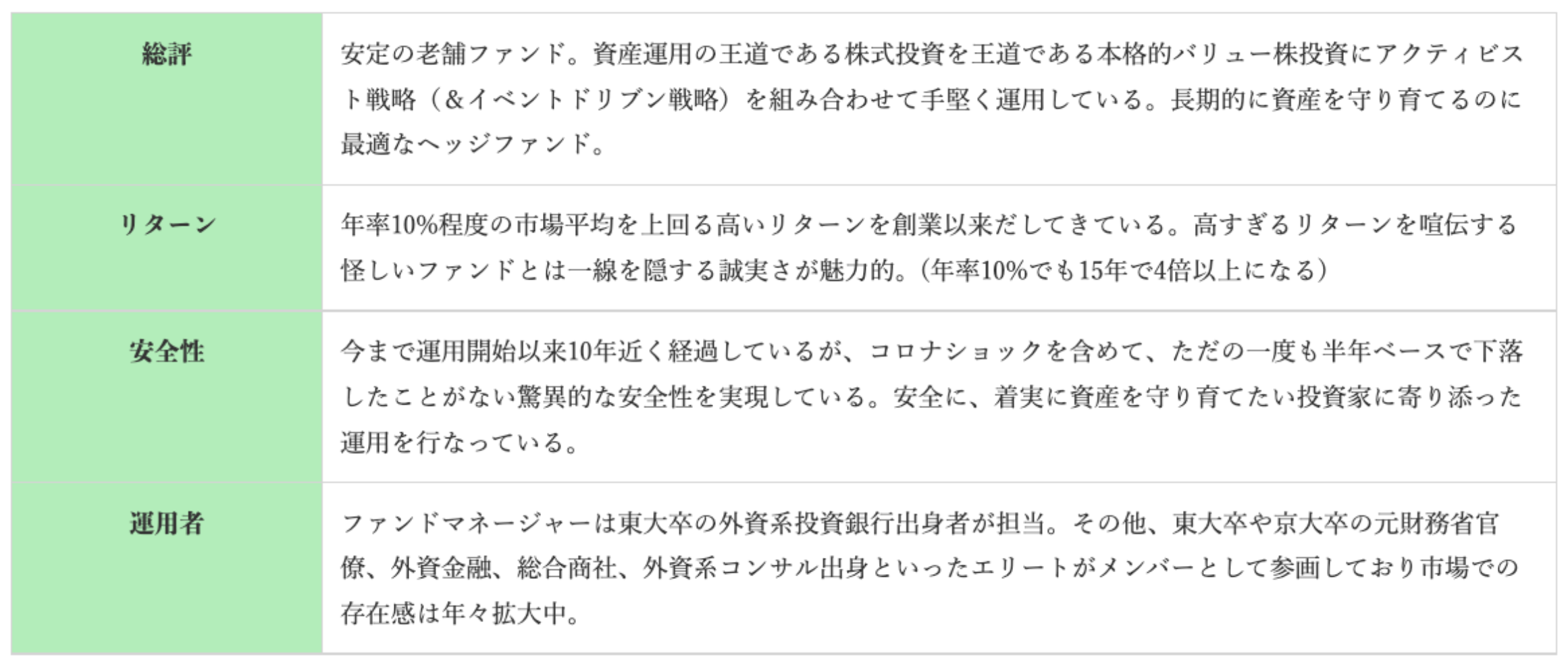

それが筆者も投資を行っているBMキャピタルです。

BMキャピタルは本格的なバリュー株投資をもとにしながら、アクティビスト戦略を活用して市場環境によらず安定したリターンを叩き出しています。

アクティビスト戦略というのは、株式を大量に購入し大株主として経営陣に資本政策や経営改善の提言を行い企業価値を能動的に引き上げていく手法です。

実際にBMキャピタルのファンドマネージャーはある上場企業の役員として企業内部に入り込んで企業価値を引き上げて行っています。

BMキャピタルの詳しい特徴については以下となっています。

BMキャピタルは私募ファンドであり戦略の秘匿性などもあることから情報を表に開示していません。

詳しい内容については実際に問い合わせを行って以前の筆者のように直接営業員から話を聞く必要があります。(現在はオンラインでの面談も実施しているようです。)

興味のある方は以下公式ページから問い合わせを行い気軽に訪ねてみるとよいでしょう。

>もっと詳しくBMキャピタルについて詳しく知りたい方はこちらを参考にしてください。

まとめ

今回のポイントをまとめると以下となります。

資産運用はインフレに対抗するためにも今後は必要不可欠であり最低でも1億円以上を目指す必要がある時代に突入しています。

長期投資を行うことによって複利の力を身につけながらリスクを抑えて運用することが可能となります。

投資初心者でも手軽に、なおかつ精神的安定を保ちながら投資をするという観点ではヘッジファンドという投資先が有効となります。