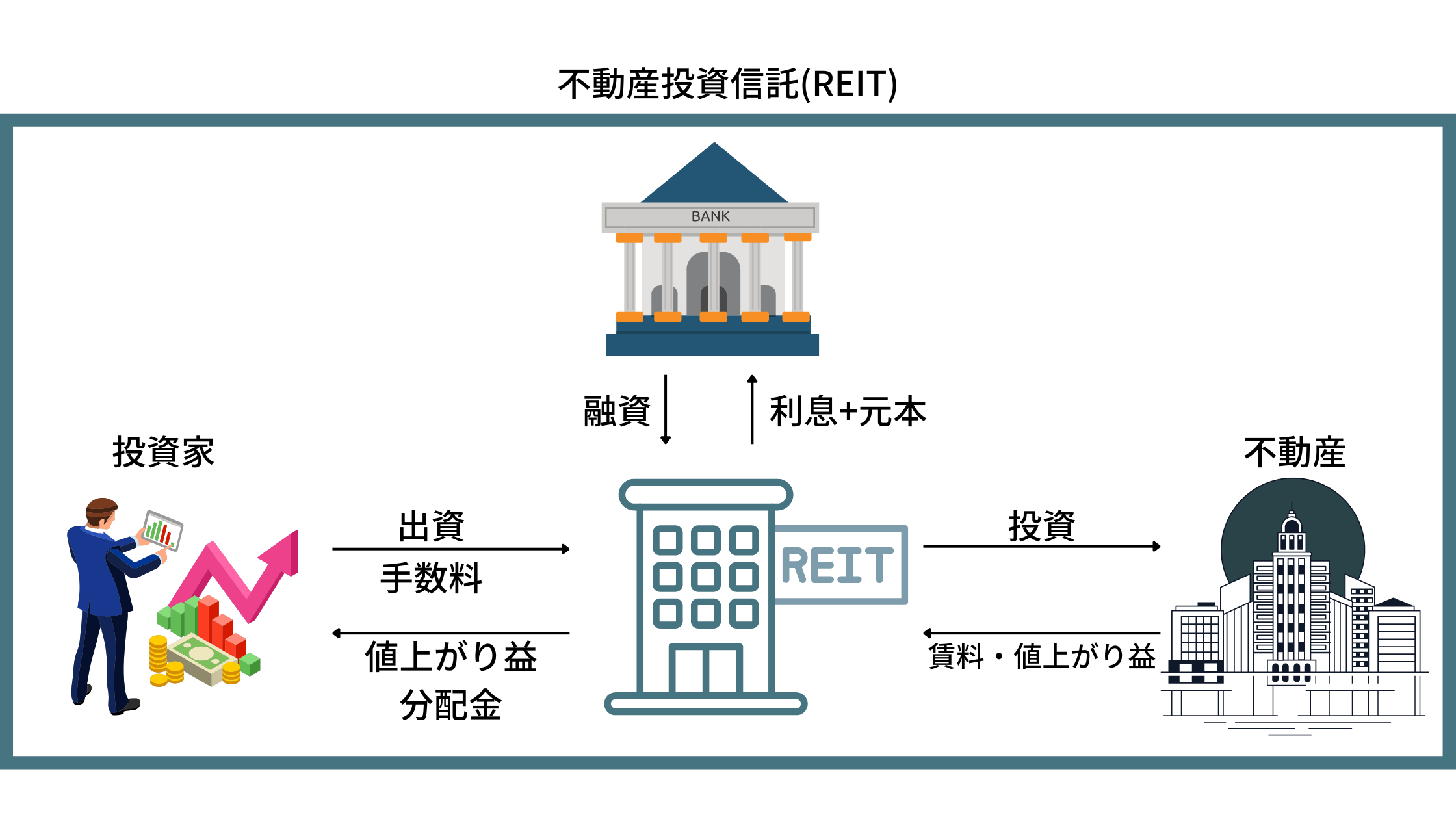

日本でリートが誕生して20年以上が経過しています。リートができたことで個人投資家も少額の資金で様々な不動産に分散投資することができるようになりました。

個人投資家は少額から通常投資できない「オフィスビル」「商業施設」「倉庫」などの施設に分散投資することができます。

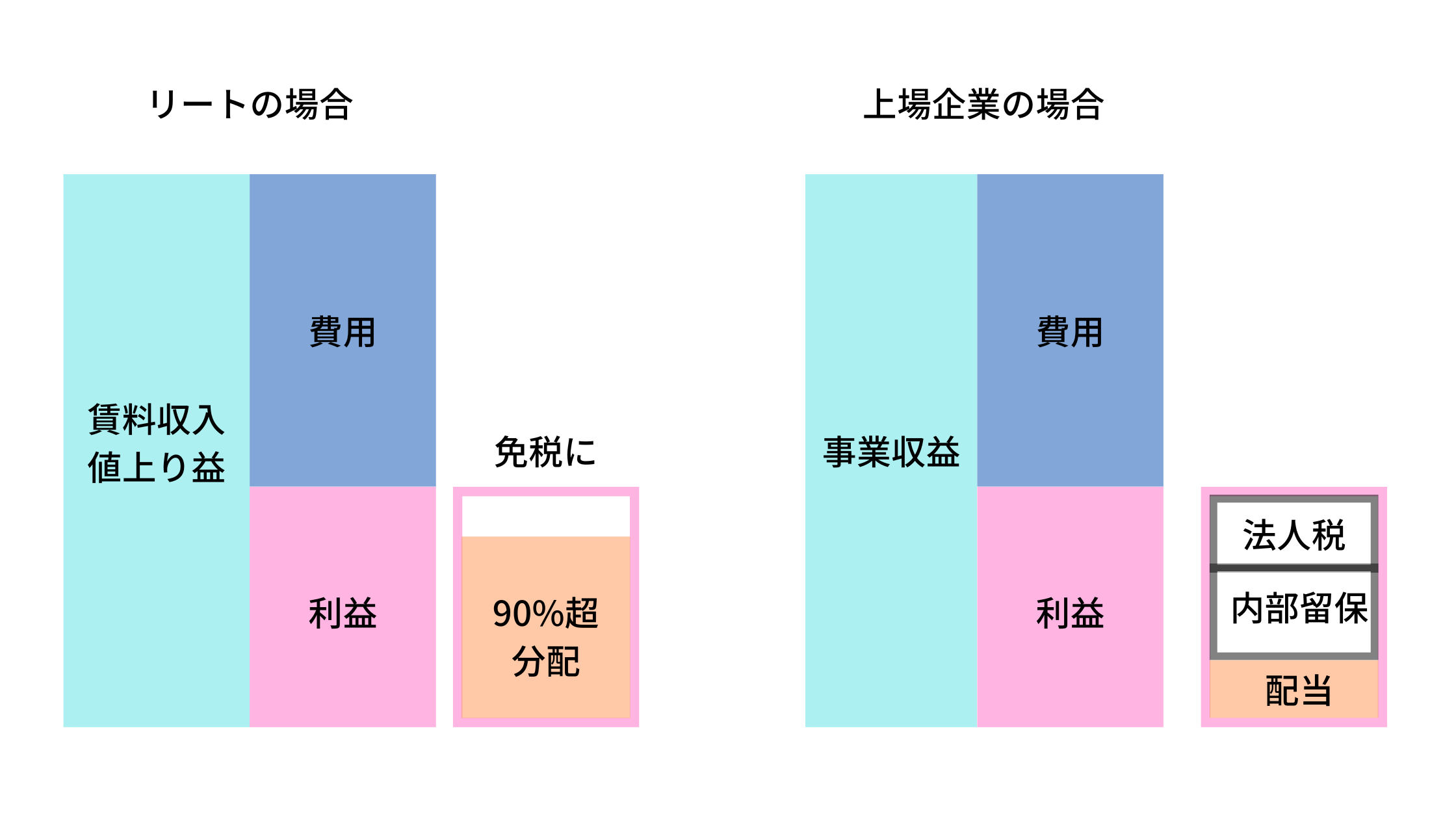

リートは利益の殆どを分配することで免税となる仕組みとなっています。

つまり、利益の殆どを分配するので分配利回り(=配当利回り)が通常の株式市場よりも高くなります。

本日お伝えするのはダイワJ-REITオープン(毎月分配型)です。

-

-

【随時更新】一番儲かる投資信託とは?2024年今買いの投資信託をおすすめ順にランキング形式で紹介!

日本では非常に数多くの投資信託が組成されています。現在では約6000本の投資信託が存在します。 投資信託全体の運用残高は200兆円に迫る勢いになっています。 投資信託の運用残高の推移 & ...

続きを見る

ダイワJ-REITオープン(毎月分配型)の特徴

ダイワJ-REITオープン(毎月分配型)の特徴は以下となります。

J-REIT(Jリート)に分散投資

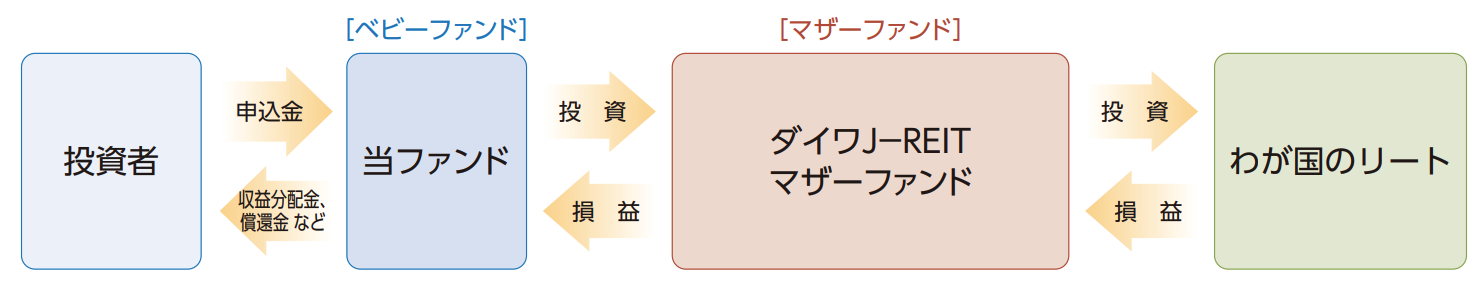

J-REITというのは不動産に分散投資を行なっている法人です。このJ-REITに更に分散投資を行うリート法人ということになります。

つまり投資信託でいうところの、ファンド・オブ・ファンズということになります。

東証REIT指数への連動を目指すインデックス投信

ダイワJ-REITオープンはTOPIXのJ-REITバージョンにあたる東証REIT指数に連動することを目指すインデックス投信です。

→ アクティブ運用型投資信託とパッシブ(=インデックス)運用型投資信託のどちらが優れている?リターンに加えシャープレシオや手数料水準から徹底比較!

東証REIT指数は以下の通り東証株価指数(=TOPIX)と同様の値動きとなっていました。

しかし、直近はTOPIXに大きな遅れをとっていますね。

現在の東証REIT指数の配当利回りは4%程度となります。

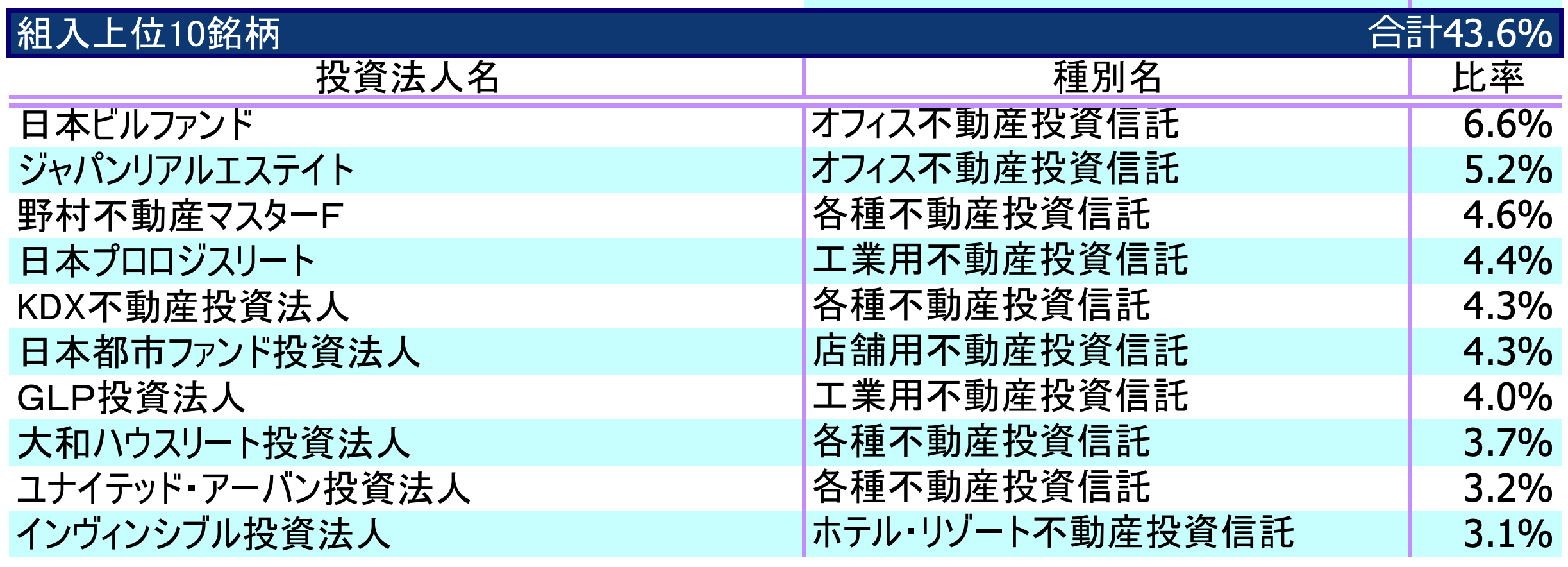

構成上位銘柄

2023年11月時点の構成上位銘柄は以下となります。

日本ビルファンドは「新宿三井ビルディング」「六本木ティーキューブ」「西新宿三井ビルディング」「セレスティン芝三井ビルディング」などのオフィスビルを保有しています。

2022年10月末からの構成上位の変遷は以下となります。過去からのポートフォリオの遷移ですが、大きくは変わっていません。

直近はKDXが上位に入ってきたくらいでしょうか。不動産とは本当に市況次第ですね。

| 2024年3月 | 2023年11月末 | 2023年6月末 | 2023年3月末 | 2022年10月 | |

| 1 | 日本ビルファンド | 日本ビルファンド | 日本ビルファンド | 日本ビルファンド | 日本ビルファンド |

| 2 | ジャパンリアルエステイト | ジャパンリアルエステイト | ジャパンリアルエステイト | ジャパンリアルエステイト | ジャパンリアルエステイト |

| 3 | 野村不動産マスターF | 野村不動産マスターF | 野村不動産マスターF | 日本都市ファンド投資法人 | 日本都市ファンド投資法人 |

| 4 | 日本プロロジスリート | 日本プロロジスリート | 日本プロロジスリート | 野村不動産マスターF | 野村不動産マスターF |

| 5 | KDX不動産投資法人 | KDX不動産投資法人 | 日本都市ファンド投資法人 | 日本プロロジスリート | 日本プロロジスリート |

| 6 | 日本都市ファンド投資法人 | 日本都市ファンド投資法人 | GLP投資法人 | GLP投資法人 | GLP投資法人 |

| 7 | GLP投資法人 | GLP投資法人 | 大和ハウスリート投資法人 | 大和ハウスリート投資法人 | 大和ハウスリート投資法人 |

| 8 | 大和ハウスリート投資法人 | 大和ハウスリート投資法人 | オリックス不動産投資 | オリックス不動産投資 | オリックス不動産投資 |

| 9 | ユナイテッド・アーバン投資法人 | オリックス不動産投資 | アドバンス・レジデンス | ユナイテッド・アーバン投資法人 | ユナイテッド・アーバン投資法人 |

| 10 | インヴィンシブル投資法人 | ユナイテッド・アーバン投資法人 | ユナイテッド・アーバン投資法人 | アドバンス・レジデンス | アドバンス・レジデンス |

用途別の構成比率は以下となります。

| 2024年3月末 | 2023年11月末 | 2023年6月末 | 2022年3月末 | 2022年10月末 | |

| 各種不動産 | 30.2% | 30.60% | 26.00% | 24.40% | 24.70% |

| オフィス不動産 | 23.5% | 24.50% | 25.30% | 26.70% | 27.60% |

| 工業用不動産 | 19.0% | 19.20% | 20.00% | 20.00% | 19.60% |

| 集合住宅用不動産投資信託 | 8.8% | 8.50% | 10.50% | 10.20% | 10.00% |

| 店舗用不動産投資信託 | 8.4% | 8.40% | 9.80% | 9.90% | 9.70% |

| ホテル・リゾート不動産 | 7.0% | 6.10% | 5.80% | 6.20% | 5.70% |

| ヘルスケア不動産 | 0.3% | 0.30% | 0.40% | 0.40% | 0.40% |

オフィス不動産が最も構成比率が高かったですが各種不動産という複合型に逆転されています。

毎月高すぎる分配をだし特別分配金をだしており余力はない

ダイワJ-REITオープン(毎月分配型)は毎月30円ずつ分配金をだしています。年間360円となります。基準価額1935円から考えると配当利回りは18% となります。

しかし、TOPIXと同等のリターンの東証REIT指数が18%のリターンがあるはずがありません。

つまり、リターン以上の分配金をだして元本を取り崩していることになります。この分配金を特別分配金といいます。

特別分配金をだすということは信託報酬を払いながら元本を取り崩しているという状態になります。

複利リターンも毀損しますし、投資家としては好ましくない結果となります。

まるで以前お伝えしているゼウス投信のようですね。

→ 【ゼウス投信】売り時はいつ?配当金が下がり続け評判と評価額が下がり続ける「新光US-REITオープン」の今後の見通しを考察!

-

-

【随時更新】一番儲かる投資信託とは?2024年今買いの投資信託をおすすめ順にランキング形式で紹介!

日本では非常に数多くの投資信託が組成されています。現在では約6000本の投資信託が存在します。 投資信託全体の運用残高は200兆円に迫る勢いになっています。 投資信託の運用残高の推移 & ...

続きを見る

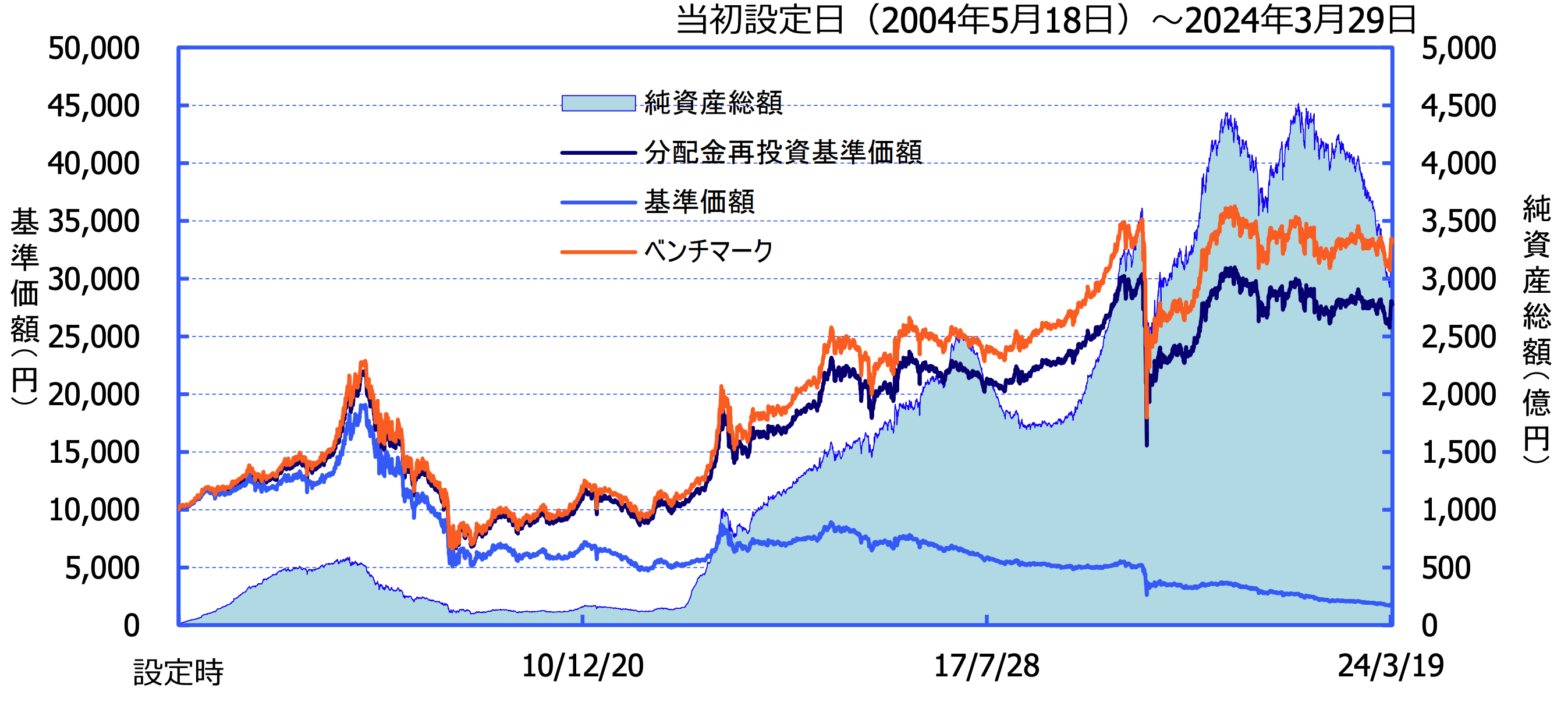

ダイワJ-REITオープン(毎月分配型)の運用実績

ダイワJ-REITオープン(毎月分配型)の運用実績は以下となります。

ベンチマークである東証REIT指数に比べて下方乖離してしまっています。連動目標のインデックスに連動していないのでインデックス投信としては二流ですね。

高い分配金を出しているので基準価額は下落を続けています。元々1万円だった基準価額は4分の1の2500円程度となっています。

このように市況に左右される投資を行うと、本当に運任せという感じですね。

やはり市場に左右されず堅実にリターンを得られる場所で資産は増やすべきです。

このような投資信託を見ていると、ヘッジファンドの運用残高が年々増加している理由がよくわかります。

-

-

日本国内のおすすめヘッジファンドを一覧にしてランキング形式で掲載!

今回は私の投資の軸を形成しているヘッジファンド(私募ファンド)への投資について以下の点を含めて記載していきます。 「ヘッジファンドとはそもそも何なのか?」 「何が優れているのか?」 「ど ...

続きを見る

掲示板での口コミや評判

掲示板での評判は以下の通り散々なものとなっています。

低い成績と特別分配金で怒り心頭の投資家が多くなっていますね。

【2024年】今後はリセッションと金利上昇で厳しい見通し

重要なのは今後の見通しではないでしょうか?

来年のJ-REITは以下の2つの観点から厳しい結果が見込まれます。

金利はインフレ鎮火のために上昇する可能性が高い

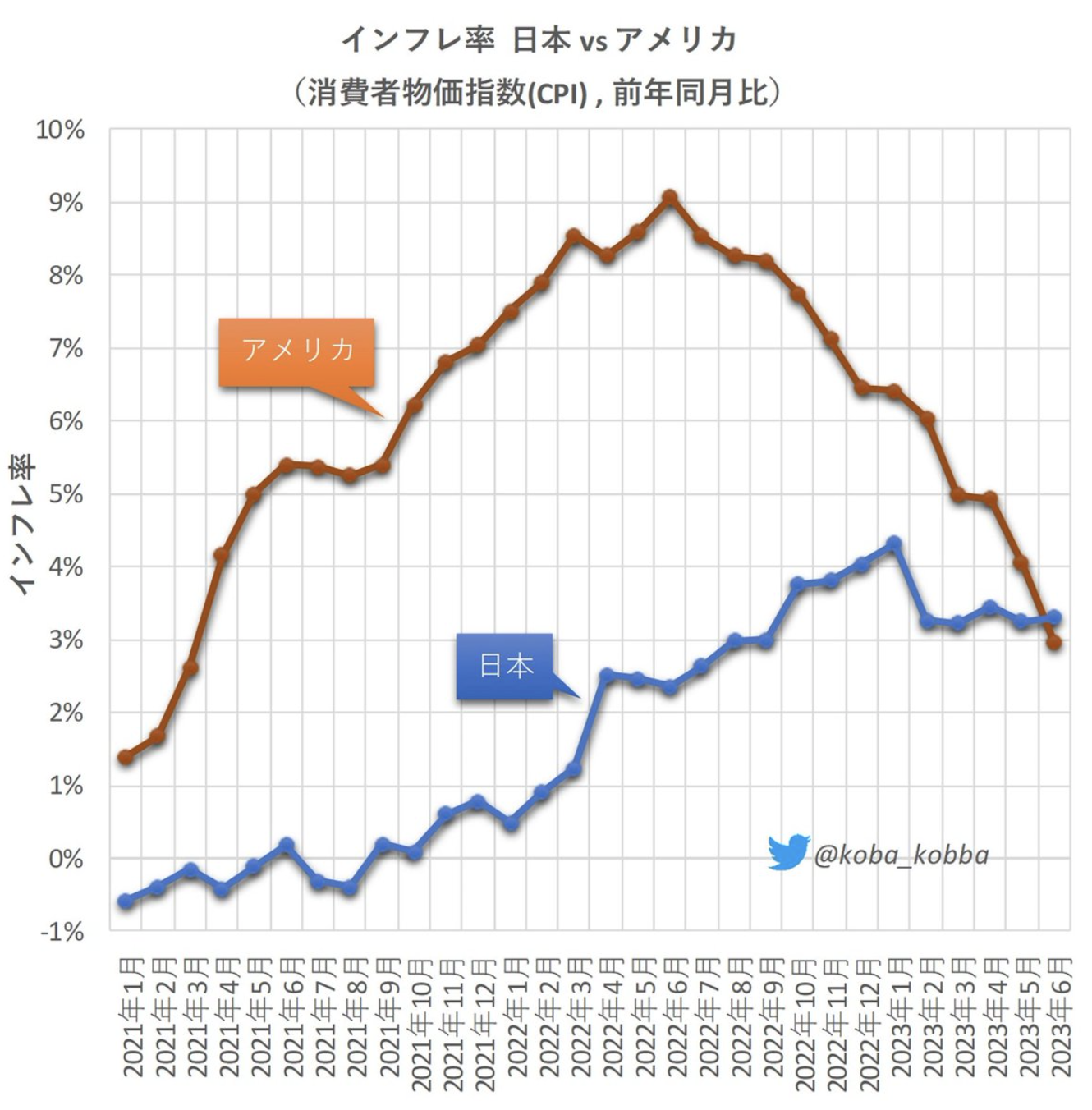

世界中でインフレが発生し日本は比較的低く押さえ込んできましたが、日本でも4%近いインフレが発生し米国のインフレ率を逆転しています。

日銀の黒田総裁は需要が弱いとして金融緩和を継続していますが2023年4月に日銀総裁は交代しました。

新総裁植田氏が現在の10年債を0%近傍に固定するイールドカーブコントロール政策を変更した場合、日本の長期金利は大きく上昇します。

長期金利が上昇するとローン金利が上昇すると不動産価格は下落していきます。金利が高いと支払える元本は低くなりますからね。

来年の金利上昇を見込むとREITにとっては間違いなくマイナスですね。

景気後退が発生する確度が高い

世界中で発生しているインフレと欧米の中央銀行の引き締めで景気は急速に失速しています。

2024年は世界中で景気後退が発生する確度が高くなっています。

景気が後退するとリーマンショックを思い返していただくとわかりますが、借り入れも難しくなり不動産価格は大きく下落していきます。

また、世界中で景気後退となるため海外投資家からの資金フローも期待することができません。

ここからJリートを仕込んでいくのはリスクが高いといえるでしょう。

継続的な米利上げと複数の銀行破綻で信用状況がさらに引き締まるリスクが増す中で、米国がリセッション(景気後退)に陥るとの予想が1カ月前よりも高まっている。

ブルームバーグが20-27日実施した月例のエコノミスト調査によると、向こう12カ月に景気後退に入るとの予想は全体の65%と、2月の60%から上昇した。シリコンバレー銀行(SVB)を含む複数の銀行が破綻する中で48人が回答した。

まとめ

今回のポイントをまとめると以下となります。

ポイント

- 東証REIT指数に連動を目指す

- 用途はオフィスが最も多くなっている

- 高すぎる分配利回りで特別分配金となっている

- 東証REIT指数との連動率は決して高くない

- 2023年は金利低下と景気後退で厳しい見通し

以下では相場環境によらず安定したリターンをだす投資先についてお伝えしています。

参考にしていただければと思います。