日経平均が2024年に入り40,000円を超えてバブルの高値を伺う動きを見せています。

長期間の低迷を知っている皆さんからすると、最近の上昇に恐怖感すら抱いている方も多いのではないでしょうか?

上記を見ていただければわかる通り2012年のアベノミクス以降、局所的に下落する局面はあれど一貫して上昇基調を継続しています。

本日は日経平均について以下のポイントに従ってお伝えしていきたいとおもいます。

今回お伝えするポイント

- なぜ日経平均が上昇してきたのか?

- 今後日経平均がやばい理由

なぜ日経平均が上昇しているのか?長期的要因と短期的要因からわかりやすく解説!

ではまず今までの日経平均の上昇要因についてみていきましょう。

長期的要因:長期間継続されている日本銀行の大規模金融緩和

2012年からずっと上昇している根底に流れているのはアベノミクス以降ずっと続いている大規模な金融緩和です。

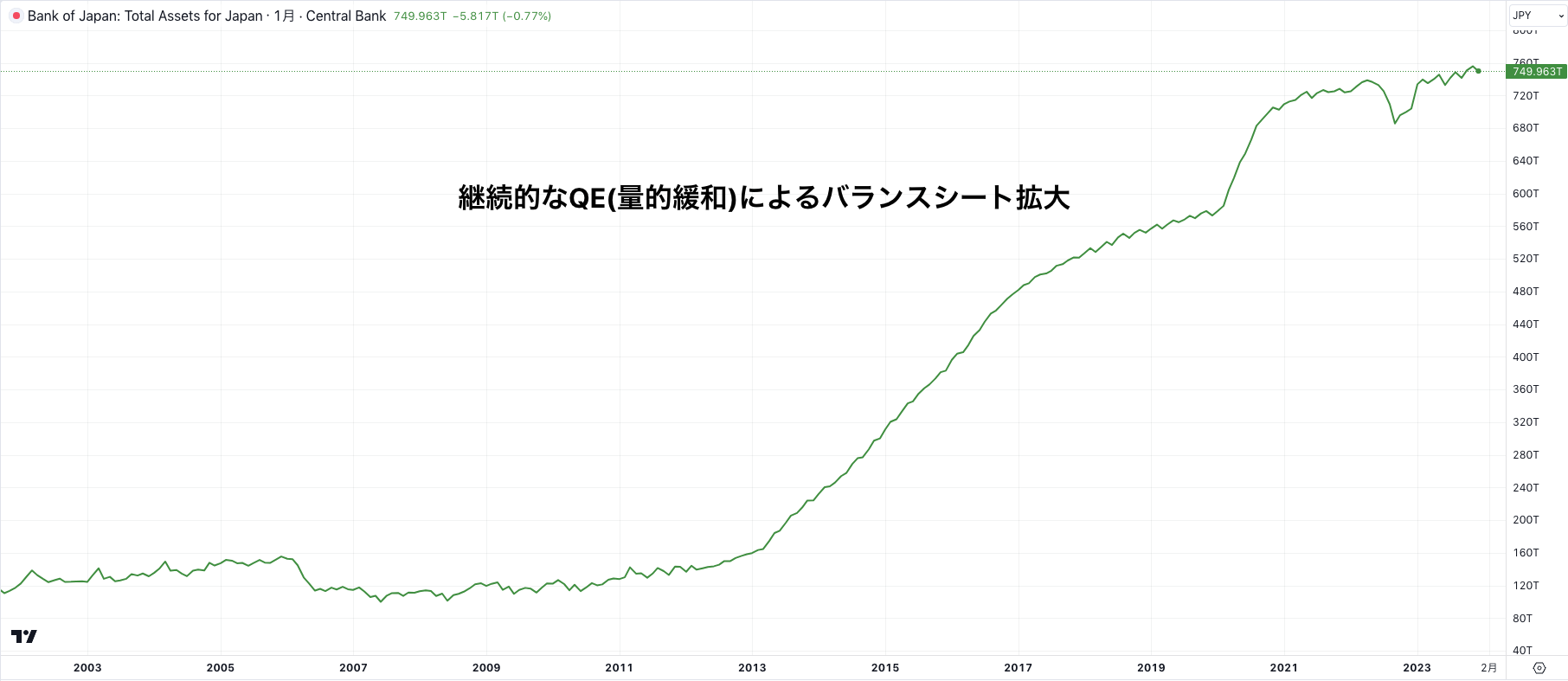

政策金利を超低金利に抑えるだけでなく、大規模な量的緩和を実施し日本銀行のバランスシートを拡大させ続けてきました。

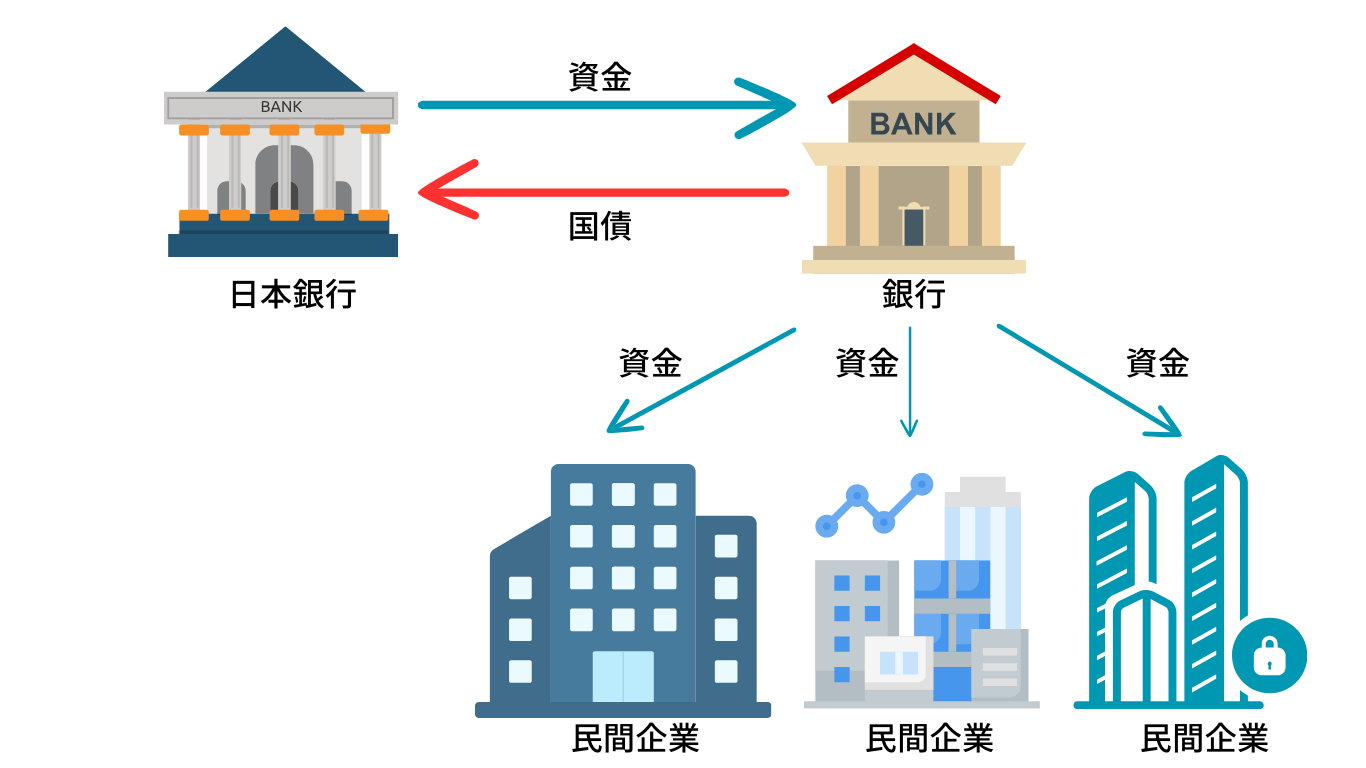

量的緩和は日本銀行が民間金融機関が保有する国債を買い取って資金を民間金融機関に提供します。

民間銀行は得た資金を民間企業に貸し出すことで景気を刺激していくという効果を期待して実施されます。

量的緩和の仕組み

民間企業が積極的に事業を行い利益を拡大させることで株価上昇につながっていくわけです。

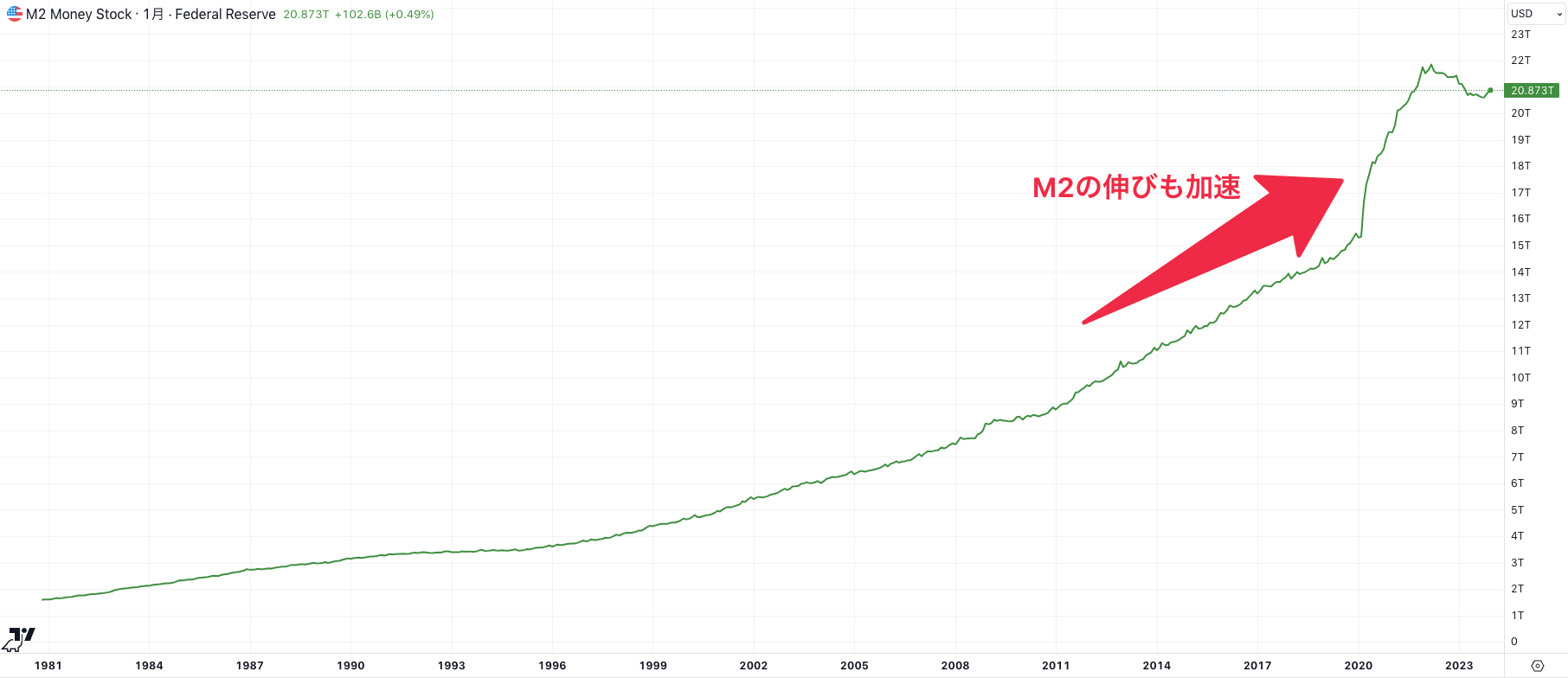

実際、ここ10年のマネーの流通量であるM2は伸びが加速しています。

M2も加速している

M2が増えると当然経済活動も活発になっていきますし企業の利益も増加していくのが容易に想像できますね。

さらに「お金」の量が増えていくので「お金」の価値が減少して相対的に株や不動産などの価値が増加していくという効果もあります。

更に効果はそれだけではありません。日銀が長期債を購入し長期金利を低下させることで株価のバリュエーションも上昇させる効果があります。

株価というのは以下の式で算出されます。

株価の算出式

株価

=

EPS × PER

PERは金利が低くなると上昇していきます。つまり量的緩和はEPSにもPERにも効いてくるのです。

また日本銀行は他国の中央銀行に先駆けて特殊な試みを実行してきました。

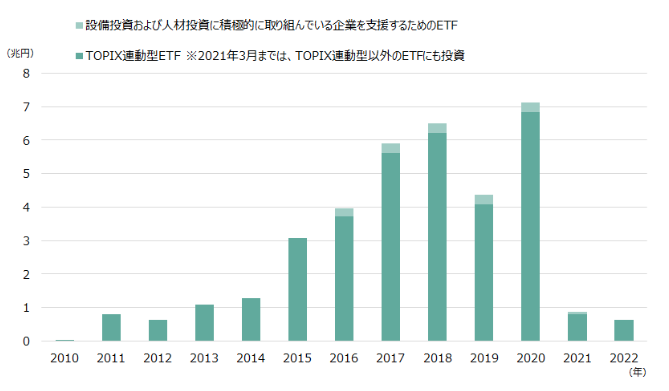

通常、量的緩和で購入するのは国債などの債券です。しかし、日本銀行は株価ETFの買い入れも実行していきました。

以下をご覧いただければわかりますが継続的に直接株式を購入してきたのです。

日本銀行はアベノミクス以降、直接的にも間接的にも株価を引き上げるための政策を実行してきたことがわかりますね。

短期的要因:円安が進展しているから

日経平均が2022年から2023年に大きく上昇した理由は、上記に加えて円安が大きく進んだことに起因しています。

読んで字のごとくで円が安くなったので海外の投資家が自国通貨を円に変換して日本株に投資をしているわけです。

海外の投資家からすると日本の個別株投資に対する見識は高くないので、とりあえず日経平均先物を購入するので連動して日経平均も上昇してきています。

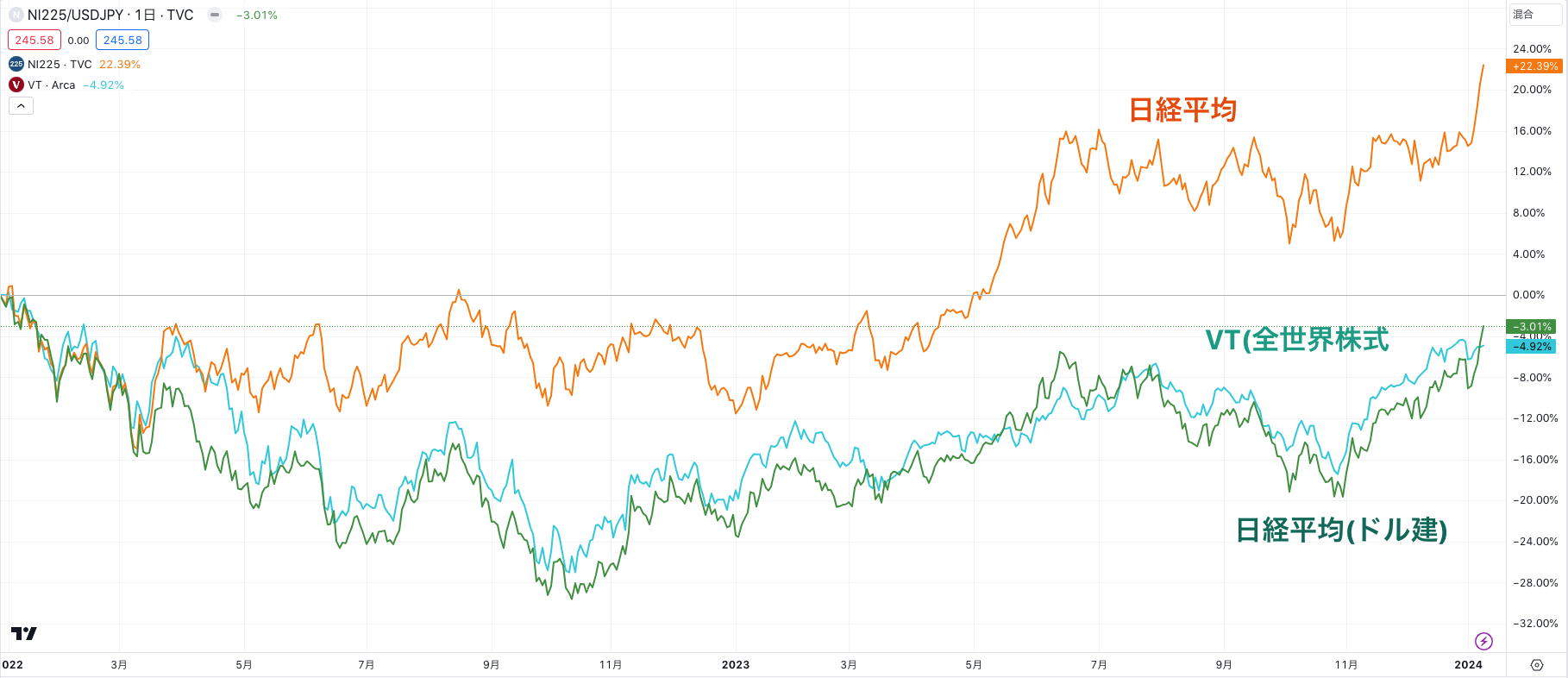

わかりやすいのが以下ですね。日経平均と日経平均(ドル建)とVT(全世界の株価指数)を比べたものです。

上記をごらんご覧いただければわかる通りドル建でみると全世界株式と同等の動きとなっていることがわかります。

ただ、円安が進んでいるから日経平均だけが特別にパフォーマンスがいいように見えているわけです。

円の価値が安くなっているので株式の価値が相対的に高くなっているように見えているのです。円安が解消されると当然、日経平均も大きく下落することになります。

コラム:なぜ円安で日経平均株価は上昇していくのか?

先ほど少し触れましたが、なぜ円安になると日経平均が上昇するのかという仕組みについて更に詳しくお伝えしていきます。

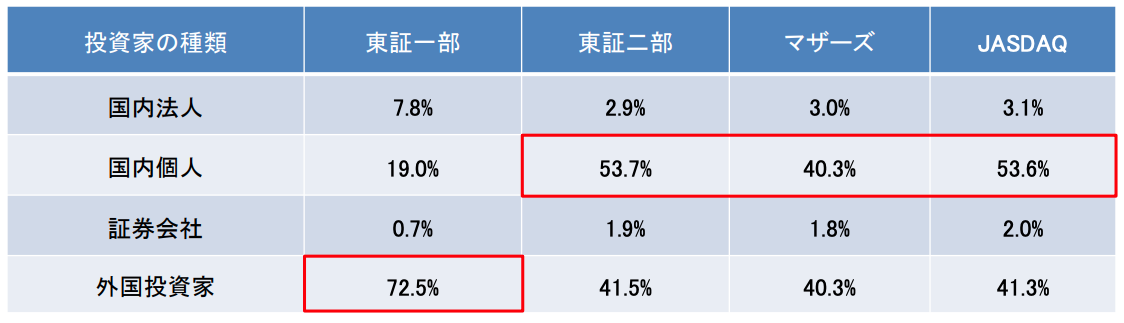

まず単純に日本株の指数である日経平均やTOPIXの売買代金にしめる海外投資家の比率が多いことが挙げられます。

| 現物(%) | 先物(%) | |

| 海外投資家 | 58.2% | 73.0% |

| 個人 | 21.6% | 11.8% |

| 金融機関の自己勘定 | 13.0% | 9.6% |

| 法人 | 6.4% | 5.1% |

| 証券会社 | 0.8% | 0.5% |

| 合計 | 100.0% | 100.0% |

海外投資家からすると日本円が安くなると、ドル建でみると割安となる日本株に投資をするインセンティブが高まるのです。

更に、日経平均構成銘柄のような大型株は海外売上比率が高い企業が多いということも見逃せません。

以下は日経平均の構成上位10銘柄の海外売上比率ですが、総じて非常に高いことがわかります。

| 銘柄 | 日経平均構成比率 | 海外売上比率 |

| ファーストリテイリング | 9.46% | 48% |

| 東京エレクトロン | 5.90% | 89% |

| ソフトバンクグループ | 4.18% | 8% |

| KDDI | 3.43% | - |

| ダイキン工業 | 2.90% | 80% |

| ファナック | 2.83% | 85% |

| テルモ | 2.18% | 71% |

| 信越化学工業 | 2.04% | 78% |

| アドバンテスト | 1.93% | 96% |

| 京セラ | 1.93% | 67% |

円安になると海外に製品やサービスが提供される時に現地通貨建で割安になりますし、得られた利益を日本円建に換算すると見た目上利益も大きく見えます、

例えば1ドル100円の時に100万ドルの利益を上げても円建では1億円ですが、1ドル150円になっていたら円建の利益は1.5億円になりますからね。

つまり、円安になることで日経平均構成銘柄の決算の利益の額が大きくなるのです。

これらの要因を通じて円安が日経平均の株価上昇を引き上げていっています。

日経平均は今後どうなる?見通しがやばい理由をわかりやすく解説!

それでは今後の見通しについて見ていきましょう。結論から申し上げると日経平均の見通しは厳しいことになろうかと思います。

理由についてお伝えしていきます。

日本銀行は利上げを迫られている

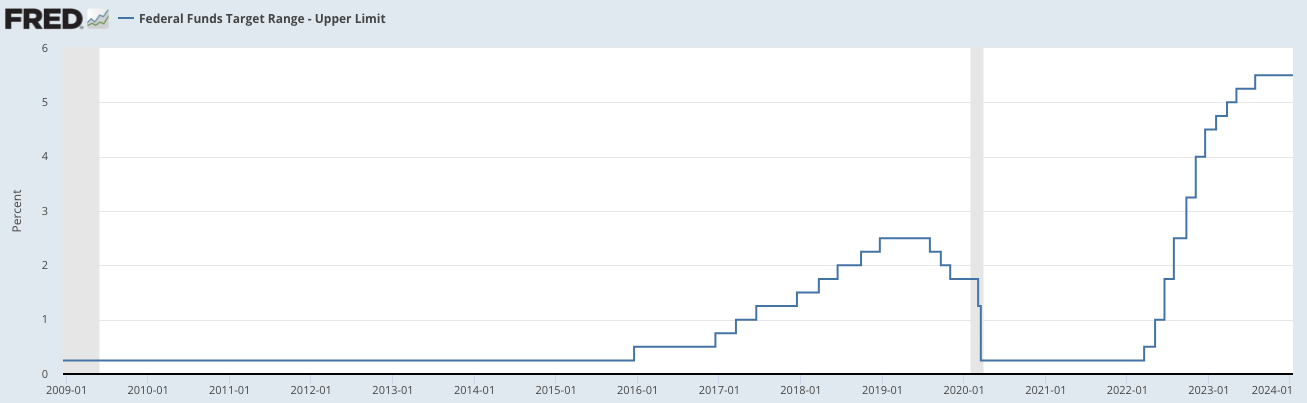

2022年から欧米を中心に世界的に高いインフレが発生して米国のFRBや欧州のECBは果敢に利上げをしていきました。

2024年現在、FRBの政策金利であるFF Rateは5.25%-5.50%に設定されています。

しかし、日本は信じられないことに政策金利を▲0.1%に維持しています。

世界の中央銀行で筆者が知る限り、今回のインフレで政策金利を引き上げなかったのは日本だけです。

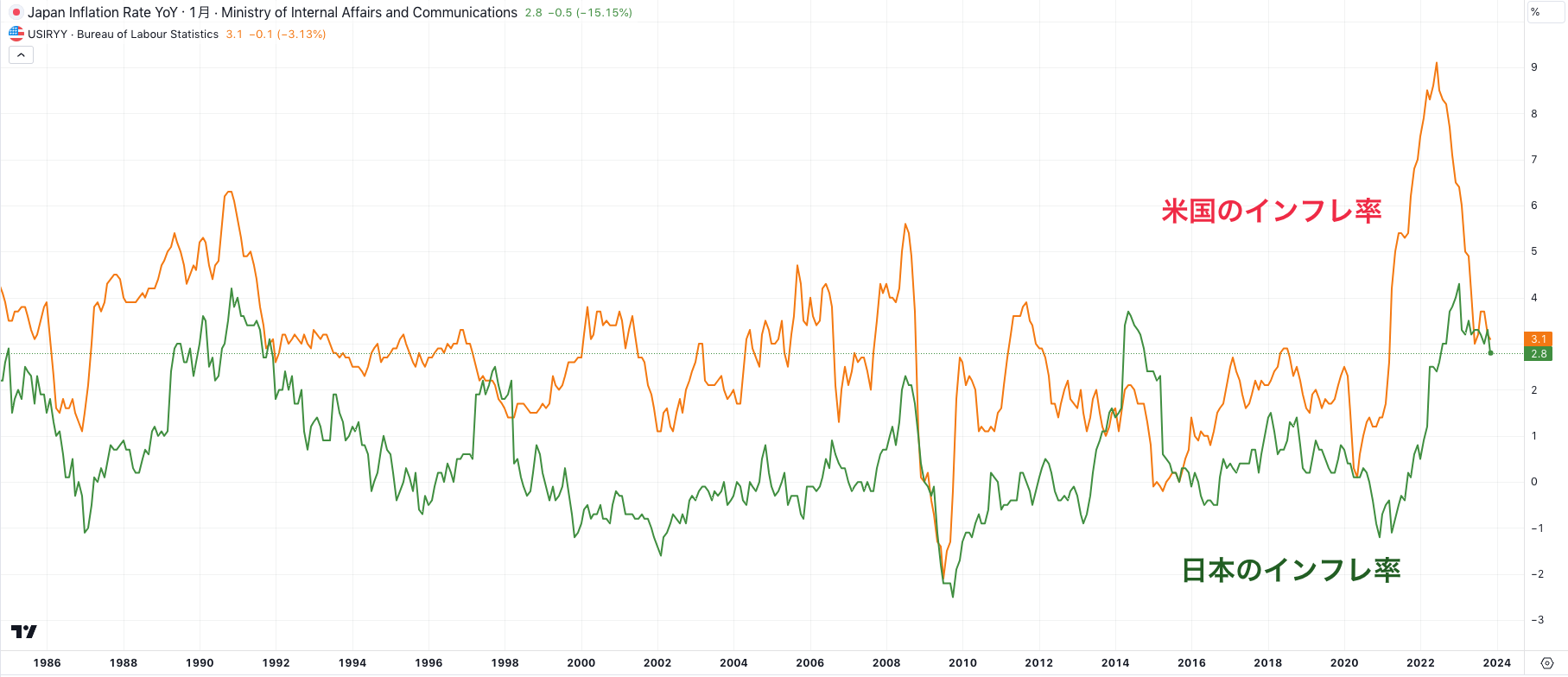

ちなみに現在の日本のインフレ率は米国のインフレ率と同等になっています。インフレ率が同じであるにも関わらず、これは異常なことです。

実際、経済協力開発機構(OECD)は2024年に入り日本に対して利上げを提言しています。欧米から2年遅れて日本も引き締めを開始する可能性があるのです。

経済協力開発機構(OECD)は11日、日銀の金融政策などへの提言を盛った報告書を公表した。利上げは、2%前後の物価上昇が続くと見込める場合を前提とするべきだと主張した。OECDは物価上昇が続くとみており、2024年の政策金利引き上げは正当化されるとの見解を示した。

参照:日経新聞

当然ですが、金融緩和は株価にとってはプラスの影響がありますが、金融引き締めは株価にとってはマイナスの影響を与えます。

今後は世界的に景気後退が訪れることが見込まれている

先ほどお伝えした通りドル建の日経平均株価は全世界株価指数とほぼ同じ動きをしています。

つまり日経平均株価は「全世界株価指数とドル円」に分解することができるということを意味します。

まずは一つ目の今後の全世界株価指数の動きについてみていきましょう。

全世界株価指数の6割以上を占めるのは米国株です。更に米国株の動きに大きな影響を与える欧州株と日本株を含めると全体の9割近くが米国経済の影響を受けます。

米国は2021年末から加速したインフレとFRBによる高金利により既に経済は限界を迎えています。

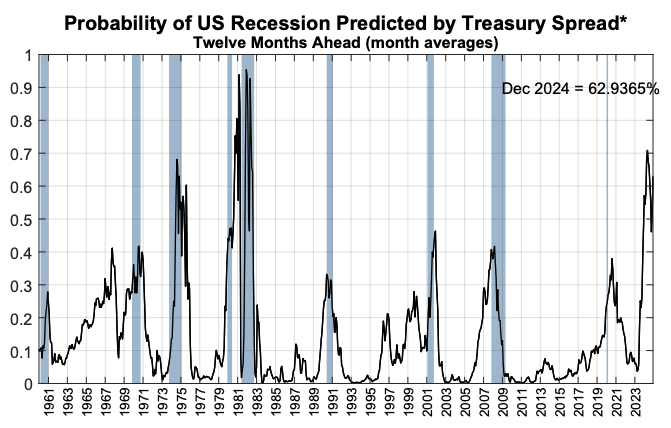

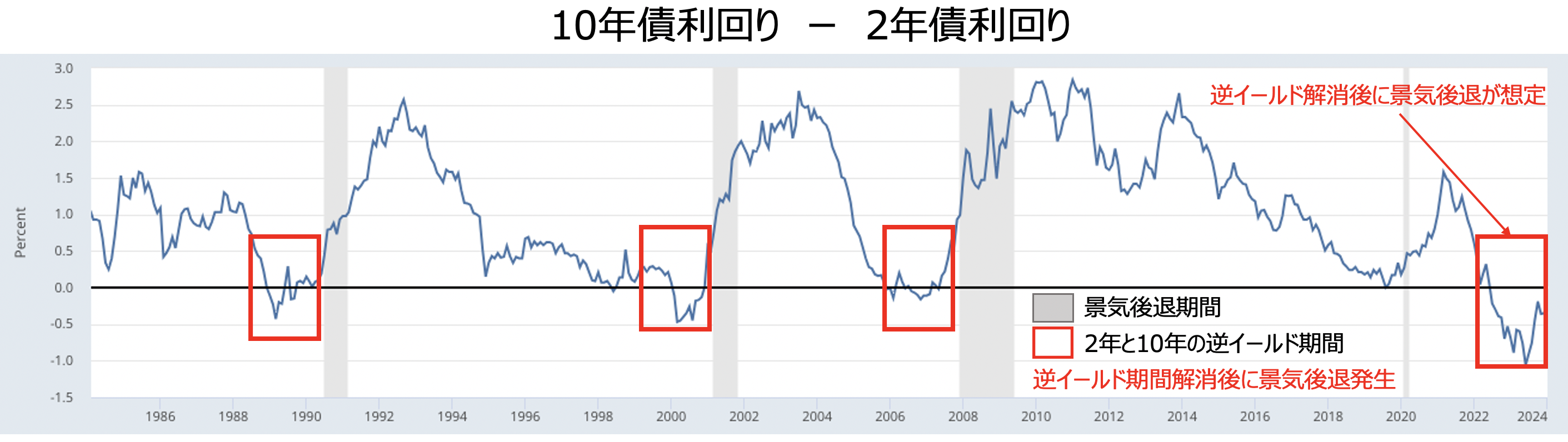

以下は代表的なリセッションの先行指標である逆イールドが発生して既に1年以上が経過しています。

逆イールドが解消した後に景気後退が発生しているので、今後景気後退が起こる可能性が高くなっています。

他にもニューヨーク連銀が発表している2024年のリセッション確率は60%を超えてきています。

景気後退が発生すると企業の収益が悪化して株価には当然マイナスの影響を及ぼしていきます。

今後は円高修正が起こることが見込まれる

では次の要素であるドル円について見ていきましょう。

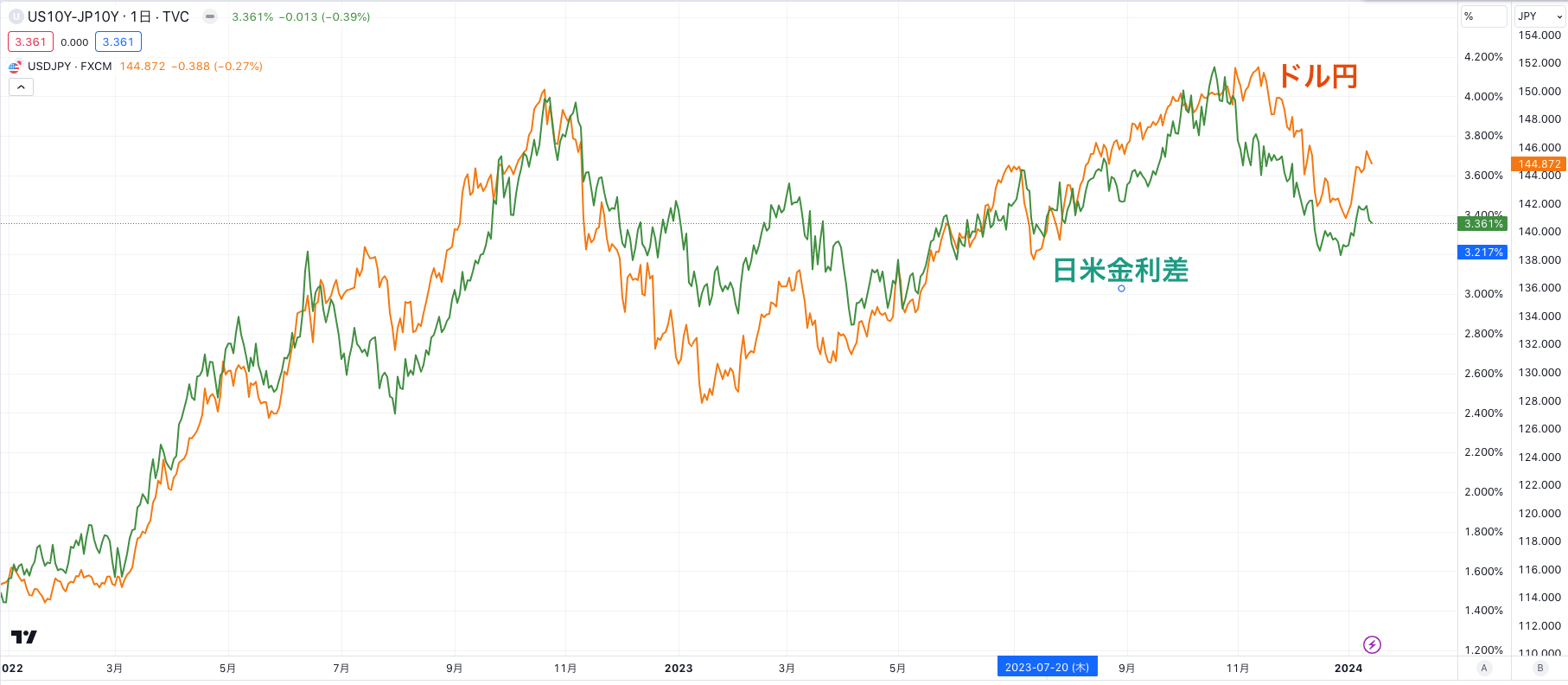

今までドル円は日米の金利差に連動する動きをしています。以下ご覧頂ければわかる通り、殆ど日米の金利差で説明可能ですね。

今後、米国が景気後退となり米金利が低下し、更に日銀が引き締めを開始すると日米金利差は縮小していきます。

すると、当然ではありますが日米金利差が縮小するとドル円も円高方向に修正されます。

今後日本株で魅力的なのは割安な小型株

今後世界経済の影響を受けやすく、ドル円の円高修正時に弱い日経平均にとっては厳しい環境が待ち受けているということをお伝えしてきました。

逆に言えば、世界経済の影響を受けず為替動向にも影響を受けない領域にこそ光が当たる局面が来ていると言うこともできます。

今は若干名称は変わっていますが、東証一部以外(現在でいう東証プライム)は国内の個人投資家によって主に売買されています。

とくに小型株は個人投資家の比率が高く企業の本質的価値と株価に著しい乖離が生じている銘柄が数多く存在しています。

ただ、企業の本質的価値を見極め通常ではあり得ないレベルの割安な銘柄を発掘するのは容易なことではありません。

→ 個別株投資は難しい!?悲惨な結果でもうダメとならないために!株式投資において儲かる可能性が高い「必勝法」を理論的に模索する!

そのため、筆者は本物のプロに運用を任せて資産運用の核としています。

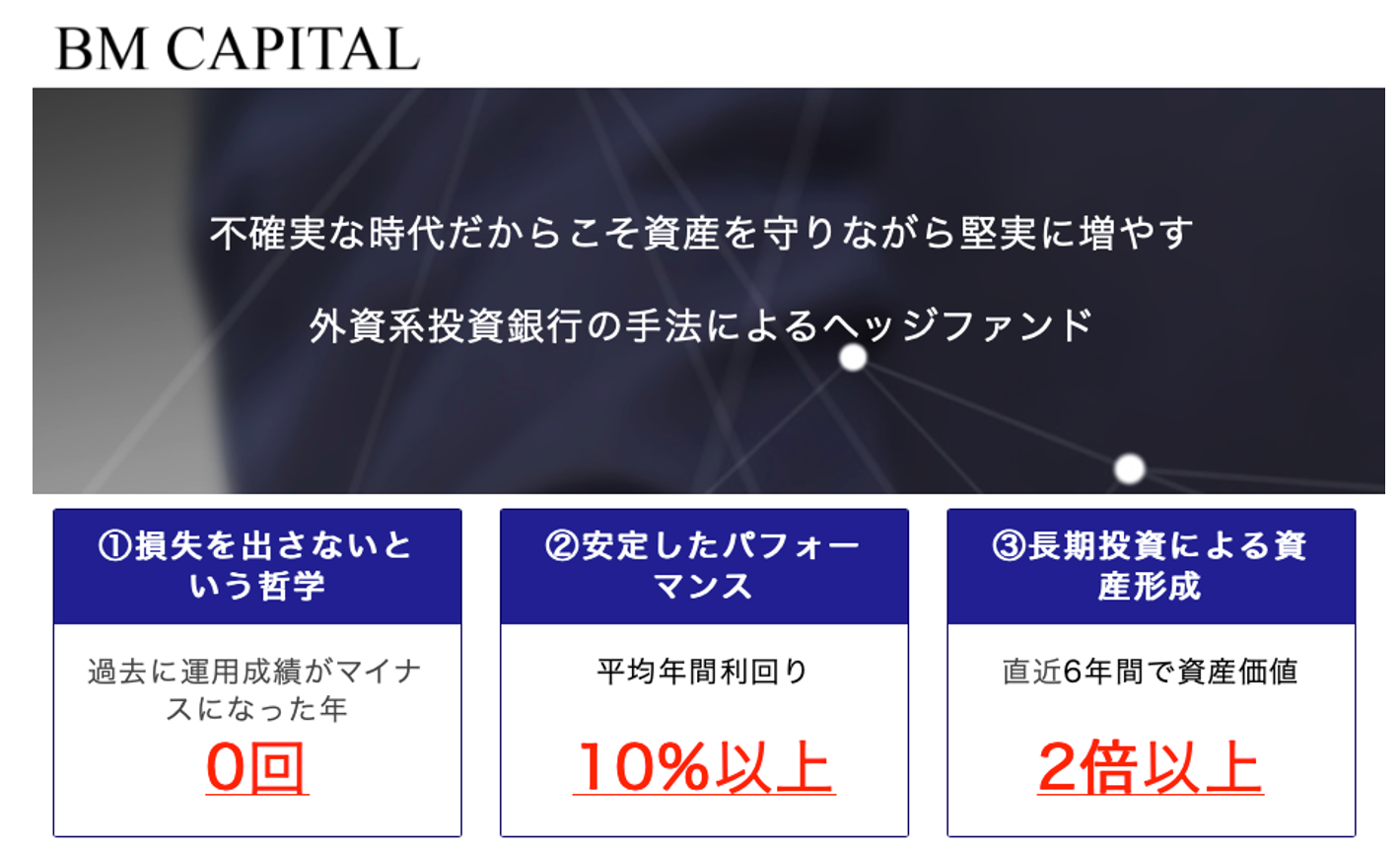

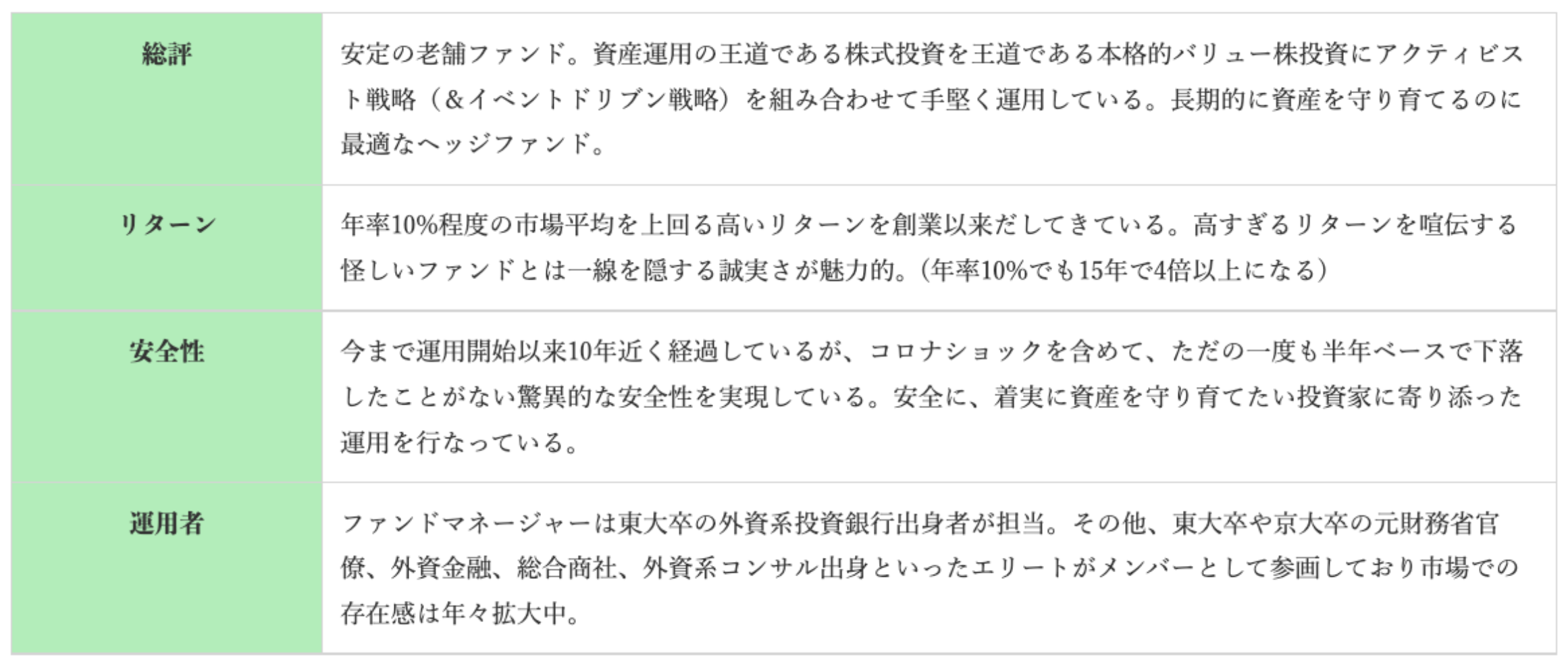

筆者が投資しているBMキャピタルは2012年の運用開始以来年ベースで一度もマイナスをだすことなく安定して平均年率10%以上のリターンを出し続けています。

BMキャピタルは日本の小型株の中で非常に割安な銘柄を選定して投資し、「物言う株主」として企業価値を引き上げる提言を行い能動的に株価を引き上げていっています。

以下で詳しく説明しているのでご覧頂ければと思います。

まとめ

今回のポイントをまとめると以下となります。

- 日経平均が今まで上昇してきたのは日銀による超緩和的な金融政策が主因

- ここ数年は円安が日経平均の上昇を後押ししている

- 押し寄せているインフレにより日銀の金融政策も修正が迫られている

- 今後は世界的にリセッションに陥る可能性がある

- 日米金利差の縮小で今後はドル円も下落する確度が高まっている

- マクロ経済や為替に左右されない日本の小型株にこそ投資妙味がある