2020年からの株式投資のブームで米国株が急騰したことで米国株に投資をする投資信託に注目があつまり純資産額が増大していきました。

当サイトでも様々な米国株を含めた全世界の株式に投資を行っている投信を分析してきました。

関連

本日分析するのは「モルガンスタンレーグローバルプレミアム株式オープン」です。

モルガン・スタンレーといえば外資系金融の就職活動を行った経験のある方なら誰もが聞いたことある名前ですよね。

東京大学3年生の時に意気揚々と面接にいき撃沈したのは良い思い出です。

日本でもトップクラスの学生が就職する超一流起業だけあって、名前負けしないファンドなのか興味が湧きますよね。

それでは見ていきたいと思います。

モルガンスタンレーグローバルプレミアム株式オープン(為替ヘッジなし)の特徴

まずは特徴について見ていきたいと思います。

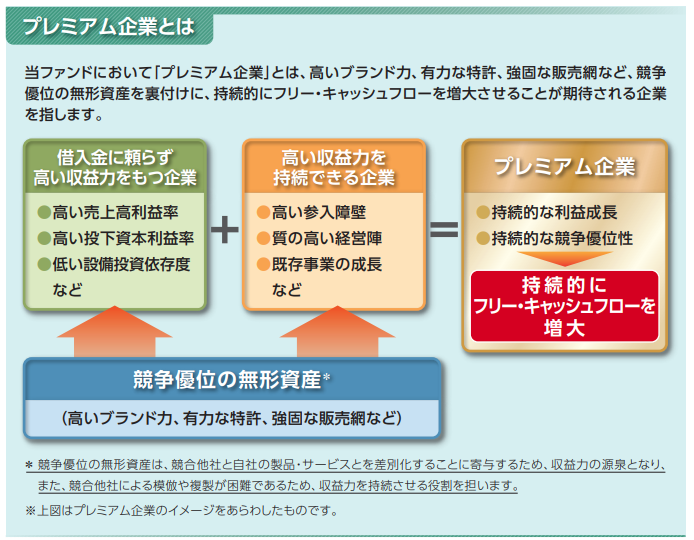

投資対象となるプレミアム企業とは?

モルガン・スタンレーグローバルプレミアム株式オープンは名前の通りプレミアム企業への投資を謳っています。

プレミアム企業とは借入金に頼らず高い収益力を地蔵できる企業のことを指します。

この2つを有することで持続的にフリーキャッシュフローを増大させることができます。

フリーキャッシュフローとは営業活動から得られるキャッシュフローから投資に費やしたキャッシュフローを差し引くことで求められます。

フリージャッシュフローは配当や自社株買いなどの株主還元や事業への再投資の原子となるので企業価値を中長期的に維持・向上できるのかの判断に役立ちます。そのため、このフリージャッシュフローに着目しているということですね。

国別構成比率!米国だけで7割!?

以下は国別の構成比率です。

| 国 | 比率 |

| 米国 | 69.7% |

| イギリス | 8.9% |

| フランス | 7.1% |

| ドイツ | 5.9% |

| オランダ | 2.6% |

| イタリア | 0.6% |

米国だけで70%で意外に思われた肩もいらっしゃるでしょう。

ただ、全世界の株式インデックスでも米国の構成比率は60%となっているので、特段比率が著しく高いというわけでもありません。

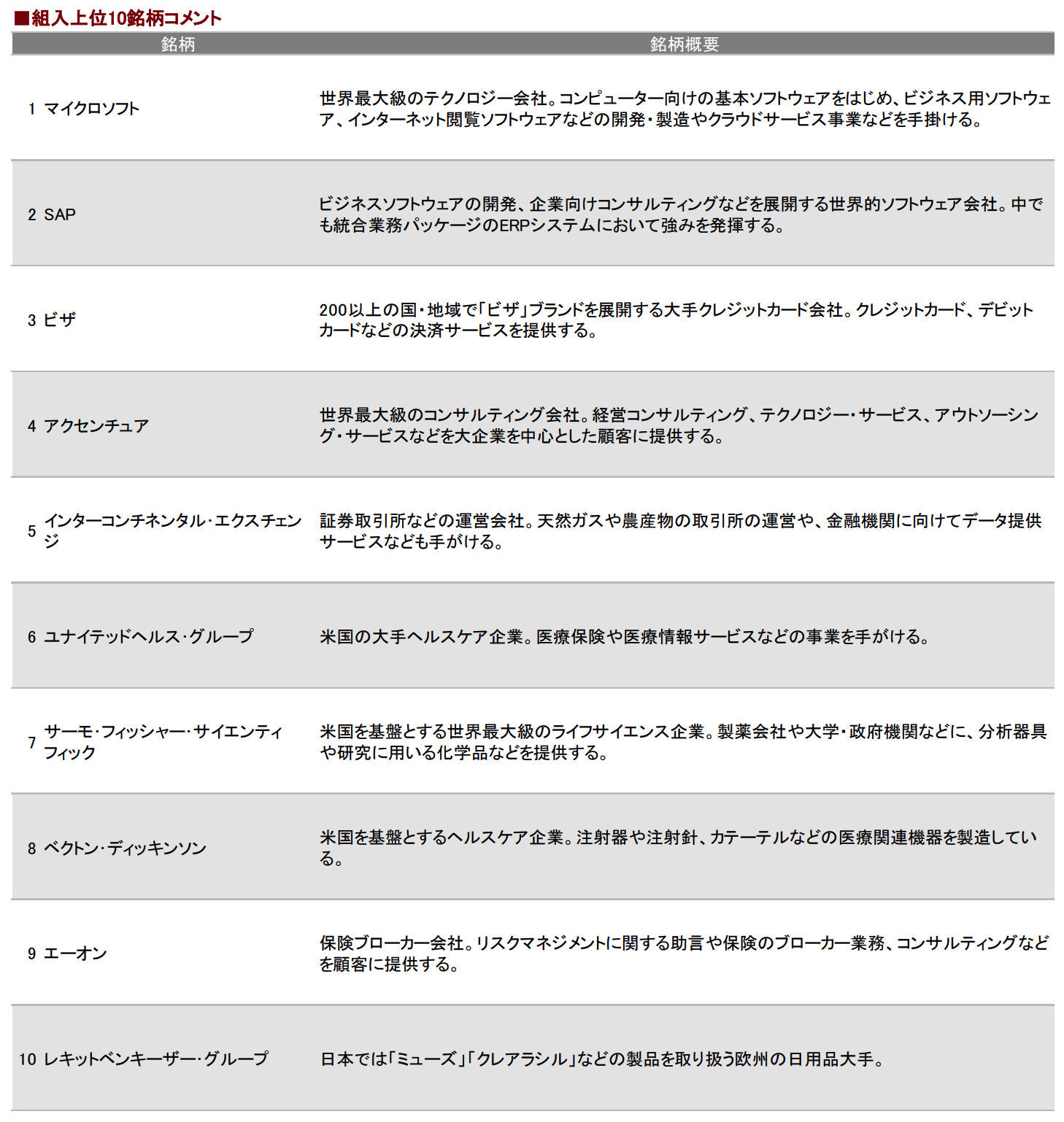

構成上位銘柄

2024年3月時点の構成上位銘柄は以下となります。

マイクロソフトは時価総額でAppleと双璧をなす企業です。ビルゲイツからナデラ氏に代わってから成長が加速し世界を代表する巨大企業となっています。

2位は大手のタバコ企業で、3位は日用品販売企業です。幅広い産業の銘柄を組み入れているのがわかりますね。

業種別組入比率は以下のとおりバランスよく分散されています。

| 業種 | 比率 |

| 生活必需品 | 24.9% |

| 情報技術 | 24.8% |

| ヘルスケア | 18.0% |

| 金融 | 14.6% |

| 資本財・サービス | 11.7% |

| 一般消費財・サービス | 3.1% |

分配金は年1回で適度な水準

分配金の推移は以下の通りとなっています。年一回の拠出となっており、毎回利回りは1.5%-2.0%という水準なので妥当な水準となっています。

S&P500指数と同等の水準です。

| 2023/2/24 | 700円 |

| 2022/2/24 | 500円 |

| 2021/2/24 | 500円 |

| 2020/2/25 | 600円 |

| 2019/2/25 | 500円 |

| 2018/2/23 | 400円 |

「為替ヘッジあり」と「為替ヘッジなし」で選択可能

モルガンスタンレーグローバルプレミアム株式オープンは為替ヘッジの有無を選択できます。

「為替ヘッジなし」であればドル円やユーロ円などの為替変動リスクを負うことになります。ドル円が上昇すれば基準価額は上昇し、ドル円が下落すれば基準価額は下落します。

一方、「為替ヘッジあり」であれば為替変動リスクは負いませんが、金利の負担をすることにはなります。

手数料(購入手数料/信託手数料)

手数料は以下となります。

購入手数料:3.3%

信託手数料:年率1.98%

アクティブ投信の中でも比較的高い水準ですね。

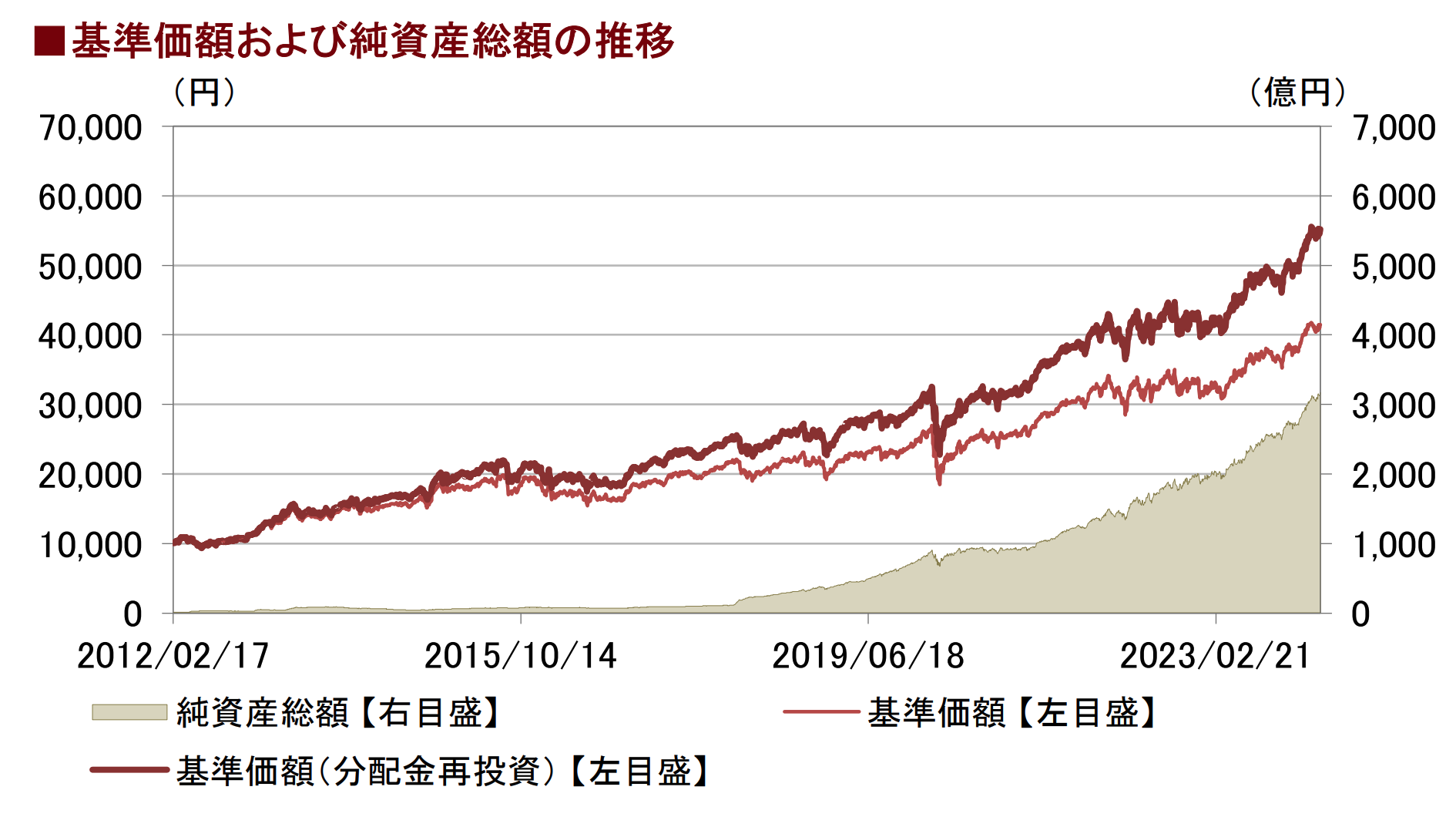

モルガンスタンレーグローバルプレミアム株式オープン(為替ヘッジなし)の運用実績

では肝心の運用実績についてみていきたいと思います。

| 1-3月期 | 4-6月期 | 7-9月期 | 10-12月期 | 1-12月期 | |

|---|---|---|---|---|---|

| 2024年 | 11.40% | - | - | - | - |

| 2023年 | 4.74% | 13.42% | -1.03% | 3.57% | 21.78% |

| 2022年 | -2.56% | -0.70% | -2.57% | 0.43% | -5.33% |

| 2021年 | 8.17% | 8.42% | 1.53% | 12.71% | 34.22% |

| 2020年 | -13.28% | 12.08% | 4.92% | 3.42% | 5.46% |

| 2019年 | 14.27% | 2.28% | 0.32% | 9.12% | 27.94% |

2012年からの資産バブルの追い風をうけて11年間で4.5倍になっています。ドル円が100から155円まで上昇していることも大きな追い風となっています。

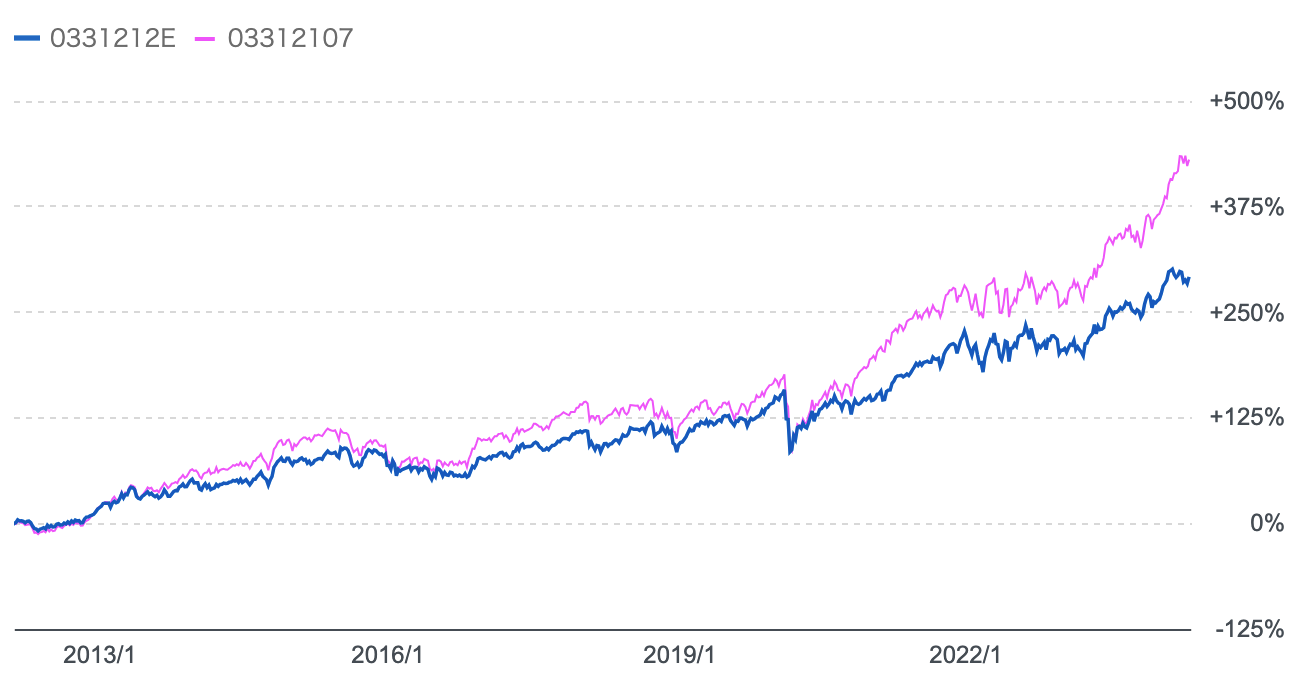

全世界株式指数(円建)と比較したものは以下となります。

モルガン・スタンレーグローバルプレミアム株式オープン

eMAXIS全世界株式

残念ながら全世界の平均を大きく下回るリターンとなってしまっていますね。

正直言ってアクティブ投信として手数料をはらってまで投資するファンドとはいえません。

掲示板での口コミや評判

掲示板での口コミや評判は以下となります。暴落を不安視している声が聞こえます。

関連

今後近いうちに暴落があるのであれば、今のうちに一旦売っておいたほうがいいのかな。。。

関連

買い増ししたいが、直近の安値じゃまだまだ暴落下げ買いには。落とし穴的暴落来ないかな?

関連

長期的に持ち続ければいいんですよね?

今後のモルガン・スタンレーグローバルプレミアム株式オープン( 為替ヘッジなし)の見通しとは?

重要なのは今後の見通しです。まずは「為替ヘッジなし」に起因するリスクについてお伝えします。

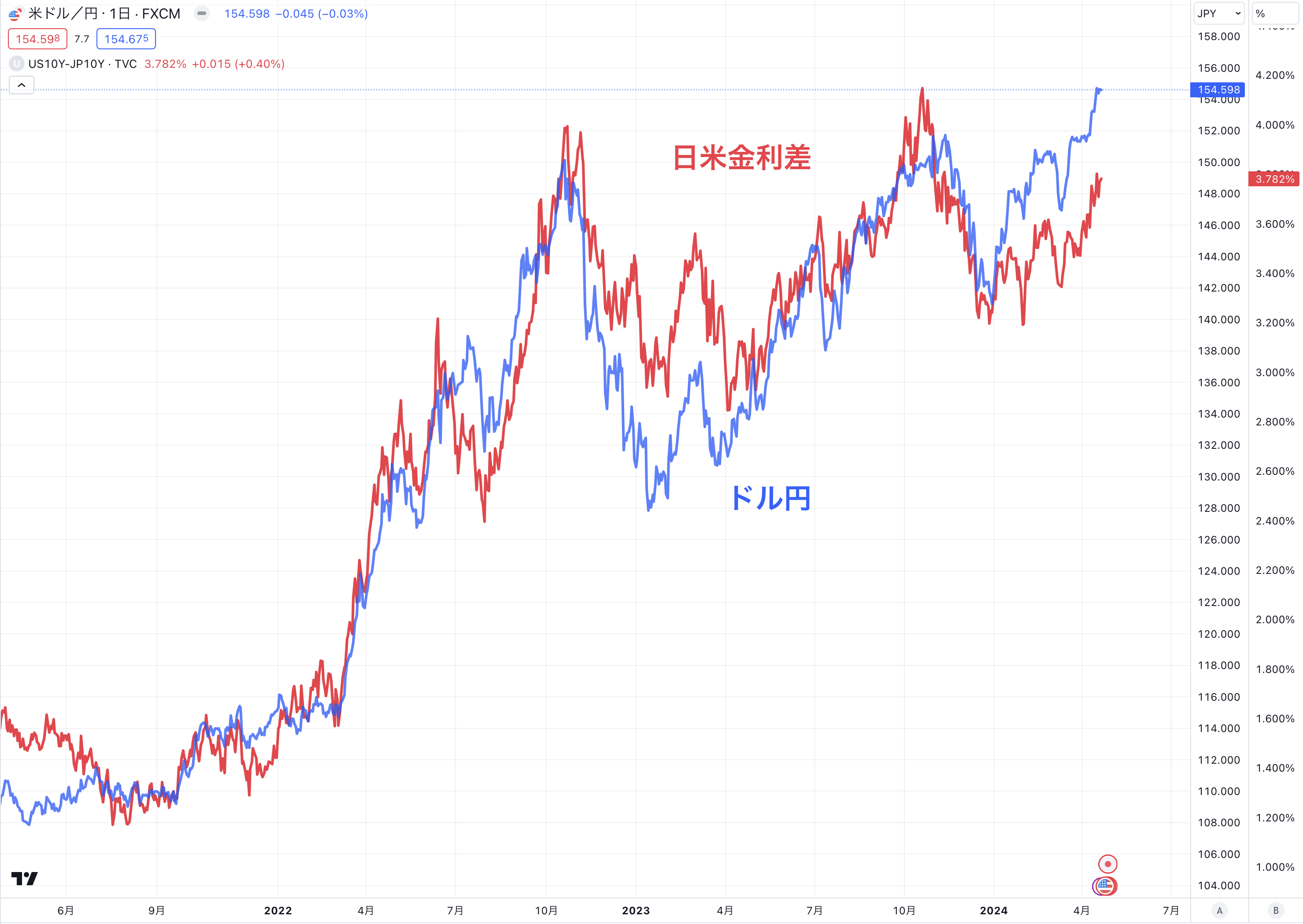

2024年4月現在、ドル円は155円まで再び円安が進行しています。これは日米金利差が一向に縮まらないどころか拡大していることに起因しています。

ドル円は日米金利差に連動

しかし、米金利が低下するのも時間の問題となっています。

現在、貯蓄は減少してきており尚且つ米国の消費も鈍化してきています。今後半年以内に景気後退となるリスクは急激に上昇しているのです。

景気後退となると当然金利は下落しますので日米金利差は縮小してドル円は下落していきます。

つまり「為替ヘッジなし」は今後大きな円高リスクにさらされることになります。

さらに当然ですが景気後退によって企業業績は沈没します。すると当然株価には下押し圧力になります。

ここから為替という観点でも企業業績の低下という観点でも非常にリスクが高い局面を迎えているということは意識したほうがよいでしょう。