今回は配当に重きを置いた投信を珍しく分析してみたいと思います。

取り上げるのは「ニッセイグローバル好配当株式プラス」です。

高い分配利回りで話題を集めている投資信託です。この一文だけで危険なかおりがしてきますね。

「好配当」とは「高配当」と同義ではありますが、「ニッセイグローバル好配当株式プラス」の場合は配当利回りの低い銘柄も取り扱っています。

本日は、ニッセイグローバル好配当株式プラスがどのようなファンドなのか紐といた上で、高い分配金が持続可能なのかをみていきたいと思います。

それでは本題に入っていきましょう。

ニッセイグローバル好配当株式プラスの概要と特徴

運用はニッセイアセットマネジメント株式会社

ニッセイアセットマネジメント株式会社はその名の通り日本生命のアセットマネジメント部門的な位置付けでしょうね。

顧客が支払う保険料を運用していくのが生命保険会社のビジネスモデルです。

| 社名 | ニッセイアセットマネジメント株式会社 |

| (英文名 Nissay Asset Management Corporation) | |

| 純資産合計 | 約760億円 |

| 株主 | 日本生命保険相互会社(100%) |

| 役職員数 | 669名 |

| 所在地 | ◆本店 |

| 〒100-8219 東京都千代田区丸の内1-6-6 日本生命丸の内ビル | |

| 電話: 03-5533-4000(代表) | |

| 地図(37KB) | |

| ◆大阪営業所 | |

| 〒541-0042 大阪市中央区今橋2-4-10 EDGE淀屋橋 | |

| 電話: 06-6204-0201(年金)、06-6204-0223(投信) | |

| 海外拠点 | ニッポンライフ・グローバル・インベスターズ・シンガポール |

| (英名:Nippon Life Global Investors Singapore Limited) | |

| 138 Market Street #34-02 CapitaGreen, Singapore 048946 | |

| 電話: +65-6800-7000(代表) | |

| 取扱業務 | 投資運用業、投資助言・代理業、第二種金融商品取引業に係る業務 |

保険会社の運用で思い出すのは、世界一の投資家であるウォーレン・バフェットの手腕ですね。

バフェットは損保会社を買収し非公開化、そして保険会社の資金をバフェットの投資に活用することでレバレッジをかけて巨万の富を築きました。

1996年にディスカウント自動車保険のGEICO(ガイコー)を完全買収、非公開化したほか、1998年には損保・再保険会社のジェネラル・リを、2007年にはオランダの損保会社、NRGを買収しています。さらに2007年にはバークシャーハサウェイ・アシュアランスを創業しミュニシパル・ボンドの金融保証保険業務に参入しています。

ニッセイグローバル好配当株式プラスの投資戦略

目論見書は以下のような触れ込みになっています。

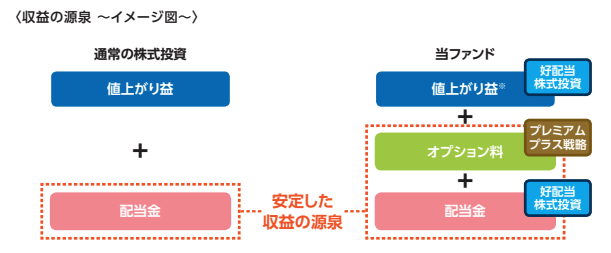

好配当株式への投資と“プレミアムプラス戦略”により、 安定した収益の確保と値上がり益の獲得をめざします。

プレミアムプラス戦略が売りのようなのですが、簡単に言えばオプション取引を活用し配当銘柄へ投資する戦略です。

オプション料と配当金を安定収益とし、さらに株式の値上がり益を獲得していくというファンドです。

かなりユニークな戦略ですが、ある程度はワークしているようです。

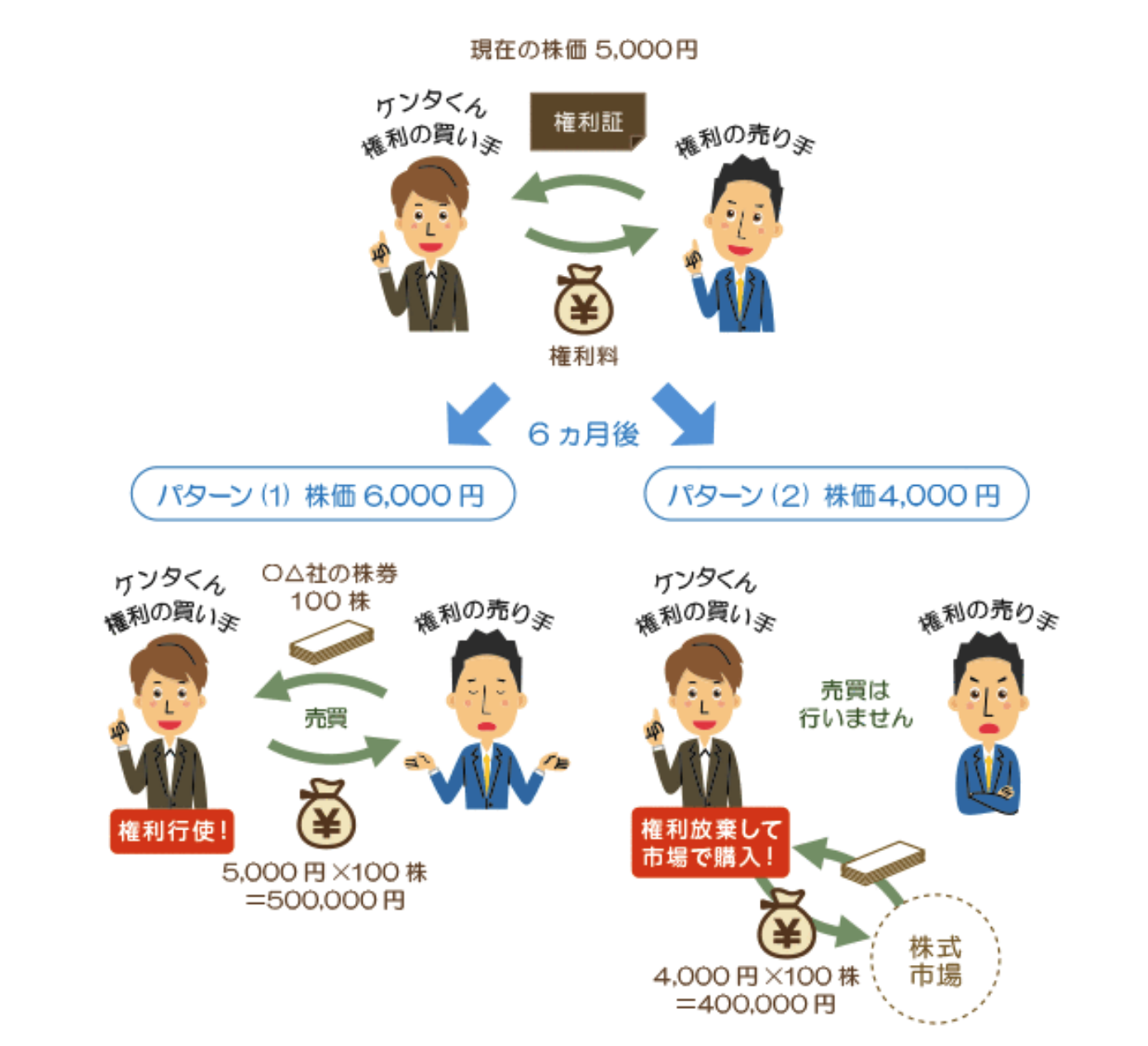

オプション取引とはある金融商品をあらかじめ決めておいた価格で売買するかしないかを選べる権利です。

オプション取引のイメージ:

| コール(買う権利) | プット(売る権利) | |

| 買い手 | コールの買い 買う権利の保有者 (行使か放棄を選択) |

プットの買い 売る権利の保有者 (行使か放棄を選択) |

| 売り手 | コールの売り 買う権利の付与者 (売る義務を負う) |

プットの売り 売る権利の付与者 (買う義務を負う) |

組み入れ上位国、通貨、銘柄は?

2024年2月末時点では国・地域別組入比率は以下の通りです。

| 国・地域別組入比率 | |

| 米国 | 29.80% |

| イギリス | 15.90% |

| 日本 | 14.80% |

| ドイツ | 10.90% |

| フランス | 9.90% |

| 韓国 | 4.50% |

| スイス | 4.40% |

| イタリア | 3.70% |

| ベルギー | 1.90% |

| その他 | 4.20% |

割と分散されていますね。米国、イギリス、日本、ドイツ、フランスと先進国が基本となっています。

配当銘柄とは既にこれ以上市場のパイが広がらないと諦めた企業が配当に踏み出すのが通常ですので成熟国の比率が大きくなるのは当然の結果ですね。

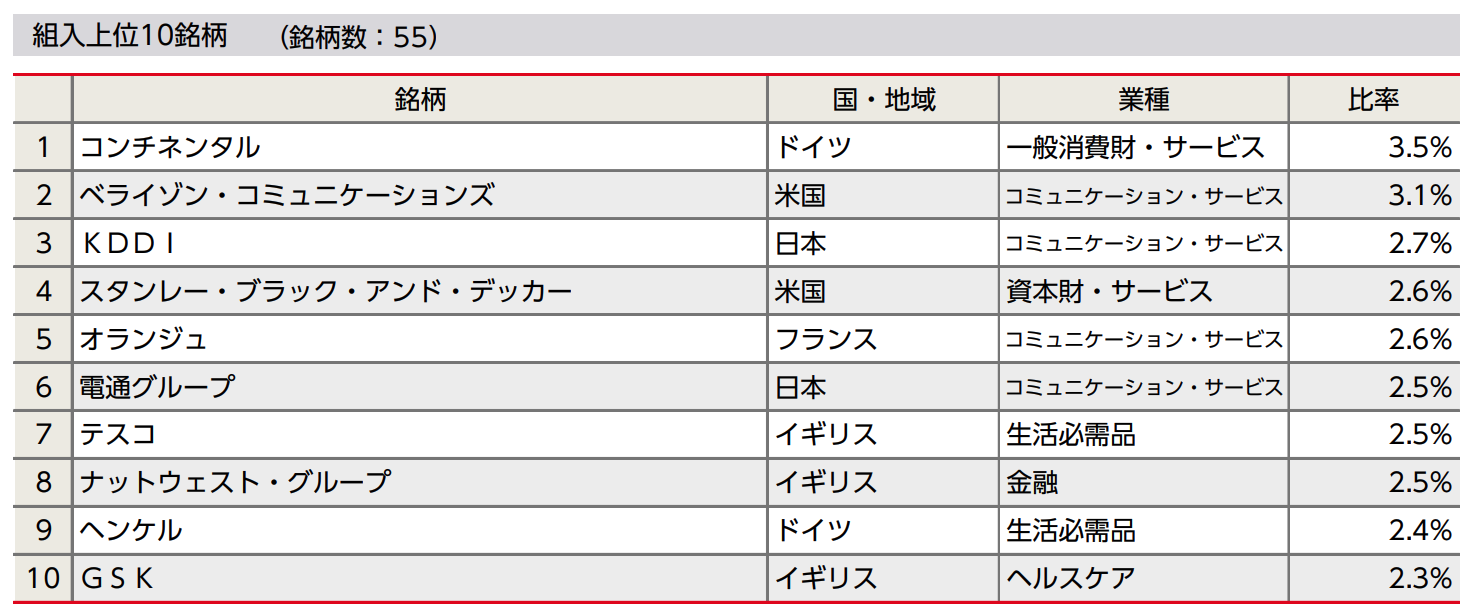

2024年2月末時点の構成上位銘柄は以下となります。

日本の銘柄が2銘柄入っていますね。全体的にどちらかというと成長企業というより成熟企業が組み入れられているのがわかります。

値上がり益が見込める企業は少ないといえるでしょう。

ちなみに2022年10月末からの構成上位銘柄の変遷は以下となります。結構構成上位銘柄が入れ替わっていることがわかります。

高配当銘柄投資は基本は長期投資となると思うのですが、意外に短期投資になっていますね。

| 2024年2月末 | 2023年10月末 | 2023年6月末 | 2023年3月末 | 2022年10月末 | |

| 1 | コンチネンタル | GSK | インテル | インテル | インテル |

| 2 | ベライゾン | KDDI | コンチネンタル | コンチネンタル | ウォルグリーン・ブーツ・アライアンス |

| 3 | KDDI | コンチネンタル | モルソン・クアーズ・ビバレッジ | ブリジストン | スタンダード・チャータード |

| 4 | スタンレーブラックアンドデッカー | ベライゾン | パナソニックホールディングス | ハイデルベルグセメント | IBM |

| 5 | オランジュ | オランジュ | インテーザ・サンパオロ | 電通グループ | ウニクレディト |

| 6 | 電通グループ | 電通グループ | グラクソ・スミスクライン | オランジュ | モルソン・クアーズ・ビバレッジ |

| 7 | テスコ | スタンレーブラックアンドデッカー | KDDI | インテーザ | シェル |

| 8 | ナットウェスト・グループ | テスコ | オランジュ | グラクソ・スミスクライン | イタリア炭化水素公社 |

| 9 | ヘンケル | ヘンケル | スタンダード・チャータード | KDDI | サノフィ |

| 10 | GSK | モルソン・クアーズ・ビバレッジ | 電通グループ | サノフィ | ヘンケル |

ファンドの手数料(買付手数料と信託報酬)

購⼊時⼿数料は3.3%(税抜3.0%)となっています。

運⽤管理費⽤ (信託報酬)は年1.727%(税抜年1.57%)です。アクティブ投信なので手数料はやはり高いです。

配当銘柄をいじり倒しているのでコストはそれなりにかかるのでしょう。

ニッセイグローバル好配当株式プラス(毎月決算型)の運用実績

では肝心な運用実績について見ていきましょう。

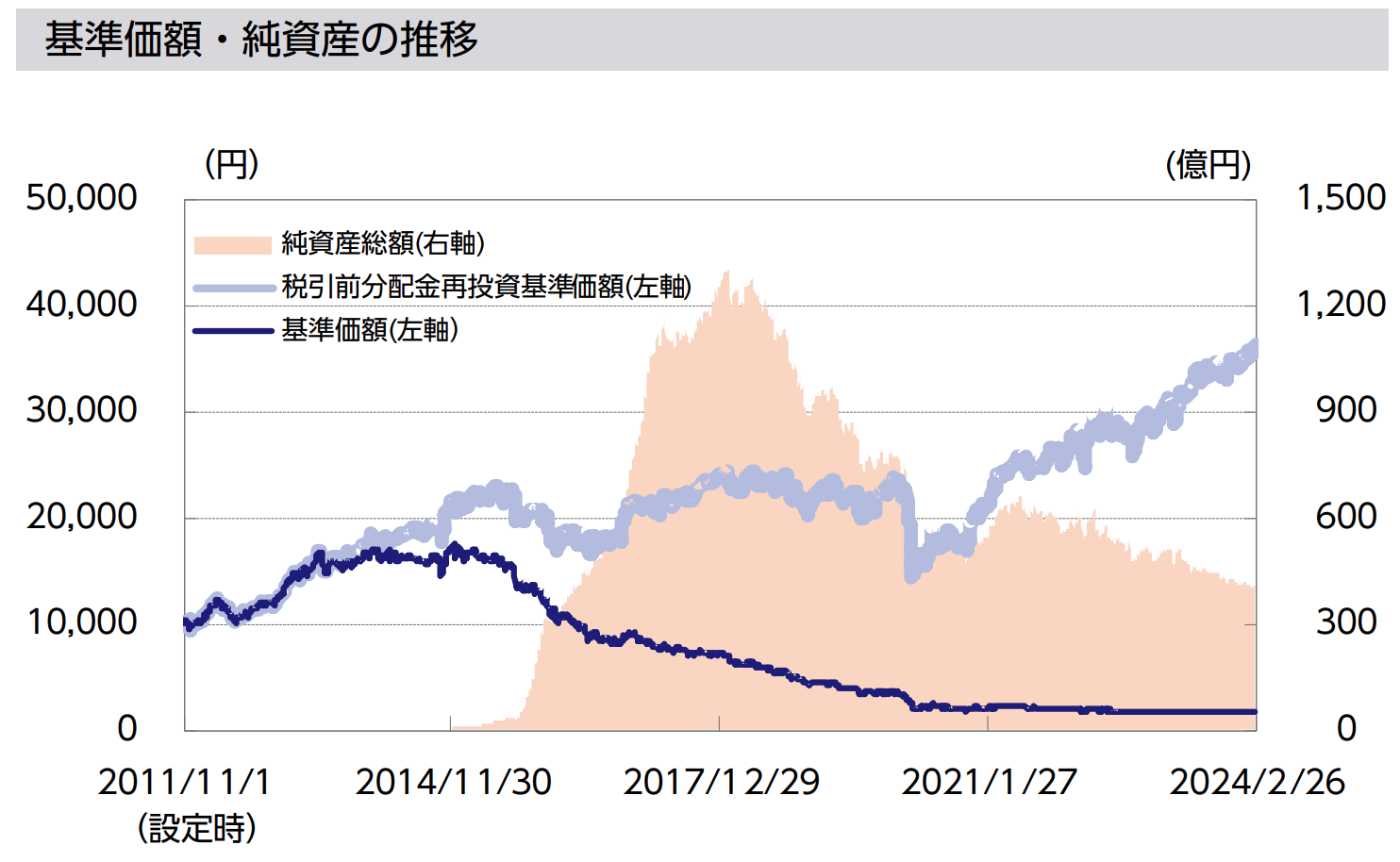

基準価額は分配金を吐き出しているので減少していくのは理解できます。ただし、大きく減少しすぎなので、つまりは出資者が年々減っているということも意味します。

直近のトータルリターンは以下です。ボラティリティが激しいですね。2022年以降のリターンは円安による影響で+35%ほどは恩恵を受けていると考えてもよさそうです。

その意味では2022年は本来マイナス運用です。

今後、FRBが利下げ転換するタイミングで円高到来するようであれば、どうしてもリターンが伸びない時期が長期化する可能性もあります。

| 1-3月期 | 4-6月期 | 7-9月期 | 10-12月期 | 1-12月期 | |

| 2023年 | 7.43% | 10.27% | 0.51% | - | - |

| 2022年 | 6.63% | 3.87% | -11.49% | 9.95% | 7.79% |

| 2021年 | 17.15% | 5.04% | 0.22% | 3.60% | 27.76% |

| 2020年 | -33.01% | 9.00% | 0.89% | 18.72% | -12.54% |

| 2019年 | 9.42% | -1.61% | -2.50% | 10.05% | 15.52% |

| 2018年 | -5.72% | 0.92% | 5.44% | -15.12% | -14.84% |

高すぎる分配利回りに注意!特別分配金の罠に気をつけよう!

先ほどご覧いただいてわかる通り、基準価額は6分の1の1700円台になっています。

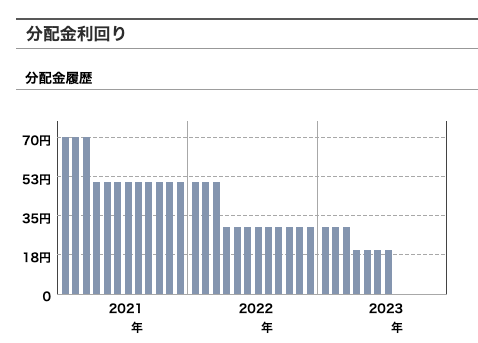

基本的には「タコ足配当」銘柄なので、複利運用ができずリターンが縮小していくのはわかっていたことですね。分配金も減少中ですね。

タコ足配当といえばリート投信に多いですが、基本的にはリターンが限定的で、資産を大きく増やすのには向いていません。

タコ足配当とは、企業が原資となる十分な利益がないにもかかわらず、過分な配当金を出すことをいいます。見た目には配当金が高いため魅力的に感じられますが、実際は資産を売却したり、積み立て金を取り崩したりして配当金に回しているだけで、業績や財務状況に難点がある可能性があります。タコが自分の足を食べるのに似ていることから、このように表現されます。

現在の分配金は月間20円、年間ベースで240円となっています。基準価額を1700円とすると分配利回りは14%となります。

設定来リターンは年率で8%程度であることを考えると、多額の特別分配金を支払っていることがわかります。

つまり、信託手数料を支払いながら自分の資金を引き出しているという状況になっているのです。

他にも特別分配金をだしている銘柄を当サイトでも分析していますので、興味のある方はご覧ください。

関連

掲示板での口コミ評判

やはり評判は悪いですね。

ニッセイグローバル好配当株式プラス(毎月決算型)も基準価格安くて口数買えたから良かった。

分配金下がったけど、まだ入ってくるだけ良い。🥺#投資信託#投資初心者 https://t.co/v6Qvf4CGCf— かなん(ギャン期突入) (@1sYAK3e2VLXu0ZL) November 21, 2022

毎月分配型って絶対買っちゃダメだったんですね…😣私が投資始めた最初に何故か買ってしまってたニッセイグローバル好配当株式プラス、この子だけいつまで経っても評価損益ショボいなーと思ってたらそういうことだったのか😱というわけで売却。この資金を何に充てようかな💡#リベ大 https://t.co/j0ytwsmnwX pic.twitter.com/jHz42wrgIw

— みなみ@億ったOL (@minamic5) July 2, 2021

ニッセイグローバル好配当株式プラス(毎月決算型)がクソファンドだと思われる理由を解説しました。

僕はこれを情弱向けの投信だと考えています。

でも何故かメチャクチャ人気なんですよね#投資 #投資信託 #資産運用— きむ公@投資お役立ち情報発信 (@kimukouM) December 23, 2019

まとめ

色々と見てきましたが、配当メインのファンドはやはりいまいち魅力を感じません。

堅実な運用先はいくらでも他にありますし、やはりオーソドックスな株の「売買」で卓越したリターンを目指せるファンドが筆者は好みです。

堅実な運用先については以下の記事でまとめていますので参考にしてみてください。