今回取り上げるのは人気シリーズであるダブルブレインの「ブル」と「マイルド」です。

ダブル・ブレインはMorning Starのファンド・オブ・ザ・イヤーのオルタナティブ型部門の最優秀ファンドとして選出された投資信託です。

ブルとマイルドの違いに関しては、簡単に言えば「ハイリスクハイリターンを狙う」のがブル。

「リスクを縮小しよりマイルドなリターンを狙う」のがマイルドです。

言葉そのままですね。詳しく解説していきたいと思います。

ダブルブレインのマイルドとブルの特徴

ダブルブレイン(マイルド)の特徴

マイルドは「マン・ファンズⅨ-マン・インスティテューショナル・ ポートフォリオ・バナジウム-⽇本円クラス」に投資を中心とします。

中⻑期的な信託財産の成⻑と安定した収益の確保を図ることを⽬的として運⽤を⾏なうこと を基本とします。

ダブルブレイン(ブル)の特徴

ブルは「マン・ファンズⅨ-マン・インスティ テューショナル・ポートフォリオ・クロム-⽇本円クラス」への投資を中⼼とします。

中⻑期的な信託財産の成⻑を図ることを⽬的として積極的な運⽤を⾏なうことを基本としま す。

この記事から入ってきた人には突然マイルド、ブルと言われてもわからないと思いますの。本家の「ダブルブレイン」という商品をここでも少し触れていきます。

本家ダブルブレインとはどのような商品なのか?

ダブルブレインはオルタナティブ投資的な運用を行うことを目的として野村アセットマネジメントが運用しています。

ファンズオブファンズ形式の投資信託です。

大半をマングループ(ロンドンの世界有数ヘッジファンド)の傘下であるAHLが運用するマン・ファンズIX-マン・インスティテューショナル・ ポートフォリオ・チタニウムに投資。

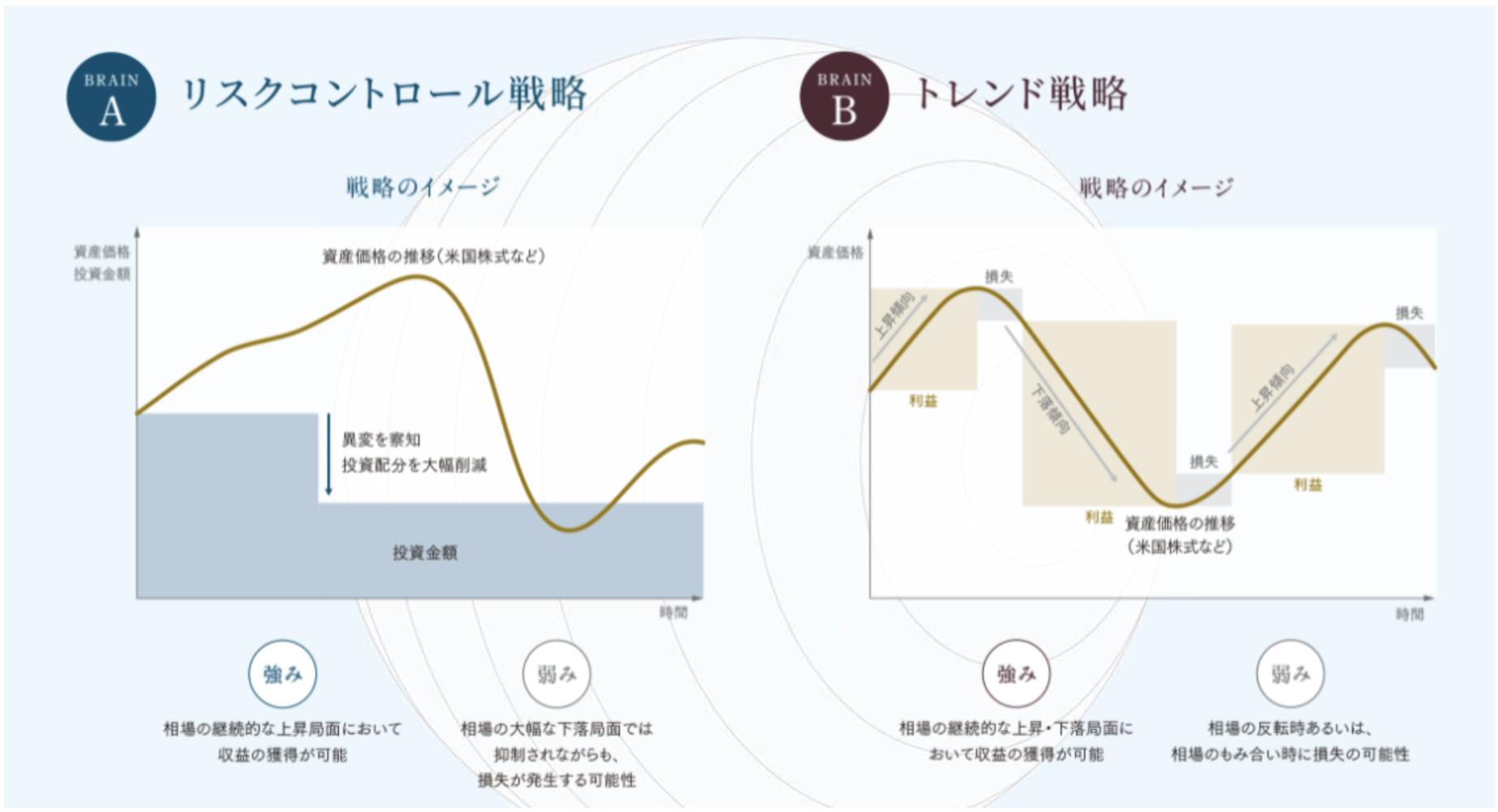

同ファンドは以下の戦略で運用を行なっております。

| 戦略 | 構成比率 |

| ターゲットリスク戦略(リスクコントロール) | 86% |

| ダイバーシファイド戦略(トレンド) | 14% |

ターゲットリスク戦略は、各投資対象を買い持ち(ロング)するポジションをとり、安定した収益の獲得を目標に運用を行ないます。

株、インフレ連動債、クレジット、債券・金利、コモディティなどが対象になります。レバレッジもかけます。

- 24時間休むことなく、リスクをコントロールしながら、世界の多様な資産に投資します。

- 10分ごとに価格動向を分析。相場異変を察知した場合は、リスク資産への投資配分を大幅に削減し、損失抑制を図ります。

- 相場の下落傾向を察知した場合は、資産の値動きに応じて投資配分を調整します。

ダイバーシファイド戦略は、各投資対象を売り持ち(ショート)または買い持ち(ロング)するポジションをとり、市場の上昇トレンドならびに下降トレンドの双方に追随し、

絶対収益の獲得を目標に積極的な運用を行ないます。空売りも実行し下落相場もリターンを追求するということです。

- すべての投資対象市場の「上昇傾向(トレンド)」や「下落傾向(トレンド)」を判断。価格の上昇局面だけでなく、下落局面においても収益機会があります。

- 高度なテクノロジーに裏付けされた戦略に基づき、世界中の市場を対象としてポートフォリオを構築。リスクの低減と取引機会の拡大を追求 します。

上記2つの戦略を活用しリターンを狙うのですが、ターゲットリスク戦略が88%、ダイバーシファイド戦略が14%となっています。

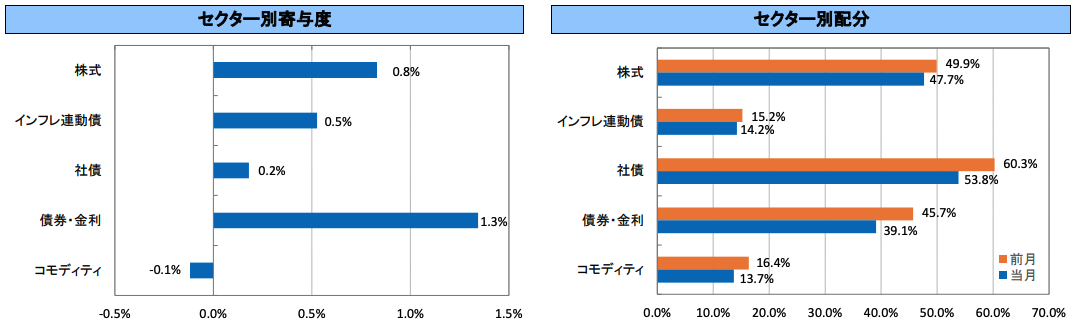

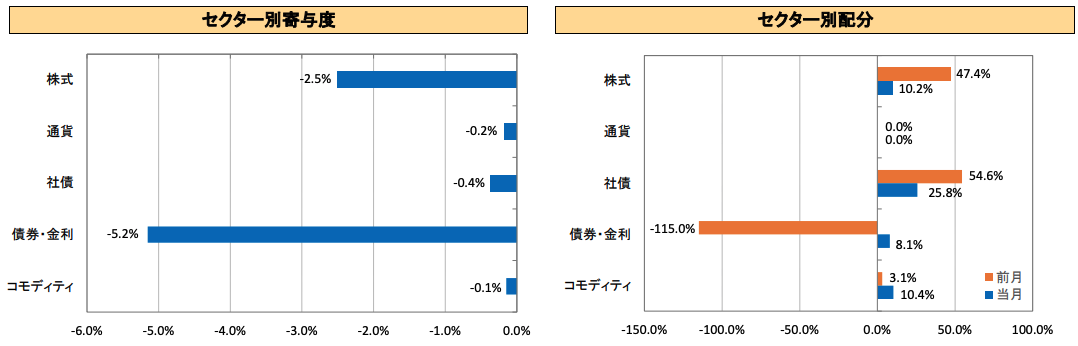

【ダイバーシファイド戦略(トレンド戦略)】の資産内容

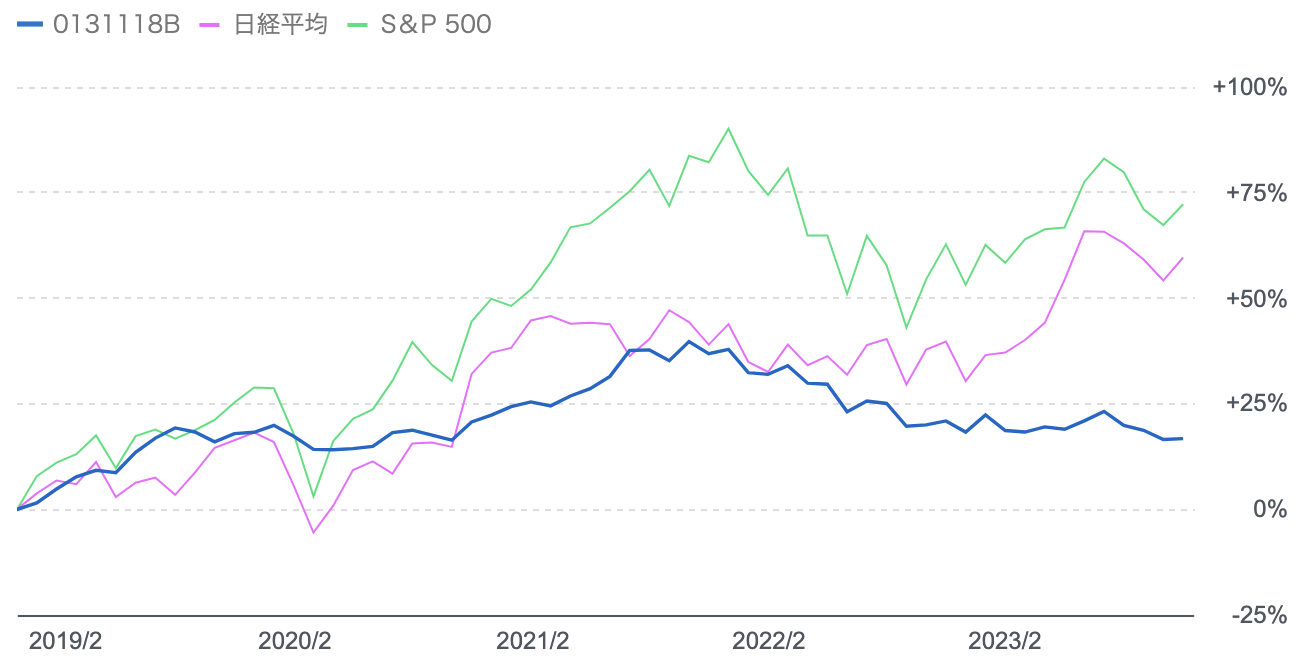

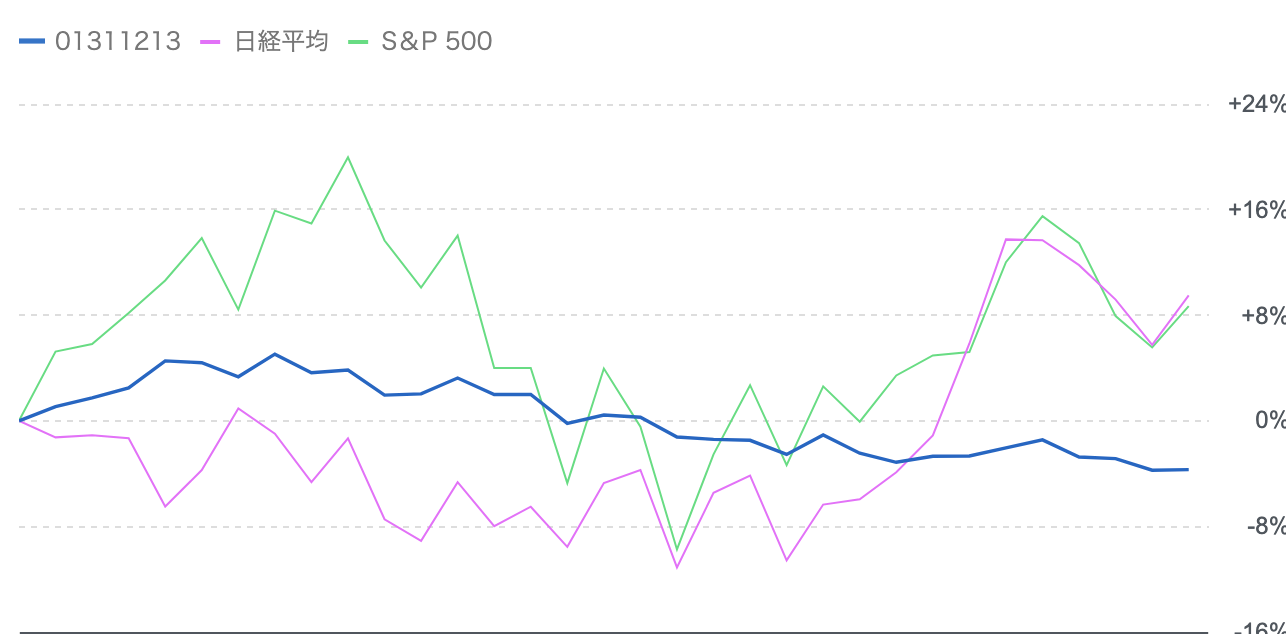

設定来のリターンは以下の通りとなっています。

青色がダブルブレイン、赤色が日経平均、緑色がS&P500です。2020年の株式相場は堅調でしたが、ダブルブレインは指数に大きくアンダーパフォームする結果となってしまいました。

以下は本家のダブルブレインに関する記事です。非常にわかりづらいですが、ダブルブレイン(本家)、ブル・ベアの3つに商品は分かれてます。

→ ヘッジファンド型運用が評判の投資信託「ダブル・ブレイン」を徹底評価!野村アセットが運用するオルタナティブ投信を暴く。

マイルド・ブルと本家ダブルブレインの違い

主な違いは以下の通りです。

| ダブル・ブレイン(マイルド) | ダブル・ブレイン | ダブル・ブレイン(ブル) | |

| 値上がり益の獲得重視 | ☆☆ | ☆☆☆ | ☆☆☆☆ |

| 下値抑制の重視 | ☆☆☆☆ | ☆☆☆ | ☆☆ |

| キーワード | 安定的な運用 | 中長期的な資産形成 | 積極的な運用 |

名前の通りなのですが、マイルドは安定運用、ブルは積極運用、ダブルブレインはその中間ですね。

人は中間を好むので、結局ダブルブレインが一番購入金額は大きくなる設計になっているのではないでしょうか。

リスクリターン分布は以下の通りとなっております。

試算なのであまり参考になりませんが、こちらを目指すということです。

実際のパフォーマンスはどうなっているのでしょうか?ブルとマイルドは試算通りとなっているのでしょうか。

ダブルブレイン(ブル・マイルド)のパフォーマンスは?投資していたら失敗に終わった商品?

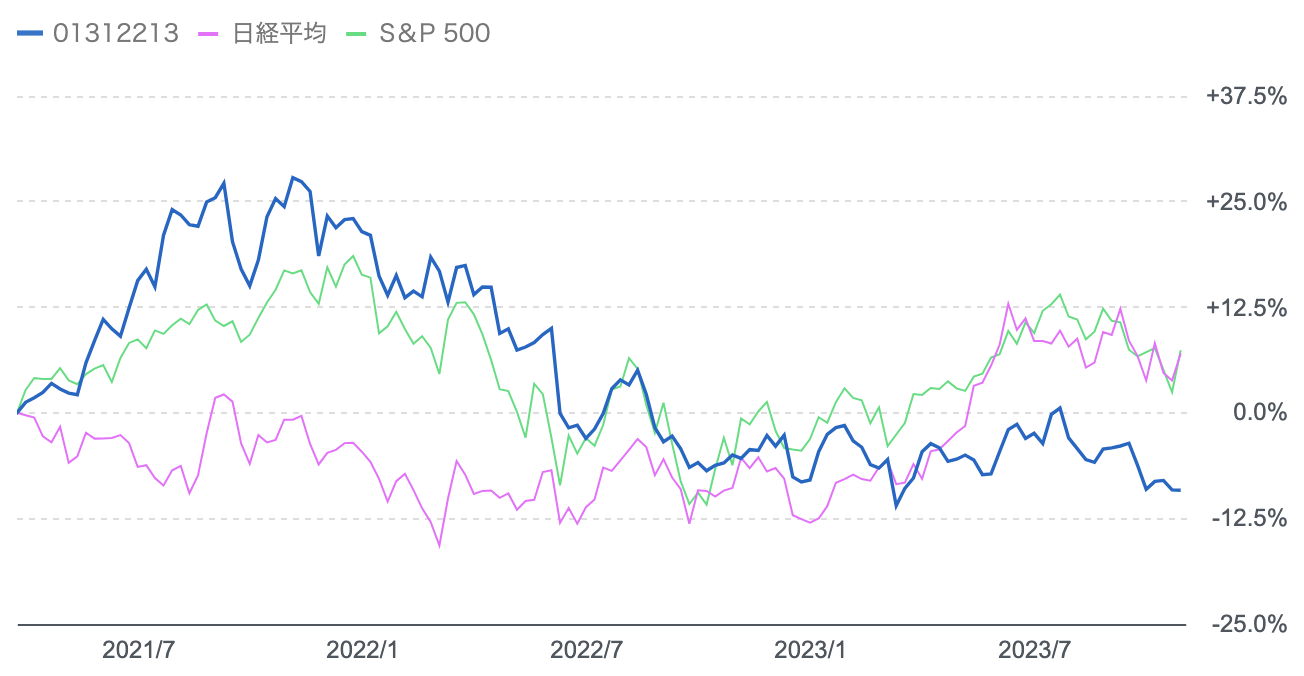

ブルのパフォーマンス

ブルは積極的な運用、値上がり益の獲得を重視した商品です。

日経平均とS&P500指数と比較してみます。大幅なアウトパフォームが期待されますが、以下の通り辛うじて日経平均をアウトパフォームする水準となっています。

青がダブルブレインブル、緑がS&P500、赤が日経平均株価です。

SP500指数に負けているのみならず、下落するときは激しいのでボラティリティの高さにも注意が必要です。

マイルドのパフォーマンス

青がマイルド、緑がS&P500、赤が日経平均です。やはりSP500をアンダーパフォームしています。厳しいですね。

ボラティリティは低いですね。

(販売停止中、理由は?)マイルド・ブルの購入方法

現在、ダブルブレインマイルド・ブル双方販売は停止されています。

「ダブル・ブレイン」「ダブル・ブレイン(マイルド)」に関し、2022年1月31日(月)15時以降、新規販売を停止いたします。また、「ダブル・ブレイン(ブル)」を含めた各コース間のスイッチングも停止いたします(「ダブル・ブレイン(ブル)」へのスイッチングは2021年11月30日(火)15時をもって停止しております)。

販売停止の理由は、「流動性などを総合的に勘案した結果、運用資産規模を適正な範囲内に維持するため」としています。

資産規模の大きさ次第ではたしかにパフォーマンスは異なってきます。実行できる戦略も変わってきますからね。実際にひふみ投信は小規模ファンドの時代には素晴らしいリターンを挙げていました。

しかし、一度カンブリア宮殿で取り上げられてからは、一気に出資が集まりファンドの資産規模が大きくなってしまいました。そして近年は過去の戦略を用いることができず、そのパフォーマンスは沈んでいます。

{ひふみ投信}大型株中心PFになり時代は終わった?やめたほうがいい?暴落を幾度となく経験し不調にあえぐ評判ファンドシリーズの今後の見通しを含めて徹底評価。

そもそもですが、ファブルブレインはすでに指数すらオーバーパフォームできていない状態でした。

今後もあまり購入を検討することはないと思いますが、販売再開した際の購入方法を一応記載しておきます。

ちなみに管理人がおすすめと考えている投資先は以下に記載していますのでそちらも参考にしてください。

肝心の購入方法ですが、野村證券の商品ですので野村證券口座、その他SBI証券、アイザワ証券、むさし証券など証券会社で購入可能です。三井住友銀行でも取り扱いがあります。ブル、マイルド同様です。

マイルド・ブルの手数料

購入手数料は3.3%(税抜3.0%)となっています。一般的なアクティブ投信と同様の水準ですね。

通常の信託報酬は年0.913%(税抜0.83%)です。投資対象とする外国投資証券の信託報酬率はブルとマイルドで異なります。

マイルドが年1.863%(税込)程度、ブルが年2.313%(税込)です。

信託報酬は合計で実質、マイルドが年1.863%、ブルが年2.313%です。アクティブ投信にしては非常に高い水準です。

下落相場に強いファンドで運用しよう

ダブルブレインシリーズのパフォーマンスを見た結果、下落相場でダメージを受けそのまま回復できていないような印象を受けました。

2020年は異次元緩和によるバブル相場でしたが、ダブルブレインシリーズは指数を大幅にアンダーパフォームしています。現在は2024年であり、素人でも勝てるバブル相場はしばらく来ません。

ハイリターンを獲得するには実は資金管理こそが最も重要で、ハイリターンを出した後に、如何にその資産を守れるのかが非常に重要になるのです。

資産を大きく積み上げていくには、マイナスを出さず下落相場でも資金が守れる、そしてリターンを獲得すべき場所ではしっかり取るという運用が必要です。

しかし、それは非常に難易度が高いことでもあります。そのような条件にあてはまるファンドを私の投資先ランキングでは厳選して紹介していますので、ぜひ参考にしてみてください。