昨年眼力という愛称で親しまれている企業価値成長小型株ファンドという投資信託があります。眼力は日本国内の利益成長が見込まれる小型株に投資してリターンを獲得することを目指す運用を行っています。

小型株投資でリターンを上げてきたファンドとして、ひふみ投信やジェイリバイブがあります。

これらの投資信託は運用開始初期には高いリターンを叩き出していました。

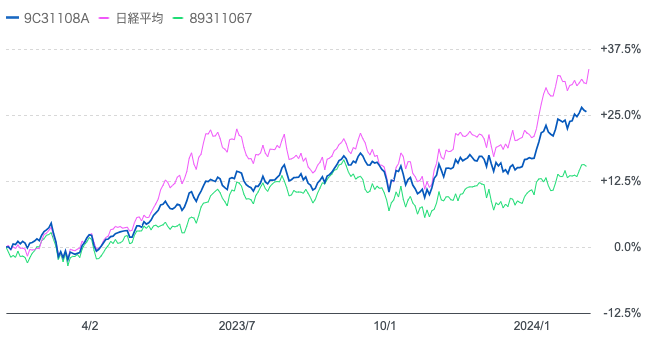

しかし、近年は当初の運用ができなくなり日経平均にすら劣後する成績となっています。以下はひふみ投信とジェイリバイブと日経平均株価の株価推移の比較です。

今回取り上げる「眼力」は小型株ファンドとして魅力的な投資信託なのか?

日経平均や他のアクティブ型投資信託と比較しながら考察していきたいと思います。

企業価値成長小型株ファンド(通称:眼力)はどんな投資信託?

では、まず眼力がどのような投資信託か見ていきましょう。

投資対象銘柄は利益成長が見込める小型株銘柄

投資対象銘柄は以下の通りとしています。

銘柄選定にあたっては、利益成長による将来のROEの水準や改善に着目し、経営の健全性、 株価投資指標(バリュエーション)の割安度、期待される投資収益率なども勘案して決定し ます。

流動性、想定するリスク・リターンや投資シナリオの確度の高さなどを考慮し、個別銘柄の 投資比率を調整します。

参照:眼力の目論見書

ROEとは資本収益率のことで、株主が出資した分である株主資本でどれだけ純利益を生み出せるかという指標です。

例えば、投資家が全体で100億円出資しており、純利益が10億円の場合はROEは10%ということになります。

日本は米国や欧州に比べてROEが低いことが経産省のレポートの中でも問題視されています。

眼力は特にROEが高い銘柄を投資対象として選定しているということですね。更に財務安全性やPERやPBRなどの割安指標の数値を重視しているとしています。

➡︎ 重要指標PBRとPERとは?株式投資における重要指標をわかりやすく解説

何故ROEが重要な指標なのか?

その年に稼いだ利益の中から配当金を支払った後の資金は株主資本に追加されます。

そして、増加した株主資本でまたROEを掛け合わせた利益を生み出すことができると複利効果で年々利益の額が飛躍的に増加していきます。

例えば、ROEが10%であった場合、10年目の利益は最初の10億円の2.3倍となります。

| ROE10% | 株主資本 (億円) |

純利益 (億円) |

| 1年目 | 100.0 | 10.0 |

| 2年目 | 110.0 | 11.0 |

| 3年目 | 121.0 | 12.1 |

| 4年目 | 133.1 | 13.3 |

| 5年目 | 146.4 | 14.6 |

| 6年目 | 161.1 | 16.1 |

| 7年目 | 177.2 | 17.7 |

| 8年目 | 194.9 | 19.5 |

| 9年目 | 214.4 | 21.4 |

| 10年目 | 235.8 | 23.6 |

一方、ROEが20%となると10年後の利益は約5倍にまで増大するのです。

| ROE20% | 株主資本 (億円) |

純利益 (億円) |

| 1年目 | 100.0 | 20.0 |

| 2年目 | 120.0 | 24.0 |

| 3年目 | 144.0 | 28.8 |

| 4年目 | 172.8 | 34.6 |

| 5年目 | 207.4 | 41.5 |

| 6年目 | 248.8 | 49.8 |

| 7年目 | 298.6 | 59.7 |

| 8年目 | 358.3 | 71.7 |

| 9年目 | 430.0 | 86.0 |

| 10年目 | 516.0 | 103.2 |

利益の飛躍的な成長のためには高ROE自体が重要な条件ともいえるのです。

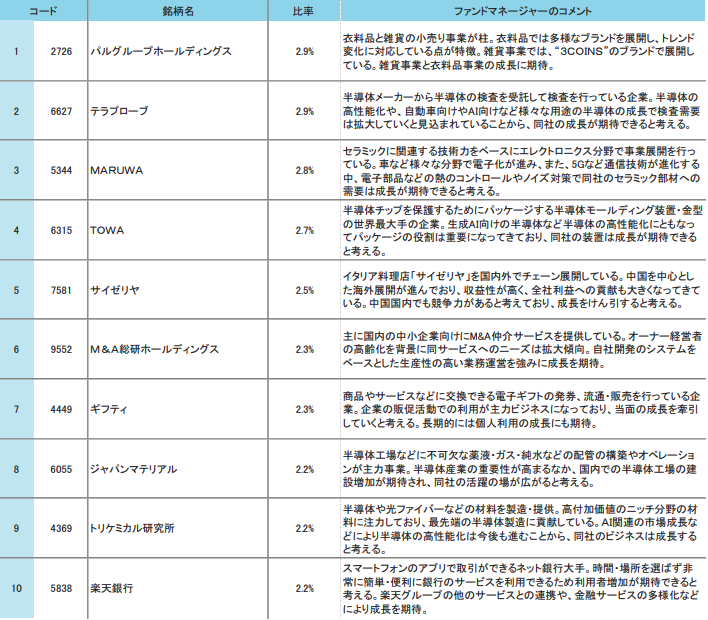

眼力の構成上位銘柄

2023年12月末時点の眼力の構成上位銘柄は以下となります。

眼力の2023年12月末までの構成上位銘柄の推移は以下となっています。

| 2023年12月末 | 2023年11月末 | 2023年6月末 | 2023年3月末 | 2022年11月末 | 2022年9月末 | 2022年2月 | |

| 1 | パルグループホールディングス | TOWA | パルグループホールディングス | 日置電機 | アドベンチャー | アドベンチャー | 日本シイエムケイ |

| 2 | テラプローブ | 日本マイクロ二クス | メドレー | パルグループホールディングス | ジャパンマテリアル | IMAGICA GROUP | テクマトリックス |

| 3 | MARUWA | テラプローブ | 日置電機 | ジャパンマテリアル | メドレー | BUYSELL TECHNOLOGIES | ダイセキ |

| 4 | TOWA | MARUWA | トレジャー・ファクトリー | アドベンチャー | BUYSELL TECHNOLOGIES | アンビスホールディングス | ウエストホールディングス |

| 5 | サイゼリヤ | パルグループ | 円谷フィールズホールディングス | トレジャー・ファクトリー | トレジャー・ファクトリー | クラウドワークス | 日置電機 |

| 6 | M&A総研ホールディングス | サイゼリヤ | アドベンチャー | メドレー | アンビスホールディングス | ジャパンマテリアル | M&Aキャピタルパートナーズ |

| 7 | ギフティ | 楽天銀行 | サンリオ | スマレジ | 日置電機 | リログループ | TREホールディングス |

| 8 | ジャパンマテリアル | ギフティ | サイゼリヤ | サンリオ | サンリオ | リゾートトラスト | デクセリアルズ |

| 9 | トリケミカル研究所 | ジャパンマテリアル | ジャパンマテリアル | そーせいグループ | パルグループホールディングス | 日置電機 | トプコン |

| 10 | 楽天銀行 | エンプラス | MARUWA | イリソ電子工業 | リゾートトラスト | ミダックホールディングス | BUYSELL TECHNOLOGIES |

2021年末から成績が大幅に悪化したので大幅に銘柄を入れ替えているのが分かりますね。首位のパルグループホールディングスはアパレルブランドを展開する企業ですね。多数のブランドを抱えていますね。

株価は2023年は好調でした。

パルグループの株価

比較的高い眼力の手数料水準

眼力はアクティブ型の投資信託なので比較的高い手数料となっています。

購入手数料:3.3%(税込)

信託手数料:年率1.595%(税込)

初年度は5%近い手数料が発生することになります。

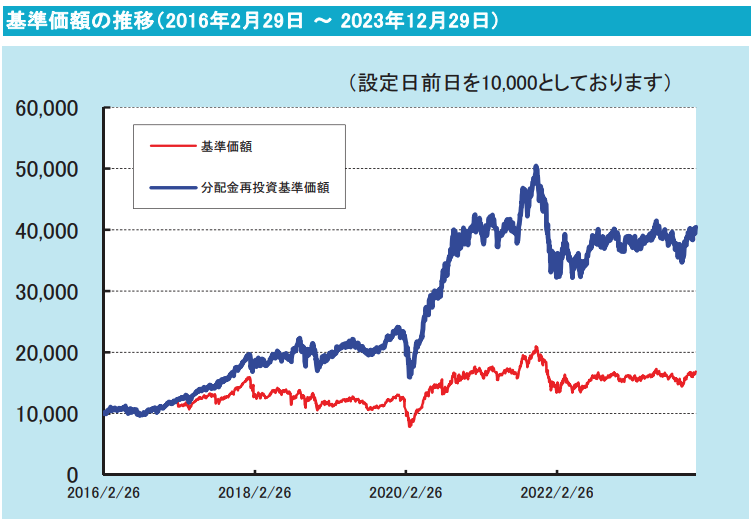

高い分配金は合理的なの?

眼力は2016年2月29日の運用開始時点の基準価格は10,000円でした。眼力は以下のように高い分配金を拠出していました。

| 2018年2月 | 1950円 |

| 2018年8月 | 1550円 |

| 2019年2月 | 850円 |

| 2019年8月 | 700円 |

| 2020年2月 | 1150円 |

| 2020年8月 | 2350円 |

| 2021年2月 | 0円 |

| 2021年8月 | 0円 |

| 2022年2月 | 0円 |

| 2022年8月 | 0円 |

| 2023年2月 | 0円 |

| 設定来合計 | 11,070円 |

現在2024年は分配金を拠出しておらず、特別分配金も拠出していないので問題ありませんが、再度拠出を始めてしまったら、税的に投資家は非効率的になっています。

一度、配当金を拠出してしまうと問答無用で20.315%の税金が徴収されてしまうからです。基準価格が上昇していくファンドに関しては配当金を拠出しない方が合理的なのです。

眼力の運用成績は?利回りは高い?

では肝心の眼力の成績についてみていきたいと思います。

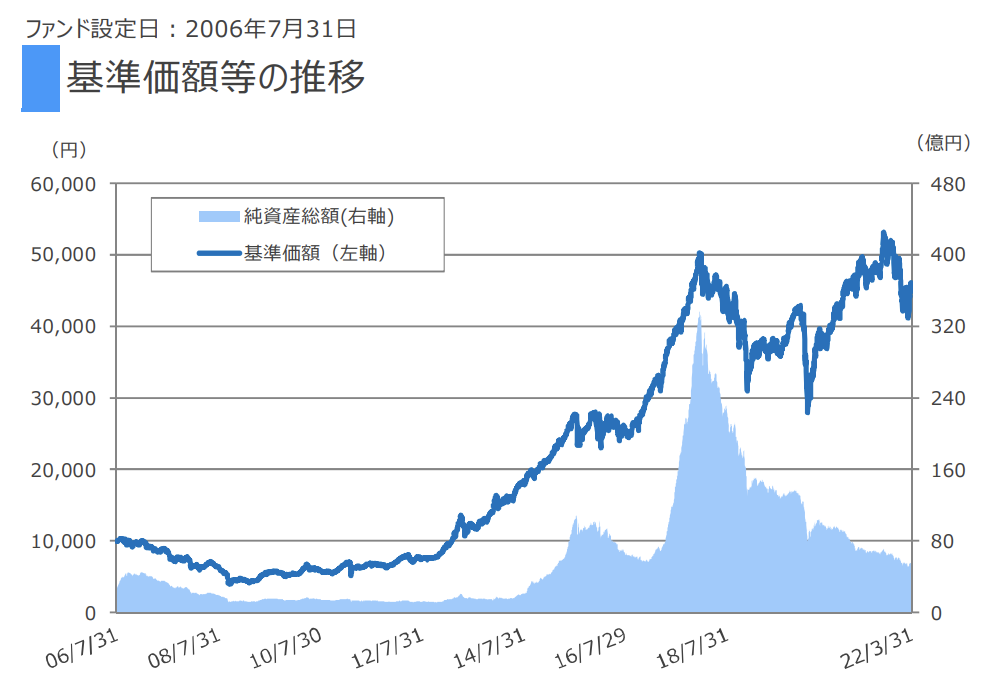

素晴らしいリターンを出した後に暴落

以下は設定来の眼力のリターンです。基準価格自体も1.5倍になっていますが、税引前配当金再投資後のリターンは一時5倍になりました。

しかし、そこからマザース総合指数が暴落するにしたがって基準価格は大暴落しています。2021年末から既に40%近く暴落したあと、少し持ち直しています。

投資信託「眼力」の基準価額の推移

コロナの後の小型グロース株の追い風にのりましたが、その後の世界的なグロース株の受難を受けて暴落してしまっています。

以下は眼力と日経平均とグロース株の比率が多いマザーズ指数の株価推移との比較です。

眼力はマザーズと同じような動きとなっていますね。日経平均には大きく劣後した成績になっています。

眼力と日経平均とマザーズ総合指数の比較

以下の記述は2021年10月の暴落前に筆者が記載していた記述ですが、まさに懸念通りの結果となりましたね。

(更に以下の要因にプラスしてマザーズの大暴落という要因も大きいですが..)

次の項目の後に解決策についても記載していますので読み進めて頂けますと幸いです。

(2021年10月の記述)懸念は変動幅の高さと純資産の拡大

右肩あがりで急騰しており堅調にみえる眼力ですが懸念点が2つあります。

1つは値幅の大きさです。コロナショックの下落幅は日経平均や他のファンドの下落率よりも激しくなっています。

小型グロース株投資は、株価上昇局面では力強いのですが、一度不景気が到来すると暴落する傾向にあります。

2020年10月現在、世界的にコロナの再拡大が懸念されており株価は下落基調にあります。

このまま本格的な不景気に突入した場合、下落幅は大きくなることが想定されます。

眼力は運用を開始した時の「ひふみ投信」や「ジェイリバイブ」のような力強さを見せていますが、成績堅調による急激な純資産の増加が懸念されます。

「ひふみ投信」や「ジェイリバイブ」といった小型成長株ファンドについては純資産が200億円を超えるレベルまでは堅調に推移していましたが、人気がでると本来の小型グロース株投資を行うことができなくなります。

結果的に大型株投資も行うこととなり、日経平均と変わらない成績になってしまう傾向があるのです。

眼力も堅調な成績を受けて、急速に純資産が拡大しておりスタイルの変更を余儀なくされ成績が悪化するリスクにさらされる水準まできています。

今年の5月時点では200億円だった純資産が現時点では300億円まで急騰しました。

以下はジェイリバイブの純資産と株価の関係ですが、純資産が300億円を超えたあたりから基準価格が下落基調に転じています。

今後、眼力は今までのような成績をだせるかの岐路にたっているといえるでしょう。

2024年以降の見通しも厳しい

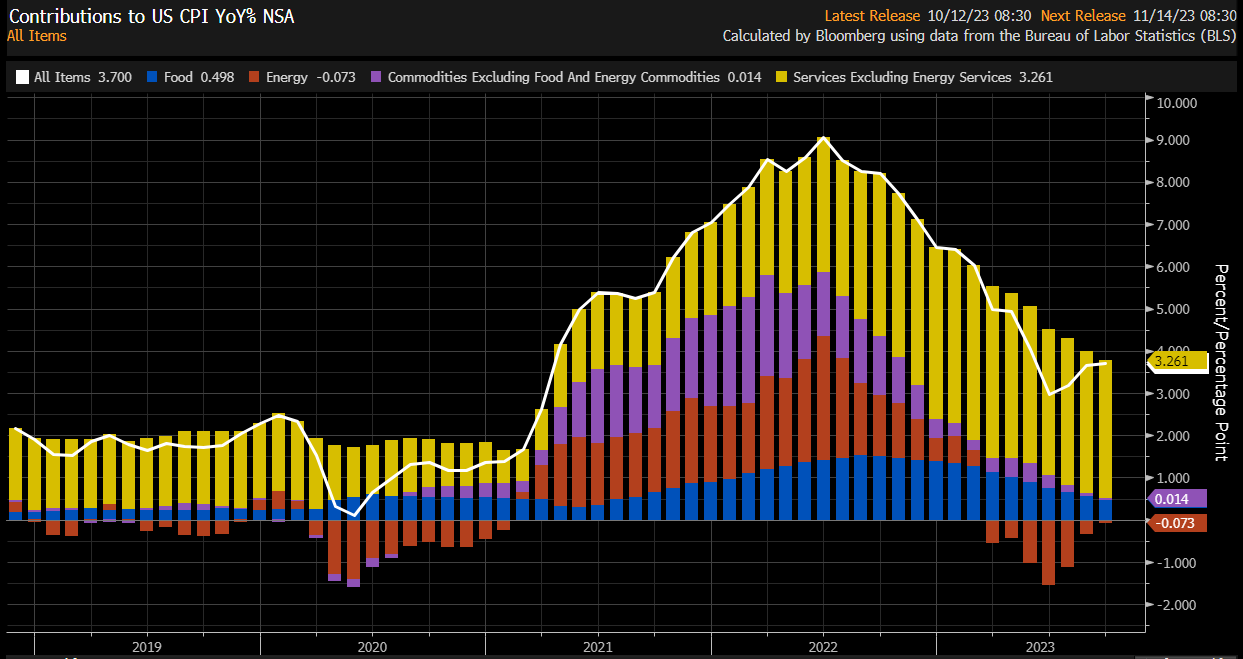

重要なのは今後の見通しかと思います。2023年11月現在、インフレはおさまってきていますが以前として米国では年率4%のインフレが発生しています。

そして、最も粘着性の高い黄色のサービスインフレは一向におさまる気配がありません。

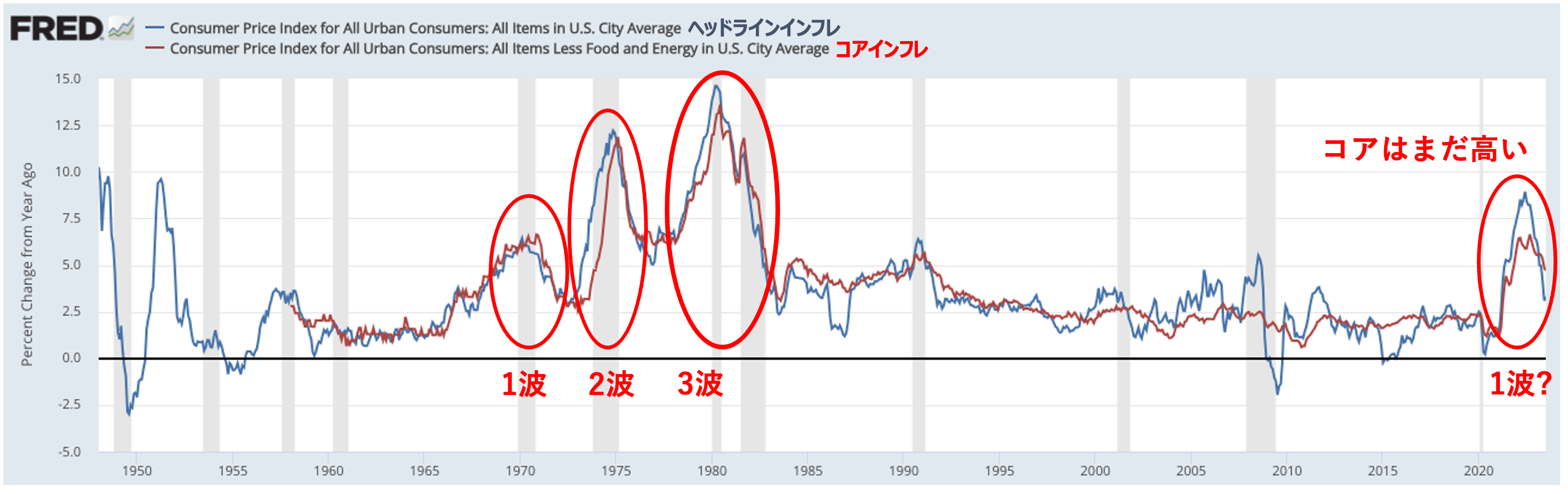

そして、現在悪化の一途をたどる中東情勢を要因としてエネルギー価格が上昇するような事態になれば世界的なインフレ第2波が発生します。

その確度は一段と高くなっているといえます。実際、1970年代は3回にわたって高いインフレが襲いました。

ここからさらにインフレが発生したら、流石の日銀も利上げをせざるを得なくなります。

すると、グロース株を多く組み入れている眼力は厳しい状況に置かれるでしょう。まだまだグロース株に投資する時期ではないのです。

相場環境に左右されない成績を出すファンドに投資しよう

眼力のように小型の成長株に限定的に投資するファンドは相場の環境を大きく受けます。

マザーズ全体が下落するような局面では大きな下落を被ってしまうのです。

安定した資産運用を行うために重要なことは相場環境に左右されない銘柄選びと、

圧倒的な安全域を有している銘柄に投資をしているファンドに投資をすることをおすすめします。

筆者が投資しているBMキャピタルは50年以上の歴史を誇る伝統的かつ本格的なバリュー株投資を行い下落余地がほとんどない銘柄に投資を行い安定したリターンをだしています。

さらに、それに加えて能動的に株価を引き上げるスパイスも加えて運用してくれています。

詳しくは以下にまとめていますので参考にしていただければと思います。

眼力の口コミや評判

以下はYahoo financeの掲示板での口コミや評判です。

諦めムードの書き込みと今後も信じていくという声が交互に聞かれます。

口コミ①

ここはこれから盛り返しますかね?

口コミ②

18000くらいで売り抜けた俺は勝ち組。

ここはもうオワコンよ。

口コミ③

まさか素人みたいにろうばい売りみたいなことはされないと思うので

今後上がるかどうかは別にして今の状況にも適切に対処されていると思ってる。

まとめ

投資信託の眼力は高ROEや今後成長が見込める新興銘柄に投資している投資信託です。

2016年以来の成績は非常に堅調で投資家の資産を3倍ほどに増加させています。

しかし、基準価格のボラティリティが高く大儲けすることもあれば、大損する可能性があることは頭に入れておきましょう。

また、純資産が急騰しており「ひふみ投信」や「ジェイリバイブ」のように純資産急騰後にリターンが著しく減少するという罠にはならないかが懸念されます。