世の中には様々な投資信託が存在しています。従来は日本の株や債券に投資するファンドが多くを占めていましたが投資の世界もグローバル化の波が押し寄せています。

本日は世界にバランスよく投資出来ると話題の世界経済インデックスファンドについて以下の点を踏まえて詳しくみていきたいと思います。

✔︎ 世界経済インデックスファンドがどのようなファンドなのか?

✔︎ 同様のインデックスファンドとアクティブファンドとリターンを比較

✔︎ 今後の見通し

✔︎ 安定したリターンを得るためにさらに魅力的な選択肢とは?

関連記事:【随時更新】一番儲かる投資信託とは?2024年今買いの投資信託をおすすめ順にランキング形式で紹介!

世界経済インデックスファンドの概要

まずこの投資信託の概要をみていきましょう。

概要

【設定日】2009年1月26日

【運用会社】三井住友トラスト・アセットマネジメント

【投資先】全世界の株式並びに債券 (後で詳述します)

【分配金】都度月ごとに設定(直近は0)

【手数料】購入手数料 3.24% 信託手数料 0.54%

投資先については詳しく見ていきますが、まず手数料について見ていきましょう。

信託手数料は各指数を組み合わせて組成している投資信託ということもあり、低く抑えられており長期投資に適している水準といえるでしょう。

また分配金についてです。

日本人は基本的にお小遣いが入ってくるのが好きなので、分配金を選好する傾向にあります。

しかし、分配金を再投資する方が長期的には投資家にとってプラスのリターンをもたらします。

現在の世界経済インデックスファンドの分配金を出さないという方針は好ましいでしょう。(以前は分配金を出していた形跡がありますが)

世界経済インデックスファンドの資産別投資割合

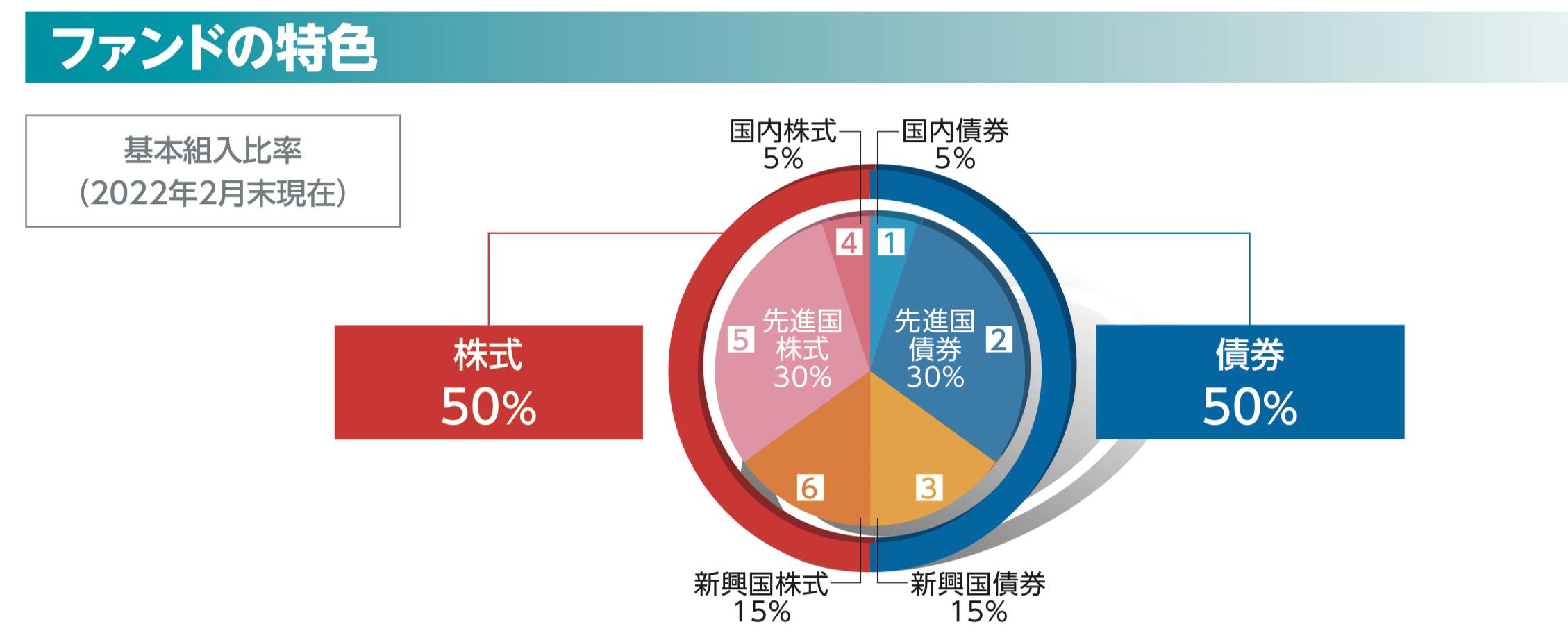

まずは債券と株式の投資割合についてです。世界経済インデックスファンドでは株式と債券の割合を50対50に設定しています。

この割合については株式投資の王様であるウォーレン・バフェット氏の師であるベンジャミン・グレアム氏が推奨している比率でもあります。

バランスの取れた割合ということが出来るでしょう。

→ 本当の意味でバリュー株投資を実践する投資信託は存在しない?バリュー株投資を謳う投信がおすすめできない理由をわかりやすく解説する。

また、同様に世界の資産に投資しているセゾン投信の「セゾン・バンガードグローバルバランスファンド」も同様に株式と債券の投資比率を半々に設定しています。

世界経済インデックスファンドの国別投資先

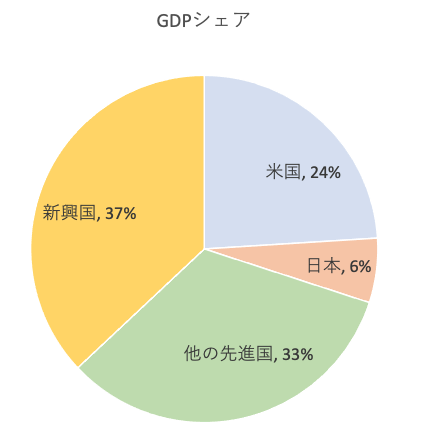

まず投資先の割合を見る前に現在の世界のGDPの新興国と先進国の割についてご覧ください。

| GDPシェア | |

| 米国 | 24% |

| 日本 | 6% |

| 他の先進国 | 33% |

| 新興国 | 37% |

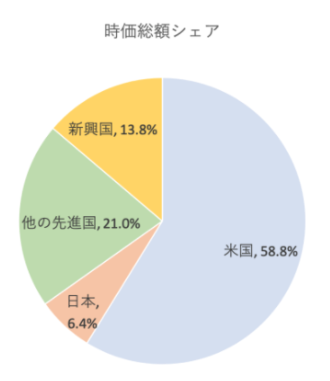

一方株式市場の時価総額のシェアは以下のようになっています。GDP比率に対して新興国が過小評価されています。

| GDPシェア | |

| 米国 | 58.8% |

| 日本 | 6.4% |

| 他の先進国 | 21.0% |

| 新興国 | 13.8% |

然し、現状は若干過大評価気味とはいえ世界に時価総額の半分以上が米国というのは驚きですね。

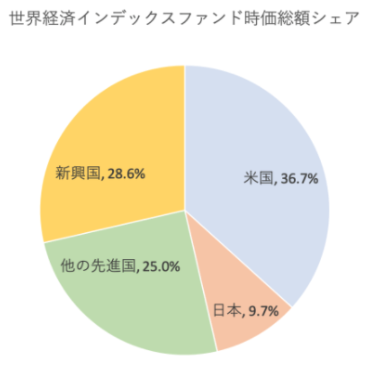

それでは世界経済インデックスファンドの構成はどうなっているかというと以下のようになっております。

| 世界経済インデックスファンド 時価総額シェア |

|

| 米国 | 36.7% |

| 日本 | 9.7% |

| 他の先進国 | 25.0% |

| 新興国 | 28.6% |

完全にGDP比と一致しているわけではありいませんが、より実体経済の割合と整合した形での比率にしていることがわかります。

この為、より世界経済の成長の恩恵をダイレクトに反映しやすいファンドとなっているわけです。

世界経済インデックスファンドの運用成績

次に重要な運用成績についてです。

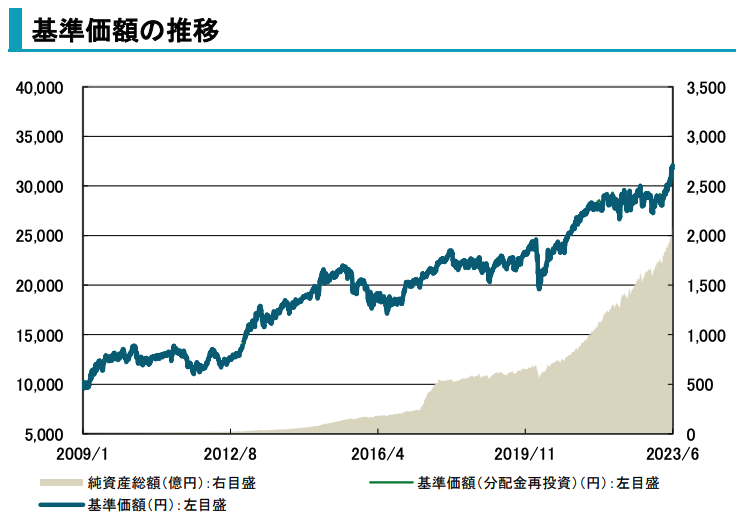

リーマンショック後は堅調も近年は停滞

先進国株、先進国債権、新興国株、新興国債券とバランスよく分散していることにより、リーマンショック後の世界経済の立ち直りを見事に再現しています。

丁度この間も2011年度の停滞期、2014年からのチャイナショックや資源価格下落による新興国の不振の影響を反映しています。

世界経済の温度をダイレクトに反映している投資信託であるといえますね。コロナショックからも比較的ボラティリティ低く回復しています。

直近は円安に支えられて世界的な株安の影響を免れています。

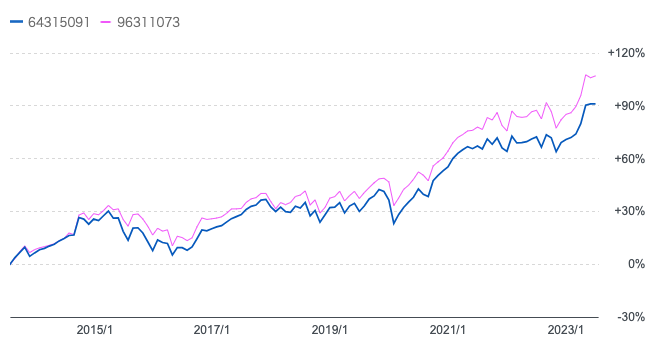

セゾンバンガード・グローバルバランスファンドと比較

それでは世界経済インデックスファンドと同様に世界の株と債券に50%ずつ投資しているセゾンバンガード・グローバルバランスファンドと比較してみます。

青:世界経済インデックスファンド

赤:セゾンバンガード・グローバルバランスファンド

上記は設定来の成績ですが、セゾンバンガード・グローバルバランスファンドがアウトパフォームしています。

といっても殆ど同じ成績ですけどね。

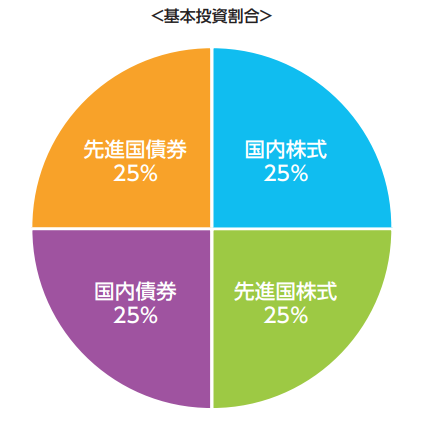

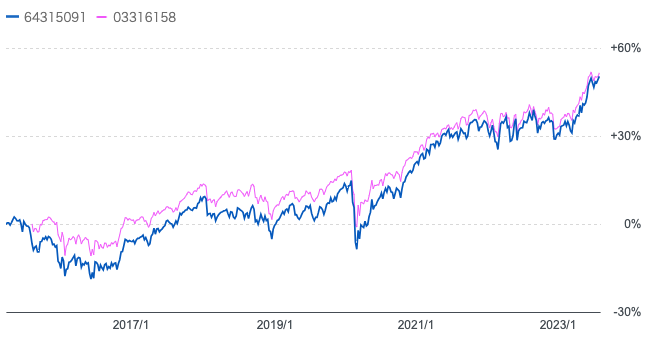

eMAXISバランス4資産均等と比較

セゾンバンガードグローバルバランスファンドは債券と株式に半々に投資するアクティブファンドでした。

では、株式と債券に半々に投資をするインデックスファンドと比較してみたいと思います。

→ アクティブ運用型投資信託とパッシブ(=インデックス)運用型投資信託のどちらが優れている?リターンに加えシャープレシオや手数料水準から徹底比較!

eMAXISバランス4資産均等は国内債券、国内株式、先進国債券、先進国株式に25%ずつ投資するように設計されています。

それぞれの資産クラスは各クラスの代表的なインデックスに連動するよるインデックス投信によって組成されています。

以下は世界経済インデックスファンドとeMAXISバランス4資産均等のチャートの比較です。

青:世界経済インデックスファンド

赤:eMAXISバランス4資産均等

こちらも殆どリターンが同じですね。手数料が世界経済インデックスファンドの方が高いことを考えるとeMAXISバランス4資産均等の方が優秀におもえます。

今後の見通しとは?債券と株式が補完しあうとは限らない?

重要なのは今後の見通しです。

今までは株式が下落する時は債券が買われ、債券が下落する時は株式が買われるという補完関係をたもち上記のような安定した成績を実現してきました。

しかし、2022年以降状況が激変しました。

世界中で発生したインフレを抑えこむために世界的に金利が上昇して、株価も下落していきました。

金利が上昇すると既存の債券価格は下落するので債券価格も株価も下落するという状況に陥ったのです。

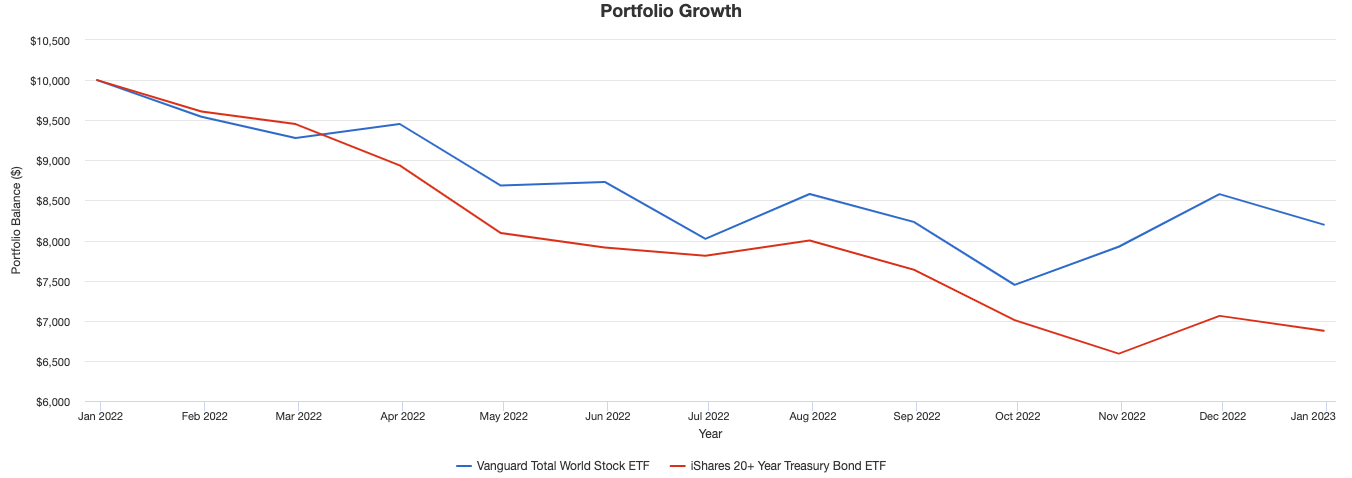

以下は2022年の全世界株式と米長期債券の価格の推移です。

全世界株:▲18.01%

長期債券:▲31.24%

このように両方下がるような相場環境では分散投資していても意味がありません。昨年は円安のおかげでかろうじて助かりましたが、今後2024年以降、円高に巻き戻される可能性が高い局面では逆回転します。

安定したリターンを求めたいのであれば、他の選択肢を検討した方がよいでしょう。為替はどんなファンドでも頭痛の種ですね。

総評と欠点

これまで見てきたように、世界経済インデックスファンドはパッシブファンドとして世界経済の成長をダイレクトに享受できる配分で投資をしています。

しかし、インデックス投信と同様のリターンしかあげられず、今後の局面では分散投資の効果が得られるとも限らない状況となっています。

以下では安定したリターンを狙うことができる選択肢についてもお伝えしていますのでご覧いただければと思います。