巷を賑わしているファンドラップ。少子高齢化の波に乗って、特に高齢者に向けてファンドラップの販売を強化している金融機関がとても多いです。

野村證券、みずほ証券、SMBCなど、この力の入れようは並大抵ではありません。

関連

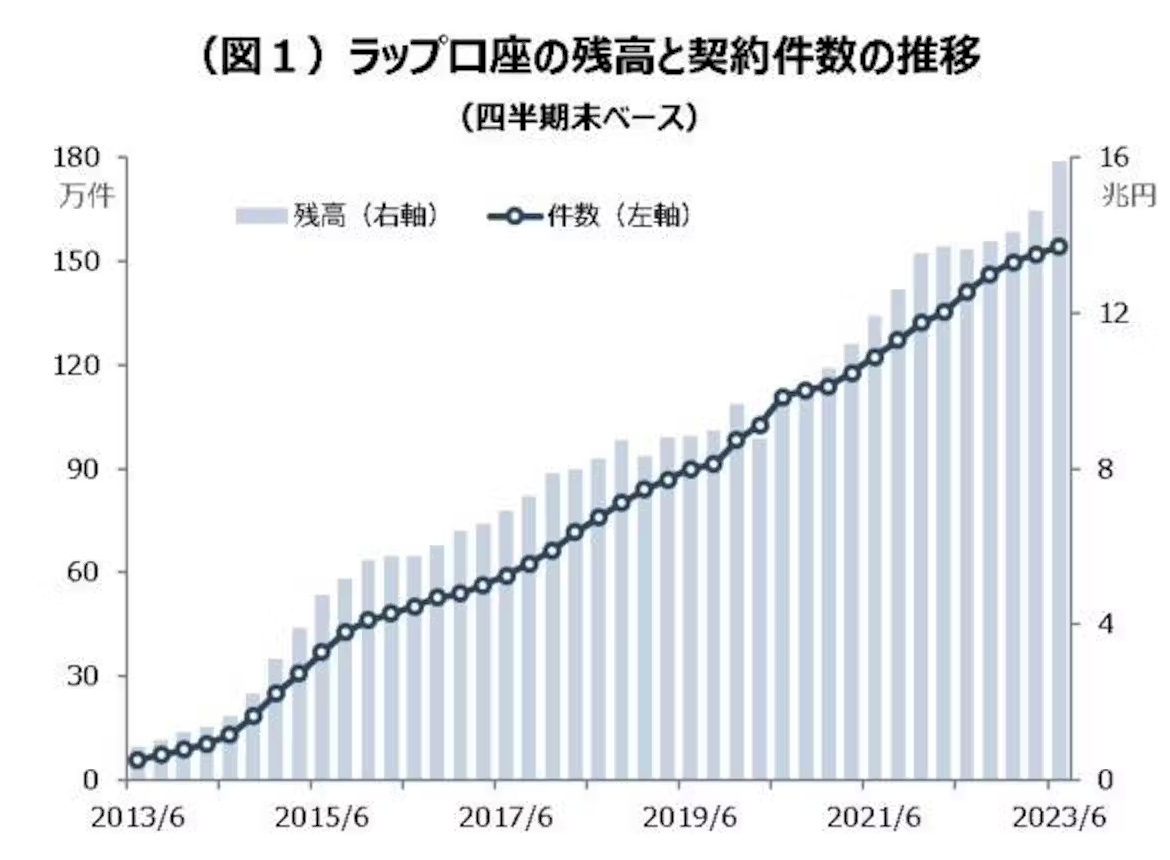

金融機関の営業のプロ達が全力で販売に力を注いだ結果、ラップ講座の契約資産額が2022年3月末時点でなんと13兆7,222億円となりました。

しかし、契約資産額はリターンの高さを示すものではありません。

今回はファンドラップを販売している金融機関の一つ、りそなグループが提供しているファンドラップについて詳しく見ていきたいと思います。

-

-

【随時更新】一番儲かる投資信託とは?2024年今買いの投資信託をおすすめ順にランキング形式で紹介!

日本では非常に数多くの投資信託が組成されています。現在では約6000本の投資信託が存在します。 投資信託全体の運用残高は200兆円に迫る勢いになっています。 投資信託の運用残高の推移 & ...

続きを見る

りそな銀行が提供するファンドラップの概要

ファンドラップについての詳細は以下を参考にしてください。

→【ファンドラップとは?】あまりにもひどいと評判?実際儲かった?大手金融機関が本腰で乗り出している商品のリターンや手数料を比較

りそな銀行が販売しているファンドラップとはどのような内容なのでしょうか?

運用方針・コース

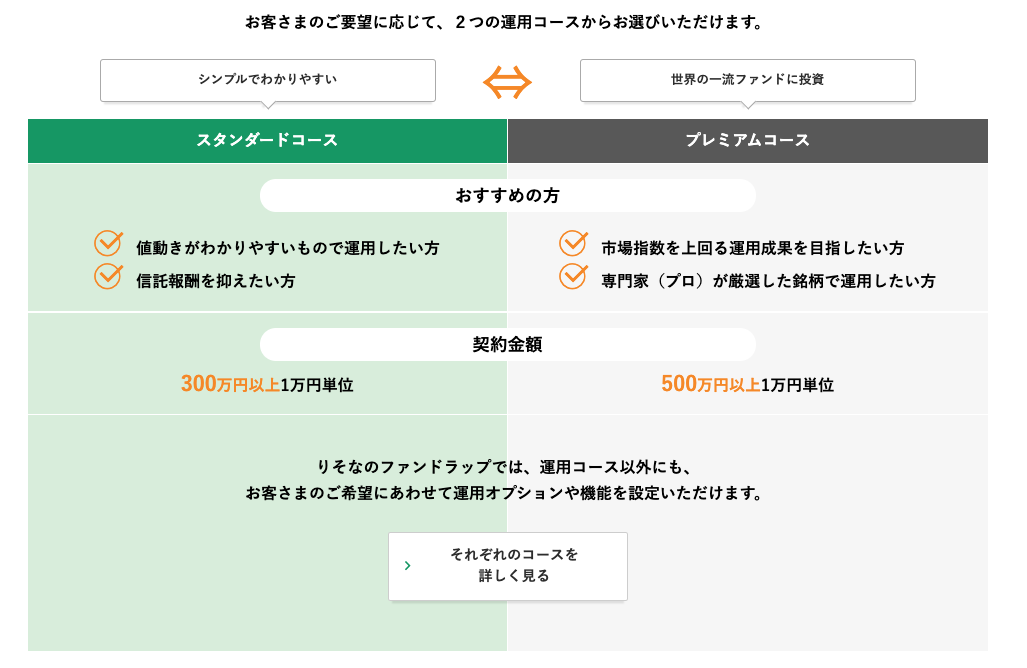

スタンダードコースとプレミアムコースの2つがあります。

多くの人はスタンダードコースを選び、資金が大きめで、運用経験のある人であればプレミアムコースを選ぶかと思います。

違いは以下の通りです。筆者からしたら、インデックス投資をするのかアクティブ投信で運用するのかしか変わらないです。アクティブ投信に関しては、選定が極めて重要になるので、プロに選んでもらって市場平均より上のリターンを狙ってくれるのはありがたいものでしょう。(基本的にはりそなアセットマネジメントが提供しているファンド中心の運用になるかと思います)

| スタンダードコース | プレミアムコース | |

| おすすめの方 | 値動きがわかりやすいもので運用したい方 | 市場指数を上回る運用成果を目指したい方 |

| 信託報酬を抑えたい方 | 専門家(プロ)が厳選した銘柄で運用したい方 | |

| 投資方針 | インデックスファンドで運用 | 主にアクティブファンドで運用 |

| 市場指数に連動した運用成果を目指す | 市場指数を上回る運用成果を目指す | |

| 運用対象資産 | 円建債券 | 円建債券 |

| 国内株式 | 国内株式 | |

| 先進国債券 | 先進国債券 | |

| 先進国株式 | 先進国株式 | |

| 運用オプション | オルタナティブ投資 | オルタナティブ投資 |

| 新興国投資 | 新興国投資 | |

| - | ヘッジファンド投資 | |

| 契約金額 | 300万円以上1万円単位 | 500万円以上1万円単位 |

| 利用できる機能 | プロフィットロック、ロスカット | プロフィットロック、ロスカット |

| 定期受取サービス | 定期受取サービス | |

| 運用報告書 | 運用報告書 | |

| マイゲートでの契約状況確認等 | マイゲートでの契約状況確認等 | |

| ファンドラップ頼れる安心サービス | ファンドラップ頼れる安心サービス |

加えてヘッジファンド投資ができるかどうかに違いがあります。アクティブ投信とヘッジファンドを混ぜたアクティブ投信ということになるわけですが、高いリターンを期待したいものです。利用できる機能は同じですね。プレミアムの方にもう少し特典をつけてあげてもいいのではないかと思います。

ヘッジファンドと投資信託の違いとは?わかりやすく解説。運用スキーム、管理手数料、最低出資額、ファンドマネジャー、リスク度合いなど諸々比較

-

-

日本国内のおすすめヘッジファンドを一覧にしてランキング形式で掲載!

今回は私の投資の軸を形成しているヘッジファンド(私募ファンド)への投資について以下の点を含めて記載していきます。 「ヘッジファンドとはそもそも何なのか?」 「何が優れているのか?」 「ど ...

続きを見る

手数料・費用

以下がコース別の手数料となります。

| スタンダードコース | プレミアムコース | |

| 投資顧問報酬 | 固定報酬型:運用資産の時価評価額の平均残高に上限年率1.320%(税込)を乗じた額 | 固定報酬型:運用資産の時価評価額の平均残高に上限年率1.320%(税込)を乗じた額 |

| 成功報酬併用型:運用資産の時価評価額の平均残高に上限年率1.210%(税込)を乗じた額と、超過収益に11.0%(税込)を乗じた額の合計 | 成功報酬併用型:運用資産の時価評価額の平均残高に上限年率1.210%(税込)を乗じた額と、超過収益に11.0%(税込)を乗じた額の合計 | |

| 組み入れる投資信託に係る費用 | りそなファンドラップ専用投資信託の各信託財産の純資産総額に対し年率0.275% ~0.660%(税込) | りそなファンドラップ専用投資信託およびその投資対象となる他の投資信託の各信託財産の純資産総額に対し、合計で概算年率0.330%~1.4135%(税込) |

投資顧問固定報酬は「固定報酬型」と「成功報酬併用型」の2つから選ぶことになります。これは両コース共通です。

1000万円を運用する場合、「固定報酬型」を選ぶと年間132,000円がかかるイメージです。運用残高は上下しますので、四半期ごとに平均残高が算出され、そこに手数料が乗ってきます。

「成功報酬型」の場合は、1000万円を運用すると、固定で年間121,000円にリターンに対して11%かかってきます。例えば、5%の運用リターンを出した場合は50万円のリターン、そこに11%の成功報酬なので、55,000円がかかってきます。

1000万円運用で5%リターンで、121,000+55,000=176,000円ですね。固定報酬型よりも手数料は44,000円高くなっています。

計算すればすぐにわかりますが、1%以上の運用リターンを出した場合は固定報酬型より成功報酬型の方が手数料が高くなります。利回り1%を下回れば、固定報酬型の方が高くなるということです。

組み入れる投資信託にかかる費用はスタンダードコースが年率0.275%〜0.660%です。

プレミアムコースは0.330%〜1.4135%です。プレミアムが高くなっていますが、これはアクティブファンドで運用するからでしょう。

筆者の結論で言えば、スタンダードコースであれば固定報酬型、プレミアムコースであれば成功報酬型を選ぶかと思います。

考え方次第ではありますが、スタンダードコースはインデックス運用なのでできるだけそのままインデックスのメリットを享受したいです。インデックスの上昇分を成功報酬として取られるのは少し懐疑的です。

というか・・・わざわざファンドラップに頼ってインデックス投資をしないので、申し訳ないですが興味がありません。自分で全世界インデックスでも買った方が良いのではないでしょうか。

繰り返しになりますが、プレミアムコースであれば成功報酬型を選ぶます。成功報酬型でないとファンドラップ担当者が真剣に運用してくれないのではないかという疑問を持っています。

固定であれば解約されないことを重きに置くので、十分なリターンをもてなしてくれないのではないかと懸念しています。

計算すれば、こっちの方がメリットがあるとか、なんとなく数字で判断したくなるのが手数料ですが、運用の先にいるのは人です。しっかり仕事をしてくれるのであれば、喜んで成功報酬を払いたいと筆者は思ってしまいますし、マイナス運用ならばできるだけ払いたくない(というか解約)、これに尽きます。

手続きの流れ

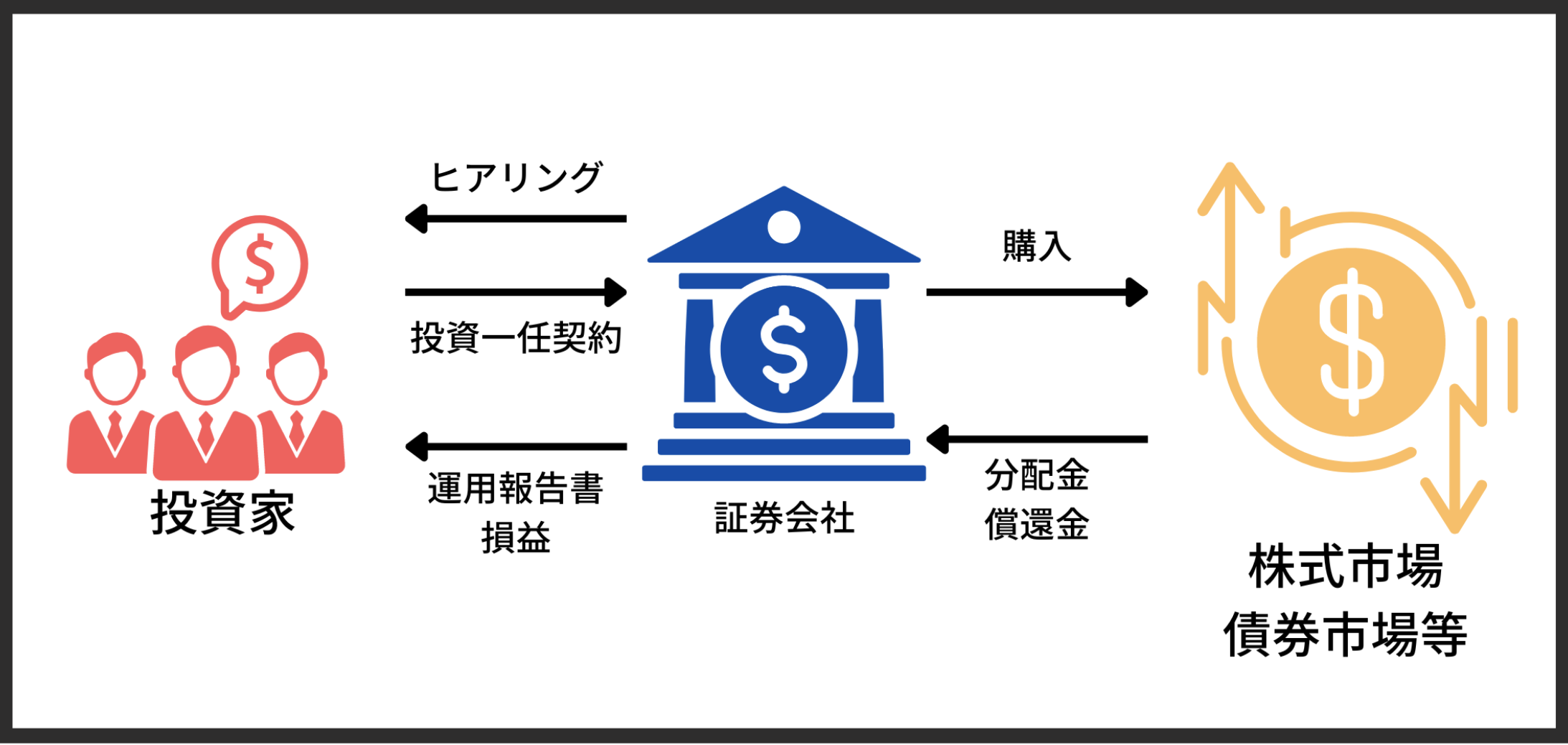

店頭で相談、運用スタイルご提案、投資一任契約の締結、運用開始という流れです。

店頭で相談に行く前にもしかしたら証券マンや無料相談をしているファイナンシャルプランナーからおすすめされるかもしれません。

とりあえず24時間対応です。

りそなファンドラップの運用状況・実績

ファンドラップは厄介なことに、投資家に対してオーダーメードにての運用となりますので、統一された成績がありません。

つまり、なんとでも言えてしまうということです。この個人投資家さんは+5%だった、この投資家さんは-5%だったなど。

そしてその点を問題意識を持ちつつも、金融庁が調査して出てきた運用実績結果はこちらです。

どのような基準なのかは明るみに出ていませんが、それなりにエビデンスがあっての結果だと信じたいところです。

| 過去3年年率 2020年〜2022年 |

過去5年年率 2018年〜2022年 |

|

| ダイワファンドラップ | 3.6 | 3.1 |

| 三井住友信託ファンドラップ (SMA) | 3.3 | 2.8 |

| ダイワファンドラップオンライン | 1.8 | 2.6 |

| アイザワファンドラップ | 2.7 | 2.5 |

| 楽ラッフ | 1.8 | 2.4 |

| SMBCファンドラップ | 2.9 | 2.3 |

| みずほファンドラップ | 2.1 | 2.1 |

| ダイワファンドラップ プレミアム | 2.2 | 2.1 |

| 日興ファンドラップ | 3.2 | 2.1 |

| 全体平均 | 2.4 | 2.1 |

| 野村SMA | 1.9 | 2.0 |

| 野村ファンドラップ | 1.9 | 1.8 |

| Mizuho Fund Wrap | 1.0 | 1.4 |

| ウエルス・スクエア ファンドラップ | 1.2 | 1.4 |

| りそなファンドラップ | ▲ 1.2 | 0.1 |

| MUFGファンドラップ | ▲ 2.1 | ▲ 1.0 |

| ダイワSMA | ▲ 0.8 | ▲ 1.8 |

参照:金融庁

りそなファンドラップに関しては過去3年も過去5年でみても平均を圧倒的に下回るリターンになっています。

過去3年年率でみるとマイナスリターンと散々な結果になっています。これは投資する妙味が全くないですね。

にも関わらず1兆円近く資金を集めており恐ろしい営業力ですね。

因みに2021年までのデータが以下です。過去5年のデータは2021年末時点ではないので過去3年でみてみましょう。

りそなファンドラップは年率1.01%と相変わらずひどいリターンとなっています。2020年から2021年のバブル相場を含んでのこのリターンはひどいですね。

| 合計残高(億円) | 平均信託報酬 残高荷重平均(%) |

ファンドラップフィー | 過去3年 2019年〜2021年 |

過去5年 2017年〜2021年 |

|||

| シャープレシオ | リターン | シャープレシオ | リターン | ||||

| ダイワファンドラップ プレミアム | 979.68 | 0.88 | 1.4300 | 1.54 | 8.1 | 1.15 | 6.0 |

| Mizuho Fund Wrap | 2699.91 | 0.60 | 0.7700 | 1.13 | 8.0 | 0.79 | 5.0 |

| 野村SMA | 12859.84 | 0.78 | 1.0450 | 1.18 | 7.6 | 0.70 | 4.0 |

| 野村ファンドラップ | 17536.54 | 0.68 | 1.1605 | 1.17 | 7.8 | 0.69 | 4.3 |

| ダイワファンドラップ | 26899.08 | 1.13 | 1.5400 | 1.05 | 8.2 | 0.66 | 4.7 |

| SMBCファンドラップ | 6512.03 | 0.74 | 1.4850 | 0.98 | 6.7 | 0.63 | 4.1 |

| ウエルス・スクエア ファンドラップ | 1398.14 | 0.60 | 1.3750 | 1.03 | 5.1 | 0.60 | 2.7 |

| 日興ファンドラップ | 18741.10 | 1.3200 | 0.91 | 7.7 | 0.54 | 4.1 | |

| 水戸ファンドラップ | 999.27 | 0.37 | 2.2000 | 1.03 | 6.6 | 0.52 | 3.1 |

| みずほファンドラップ | 1355.14 | 0.24 | 1.6500 | 0.77 | 5.8 | 0.49 | 3.2 |

| 三井住友信託ファンドラップ (SMA) | 8295.60 | 1.13 | 1.6500 | 0.93 | 7.1 | 0.48 | 3.3 |

| いちよしファンドラップ | 1663.41 | 1.43 | 2.0240 | 0.77 | 7.5 | 0.46 | 4.0 |

| ダイワSMA | 963.57 | 0.61 | 2.2000 | 0.53 | 3.6 | 0.32 | 2.2 |

| MUFGファンドラップ | 4867.70 | 0.33 | 1.5400 | 0.35 | 1.2 | 0.30 | 0.9 |

| 東海東京ファンドラップ | 1382.75 | 0.35 | 1.6500 | 0.50 | 1.9 | 0.20 | 0.6 |

| ON COMPASS+ | 202.55 | 1.66 | 0.0000 | 1.12 | 10.0 | - | - |

| ダイワファンドラップオンライン (※) | 253.21 | 0.28 | 1.1000 | 1.11 | 8.7 | - | - |

| りそなファンドラップ | 7336.58 | 0.64 | 1.1385 | 1.01 | 4.3 | - | - |

| アイザワファンドラップ | 555.65 | 0.58 | 1.6500 | 0.84 | 6.8 | - | - |

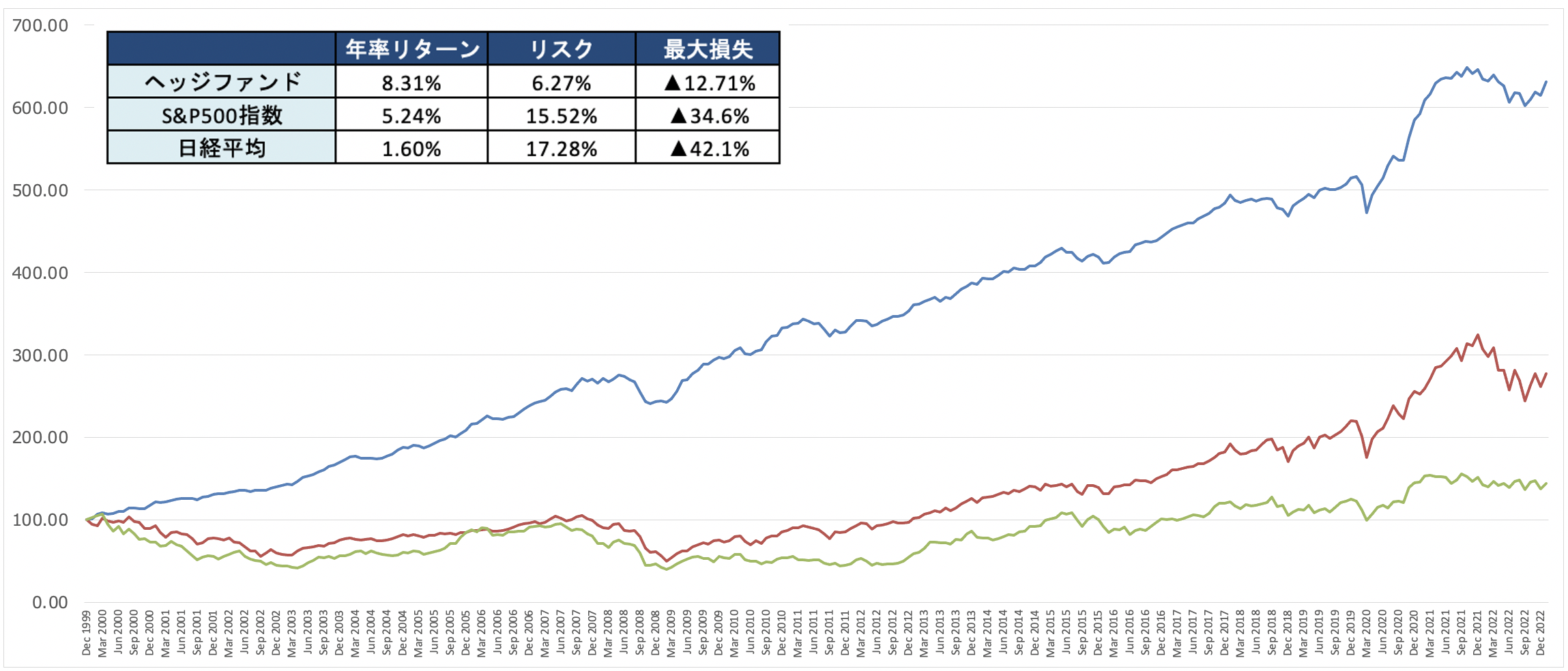

相場環境にもよらず安定したリターンを求めているという方はヘッジファンドという選択肢をかんがえてみることをお勧めします。

ヘッジファンドは以下の通り相場環境によらず安定したリターンを叩き出しています。

以下で日本国内の投資家でも投資できるヘッジファンドについて纏めているのでご覧いただければと思います。

りそなファンドラップの口コミ評判は?掲示板やSNSから

最も安全と言われているコースで投資し損失発生したり(これは大手金融商品あるあるですが)、何よりも販売に関する口コミが多いですね。

営業会社としてりそなは一流であることがわかります。しかし、マネーリテラシーの重要性が身に染みます。

1000万円運用するのに年間93000円を支払うわけだね、なるほどね。 /// りそなのファンドラップ、4割が投資未経験 退職金など受け皿に:日本経済新聞 https://t.co/qi4OgN9Zf8

— どろん (@dorondoron333) July 21, 2017

埼玉りそな社員の死んだ目ファンドラップ推し、清水園社長のガチ振り、さいたま市長のズッコケ感。今年も最高でした。 #埼玉政財界人チャリティ歌謡祭

— ばんり (@bannri_yokohama) January 1, 2019

それを見てどう考えるのか?無知の知として見れるかどうか。

埼玉りそな、ファンドラップの販売好調:日本経済新聞https://t.co/9Y5UDRVsg0

— Seersguild@Carstayでキャンピングカーレンタルしてます。 (@SeersTrading) June 4, 2021

りそなのファンドラップを●千万円買って(買わされて?)いるけど、最も安全と言われた慎重型に投資したその瞬間から円高が加速し、主たるアセットの円建て債券が思い切り含み損になっている現実が悲しい😭#投資信託 #含み損

— サラリーマン社長 (@salarymanCEO) May 20, 2022

それを見てどう考えるのか?無知の知として見れるかどうか。

埼玉りそな、ファンドラップの販売好調:日本経済新聞https://t.co/9Y5UDRVsg0

— Seersguild@Carstayでキャンピングカーレンタルしてます。 (@SeersTrading) June 4, 2021

私のメルタルは、投資に向いてないです💦

※本文にも書きましたが、金儲け、投資などのDM不要です。

返信しませんm(__)m『「私は投資に向いてない」とつくづく思った(涙)りそなラップ型ファンドを解約。その損益結果。』#りそなファンドラップ #投資失敗

https://t.co/ujDU4cpEOa— タナママ (@ttnnrrmm) October 28, 2022

「りそなHDのファンドラップ1兆円への意気込み」

自分のお金を守るには金融機関の本気に負けない知識が必要。

でも、簡単ですよ(笑)

1時間でお伝えできます👍🙋ファンドラップ費用に注意⬇️https://t.co/IGtqq36kpE pic.twitter.com/eVp1U89sCT

— FPたぱこ@身近なお金の専門家 (@kyssk712) June 2, 2022

「りそなのサービスは同業他社より手数料が低く、安定的な運用に定評がある」。ラップの陣取り合戦は続く。ゆうちょ参入も含め、全国津々浦々に広がった時、運用会社には何が残るんだろう。。

七十七銀、高齢化見据え来年新サービス ファンドラップ販売、信託業務にも参入

https://t.co/8vydjsb1TV— Tou Shin (@Toushin50) June 1, 2022

こんな目標を出すの取り締まってほしい。ラップ販売します、会社都合です!!って言ってるようなもん。ニーズがあれば自動的に増えるわ。

“りそなホールディングスは2022年度内にもファンドラップの契約残高を1兆円に増やす。”

ファンドラップ1兆円「遠くない通過点」https://t.co/XHj4ktbNk7

— スリーダイヤちゃん (@suriidaiya) June 1, 2022

りそなファンドラップで運用するメリット・デメリットは?解約すべきタイミングは?

メリットは手間要らずで4%の利回りを獲得できることです。デメリットは手間要らずで運用できても4%程度の利回り、市場が悪くなればマイナスも覚悟しなければならないところです。

解約すべきタイミングは、運用がマイナスだった時、もしくはより良い選択肢が見つかった時だと思います。損失とは資産が実際に減少した時だけではありません。良い選択肢への投資機会が制限されることも一つの損失です。

運用で多くの人が見落としがちなのが、「時間は有限である」ということです。有限な時間の中で、如何に複利で運用資産を大きくしていくか、これを真剣に考えていない人が多すぎます。

長年正しい運用をしていくだけで、資産を大きくできるのに、長いスパンで運用しようとする人も少なく、レバレッジの効いた商品や低利回りの大手金融機関が出している投信などに、または大きく損失を被るアクティブ投信に投資していたりします。

それだけ運用は実は難しいのかもしれませんが、堅実にプラスを積み上げることを最優先に考えるようになると、資産運用はうまくいくようになると思います。

-

-

日本国内のおすすめヘッジファンドを一覧にしてランキング形式で掲載!

今回は私の投資の軸を形成しているヘッジファンド(私募ファンド)への投資について以下の点を含めて記載していきます。 「ヘッジファンドとはそもそも何なのか?」 「何が優れているのか?」 「ど ...

続きを見る

-

-

【随時更新】一番儲かる投資信託とは?2024年今買いの投資信託をおすすめ順にランキング形式で紹介!

日本では非常に数多くの投資信託が組成されています。現在では約6000本の投資信託が存在します。 投資信託全体の運用残高は200兆円に迫る勢いになっています。 投資信託の運用残高の推移 & ...

続きを見る