配当利回りで海運株が非常に話題です。2023年4月時点では以下のような利回りになっていました。

2024年4月末時点では配当金が大きく下落しているので商船三井も日本郵船も上位からは没落しています。

| 順位 | 名称・コード・市場 | 取引値 | 決算年月 | 1株配当 | 配当利回り |

| 1 | (株)商船三井 | 3,16501/27 | Mar-23 | 550 | 17.38% |

| 2 | 日本郵船(株) | 3,04001/27 | Mar-23 | 510 | 16.78% |

| 3 | NSユナイテッド海運(株) | 3,80501/27 | Mar-23 | 340 | 8.94% |

| 4 | 乾汽船(株) | 1,96501/27 | Mar-23 | 173 | 8.80% |

| 5 | 三井松島ホールディングス(株) | 3,22001/27 | Mar-23 | 270 | 8.39% |

| 6 | 川崎汽船(株) | 2,67001/27 | Mar-23 | 200 | 7.49% |

| 7 | いちごオフィスリート投資法人 | 85,80001/27 | Apr-23 | 6,048.00 | 7.05% |

| 8 | 西松建設(株) | 4,05501/27 | Mar-23 | 285 | 7.03% |

| 9 | JT | 2,675.501/27 | Dec-22 | 188 | 7.03% |

| 10 | 石油資源開発(株) | 4,28501/27 | Mar-23 | 300 | 7.00% |

日本郵船の配当利回りは16.78%と異常値でした。しかし、現在は5.95%となっています。それでも高分配利回りですね。

今回の記事では日本郵船の利回りはなぜ高いのか?今後も維持可能なのか?

今後の株価の見通しはどうかという点について解説していきたいと思います。

日本郵船の事業展開と直近株価動向(次の配当はいつ?)

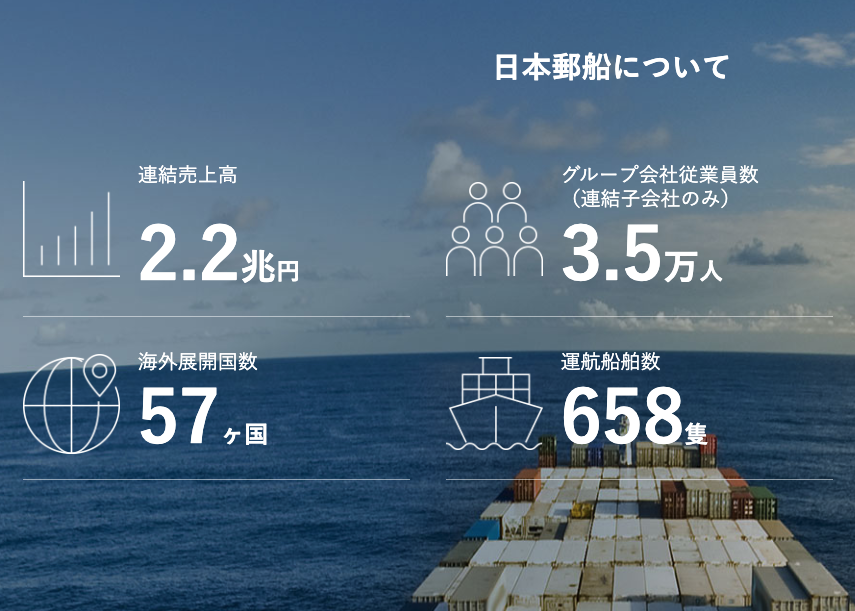

日本郵船は商船三井と並び海運業最大手です。ライナー&ロジスティクス事業、不定期専用船事業、その他不動産業も営んでいます。

海上輸送なら全てを任せなさいといった感じでしょうか。

海運業は景気連動株であり、世界各国の経済状況が不況から良くなっていく局面で投資できれば非常に高いリターンが見込めます。

つまり、景気変動に敏感な投資家であれば、非常に魅力的な銘柄なわけです。

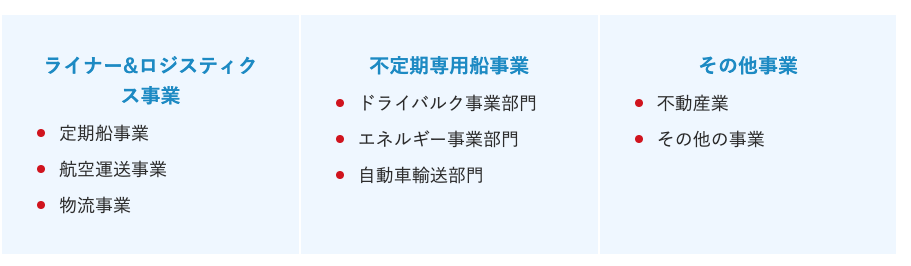

海運業は2020年のコロナ感染拡大、そして2022年のウクライナ危機のコンボで一気にバブル銘柄へと昇華しました。

青:日本郵船

赤:商船三井

緑:川崎汽船

こんなに稼げる時代はもう来ないかもしれないと日本郵船に務める筆者の友人は言っていました。

それだけ激しいバブルだったということです。海運業の業績は海上輸送費の推移で大方説明がつきます。

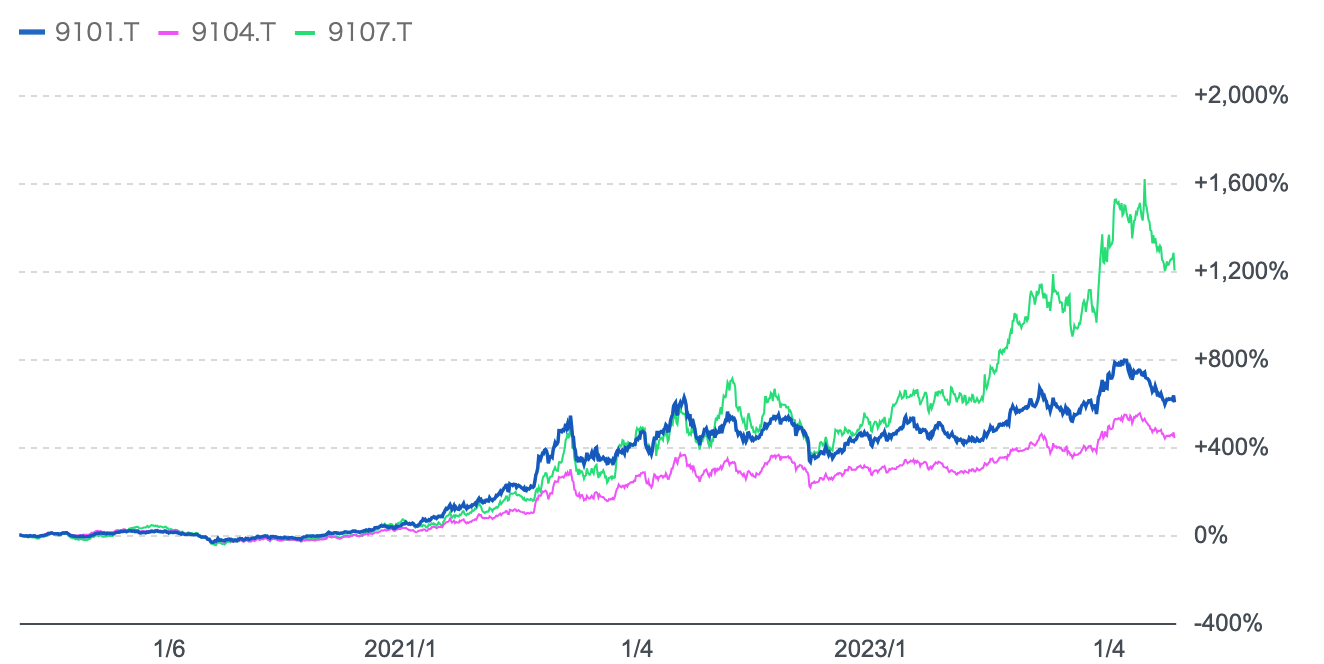

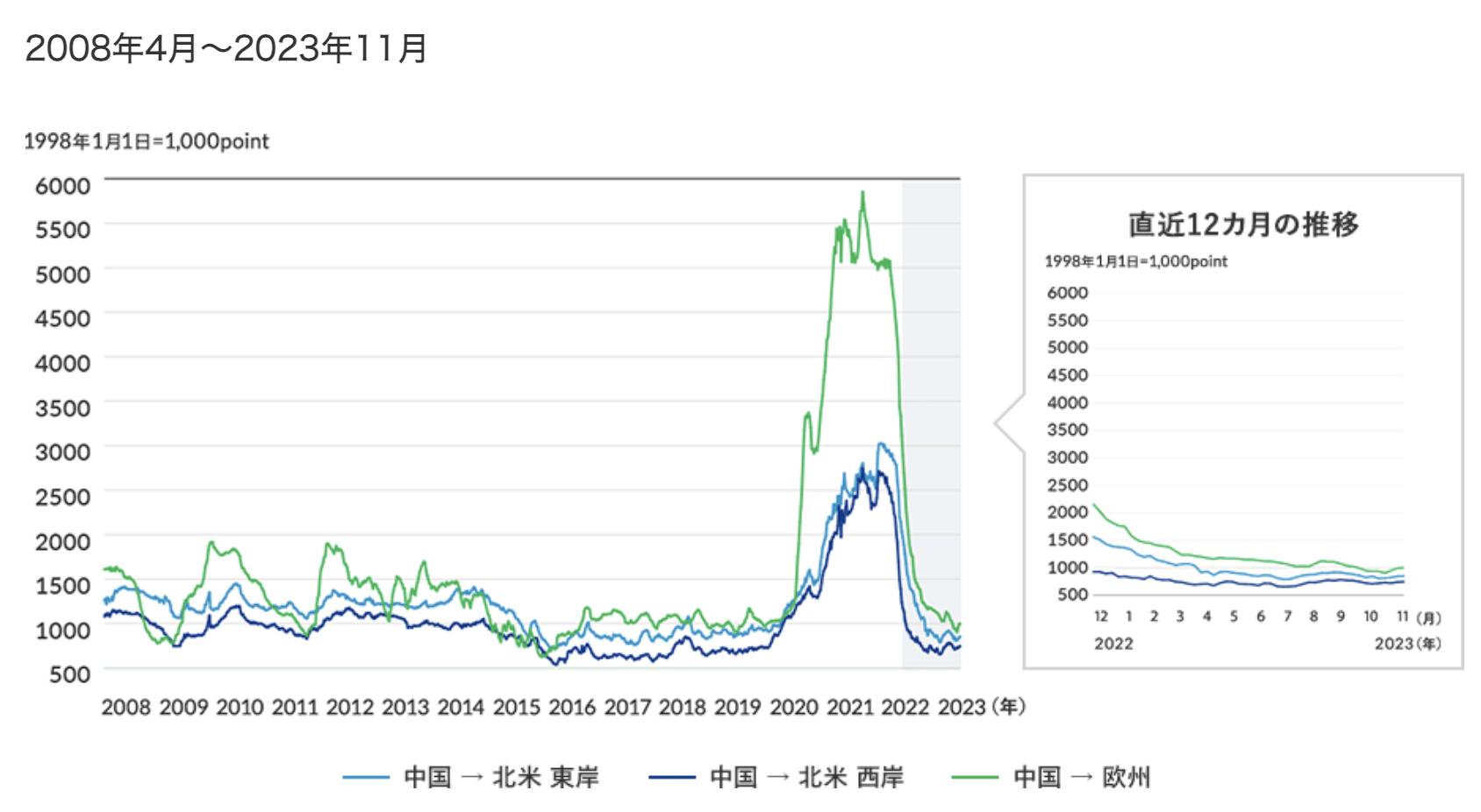

以下が海上輸送費(Freight)指数の推移ですが、2020年以降跳ね上がっていることがわかります。

株価と連動していますよね。ただし、直近12ヶ月の推移を見ると、総じて下落しています。海運バブルが終焉していることがわかります。

海運業の利益の源泉は当然、【海上輸送費 - 費用(CAPEX/OPEX)】となります。

海運は船をリースして、人材を使って輸送オペレーションを行いますが、需要が高騰すればそれだけ輸送費に価格転嫁が可能なので利益は大幅に増えていきます。

今回の海運バブルはコロナによる巣篭もりによるサプライチェーンの混乱、また巣篭もりのEC需要もさることながらウクライナ危機による資源需要の爆発が利益として寄与しています。

こんなにも海運に追い風が吹くことはここ数十年なかったことです。日本郵船は10倍株になりました。

しかし、ダンスフロアがいつまでも盛り上がり続けることはありません。

現状日本郵船は高い株価、そして高配当利回りを出していますが、株価が高くなっているのになぜ配当利回りが高いのかを少し紐解いていきたいと思います。

次の配当に関しては、定時株主総会が6月、同総会権利行使株主確定日、利益配当金支払株主確定日が3月31日となっています。中間配当金支払株主確定日は9月30日です。

日本郵船の配当利回りが高い理由は?過去の配当推移もチェック

冒頭でも述べましたが、2023年4月時点ではとんでもない配当利回りでした。信じられない数字ですが、同業の商船三井も、川崎汽船も高いですね。

| 順位 | 名称・コード・市場 | 取引値 | 決算年月 | 1株配当 | 配当利回り |

| 1 | (株)商船三井 | 3,16501/27 | Mar-23 | 550 | 17.38% |

| 2 | 日本郵船(株) | 3,04001/27 | Mar-23 | 510 | 16.78% |

| 3 | NSユナイテッド海運(株) | 3,80501/27 | Mar-23 | 340 | 8.94% |

| 4 | 乾汽船(株) | 1,96501/27 | Mar-23 | 173 | 8.80% |

| 5 | 三井松島ホールディングス(株) | 3,22001/27 | Mar-23 | 270 | 8.39% |

| 6 | 川崎汽船(株) | 2,67001/27 | Mar-23 | 200 | 7.49% |

| 7 | いちごオフィスリート投資法人 | 85,80001/27 | Apr-23 | 6,048.00 | 7.05% |

| 8 | 西松建設(株) | 4,05501/27 | Mar-23 | 285 | 7.03% |

| 9 | JT | 2,675.501/27 | Dec-22 | 188 | 7.03% |

| 10 | 石油資源開発(株) | 4,28501/27 | Mar-23 | 300 | 7.00% |

→ 商船三井の配当利回りはなぜ高いのか?現在の株価上昇の理由は?海運株の今後の急落の可能性を含めて見通しを分析する。

→ 【どうなる】今後は危ないと言われる川崎汽船(9107)の株価見通しは?人気高配当・高利回り銘柄を分析!

NSユナイテッドも、乾汽船も高いですが、上位がほとんど海運銘柄であることに気づくかと思います。

これは個々の企業の特徴などではなく、海運業全てが絶好調、バブルであるためこのような結果になっています。

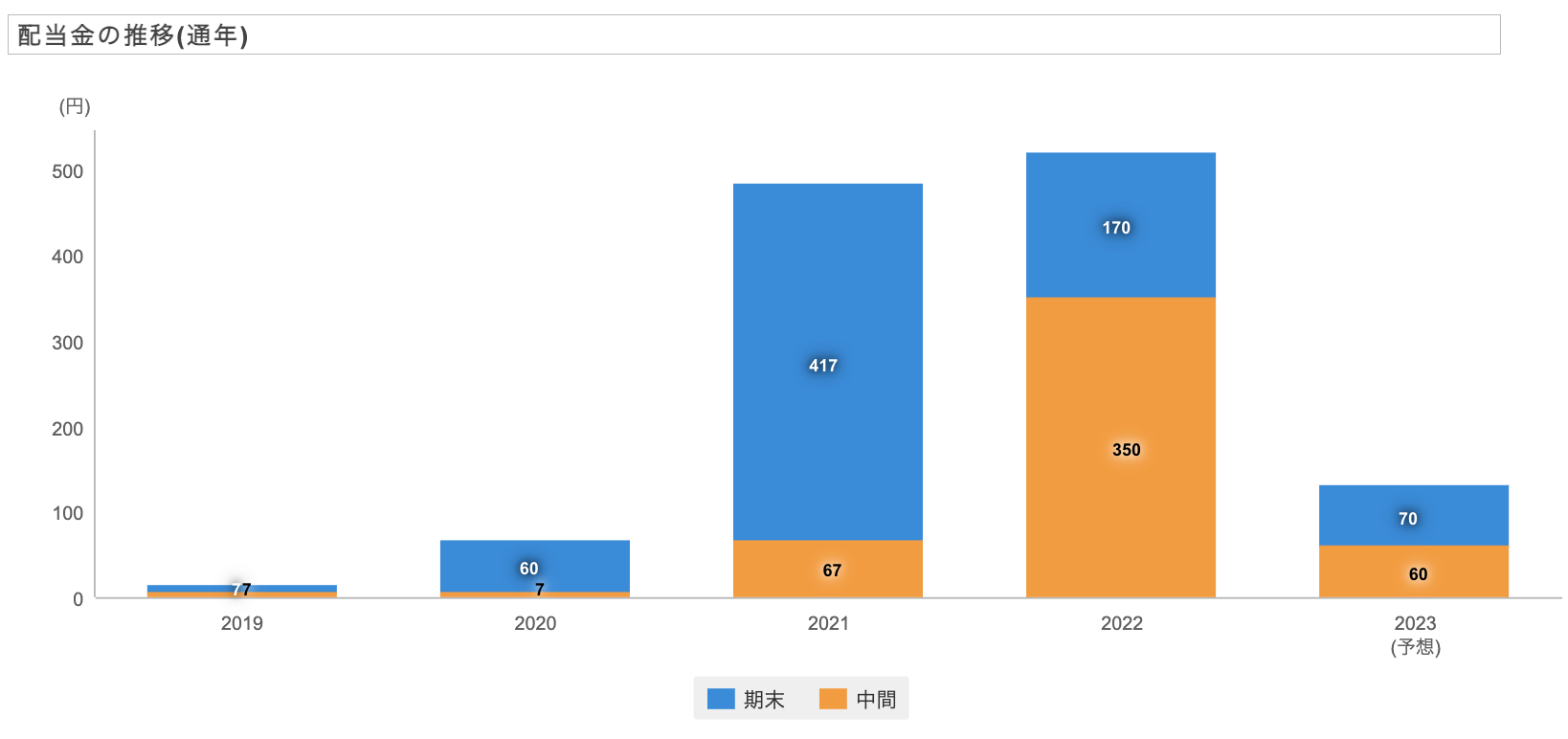

2021年と2022年の配当金が狂ったように高くなっています。次回は予想の130円と大幅な減配となります。これは先ほどの海運市況をみれば納得ですよね。

ただ、2020年以前よりは依然として高いですね。

2021年と2022年に空前絶後の配当金を拠出できた理由はコロナ感染拡大とウクライナ危機によよって運送需要急増し業績が絶好調だったことに起因しています。

配当性向自体は25%と特段高くはありませんでした。

配当性向は一般的に30〜40%となっていることが多いので特に高いわけではないのですが、それ以上に凄まじい利益を上げたということです。バブルです。

海運株は配当性向はほぼ20〜25%を基本にある程度固定ですので、利益が上がれば上がるほど配当利回りが上昇します(株価が急騰してもそれ以上に配当利回りは上昇)。

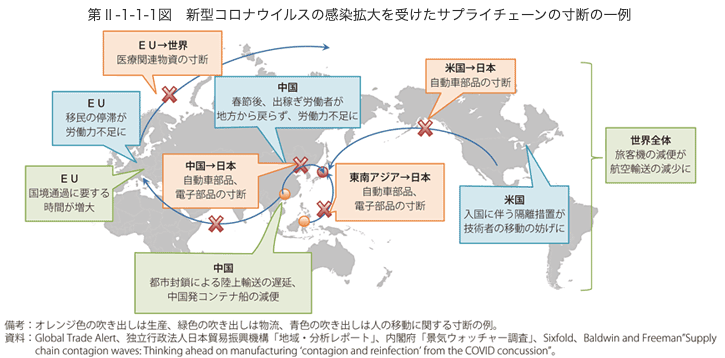

サプライチェーンの乱れは以下のようにして起こりました。

新型コロナウイルスの感染拡大を受けて、当初は中国発、次いで欧米発と複数回にわたって世界中でサプライチェーンの寸断が見られた。このような新型コロナウイルスの感染拡大を発端としたサプライチェーンの寸断には、産業特性と国・地域特性が影響した。こうした産業特性と国・地域特性の双方に関連するサプライチェーンの重要な構成要素として、生産体制、物流、人の移動の三要素を挙げることができる。

例えば中国の中国発コンテナ船の減便なんかは、世界に存在する船隻の数は限りがあり減便したということはそれだけ海上輸送費は高騰する結果になります。

海上輸送費が上昇しても、モノを販売している会社は仕入れる必要があるので、価格転嫁された海上輸送費も我慢して支払う必要があります。

中古車が新車の値段を上回ってしまうなど珍現象まで起きてしまっていました。

米国では新車の在庫不足が過去2年間にわたり続いたことで、非常に多くの購入希望者が必要に迫られて中古車市場に流れ込んだ。これにより中古車の在庫も大幅に減り、価格の大幅な上昇につながった。

中でも極端な例が、ポルシェの人気スポーツカー「911」だ。今年1月~10月の中古車取引約300万件を分析した中古車販売情報サイト「アイシーカーズ・ドットコム(iSeeCars.com)」によると、3年落ちポルシェ911の価格は、元々の希望小売価格から5.7%増加した。金額にして1万1373ドル(約160万円)の上昇となる計算だ。

サプライチェーンの寸断により特殊輸送需要なども発生したため、海運業界の仕事自体も増加し、増収増益に繋がったと見て良いでしょう。

サプライチェーンの乱れのみではあれほどのバブルにはなりません。巣篭もりバブルにより、通販(E-Commerce)産業は一気に発展しました。

米国AmazonやShopifyの業績を見れば、今までインターネットを使っていなかった消費者達も一気に通販でモノを買うようになりました。

海外旅行ができない代わりに、海外のモノを通販で買うようになれば、海上輸送需要も増加します。そもそも輸入品を販売している企業などは、さらに発注を増やしたことでしょう。

そしてウクライナ危機です。米国FRBはウクライナ危機によりインフレが高騰してしまったと言っていますが筆者は紙幣のバラマキが8割くらいだと思っています。

原油・天然ガス・石炭などエネルギー価格の高騰が長期化しています。同時にニッケル・銅・アルミニウム・鉄鉱石など景気敏感コモディティがいっせいに上昇しています。ウクライナ危機で、ロシアからの供給が途絶える不安をネタに投機筋が価格を押し上げている面もありますが、それだけではありません。

今回の資源高は、ロシアによるウクライナ侵攻が始まった2月24日よりも前から、始まっていました。世界景気回復による需要急増に供給が追いつかなかったこと、世界各国が「脱炭素」推進を掲げていたため化石燃料の開発増産が停滞していたことも影響していました。複合要因による資源高となっており、長期的に高値を維持する可能性も出てきました。

ただでさえ低金利政策で景気が急拡大し資源需要が高まっている中でのウクライナ危機でした。世界中の資源需要が発生し、海運業界は多忙を極めたかと思います。

当然、船の数は限られているため、価格転嫁し、企業は高いお金を払って日本郵船や商船三井など世界中の船会社に高いお金を払って輸送してもらってきたのです。

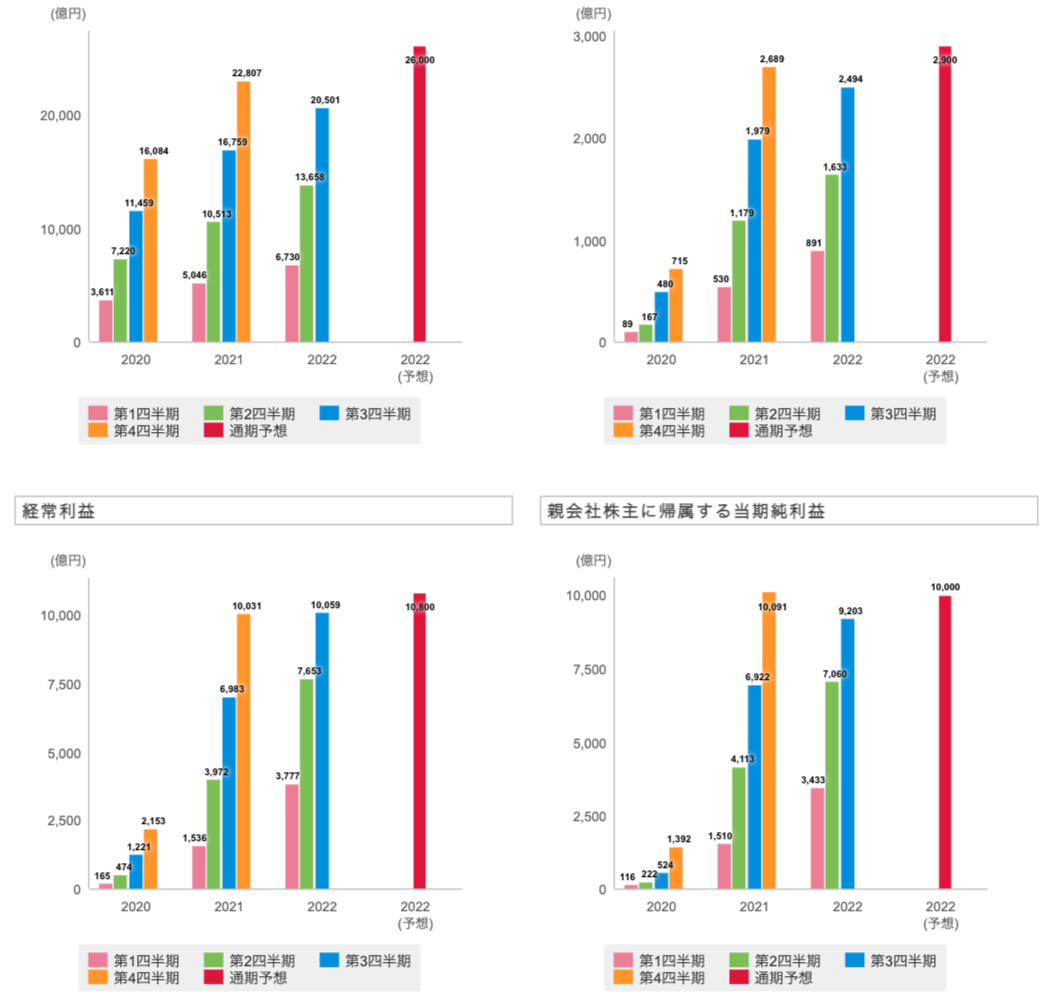

結果的に日本郵船の業績は以下の通りとなりました。

<YoY=前年同期比(%)、数字単位:億円>

(億円)

| (累計期間) | 2020年度 | 2021年度 | 2022年度 (実績) |

2023年度 (斜字は予想) |

|

|---|---|---|---|---|---|

| 売上高 | 第1四半期 | 3,611 | 5,046 | 6,730 | 5,675 |

| 第2四半期 | 7,220 | 10,513 | 13,658 | 11,683 | |

| 第3四半期 | 11,459 | 16,759 | 20,501 | - | |

| 第4四半期 | 16,084 | 22,807 | 26,160 | 22,800 | |

| 営業利益 | 第1四半期 | 89 | 530 | 891 | 471 |

| 第2四半期 | 167 | 1,179 | 1,633 | 987 | |

| 第3四半期 | 480 | 1,979 | 2,494 | - | |

| 第4四半期 | 715 | 2,689 | 2,963 | 1,650 | |

| 経常利益 | 第1四半期 | 165 | 1,536 | 3,777 | 894 |

| 第2四半期 | 474 | 3,972 | 7,653 | 1,592 | |

| 第3四半期 | 1,221 | 6,983 | 10,059 | - | |

| 第4四半期 | 2,153 | 10,031 | 11,097 | 2,350 | |

| 親会社株主に帰属する当期純利益 | 第1四半期 | 116 | 1,510 | 3,433 | 734 |

| 第2四半期 | 222 | 4,113 | 7,060 | 1,133 | |

| 第3四半期 | 524 | 6,922 | 9,203 | - | |

| 第4四半期 | 1,392 | 10,091 | 10,125 | 2,200 | |

参照:四半期業績レポート

売上の伸びも前年同期比+40%など、何よりも当期純利益の伸びが前年比4倍以上、2021年度と2022年度では10倍以上になっている四半期もありました。

ただ、直近の決算で利益が急速に減速していることが気になりますね。今後の先行きが暗いことを示しています。(この点に関しては後述します)

通年で見ると以下の通りです。2021年度が凄まじい年だったことがわかります。純利益は10倍であり、株価もそれに応じて10倍になりました。

素直に上がってきたという感じですね。ただ、2023年度は2022年度の5分の1になっています。

| 2019年度 | 2020年度 | 2021年度 | 2022年度 | 2023年度 | |

| 売上高 | 16,683 | 16,084 | 22,807 | 26,160 | 22,800 |

| 営業利益 | 387 | 715 | 2,689 | 2,963 | 1,650 |

| 親会社株主に帰属する 当期純利益 |

311 | 1,392 | 10,091 | 10,125 | 2,200 |

利益率がコストは一定である上に売上が乗ってくることで大きくレバレッジが効いていて並外れた業績となっていたのです。

日本郵船の株価の今後の見通しは?「買い時」か「売り時」なのかを評価!三菱UFJモルガンのレーティングは正しい?

先日、三菱UFJモルガン証券が日本郵船のレーティングを大幅に下げたことが話題になっていました。

(9時15分、プライム、コード9101)郵船が続落している。一時、前日比138円(4.4%)安の3027円を付けた。モルガン・スタンレーMUFG証券が26日付で投資判断を3段階で最上位の「オーバーウエート」から最下位の「アンダーウエート」に2段階引き下げたことを材料視した売りが膨らんでいる。目標株価は26日終値より21%安い2500円(従来は6500円)に引き下げた。

商船三井(9104)も大幅に続落している。モルガンMUFGは同じく投資判断を「オーバーウエート」から「アンダーウエート」に2段階引き下げた。目標株価は26日終値より33%安い2200円(従来は6100円)に修正した。海運株の業界投資判断を3段階で最上位の「アトラクティブ」から最下位「コーシャス」に引き下げた。

「目標株価は26日終値より21%安い2500円(従来は6500円)に引き下げた。」とあります。

2023年12月10日時点で3900円ですのであと35%下落することになりますが、筆者はそれどころでは済まないと考えています。

今回のレーティングは筆者としては今更感があります。海運株は景気敏感株です。シクリカル株です。

業績をそこまで見る必要がなく、あくまでも海上輸送費と景気動向をチェックしながら買う銘柄です。

業績が良くなってから買うとこの手の株はすでに高値だったりするので乗り遅れますし降り遅れます。

海上輸送費ですが、これは丁寧に日本郵船が自社ホームページに載せてくれています。

この状況でどうやったら日本郵船の株をこれから買い向かうのか、ホールドを継続するのか全く理解できません。売り一択です。

すでに米国のインフレ鈍化も見られ、世界的に不況に陥っていくタイミングですので、海上輸送費、景気動向からも完全に売りです。

多分ですが、3月末の配当が分配されるまで粘る投資家がたくさんいそうなのですが、その前に株価はひどいことになる可能性があります。

急騰したものは急落する運命にあります。長年投資をやっている人は痛いほど理解できるかと思います。

米国労働省が1月12日に発表した12月の消費者物価指数(CPI)は前年同月比6.5%上昇となり、前月の7.1%から大幅に減速し、民間予想の6.5%と一致した(添付資料図参照)。変動の大きいエネルギーと食料品を除いたコア指数も同5.7%上昇で前月の6.0%から鈍化、これも民間予想と一致した。前月比でCPIは0.1%低下(前月0.1%上昇)、コア指数は0.3%上昇(0.2%上昇)し、ともに民間予想と一致した。

景気に連動する銘柄である証拠は以下の日本郵船の過去の株価変動です。筆者はどうしても売り以外考えられず、10年に一度の海運バブルは終焉したとみています。

バブル前の水準である1000円台の株価まで急落する可能性すら大いにあります。

チャートをじっくり見るとまさに景気に連動していますね。海運業のPERとかあまり見る意味がないと思います。

また10年ほど待って、景気が拡大するタイミングで買いにいきましょう。今は景気が縮小するタイミングです。

下落を回避しながら安定してリターンを獲得したいという方は以下で筆者が投資をしている銘柄を含めて詳しくまとめていますのでご覧いただければと思います。

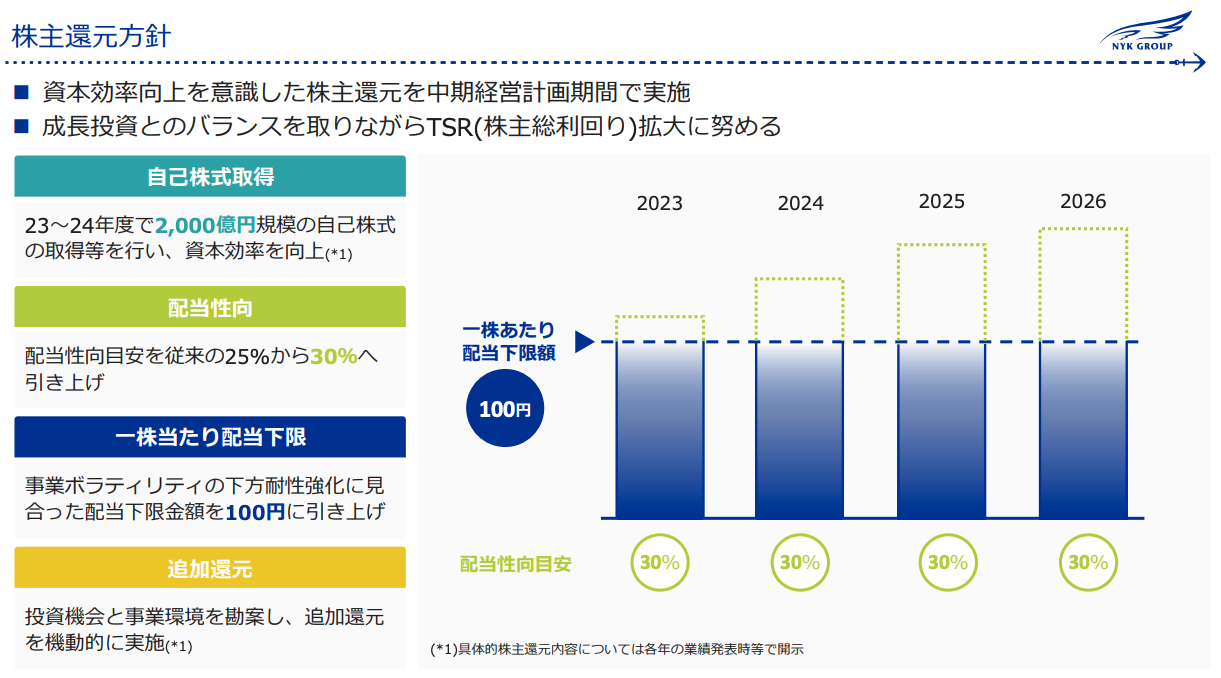

中期経営計画で定められた株主還元策は株価を支えるのか?

現在の日本郵船の株価を支えているのは言うまでもなく高い配当金です。一過性の市況の高騰によって利益が急騰して配当の原資を得てきました。

しかし、業績がしぼむことは先ほどお伝えした通り、確定的な状況となっています。

そんな中で、現在株価を支えている配当の行く末はどうなっていくのでしょうか?

ヒントとなるのが日本郵船が発表している中期経営計画です。

最低でも100円として設定しています。その他にも配当性向の目安を従来の25%から30%に引き上げています。

では2024年3月期の配当金はどうなっていくのでしょうか?

最も保守的な見積もりは2023年4四半期の純利益800億円が1年間継続した場合の純利益3200億円をベースに考える方法です。

3200億円の配当性向30%だと配当金総額は960億円となります。これを発行済株式数約5億株で割変えると192円ということになります。

しかし、利益は急激に減少しています。純利益は2000億円あれば十分な水準ですし2020年3月期の水準ですと311億円となります。

純利益が2000億円であれば「1株あたり配当金」は120円、311億円であれば18円となります。

結局のところ定めている下限の100円となる確度が高いと思います。

現在の510円から考えると5分の1の水準ですね。100円だと現在の株価3300円だと配当利回りは3%となり妙味はありません。

一般的に高配当とされる配当利回り5%で考えると株価は最低でも2000円までは下落していくことが想定されます。

さらに落ち込んだ利益の水準だと100円の配当を出すとキャッシュフローが赤字なので持続可能性は低くなります。

このことを織り込んで株価も更に下がっていくことが想定されます。

いずれにせよ現在の水準から日本郵船に投資をするのは魅力的な選択肢とはいえません。

掲示板での口コミ評判

一応一般大衆の声も見てみましょう。筆者はバブルは終わり、あとは下落する未来しか想像していませんが、まだまだ期待している声もあるみたいですね。

しかし、一般大衆とは違う動きをしなければ株でのリターンはあり得ません。

機関の売り仕掛けがわかっているなら低いとこで買い増しするだけ

問題は今の保有をどうするかな

モルガンを利用して、31日のMOLの発表前に、他の機関が30日に一斉に買い戻ししてくれることを期待しています。実際1機関の先走りだけなので、他機関に利用される可能性は高いです。

モルガンスタンレーの前回の評価は2022.6.23

分割前18100円→19500円でオ―バ―ウェイト継続です。

こう言ったらなんですが、6500円(分割前19500)と言うのも的外れですよね。

したがって今回の目標株価変更は、前回から半年で19500円→7500円と言う事です。

私はアホらいしいので参考にもしておりません。

見れば見るほどほれぼれする業績・内容です。

発行株数51000万株、時価総額1兆5500億円の超大型株が PER1.5倍、

利回り16.7% PBR 0.63倍 EPS2200円 配当510円

信じられないよう奇跡的な業績。

これを売り仕掛けするモル癌は・・・何がしたいんだ。

蘇我次期社長の信条「笑う門には福来る」、いいじゃないですか⁉︎

動かず期末配当貰います!

モルガン証券への批判が多く見かけられました。

まとめ

今回は日本郵船について取り上げました。珍しく個別株分析をしました。

やはり株式投資は簡単ではありませんので引き続き筆者はプロが運用するファンドに任せ、着実にリターンを積み重ねていきたいと思います。