皆さん一度は高配当銘柄ランキングを調べたことがあるかと思います。

2023年4月時点では高配当利回りTop10は以下の通りの順位となっていました。11月時点ではこの全てが上位から消えました。

| 順位 | 名称・コード・市場 | 取引値 | 決算年月 | 1株配当 | 配当利回り |

| 1 | (株)商船三井 | 3,38013:03 | Mar-23 | 560 | 16.57% |

| 2 | 日本郵船(株) | 3,27213:03 | Mar-23 | 510 | 15.59% |

| 3 | 住信SBIネット銀行(株) | 1,57013:03 | Mar-23 | 198.95 | 12.67% |

| 4 | 川崎汽船(株) | 3,30013:03 | Mar-23 | 400 | 12.12% |

| 5 | 三井松島ホールディングス(株) | 3,14513:03 | Mar-23 | 320 | 10.17% |

| 6 | 乾汽船(株) | 1,75613:03 | Mar-23 | 177 | 10.08% |

| 7 | NSユナイテッド海運(株) | 4,29013:02 | Mar-23 | 365 | 8.51% |

| 8 | (株)UEX | 1,24613:01 | Mar-23 | 100 | 8.03% |

| 9 | ジャフコ グループ(株) | 1,87913:03 | Mar-23 | 150 | 7.98% |

| 10 | 石油資源開発(株) | 4,46513:02 | Mar-23 | 330 | 7.39% |

上位10銘柄のうち6銘柄が海運企業となっています。海運企業は配当利回りだけでなく株価も急騰しました。日本郵船については別記事でお伝えしています。

本日は海運の代表企業である商船三井を題材に以下のポイントについて紐解いて行きたいと思います。今後配当はどうなるのかについてフォーカスしていきます。

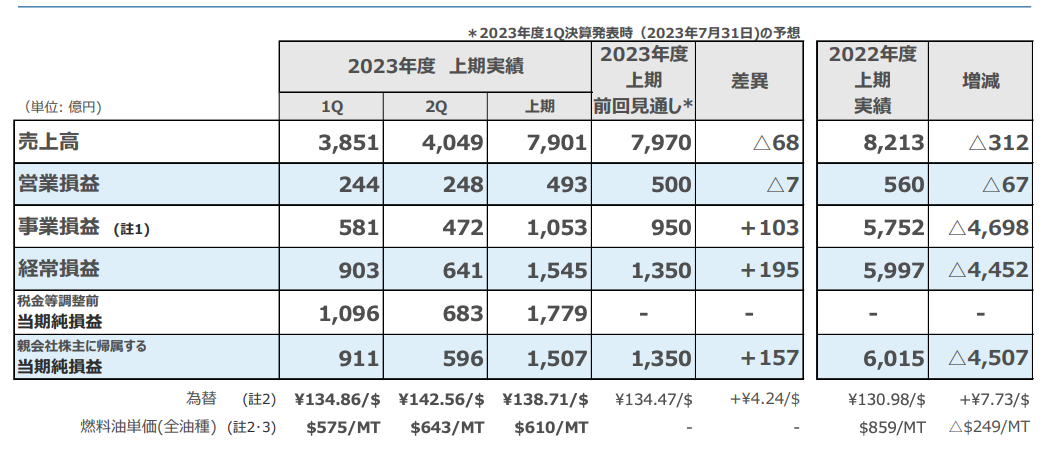

2023年10月31日決算:

2023年度第二四半期の決算が発表されました。上期は前年同期を事業損益、当期純利益でも超えています。

海運バブル終焉かと思ったら、米国の景気を見たらわかるのですが意外としぶとく強さを残しています。

株価は以下です。筆者が年初に年初に解説した通り、海運バブルが終わり一時的に大幅下落しましたが、その後意外とまだいける?と少し株価を戻しています。しかし時間の問題です。

商船三井の株価

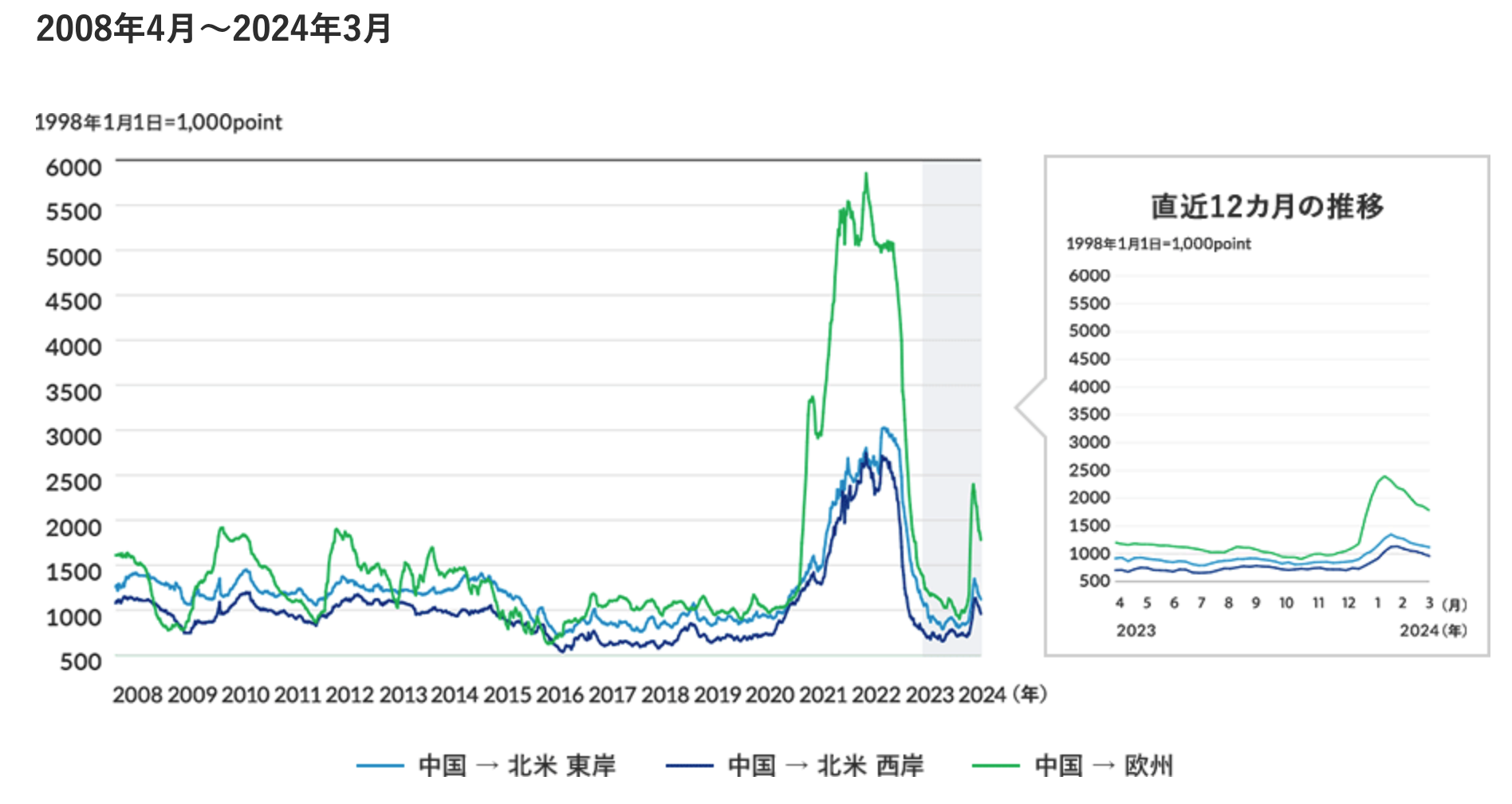

どう考えても、定期船運賃市況が下落しているのですから、上昇する力はいずれなくなるのです。

細かいタイミングの話で、2024年の1年あればどこかで最終的な下落がくると思われます。

2008年4月~2024年3月の開運市況単価

2023年4月28日決算:今期経常は75%減益、380円減配(560円→180円)

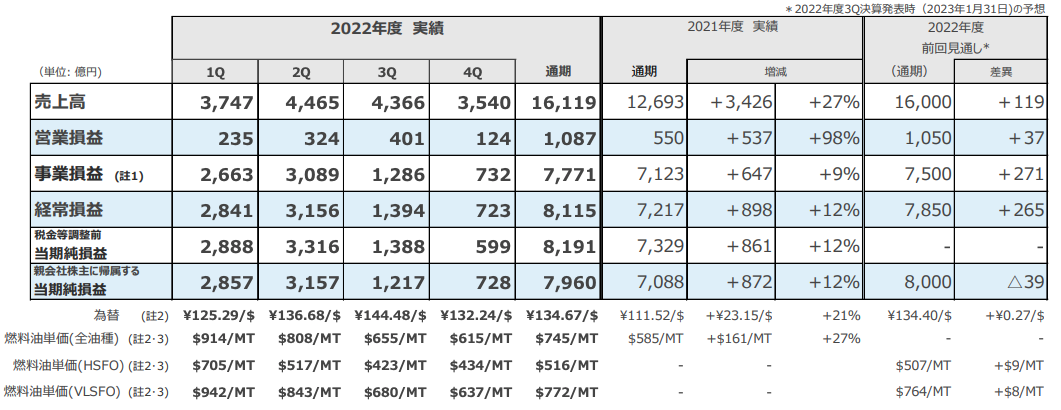

商船三井の2022年度(2023年3月期)通期決算が発表されました。

本年度の純利益は8,191億円(前年比+12%)で着地するも、2023年度は2,100億円(前年比-73.6%)の大幅減益予想です。

海運バブルがようやく終焉しました。年間配当は380円の減配となり180円となっています。株価はコンセンサスを上回ったとし、横ばいで終わりました。

配当利回りはそもそも先日まで16%超えでしたが5.4%まで下がりました。2023年度予想は以下の通り大幅減益であり、株価は相対性ですので、より魅力的なセクターが今後現れてきたところで商船三井の株価は下落を始め、それも長期にわたり低迷すると思われます。

事業利益/経常利益 /当期純利益:前年度比-5,921億円/-6,115億円/-5,860億円の減益。 物流混乱の正常化に加えて、世界的インフレ進行や地政学的リスクの顕在化に伴い世界経済が減速し、荷動きも弱含むと見込まれることから減益予想とするが、 事業別では、コンテナ船は大幅減益予想となる一方で、エネルギーや自動車船は増益。これまでの構造改革の奏功等、コロナ禍前の利益水準を大きく上回る経常 利益2,000億円を想定。

一つの時代が終わったという感じですね。海上運賃が下がり、ようやく海運企業の業績も駄々下がりですので、次なる魅力的な投資先に資金を移す時がきているということです。

商船三井の株価が急上昇している理由とは?

商船三井の株価は以下となっています。2020年の底からは8倍程度になっています。

この株価上昇の理由についてみていきましょう。

株価の上昇は利益が急騰したことに起因

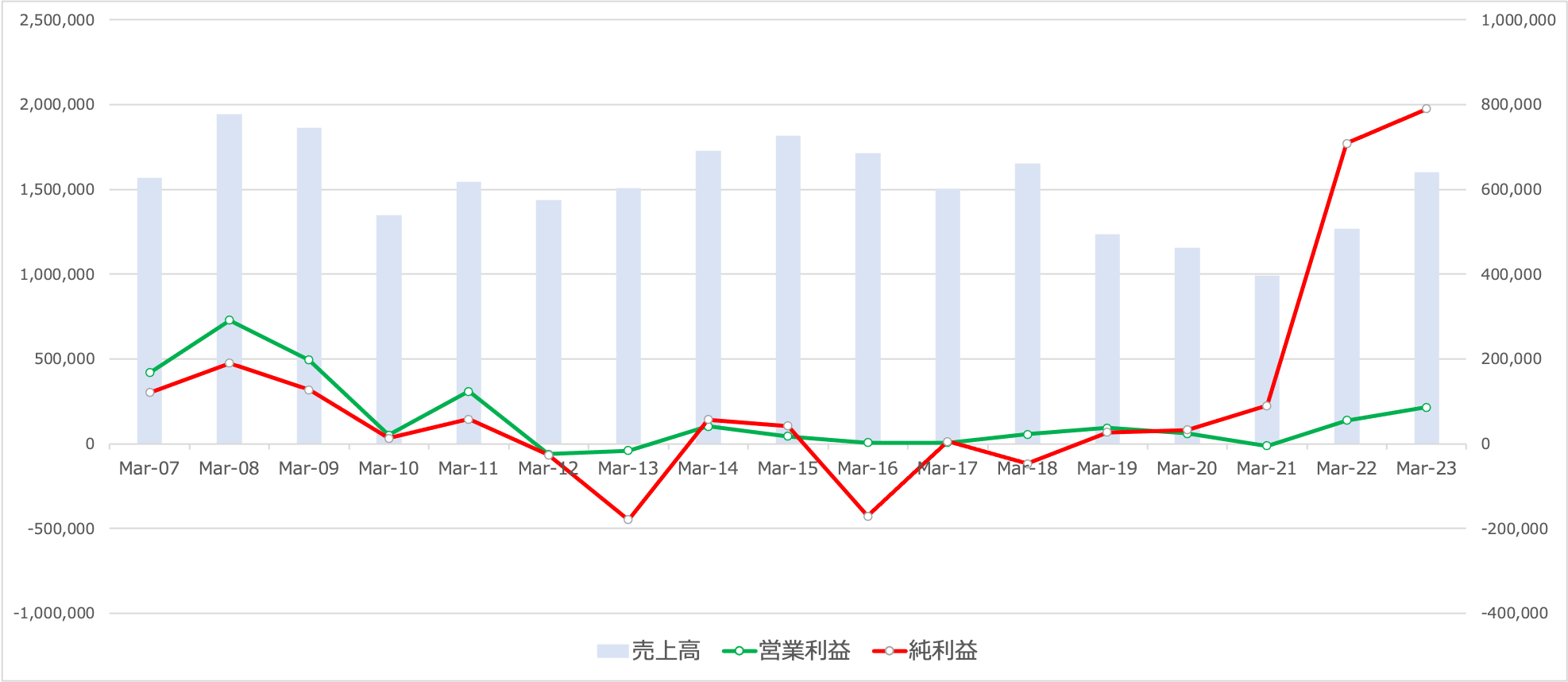

株価の上昇は非常に単純で業績が急騰していることに起因しています。

売上は増えていないのに純利益が急騰しているのは日本郵船と川崎汽船とともに立ち上げたコンテナ船の関係会社であるONEの持分法利益を取り込んだことによります。(後述)

| 売上高 | 営業利益 | 純利益 | |

| 2007/03 | 1,568,435 | 168,073 | 120,940 |

| 2008/03 | 1,945,696 | 291,284 | 190,321 |

| 2009/03 | 1,865,802 | 197,211 | 126,987 |

| 2010/03 | 1,347,964 | 20,939 | 12,722 |

| 2011/03 | 1,543,660 | 123,400 | 58,277 |

| 2012/03 | 1,435,220 | -24,459 | -26,009 |

| 2013/03 | 1,509,194 | -15,766 | -178,846 |

| 2014/03 | 1,729,452 | 41,092 | 57,393 |

| 2015/03 | 1,817,069 | 17,249 | 42,356 |

| 2016/03 | 1,712,222 | 2,323 | -170,447 |

| 2017/03 | 1,504,373 | 2,558 | 5,257 |

| 2018/03 | 1,652,393 | 22,684 | -47,380 |

| 2019/03 | 1,234,077 | 37,718 | 26,875 |

| 2020/03 | 1,155,404 | 23,779 | 32,623 |

| 2021/03 | 991,426 | -5,303 | 90,052 |

| 2022/03 | 1,269,310 | 55,005 | 708,819 |

| 2023/03予 | 1,600,000 | 86,000 | 790,000 |

先ほどの点をより詳しくお伝えします。

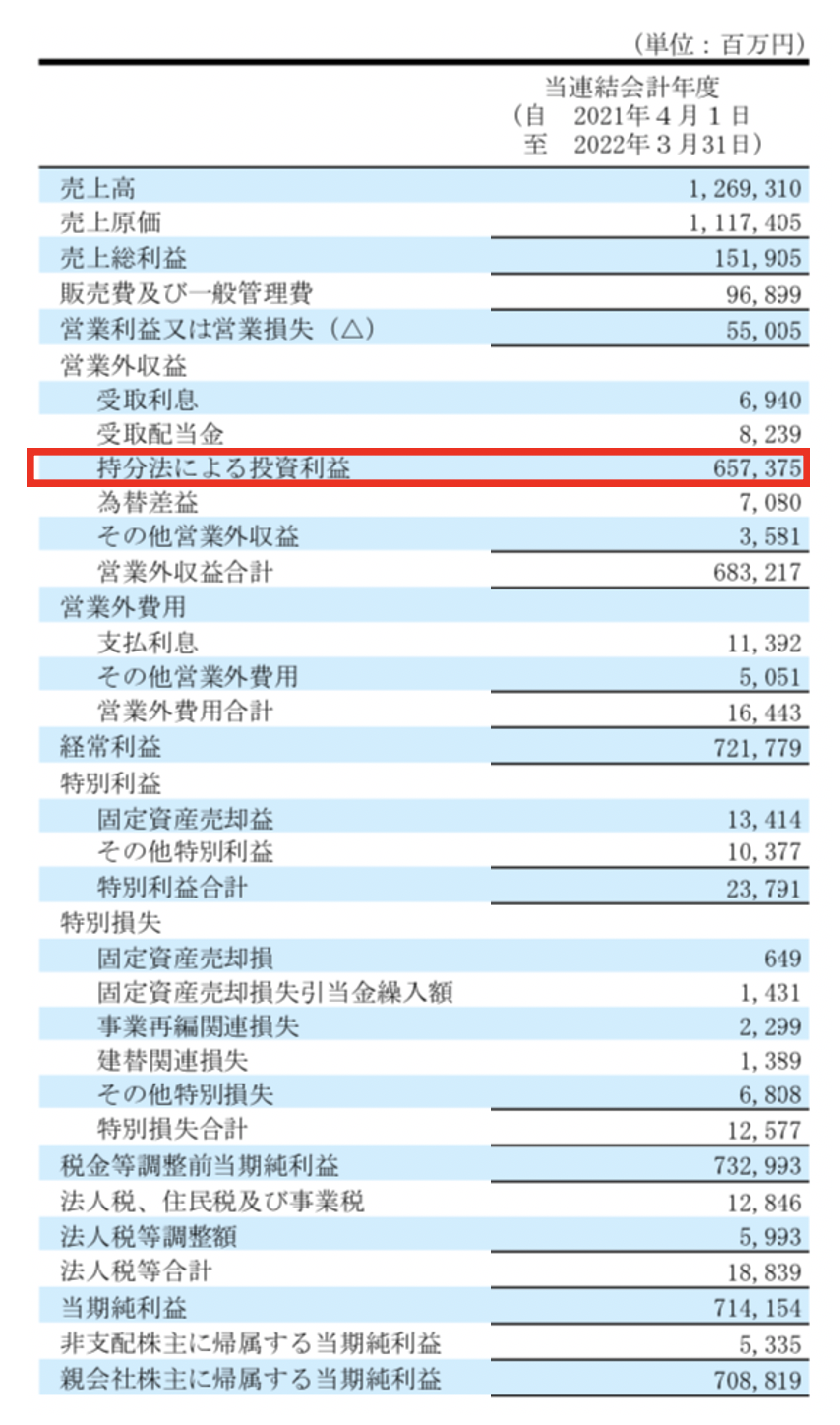

2022年3月期の決算資料を見てみましょう。以下は損益計算書ですが純利益7,088億円のうち6,573億円は持分法による投資利益となっています。

この持分法による投資利益とは、ある一定以上の出資を行なっている企業の利益を株式比率に応じて連結で資産に組み込むということを意味しています。

例えば30%出資している会社が1兆円の利益を出したら3000億円を自社の利益として決算に組み込むということです。

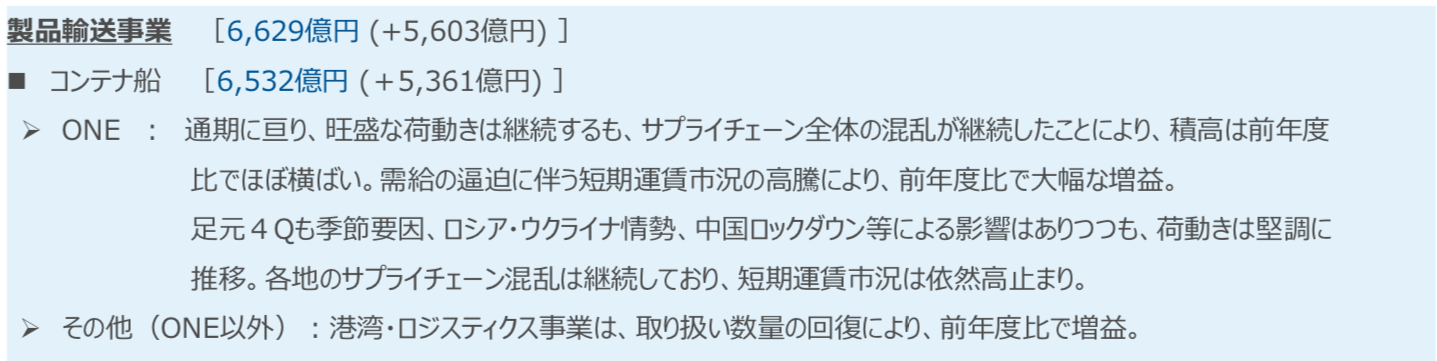

そして、この6,573億円の持分法利益の殆どをしめるのがONEからによるものです。

ONEはOcean Network Expressの略で世界のコンテナ船事業に対抗するために2017年7月7日に、川崎汽船、商船三井、日本郵船の3社で定期コンテナ船事業を統合し設立されました。

船隊規模は世界6位となっています。このONEからの持分法利益が組み入れられて純利益の大幅の増加につながっています。

純利益が大きく上昇した理由はコンテナ船の市況が急騰したため

ではなぜONEの利益が急激に上昇したのかという点を見て行きましょう。決算説明資料で詳しく説明されています。

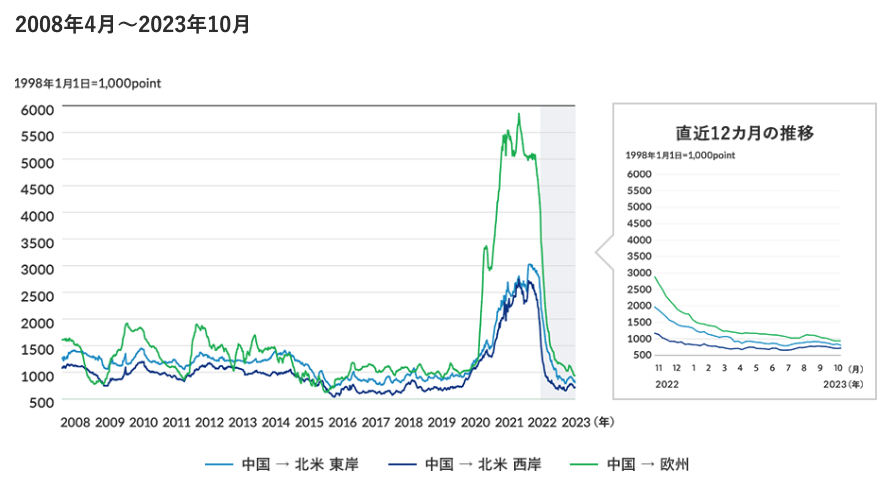

つまりコンテナ船の短期運賃市況が高騰していることが理由としています。ではコンテナ船の市況価格を見てみましょう。

以下のとおりパンデミック発生後に急騰して直近大きく下落しています。

当然業績は「運んだ量×単価」になるので単価が8倍になれば純利益は急騰することは容易に想像できますね。

なぜ商船三井は高い配当利回りとなっているのか?配当金は維持できるのか?

次になぜ配当利回りが高いのかという点についてみていきましょう。

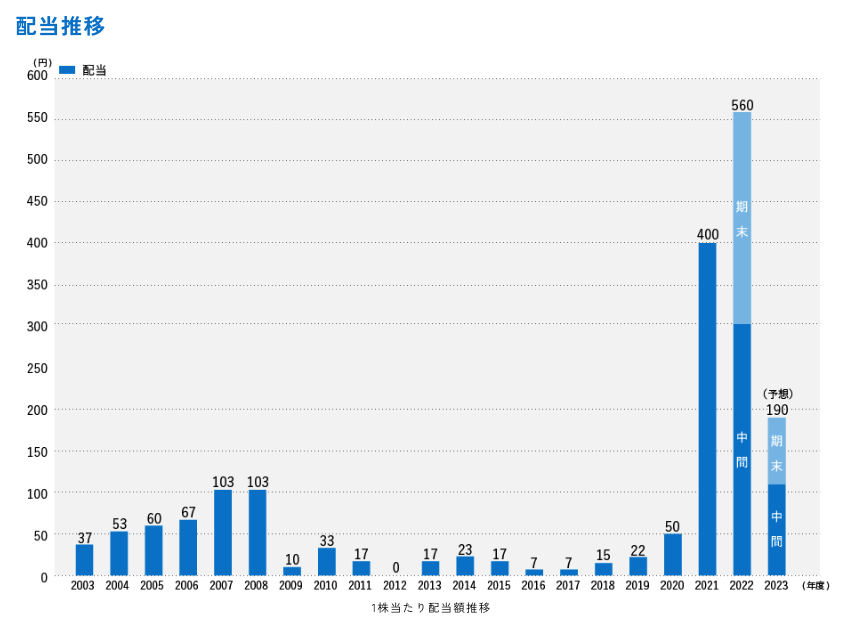

これは非常に簡単なことですが株価の上昇に比して、配当が大きく増加したら配当利回りは上昇します。配当金は以下の通りコロナ前の15円から20円という水準から現在は400円から560円と約30倍に急騰しています。

しかし、流石に2024年は190円となっています。本当にもう無理だと思います。

| 2013/03 | 0.00 円 |

|---|---|

| 2014/03 | 16.67 円 |

| 2015/03 | 23.33 円 |

| 2016/03 | 16.67 円 |

| 2017/03 | 6.67 円 |

| 2018/03 | 6.67 円 |

| 2019/03 | 15.00 円 |

| 2020/03 | 21.67 円 |

| 2021/03 | 50.00 円 |

| 2022/03 | 400.00 円 |

| 2023/03 | 560.00 円 |

| 2024/03(予想) | 190.00 円 |

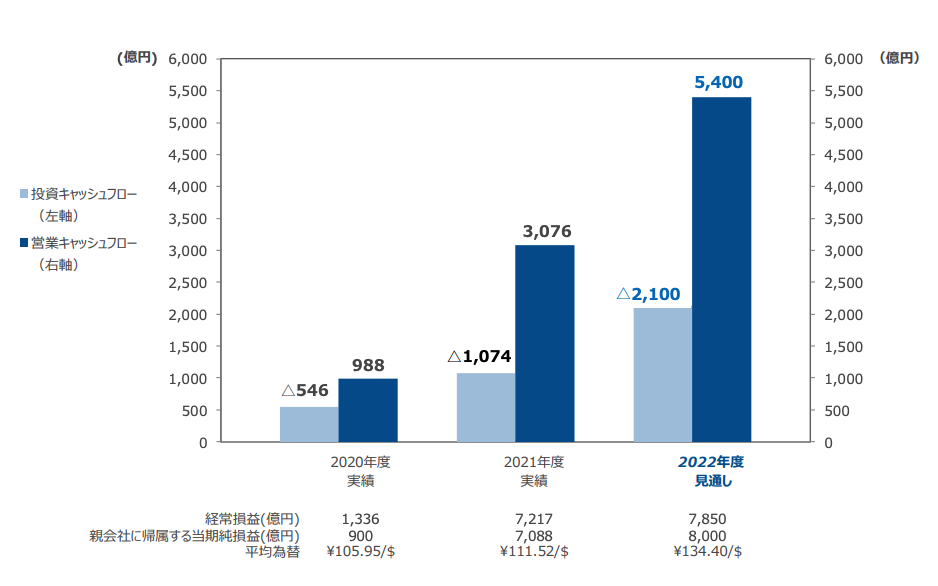

そもそも、株価が5倍にしかなっていないのに配当金が30倍になっているので、当然配当利回りは高くなります。過去を引っ張り出すとわかりやすいのですが、2022年度通期見通しのキャッシュフロー計算書は以下の通りとなっています。

営業CF:5400億円

投資CF:▲2100億円

通期見通しの純利益が8000億円であるにも関わらず 営業CFが5400億円しかないのは持分法利益による収益が大きいものだからです。

持分法利益は出資会社の利益を数値上組み入れるだけなのでキャッシュは入ってこないのです。

現在の事業環境で稼げる営業利益の6割を配当金として払い出しているので、市況が沈んだ瞬間に維持は不可能なものになりますね。

ちなみにその持分法利益で取り込んでいる先のONEは第四四半期純利益見通しが前年同期比-82%となっています。

Q2) ONE の第4四半期純利益見通しが前年同期比▲82%と大幅減益となる計画となっ ているかと思います。まだ期間契約の多くは更新されていないのに、どうしてこれほ どまで大幅な減益になるのでしょうか。また、来期は赤字に転落する可能性はあるの でしょうか。

A2) スポット運賃レートが昨年と大幅に違う点が大きいと考えております。期間契約が更新されていないということは、お客様がスポットで積んでいるという事で、特に 欧州航路においてはその状況がみられるとご理解いただければと思います。

世界経済、荷動きの動向次第ですが、今のスポット運賃の水準であれば、来期は赤字ではな いと考えております。現状の運賃水準から更に大幅に下がることは今のところ予想し ておりません。実際、スポット運賃は昨年夏から下落傾向でしたが、今年に入ってほ ぼ下げ止まっております。また、一部の航路によっては値上げの動きもございますの で、よく注視しながら来期の業績見通しを考えていきます。

商船三井の今後の株価の見通しとは?海運株の今後は暗い?

重要なのは商船三井の今後の株価がどうなるかということです。株価というのは半年から1年先の利益を織り込んで動いて行きます。そして海運株について確実にいえることが1つあります。

それは先ほどお伝えした通り利益上昇を牽引していたコンテナ船の市況が既に暴落しているということです。

現在は市況が高かった時に契約した分が利益を支えています。しかし、いずれ時間が経過すると現在の市況で契約する分が大半となっていきます。

あと半年から1年経過すると2020年以前の利益水準に徐々に戻っていくことが想定されます。

更に現在世界中のインフレと金利上昇によって景気後退が訪れる懸念が高まっています。世界的な景気後退となると当然海運市況も地に沈んでいくので純損失になることも考えられます。現在の株価を長期間維持することは不可能な可能性が高いでしょう。これは同業の日本郵船も同様です。

【なぜ高い】日本郵船の配当利回りはなぜ異常値なのか?今後の見通しは不況到来・需要悪化で株価は急落?

配当株に関わらず投信などで運用する場合も世界市場を俯瞰して観察し、適材適所に資金を投じていかなければ資産は減少の一途を辿ります。筆者自身、それは肝に銘じており、日々観察し発信しています。

無料のメルマガ形式になりますが、市況を観察する時間がないという人はぜひ参考にしてみてください。資産運用は日々の勉強が必須です。

商船三井については、これは投資家はわかりきっていると思いますが、配当金があまりにも高いので現在の株価水準で耐えているというのが実態となります。しかし、さきほどお伝えしたとおり事業利益が悪化すると現在の水準の配当金を拠出し続けることは不可能となります。

すると、配当金の下落と同時に株価も元の水準に近いところまで下落していくということになります。

現在から投資して2024年3月末まで保有した場合に期末配当を受け取ることはできますが、大幅な株価の下落が来ないことを願います。あえてリスクを冒して投資をする妙味はないと考えています。

安定したリターンを得たいという方は以下で有望な投資先について紹介していますのでご覧いただければと思います。

まとめ

今回のポイントを纏めると以下となります。

✔︎ 株価急上昇の要因はシンプルに利益が上昇したこと

✔︎ コンテナ船市況の急騰によって持分法会社の利益が急上昇したことが要因

✔︎ 現在の配当金水準を今後も維持していくことは不可能

✔︎ 現在の市況で契約された分が大半を占めるようになると利益も配当金も低下して株価も下落していく

✔︎ 配当金目当てで投資するのは2023年からは危険