10億円という金額は大金です。

超富裕層の基準が5億円であることからもわかりますね。

今回は10億円あったら利息生活が可能なのかというポイントをお伝えした上で、10億円の資産運用先についてお伝えしていきたいと思います。

「資産運用は分散投資も重要です。

詳しくは株式会社了が運営する不動産WEB相談室の以下記

10億円あったら利息生活をすることは可能なのか?

では話を戻しまして、10億円の元本を取り崩すことなく利息で生活することができるのかという点について考えていきたいと思います。

狙うべき利回りは4%〜5%

利息を得るためであれば、やはり配当金が得られる株式に投資することが選択肢として有効なものとなります。

定期預金や国内の債券は利回りが低く、海外の債券は為替リスクを負うからです。特に最近のドル円の変動幅は大きく、場合によっては大きく元本割れをしてしまいます。

株式投資であれば4%から5%の配当利回りを狙うことが可能です。しかし、配当利回りを5%以上出す銘柄は成熟企業で長期的に株価は下落していく可能性が高くなります。

本来成長する見込みがある事業があるのであれば配当をせずに事業に投資をした方が合理的ですからね。

配当をだすということは拡大する事業が乏しいことも意味しています。

実際、高配当企業として有名な日本タバコ(=JT)の株価は以下の通りとなっています。

JTの株価推移

高い配当利回りを狙って株価が大きく下落したら意味がないですからね。

あくまで配当利回り4%から5%のメガバンク株や総合商社株などの安定的な大企業株に分散するのが良いでしょう。

ただ、現在は日経平均が急騰してしまったこともあり、これらの銘柄の利回りも2%-3%となってしまっています。

現在であれば、配当金投資をするのではなく後述する暴落耐性が高く安定したリターンが期待できる選択肢で資産を安定的に増やしながら、株価下落によって配当利回りが高くなる暴落局面がくるのを待った方がよいでしょう。

関連:年間利回り5パーセントの難易度とは?インデックスでは無理?安定的に狙える選択肢も含めて紹介!

結局10億円あれば利息生活は可能なのか?

では4%から5%の配当利回りの場合の得られる手取りの利息は以下となります。税金が20%差し引かれます。厳密には20.315%ですが簡単のために20%とします。

| 4%の場合 | 5%の場合 | |

| 利息の手取り | 3200万円 | 4000万円 |

さきほど裕福に暮らした場合の年間の生活費が2040万円なので十分利息生活は可能ということになります。

ただ、あくまで通常の株式投資で得られる利息なので株価が下落すると元本が大きく損なわれます。

総合商社株やメガバンク株も不況などが訪れると株価は半値になることも十分あります。リーマンショックの時は3分の1になりました。

これらの市況に影響されるものに10億円全額を投じるのは心理的にも厳しいですよね。

10億円あったらどこに預ける?

では10億円あったらどうするのがよいかを考えていきたいと思います。まず半分の5億円については利息生活をするための費用として4%から5%の利息を得られる株に投資します。

残りの5%は資産を成長させるための投資を行い更に子孫のために資産形成を行うことをおすすめします。

では、この残りの5億円をどこに投資するのが良いのかという点についてお伝えしていきたいと思います。

インデックスは今後しばらく厳しい展開が想定されリスクヘッジにもならない

一般的な人が資産成長という観点で真っ先に考えるのは米国のインデックス投資かと思います。

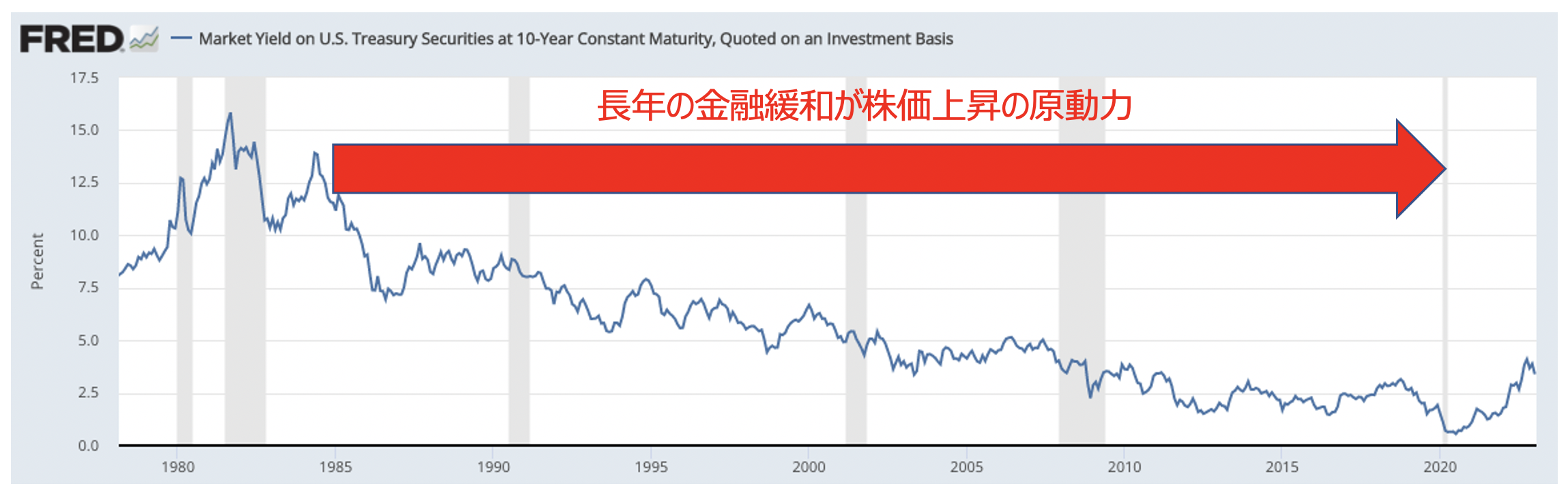

たしかに米国の株式市場は堅調に上昇してきましたが、それは米国の金利が40年間にわたっててかし続けていることが追い風になっていました。

しかし、2020年のパンデミックを契機として行なった大規模な金融緩和と米政府によるバラマキで2022年から50年ぶりのインフレが発生しています。

2024年になってもまだ猛威を振るっています。このインフレ率はまさに上記の金利が高くなった1970年代に発生したレベルの水準になっています。

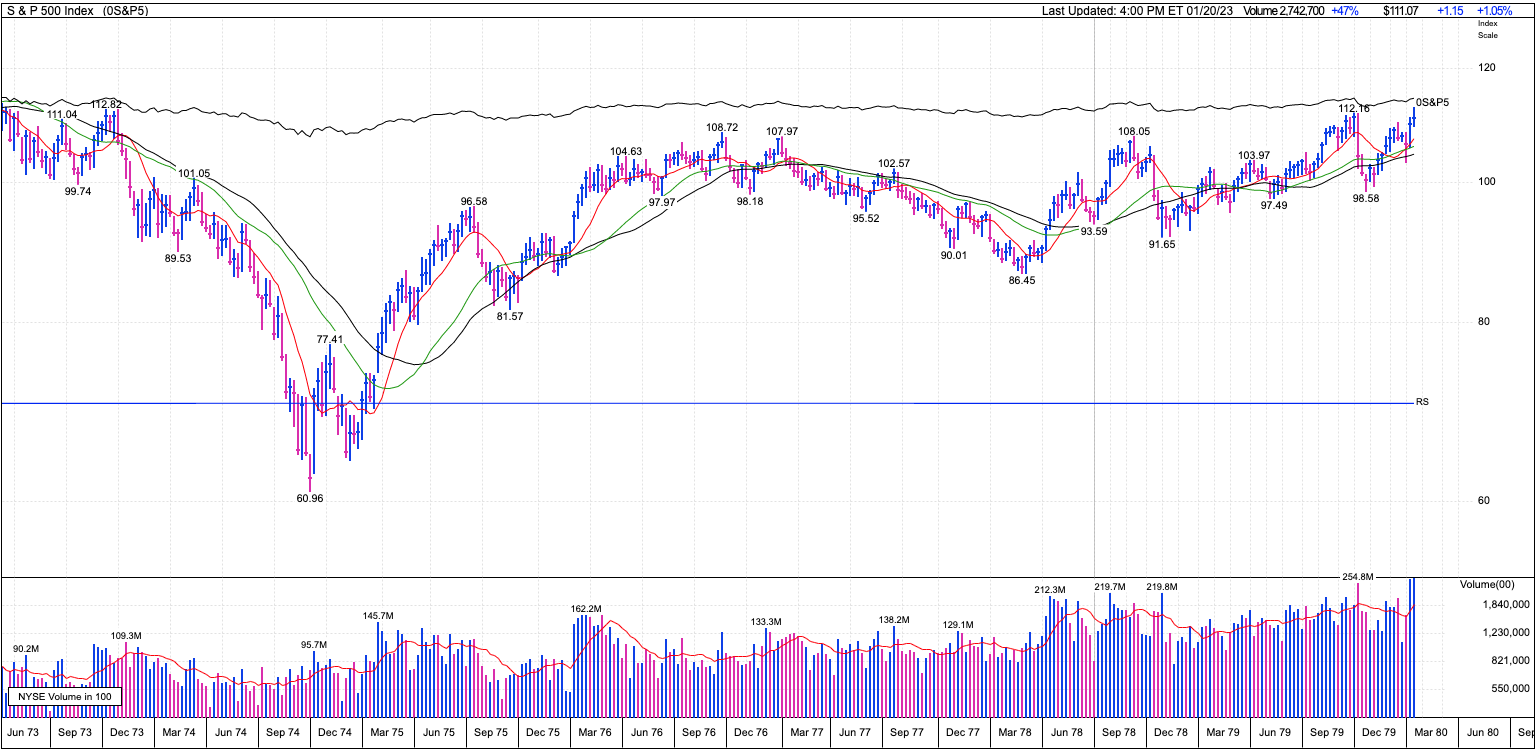

現在と同レベルのインフレが発生した1970年代は株価が10年間横ばいという状況がつづきました。

10年間で横ばいですが時には半値になる局面もありました。

今までの金融緩和とバラマキによってインフレは粘着しています。1970年代は3回もインフレの波が訪れました。まだ2020年代のインフレは一波目です。

今後、インデックス投資をすると半値になるリスクを恐れながらもリターンを得られないというもどかしい日々を送らなければならない可能性があるのです。

そしてインデックスが下落する局面では当然、利息目当ての高配当銘柄の株価も下落していきます。

つまりリスクヘッジにならず10億円投資していても5億円になってしまったりするのです。これは耐えられないですよね。

相場環境によらずリターンを狙えるヘッジファンドという選択肢

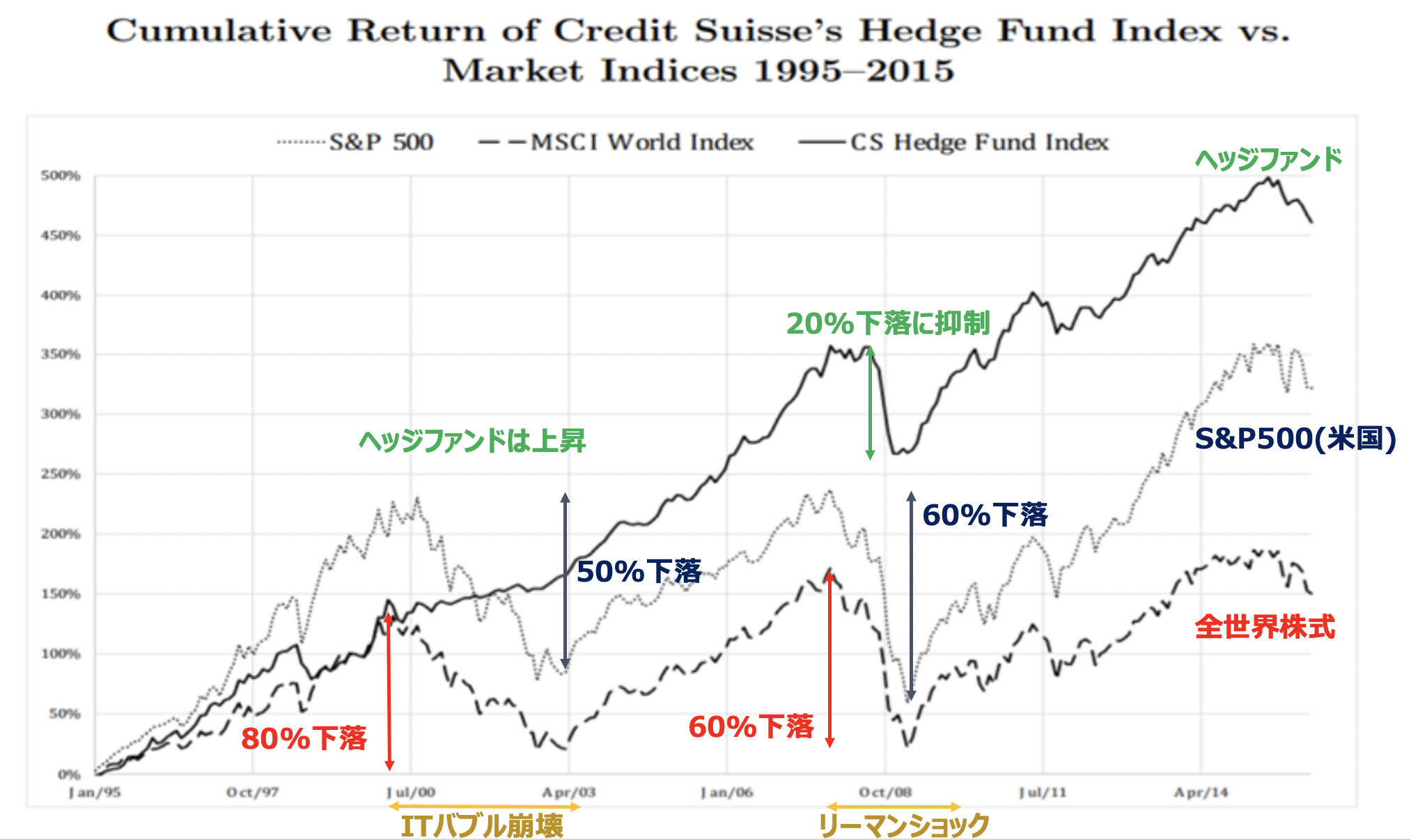

利息生活以外のポジションは株式市場に連動せずに安定して高いリターンが狙える投資先である必要があります。

このような選択肢として世界の富裕層が活用しているのがヘッジファンドという選択肢です。

ヘッジファンドは名前のとおり資産のヘッジ(=防御)のためのファンドとして愛好されています。

以下はヘッジファンドのリターンのチャートですが全世界株が下落する中においても資産を守り安定して高いリターンを実現しています。

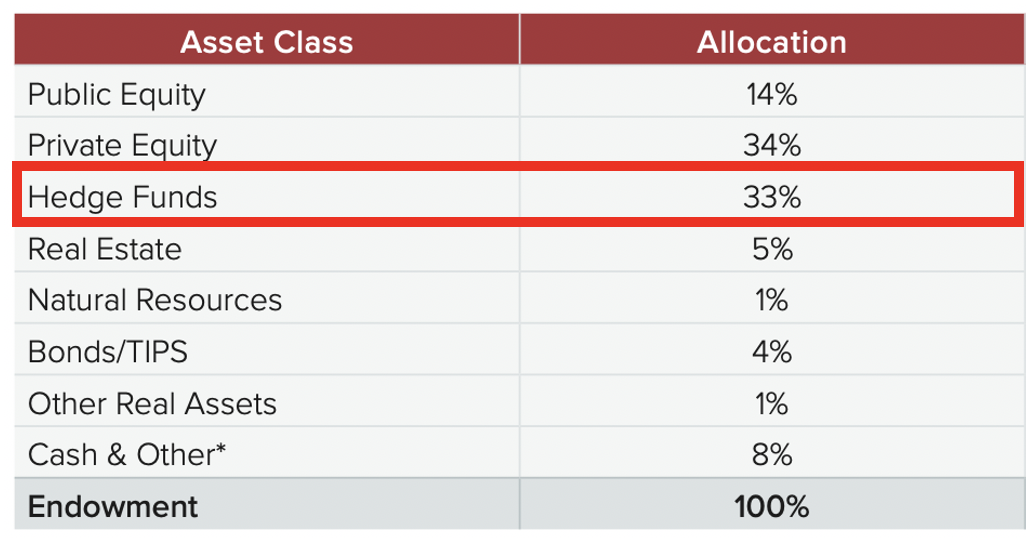

実際、ハーバード大学の基金であるエンダウメントはヘッジファンドに全体の資産の33%を預けいれています。

株式市場の影響を受けにくく高いリターンを狙うことができるので大きな金額を運用するのであれば欠かせない存在となっているのです。

ただ、海外の著名なヘッジファンドは残念ながら機関投資家にしか門戸を開いていません。

そのため個人投資家が投資をすることができないのです。しかし、日本では筆者が投資しているヘッジファンドのように個人投資家でも投資できるファンドが存在しています。

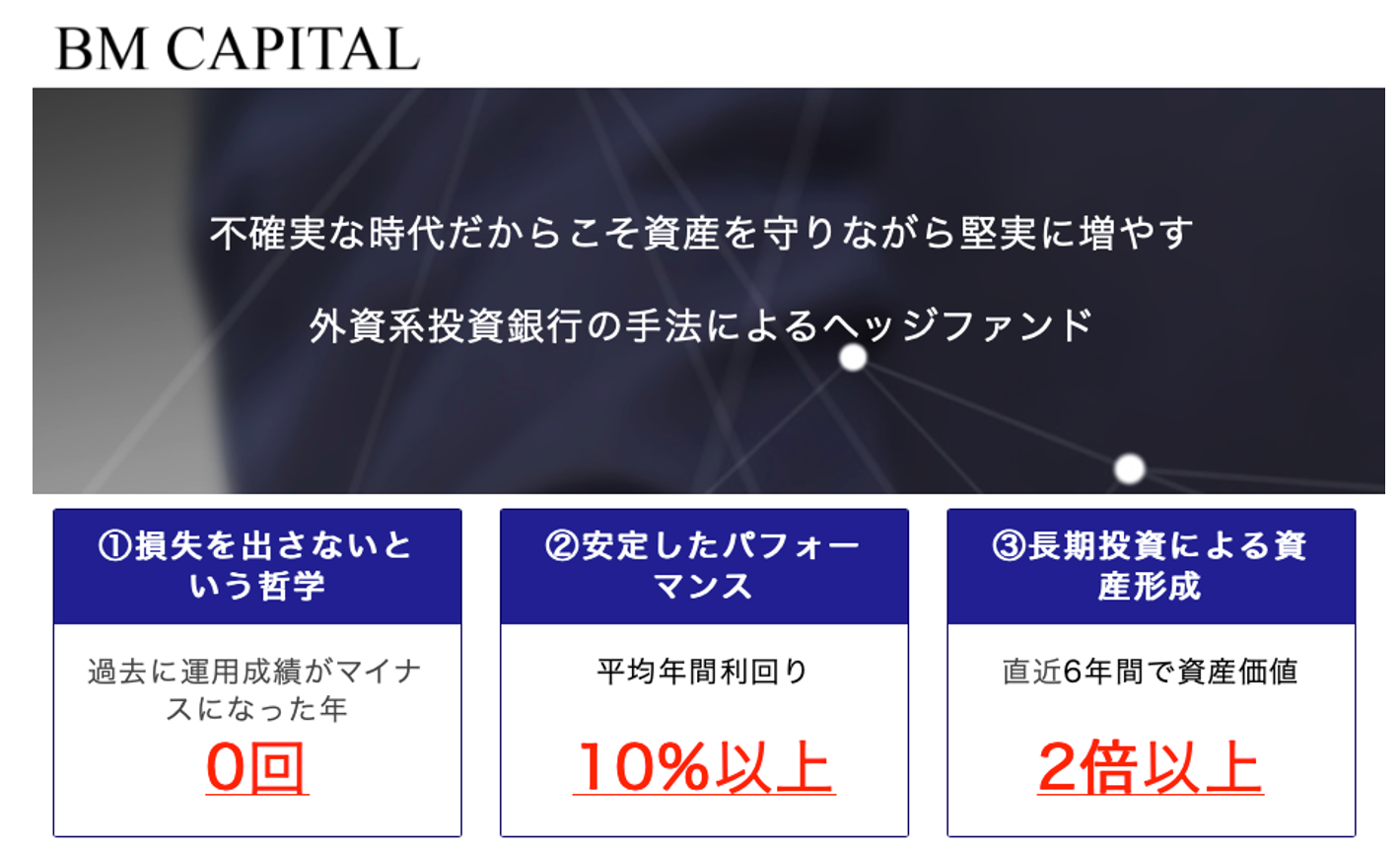

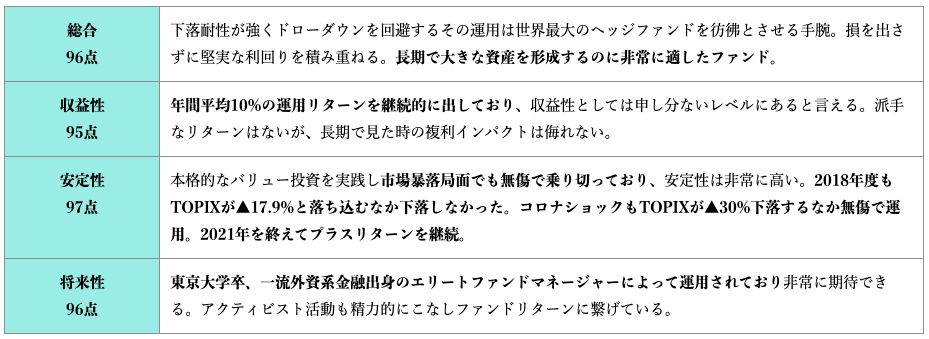

筆者が投資しているのはBMキャピタルという日本では老舗のヘッジファンドです。

安定して年平均10%のリターンをだしながら、過去10年間1度も年度ベースでマイナスリターンをだしたことがありません。

以下で詳しくお伝えしているので参考にしていただければと思います。

まとめ

今回のポイントをまとめると以下となります。

ポイント

- 10億円あれば裕福に一生暮らすことができる

- 利息生活も可能ではあるが元本が半分になるリスクがある

- インデックス投資は今後しばらく厳しい展開が想定される

- 安全に安定したリターンが狙えるヘッジファンドという選択肢も検討すべき