日本人は利息や配当金が非常に好きな国民です。しかし、日本の定期預金の金利はほぼゼロで個人向け社債も殆ど発行されていません。

社債については定期的に発行はされていますが利回りは低い割に破綻にリスクがある楽天やソフトバンクが資金調達を目的に個人向けに発行しています。

関連

つまり、需要に対して供給されている金融商品が少ないという状況が続いています。

このような環境に颯爽と登場したのがソーシャルレンディングです。

ソーシャルレンディングは個人投資家でも高い利息を受け取ることができる投資先として注目されています。

本日はソーシャルレンディングについて以下の点をお伝えしていきたいと思います。

- ソーシャルレンディングの仕組みと特徴とは?

- ソーシャルレンディングのメリット

- ソーシャルレンディングのデメリットや危険性

- 安定したリターンを志すには?

そもそもソーシャルレンディングの特徴や仕組みとは?

まずソーシャルレンディングの特徴や仕組みについてみていきたいと思います。

ソーシャルレンディングはクラウドファンディングの一部です。

クラウドファンディングとは群衆を意味するCrowdと資金調達を意味するFundingを組み合わせた造語です。

インターネットを通じて特定の目的のために資金を集める仕組みのことを意味します。

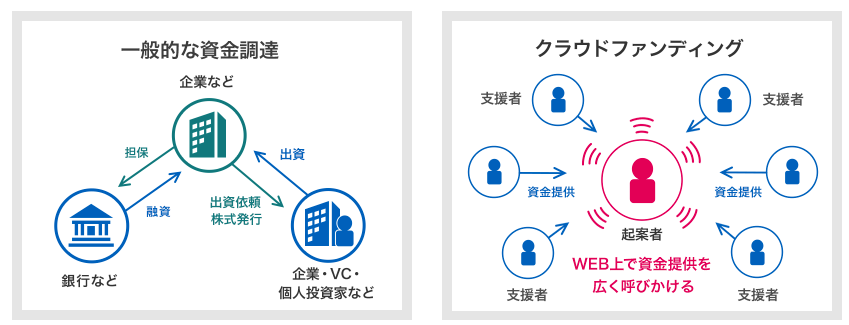

一般的な資金調達は企業が資本市場から株式や社債を通じて行なったり、銀行から融資を受けて行なったりします。

しかし、クラウドファンディングはインターネットを通じて事業体や企業や個人であっても皆から資金を集めるという画期的な仕組みです。

クラウドファンディングには5つの種類が存在します。

| 寄付型クラウドファンディング | 文字通り起案されたプロジェクトに対して応援の意味を込めて寄付をするシステムでリターンは発生しません |

| 購入型クラウドファンディング | 起案されたプロジェクトに対して出資するリターンとして商品やサービスを得る仕組みのクラウドファンディング |

| 融資型クラウドファンディング | 起案企業の事業に対して事業者が仲介して個人投資家から資金を集めて利息という形でリターンを分配するクラウドファンディング |

| 株式投資型クラウドファンディング | 未公開企業を資金調達をするために利用して投資家には起案企業の未公開株式が発行される仕組みのクラウドファンディング。 |

| ファンド型クラウドファンディング | 特定の事業に対して個人投資家から出資をつのり売上や利益等の成果に応じて投資家にリターンを分配する仕組みのクラウドファンディング |

ソーシャルレンディングはクラウドファンディングの一部で上記の融資型クラウドファンディングに該当します。

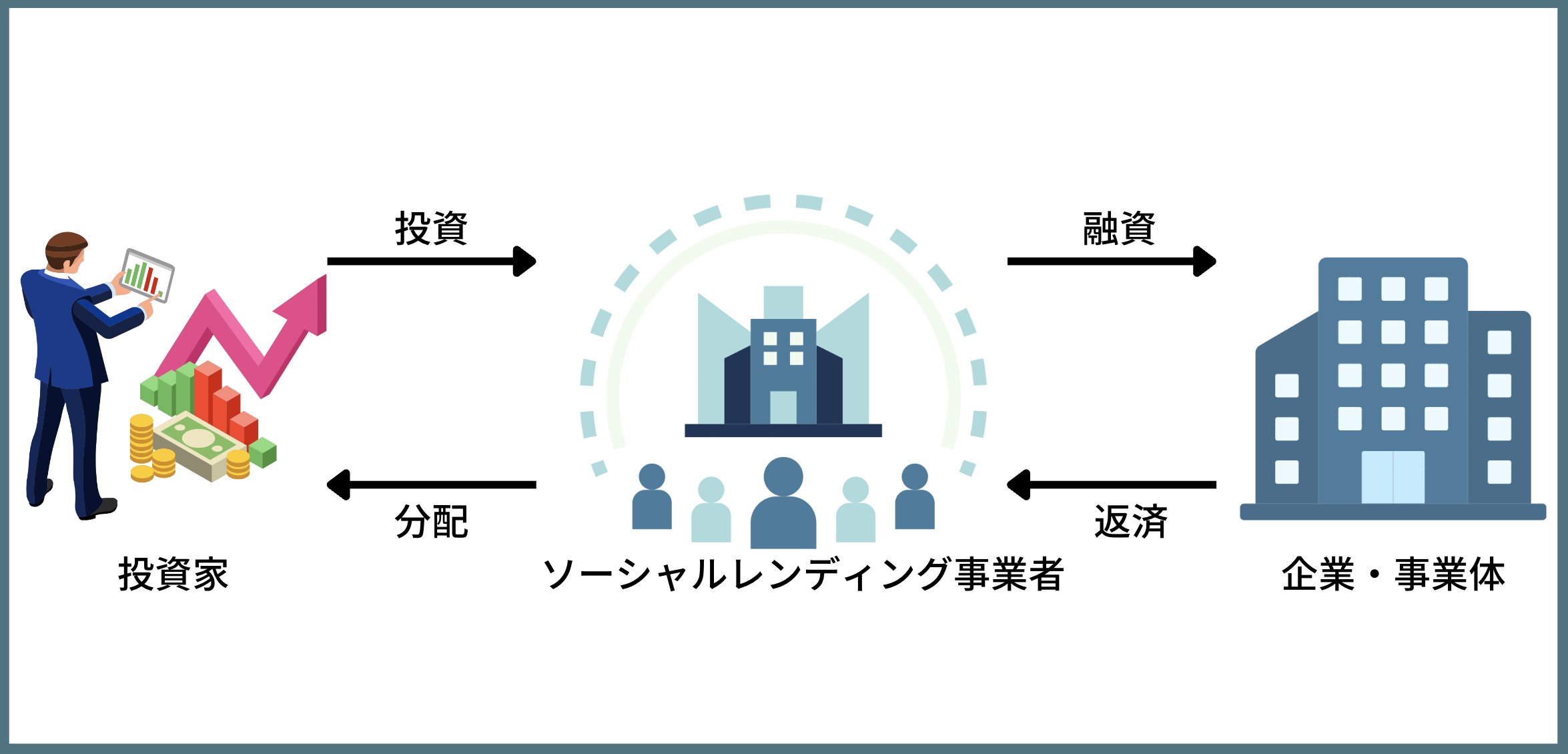

企業が事業を行うために必要な資金をインターネットを通じて投資家から募る仕組みです。

投資家には対価として利息が支払われるので融資型クラウドファンディングともいわれています。

クラウドファンディングはソーシャルレンディング事業者が仲介となって募集している「個人向け社債」という側面もあるのです。

ソーシャルレンディングでは以下の事業に対して資金が募られる傾向にあります。

- 太陽光発電事業や風力発電事業などのクリーンエネルギー関連

- 不動産投資関連

- 新興国企業の事業運営関連

特徴としては一般的な社債より高い利回りとなっており2%から4%のものもあれば、7%から8%の利回りが見込めるソーシャルレンディング事業者もあります。

新興国企業の事業運営のための費用に関しては現地通貨建ではありますが年率10%を超えるものもあります。

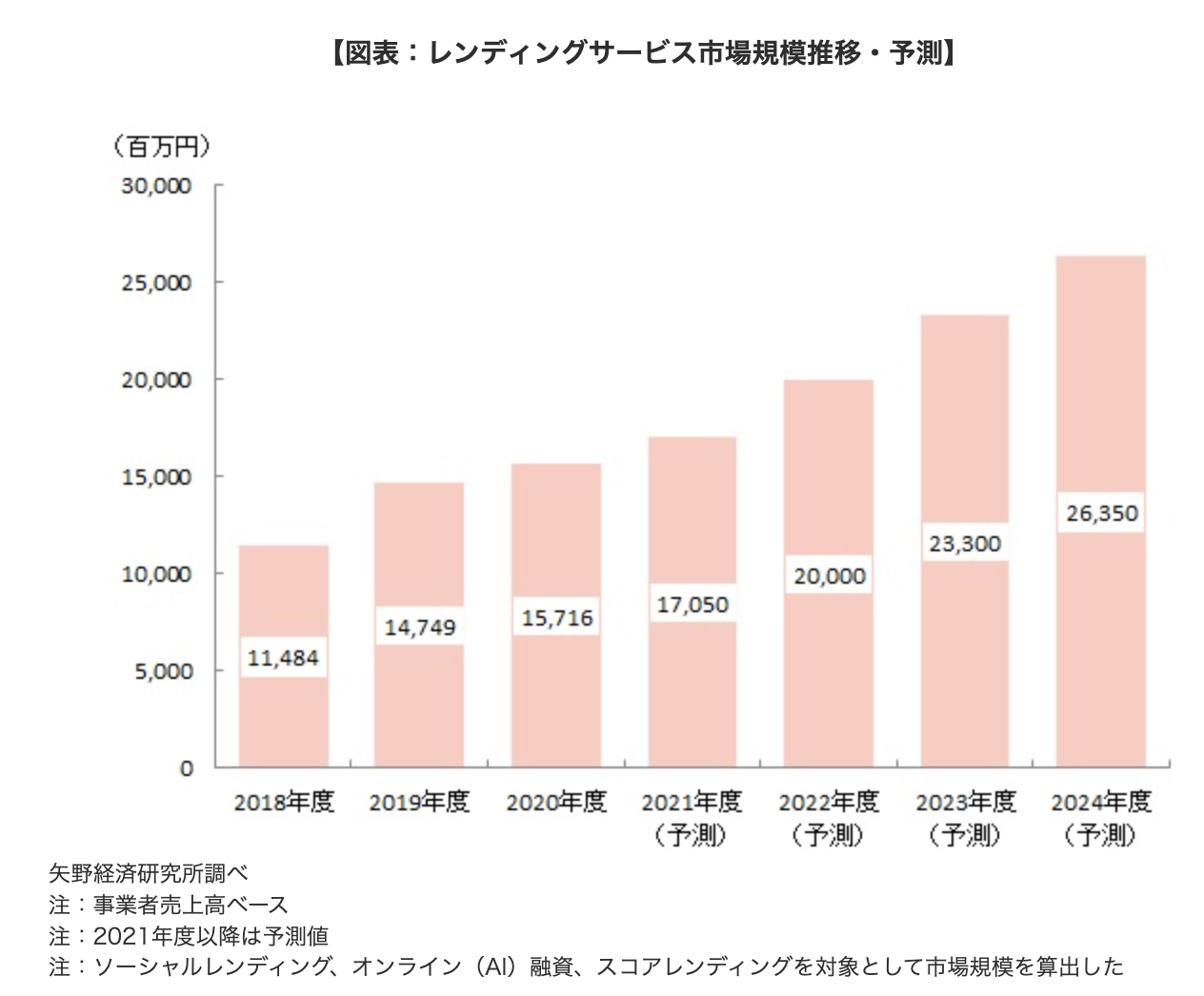

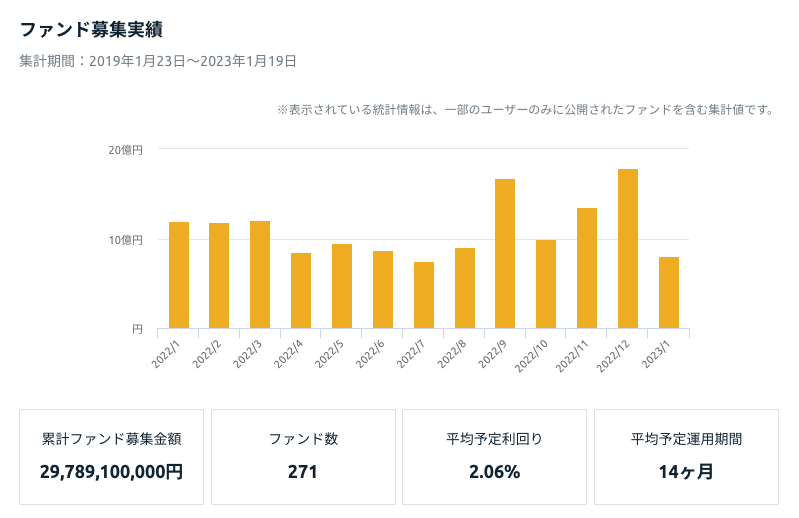

そのためソーシャルレンディングを中心としたレンディングサービスの市場規模は以下の通り拡大の一途をたどっています。

ただ、冷静に考えて欲しいのですが銀行から資金を借りた方が利息は基本的に安く済むのです。

あえて高い利息を支払ってソーシャルレンディングという形で資金を集めるのは何か理由があると考えるのが通常の感覚だと思います。

ソーシャルレンディングのメリットや利点

まずはソーシャルレンディングのメリットについてみていきましょう。

メリット①:高い利回りを受け取ることができる

さきほどお伝えした通りソーシャルレンディングは個人向け社債に比べると高い利回りを狙うことができます。

以前取り上げたソフトバンクや楽天の社債では2%-3%の利回りが限界でした。

しかし、ソーシャルレンディングであれば最低でも2%、高いものでは10%を超えるものも存在します。

各種類によって以下のような特徴があります。

| リスク | 種類 | 狙える利回り | 代表的業者 |

| 低い | 上場企業への融資 | 1%-3% | Funds |

| 中リスク | 不動産事業への融資 | 4%-5% | Ownersbook |

| 中リスク | 太陽光・バイオマス・風力発電等 | 5%-6% | Crowd Bank |

| 高リスク | 海外の事業案件に融資 | 10%以上(現地通貨建) | Crowd Credit |

リスクを低く狙いたいのであれば個人向け社債の側面が強いFundsなどの案件が魅力的ですね。

ある程度の高いリターンを狙いたいのであれば太陽光発電に投資を行なっている事業なども選択肢にはいってきます。

ただ、海外事業に関しては不透明性が高くなにより現地通貨建での投資になるので為替の変動によっては大きな損を被ることもあります。

みなさんご存知の通り2022年はドル円という先進国同士の通貨ペアであっても年始115円から一時期152円まで円安が進み、年末には130円まで下落しました。

為替の変動リスクを加味すると元本割れとなることも十分あるのです。

また、海外の事業ということもあり事業自体の不安面も高いですよね。10%以上の利息をつけないと資金が集まらないということですから。

この点はデメリットの項目でもお伝えします。

メリット②:株式投資のように元本が変わるわけではない

ソーシャルレンディングは融資型のクラウドファンディングといわれていることからわかる通り融資の側面が強いものとなります。

そのため期限が来て事業が倒れてなければ元本がそのまま返済される仕組みとなります。

株式投資のように投資元本そのものが毀損する性質のものではありません。

値上がり益は期待することができませんが、低金利下の日本においてはしっかりと利息を得ることができるという点が魅力的なポイントですね。

メリット③:少額から分散投資ができる

小口の投資家からも資金を集めていくため1万円などからの少額で投資することが可能となります。

自分1人では投資することができないものに投資することができるのは投資信託などのファンドと同じ仕組みですね。

また、少額から投資できることで分散投資の度合いが高まります。

自分で事業を行うより低いリスクでリターンを享受することができるようになります。

ソーシャルレンディングのデメリットやリスク

では一方でソーシャルレンディングのデメリットやリスクについてみていきたいと思います。

デメリット①:株式投資のように複利で大きなリターンは狙えない

これは債券や融資全般にいえることではありますが、あくまでリターンは元本に対して単利です。

例えば100万円投資して5%の利息を受けれるとすると、毎年5万円の利息ということになります。

しかし、株式市場のような複利でリターンが増えていくような投資先では2年目の元本は105万円となります。

これは時間が経過するにつれて大きな差を産みます。

100万円を投資して5%の利回りを単利と複利で回した時に10年後には13万円の差が出てきますからね。

元本が1000万円なら130万円とバカにできない金額の差となります。

| 単利 | 複利 | |

| 現在 | 100 | 100 |

| 1年後 | 105 | 105 |

| 2年後 | 110 | 110 |

| 3年後 | 115 | 116 |

| 4年後 | 120 | 122 |

| 5年後 | 125 | 128 |

| 6年後 | 130 | 134 |

| 7年後 | 135 | 141 |

| 8年後 | 140 | 148 |

| 9年後 | 145 | 155 |

| 10年後 | 150 | 163 |

あくまで単利であることを意識しておきましょう。

デメリット②:倒産すると元本が全て失われるリスクがある

利息は元本変動リスクはありませんが、あくまで資金を調達した事業体が資金を返済できる前提で元本が保証されます。

つまり、募集した事業体や企業がプロジェクトで損失をだし返せなくなれば元本が丸々毀損するリスクも当然孕んでいるのです。

無条件でタダメシというわけではないのです。

そしてソーシャルレンディングで資金を集めている企業は社債として集める企業よりも信用力は低いといえるでしょう。

信用力が低く証券会社経由で社債を発行することができないから高い利息を餌に資金を集めざるを得ないのです。

例えば不動産投資を行う資金を集めるためにソーシャルレンディングで資金を集める場合には以下のようなリスクがあります。

資金を集めて投資した物件の借主が見つからなかったり土地の価格が下落すると損失が発生します。

すると集めた資金の利息や元本を払うことができずに元本が毀損するという可能性も十分あるのです。

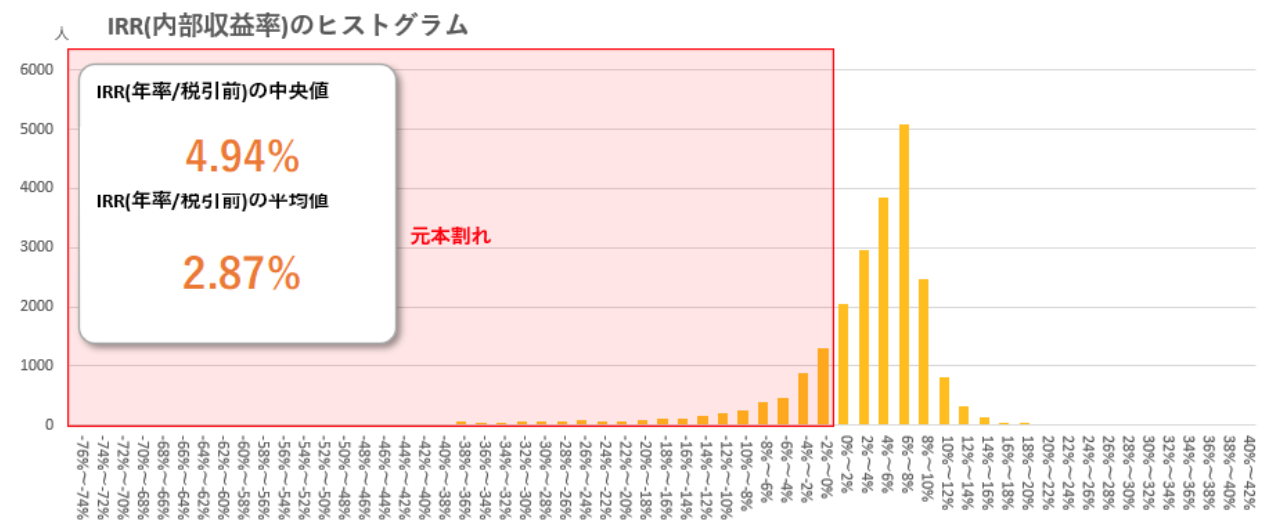

では実際の例をもとに見ていきましょう。例えば海外案件などを取り扱うクラウドクレジットなどでは以下の通り元本割れとなっているケースが相当数発生しています。

2000人以上がマイナスリターンになっていそうですね。

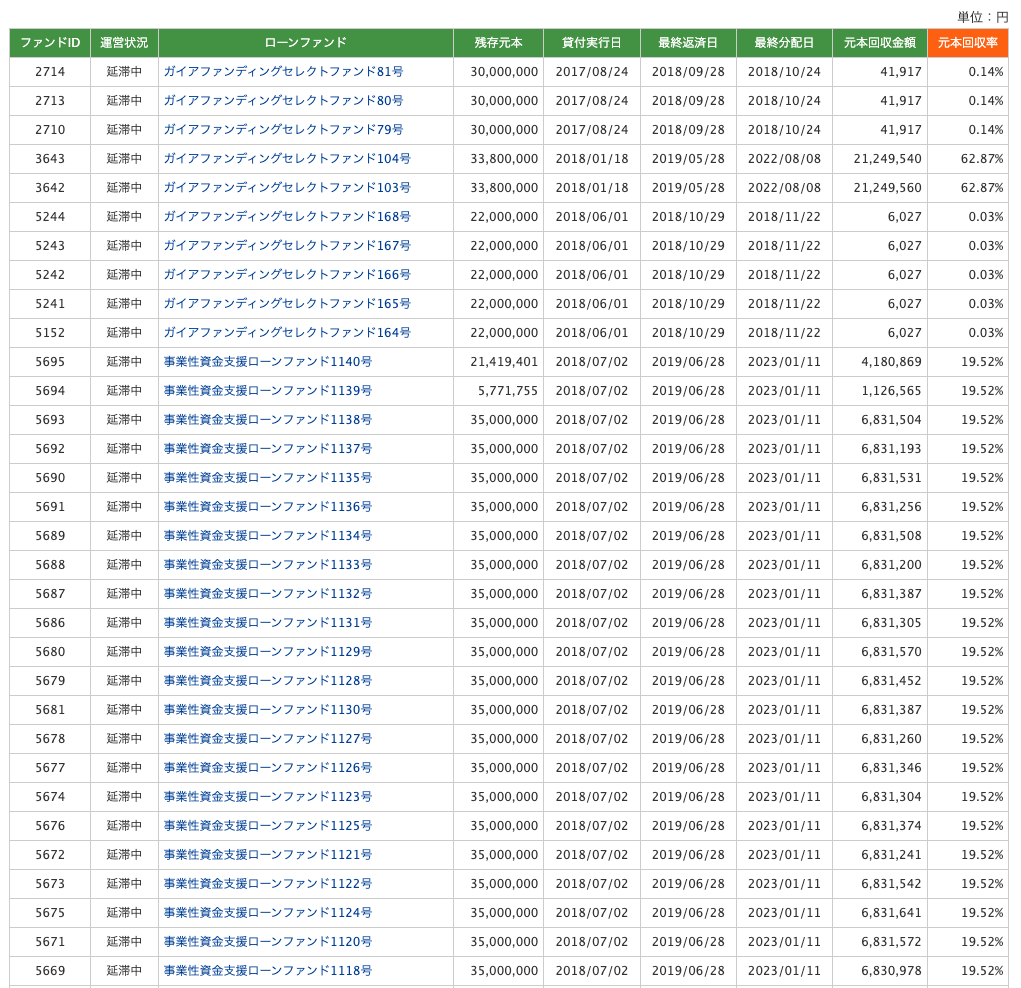

他には最も有名なのが日本初のソーシャルレンディング会社のmaneoで発生している大量の貸し倒れや延滞ですね。

以下のとおり合計800件もの貸し倒れや延滞が発生しています。以下はほんの一部です。

デメリット③:延滞によって資金が長期的に拘束される可能性もある

先ほどもお伝えしていますが貸し倒れだけでなく延滞のリスクもあります。

延滞は貸し倒れの前の状態ですね。事業がうまくいっていないと利息の支払いや元本の返済が滞ります。

そのまま貸し倒れになるケースも多くありますが、元本や利息を含めて支払いが数年後になるということもあります。

その間の資金拘束を当然受けることになります。「時は金也」です。

本来、資金拘束を受けている間に得られた投資利益を逃すことにもなるのです。

また延滞がない場合も元から設定された期間は当然、資金拘束は当然受けます。

定期預金や社債や国債などの債券は資金が必要になった場合は途中解約することも可能です。元本が減少してしまう可能性もありますが。

しかし、ソーシャルレンディングの場合は途中で現金化することはできません。

そのため、絶対に必要にならない余剰資金で投資を行う必要があります。

デメリット④:運営自体の経営基盤が必ずしも盤石とは限らない

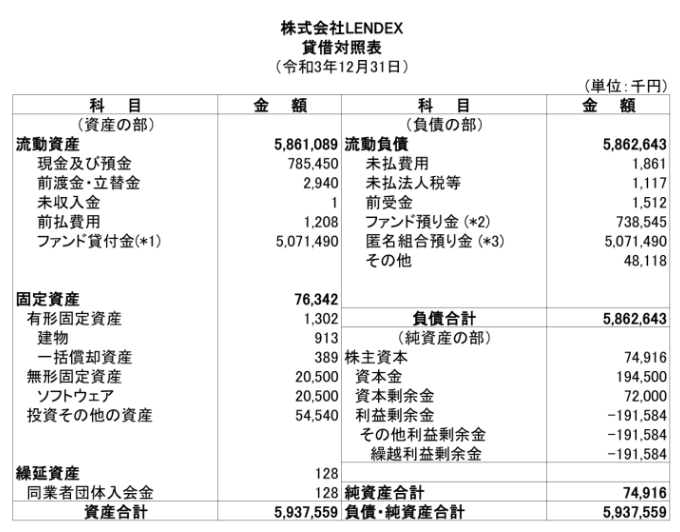

ソーシャルレンディングの中には事業基盤がまだ整っていない「LENDEX」のように比較的規模の小さい会社も存在しています。

例えばLENDEXの決算広告によると以下の通り純資産は7500万円しかないのに、最新の純損失は1億9000万円もでています。

来年には債務超過に陥る可能性もあるのです。

ソーシャルレンディング事業会社が倒産すると投資している資金がどうなるか不透明性が出てきます。

基本的に保護されるとは思いますが多額の資金を預けていたら全額保護されるかどうかわかりませんからね。

定期預金でさえ1000万円以上の分については元本が保証されませんからね。

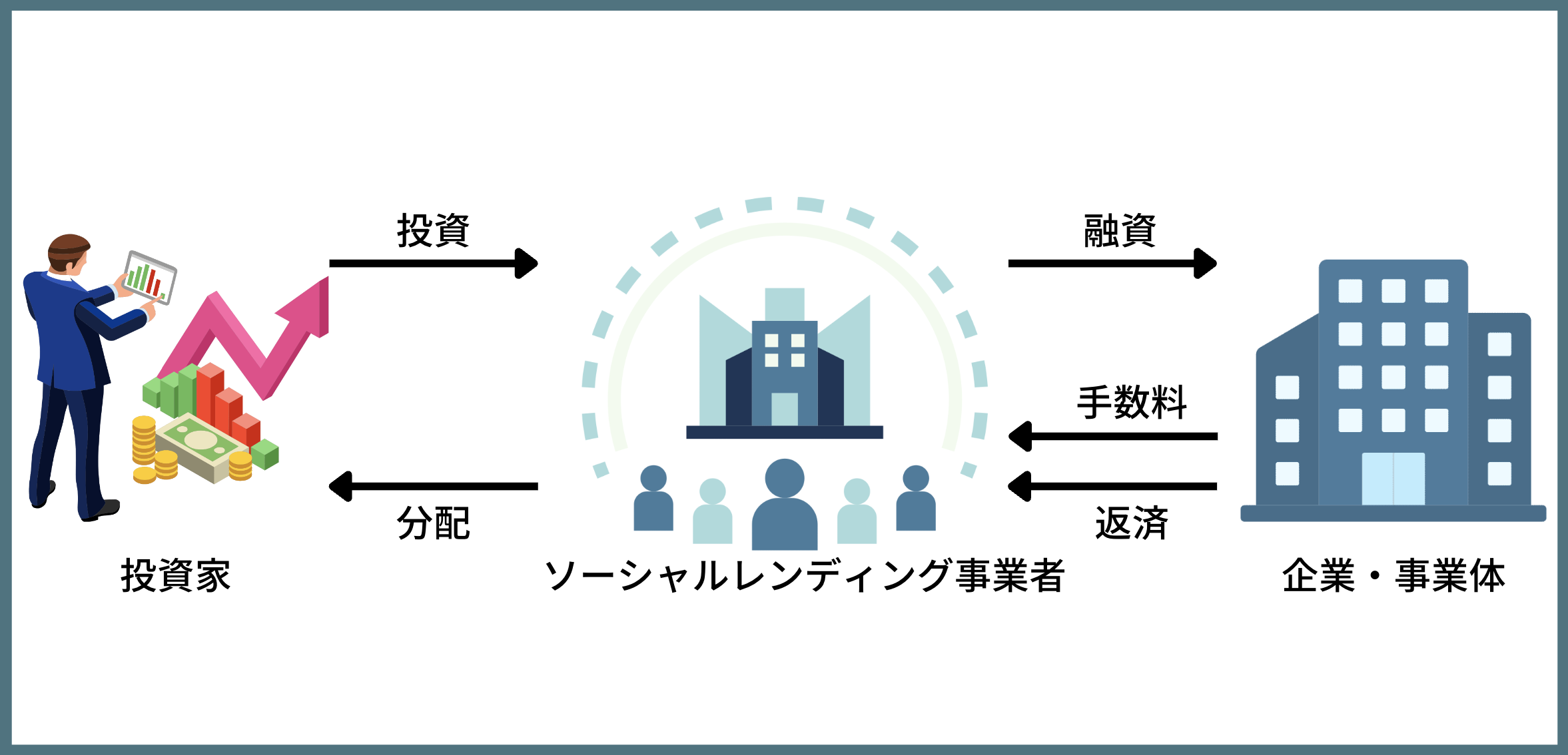

デメリット④:見えない形で手数料が取られている

ソーシャルレンディング会社の画面をみると手数料が発生していないように見えます。

しかし、それではソーシャルレンディング会社が収入が得られずに倒産しています。そのため営業報酬として事業者から出資額に対して2%-4%の範囲で徴収しています。

つまり、例えば本来7%の利息を払っていても投資家にかえってくるリターンは3%から5% となります。

手数料水準はアクティブ投信よりも高い水準となっています。

→ アクティブ運用型投資信託とパッシブ(=インデックス)運用型投資信託のどちらが優れている?リターンに加えシャープレシオや手数料水準から徹底比較!

営業報酬を記載しているソーシャルレンディングは優良ですが、記載がないソーシャルレンディングについては高い営業報酬が徴収されている可能性があります。

デメリット⑤:申し込みが殺到し早期に募集が締め切られ投資できる金額も小さい

人気のソーシャルレンディングなどでは応募が殺到するので当選倍率は100倍にのぼることもあります。

例えば人気のクラウドバンクのクリーンエネルギーに投資するファンドなどでは以下のとおり7148人が応募しいて72 人のみが投資できています。

ただ、たとえ当選しても旨味が多い案件ではありません。3000万円を72人で投資しているので1人あたりの投資平均金額は40万円程度となります。

仮に40万円を投資して利息も約束通り支払われたとしても年間2.6万円にしかなりません。

つまり自分の資産を大きく増やすことはできないのです。

抽選倍率の低い利回りの高い案件は先ほどのmaneoの例のように頻繁に貸し倒れが発生して元本毀損のリスクがあります。

ソーシャルレンディングで自分の資産を大きく増やすことは非常に難しいのです。

安全性の高いソーシャルレンディング事業者3選

それでは以下に安全性に重点を置いたソーシャルレンディング会社を3つほど紹介したいと思います。

その1.ファンズ(Funds)

Fundsは上場企業を中心とする信用力の高い事業体に融資を行う安全性が最も高いソーシャルレンディング会社です。

ただ、殆ど社債と変わらない商品設計なので利回りは1%-3%と個人向け社債と同程度の利回りとなっています。

募集金額は大きくなっていますが低リスクで定期預金より高い1%-3%のリターンが見込めるので速攻で募集は終了します。

募集開始時に即座に申し込む必要があります。ただ、やはり利回りが社債と同水準で不十分感はありますね。

その2.クラウドバンク

クラウドバンクは人気の太陽光や風力発電の案件で5%-6%のリターンが見込める投資先となっています。

今まで太陽光や風力発電などのクリーンエネルギー案件に関して貸し倒れが発生していないのが大きな魅力です。

ただ、難点が以下の3点あります。

- 1人あたりの投資額が少ない

- 運用期間が短い

- 抽選が当たるのが難しい

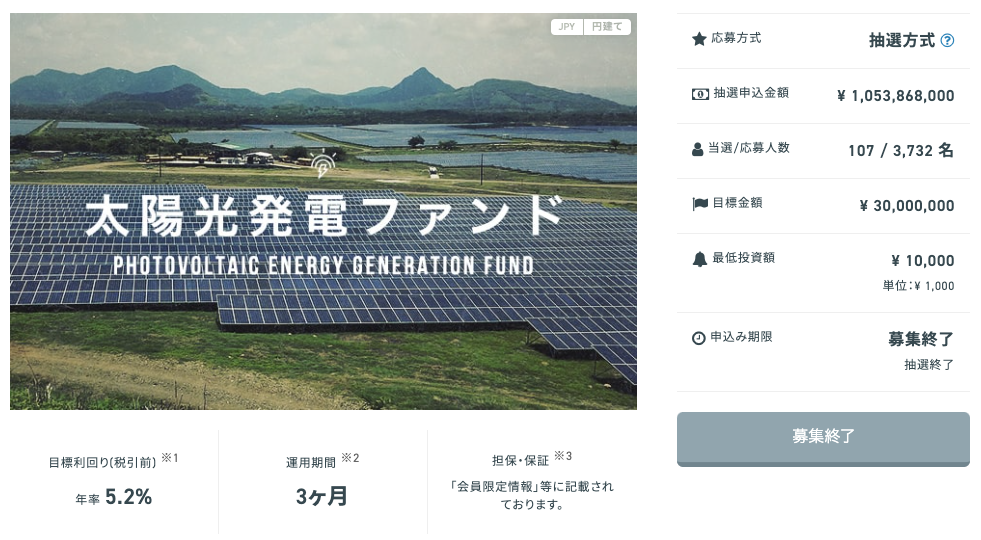

以下は太陽光発電プロジェクトの概要です。

| 応募方式 | 抽選方式 |

| 抽選申込金額 | 10億5386万円 |

| 応募人数 | 3,732名 |

| 当選 | 107名 (倍率34倍) |

| 目標金額 | 3000万円 |

| 1人あたり平均出資額 | 28万円 |

| 運用期間 | 3ヶ月 |

| 目標運用利回り | 5.2% |

倍率は34倍(34人に1人が当選)と難しいわりに1人あたり平均出資金額は28万円となります。

そして更に運用期間はたったの3ヶ月です。

わかりやすく30万円を年率5.2%で3ヶ月運用した場合の利息は3900円です。資産は全く増えていかないのです。

確かに高いリターンは狙えますが資産形成というよりはお小遣い稼ぎの側面が強いですね。

その3.OwnersBook

オーナーズブックは不動産案件に必要な資金を集めるためにソーシャルレンディングを利用しています。

資金を募集しているのは主に不動産会社となっています。例えば今募集している案件は以下となります。

| 募集総額 | 5億円 |

| 予定利回り | 4.1% |

| 貸付期間 | 25ヶ月後一括返済 |

| 人数 | 1,279人 (1人平均39万円) |

元本の値動きがないREITみたいなものですね。今までは不動産価格が基本的に上昇の一途をたどったので貸し倒れは殆ど発生していません。

ただ、2019年に募集した江東区商業ビル第1号ファンド(利回り5%)の案件は貸付先企業の倒産により貸し倒れとなっています。

上記案件は担保となっている不動産を清算して、どれだけ返ってくるかということが注目されています。

しかし、2023年からは世界的な不況になることが見込まれています。

すると当然今まで右肩あがりだった地価も下落し今後元本割れとなる物件もでてきます。

全額貸し倒れとなることはないでしょうが、元本の一部が毀損となる物件が今後数多くでてくることが想定されます。

ソーシャルレンディングの弱点を補って安定した資産形成を目指せる投資先とは?

今まで見てきてソーシャルレンディングの弱点は以下となります。

関連

【リスクが低い案件】

- リスクが低い案件の利回りは社債と同程度

- 単利なので殆ど資産は増えていかない

【ある程度の利回りの案件】

- 募集額に対して申し込みが多く倍率が高い

- 一人当たりの出資額は数十万円と小さい

- 期間が3ヶ月などと小さく小遣い稼ぎにしかならない

- 不動産案件は地価が下がると元本が貸し倒れとなる可能性がある

【高い利回りの案件】

- 元本毀損リスクが高くほぼ全額返ってこないケースも頻発する

- 海外案件に関しては為替リスクも負う

ソーシャルレンディングのメリットを活かしながら、これらの弱点を補うためには以下のような選択肢が魅力的となります。

魅力的な選択肢とは?

- 元本の安全性が高い

- ある程度の元本の大きさで運用できる

- 高いリターンが見込める

- 複利で資産形成を加速させることができる

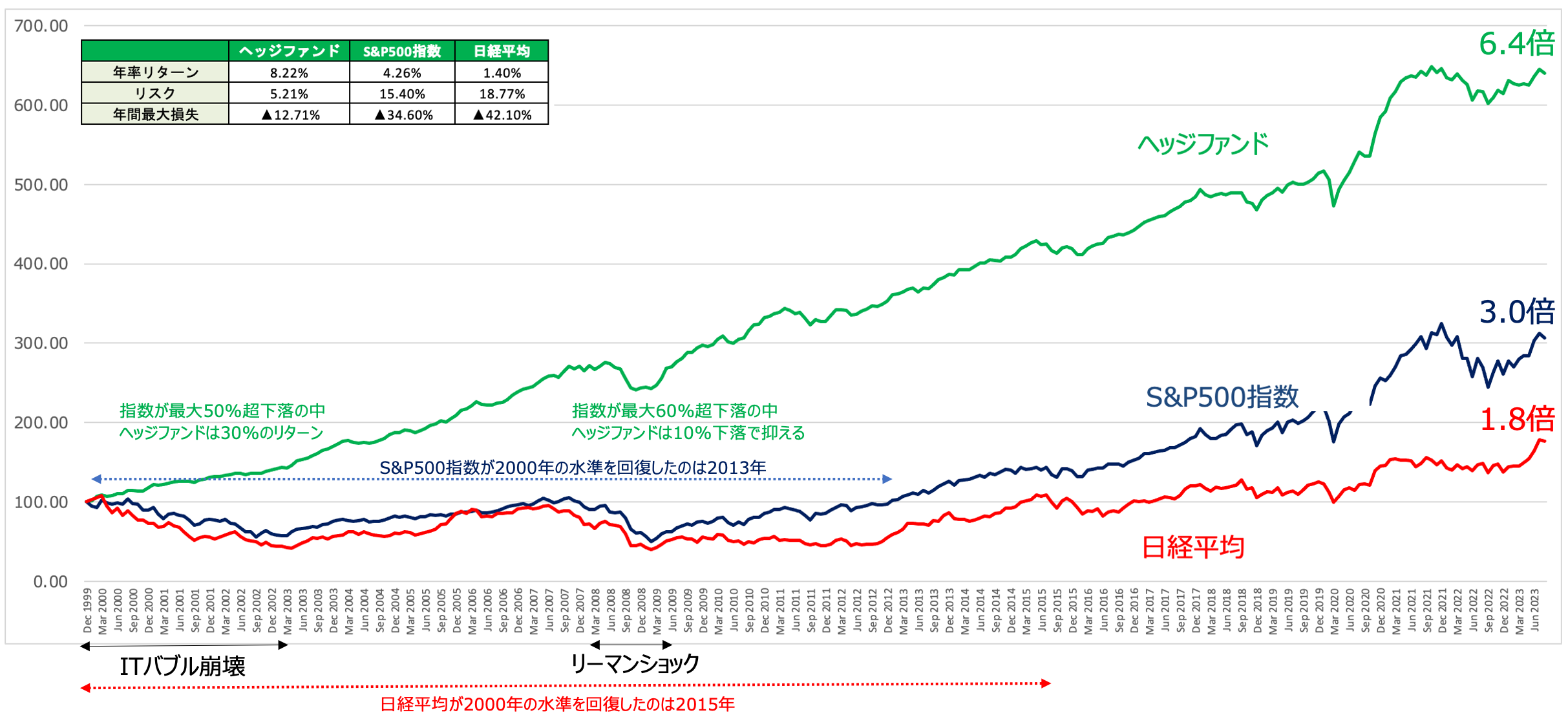

これらの特徴を満たした投資先として筆者も投資をしているのがヘッジファンドです。

ヘッジファンドというのはいかなる市場環境であってもプラスのリターンを目指す絶対収益型の投資ファンドです。

実際、以下のとおりヘッジファンドは世界の株式市場が下落する局面でも資産を守り安定的に右肩あがりに資産残高を増やしています。

当然元本保証ではありませんが、値動きの激しい株価指数や個別株に比べると安定したリターンの積み上げを期待することができます。

ただ、ヘッジファンドには最低出資金額が設定されており海外のヘッジファンドなどでは最低でも1億円、大抵は5億円からという厳しい条件が設定されています。

しかし、日本のヘッジファンドであれば筆者が投資しているファンドのように1000万円から投資することができるファンドも存在しています。

以下では筆者が投資しているファンドを含めて魅力的なファンドをランキング形式でお伝えしていますので参考にしていただければと思います。