今回取り上げるのは人気の高いソフトバンクグループの社債です。人気の理由は国内で取引できる債券が殆ど存在しないからです。

定期的に発行されているのは先日取り上げた楽天グループの社債とソフトバンク社債くらいです。

ソフトバンクは2024年に入って再び社債を発行して注目を集めています。

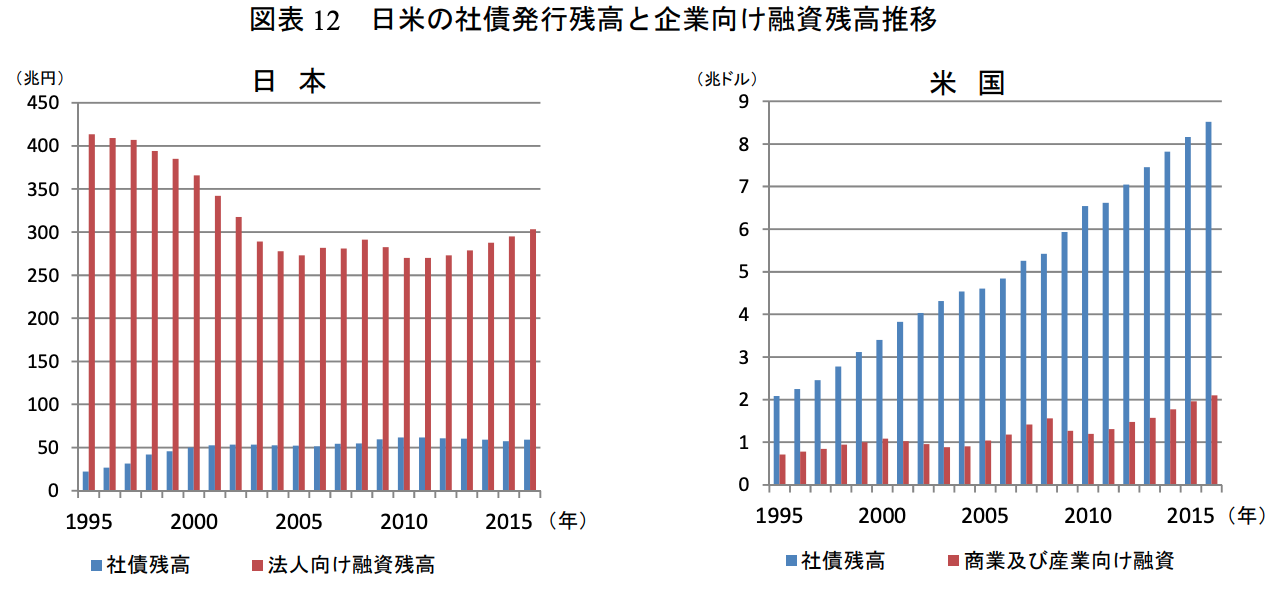

米国では個人での債券投資も活発で取引できる社債が数多く用意されています。

米国では社債の発行残高は右肩上がりに上昇していますが日本では社債は殆ど発行高が増えていないのです。

米国の社債は為替変動リスクを負うことになるので、為替リスクがない日本企業の社債はわかりやすく人気が高いのです。

前回分析した楽天グループの社債は経営環境が悪くリスクが高いとお伝えしました。

→ 評判だけど危ない?経営リスクが高まる楽天グループが発行する楽天モバイル債、楽天カードマン債やドル建社債のリスクや危険性を徹底評価!

では、今回分析するソフトバンクグループの社債はいかがでしょうか?

最新の情報も含めて詳しく分析していきたいと思います。

-

-

日本国内のおすすめヘッジファンドを一覧にしてランキング形式で掲載!

今回は私の投資の軸を形成しているヘッジファンド(私募ファンド)への投資について以下の点を含めて記載していきます。 「ヘッジファンドとはそもそも何なのか?」 「何が優れているのか?」 「ど ...

続きを見る

- ソフトバンクグループ(SBG/9984)はソフトバンク(9434)とは別物

- 2024年2月16日に発表されたソフトバンクグループの無担保社債(愛称:福岡ソフトバンクホークスボンド)

- 2023年9月25日に報道されたソフトバンク(9434)の社債型種類株式(5月発表済み)

- 2023年7月に発行された通信子会社のソフトバンク(9434)の社債

- 2023年4月に発表されたSBG(9984)ハイブリッド社債(利払繰延条項付)の概要

- ソフトバンクグループ(9984)の格付けをS&Pグローバルとムーディーズが投機的水準に格下げ

- ソフトバンクグループ(9984)の社債(=劣後債)の概要

- コラム:ソフトバンクも個人向け社債を発行

- ソフトバンクグループ(9984)社債のリスクとは?

- コラム:2023年クレディスイスで劣後債であるAT1債の価値がゼロに

- ソフトバンクグループの経営状態は危険なのか?

- 今後成長株はしばらく厳しい環境が想定される

- ソフトバンクグループ(9984)社債への投資はリスクリターンが見合っているのか?

ソフトバンクグループ(SBG/9984)はソフトバンク(9434)とは別物

まず、皆さん勘違いしていると思うので最初に明らかにしておきたい事実があります。

皆さんがソフトバンクと聞いて思い浮かぶのは通信会社のソフトバンクではないでしょうか。

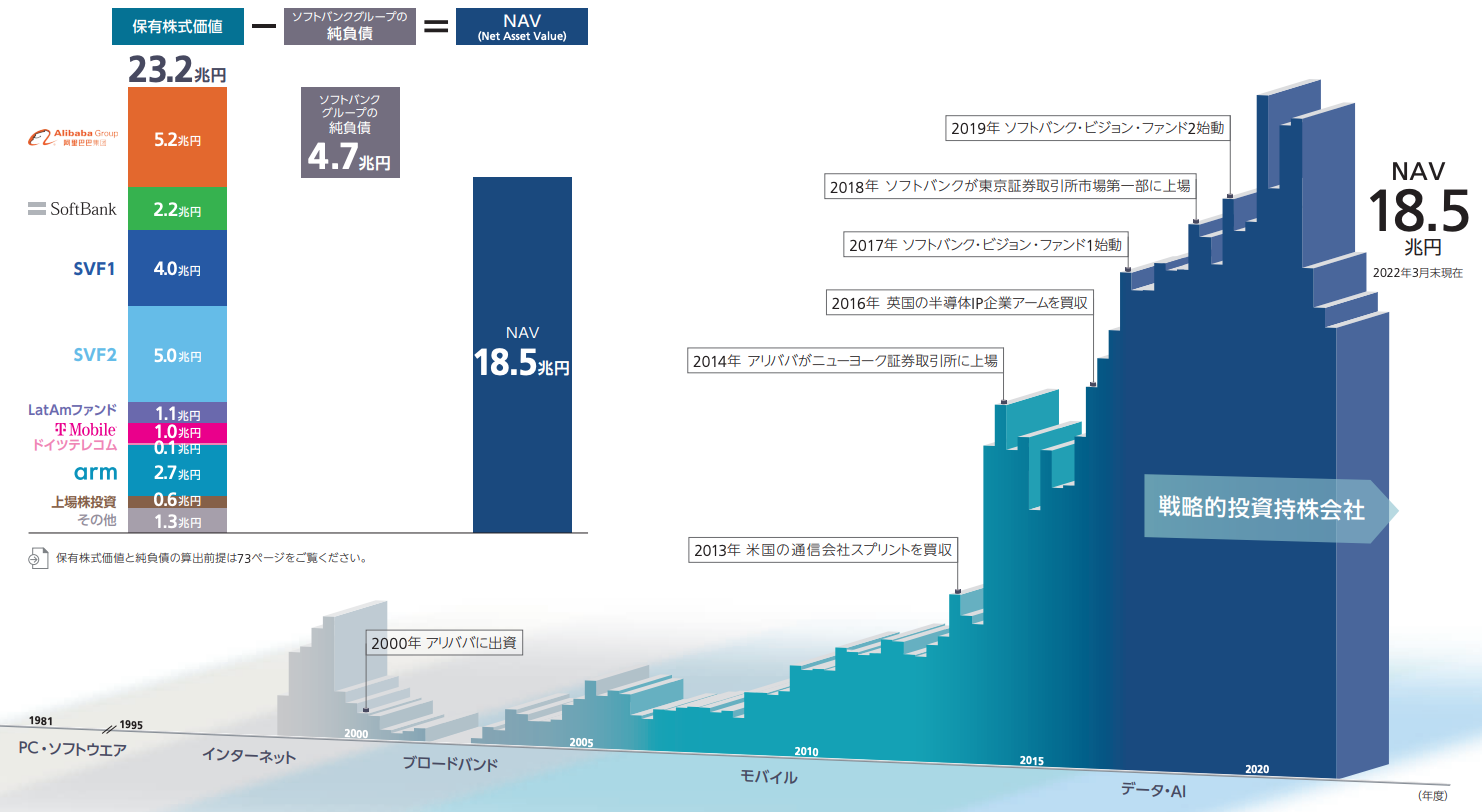

しかし、社債を発行しているのはソフトバンクグループです。ソフトバンクグループは通信会社ではなく、孫正義氏が運営するベンチャーキャピタルファンドです。

アリババやソフトバンクビジョンファンドを通して世界中のベンチャー企業に投資しています。

ベンチャー投資は失敗すると全損する可能性があります。つまり、非常にリスクの高い投資なのです。

この点については追って詳しくお伝えします。

2024年2月16日に発表されたソフトバンクグループの無担保社債(愛称:福岡ソフトバンクホークスボンド)

2024年にはいり久々にソフトバンクグループから無担保社債の発表がありました。条件は以下の通りです。

| 利率 | 年2.70%-3.30% 3月1日条件決定予定) |

| 発行価格 | 100円(額面100円につき) |

| 発行日 | 2024年3月15日 |

| 償還日 | 2031年3月14日 |

| 利払日 | 毎年3月15日・9月15日 |

| 格付け | A- (株式会社日本格付研究所)取得予定 |

| 申し込み期間 | 3月4日-3月14日 |

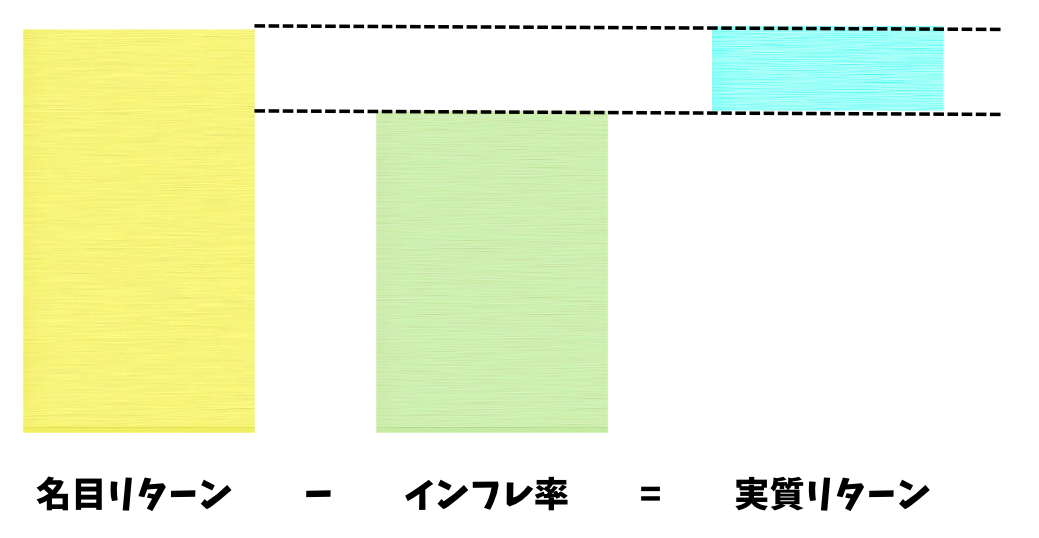

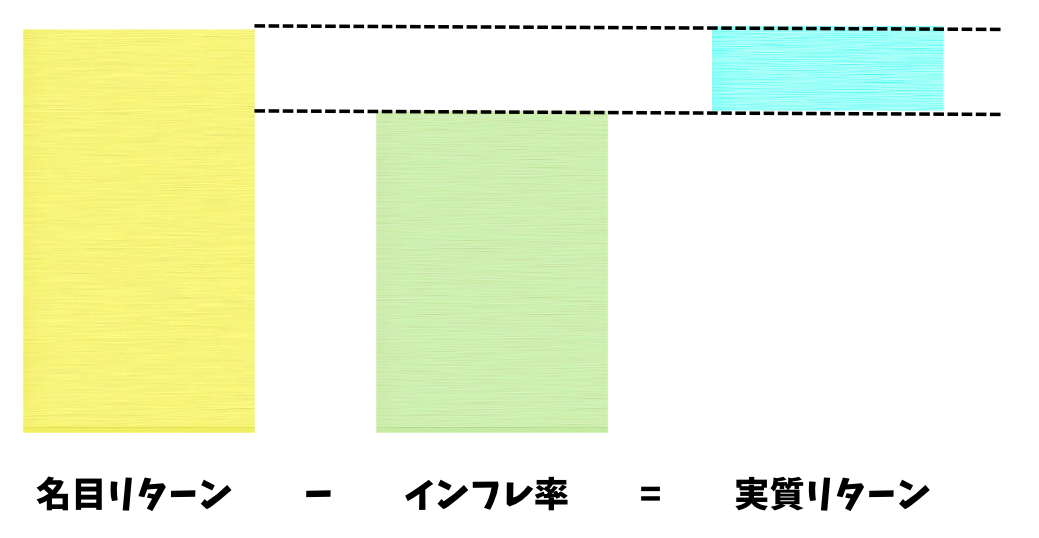

このインフレ時代にたったの約3%程度の利回りだと実質リターンはマイナスですね。

実質リターンとは名目リターンからインフレ率を差し引いたものです。インフレというのは「お金」の価値の減少を意味します。

リターンから「お金」の価値の減少分を差し引くことで実質的にどれだけ「お金」が増えたかという指標が実質リターンです。

実質リターンとは

ソフトバンクグループの社債で3%のリターンを得ても、4%のインフレが発生している場合は実質リターンはマイナスになります。つまり貧しくなるのです。

昨今のインフレで実感している方も多いかと思いますが、日本でも本格的なインフレが発生しています。年率3%では全然生活を防衛することにはなりません。

ソフトバンクグループは日本の格付け機関から高い格付けを取得して低い利息で資金を調達して、リスクの高い株式に投資をすることでリターンを得る形態です。

正直いってソフトバンクグループが投資をしているリスクの高い企業群の顔ぶれをみると、たった3%で資金を貸しつけるのは割にあいません。(後述)

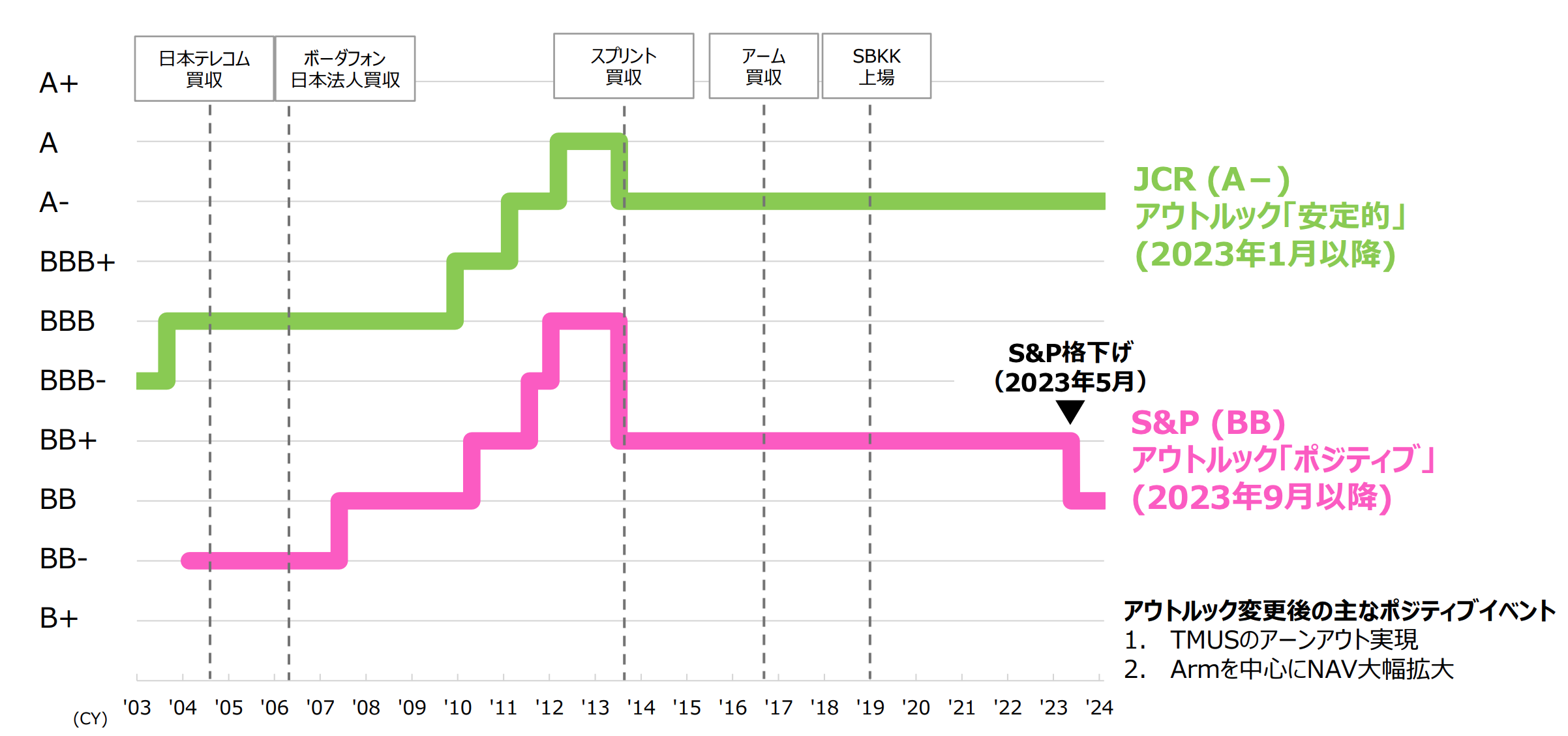

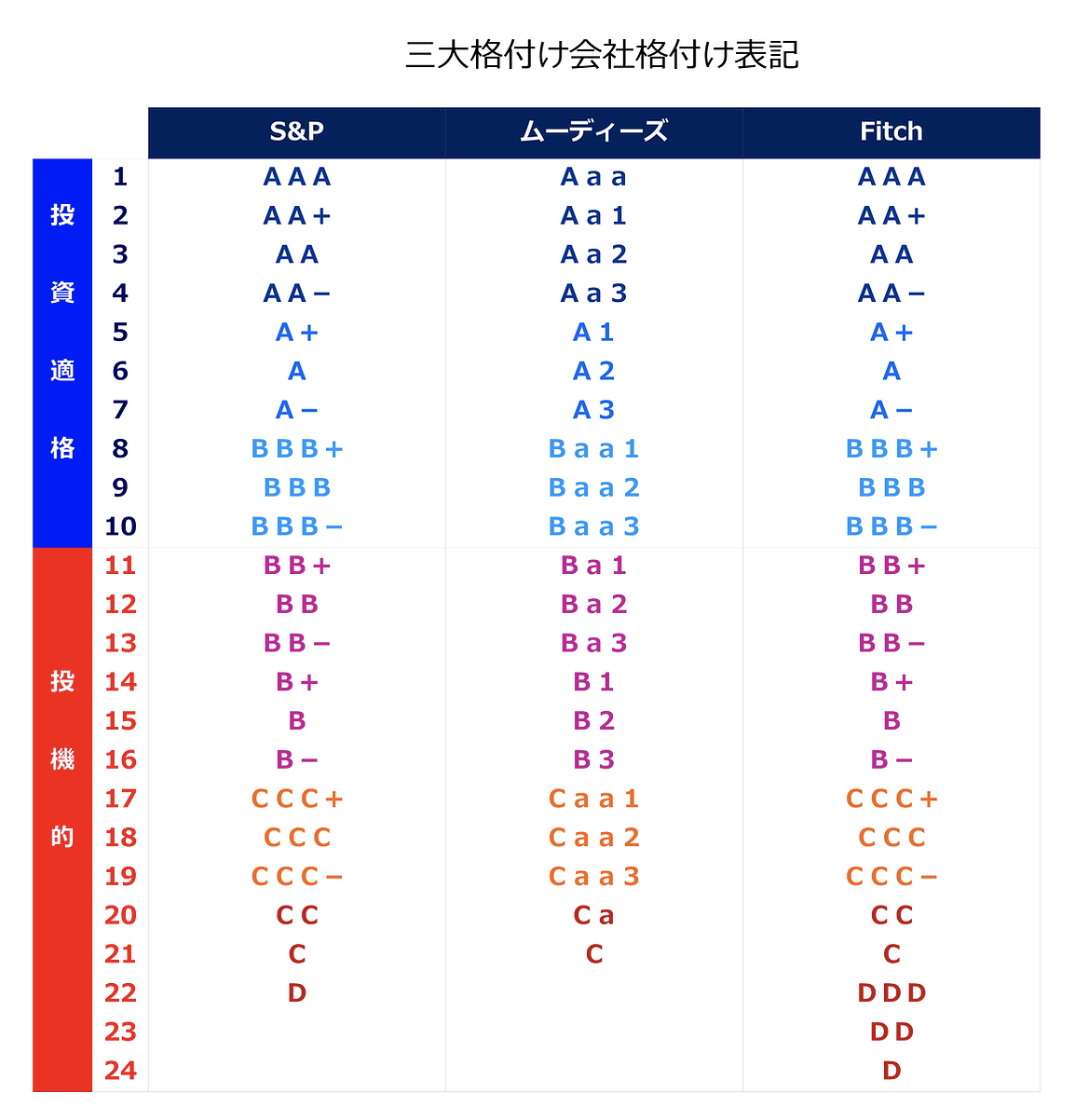

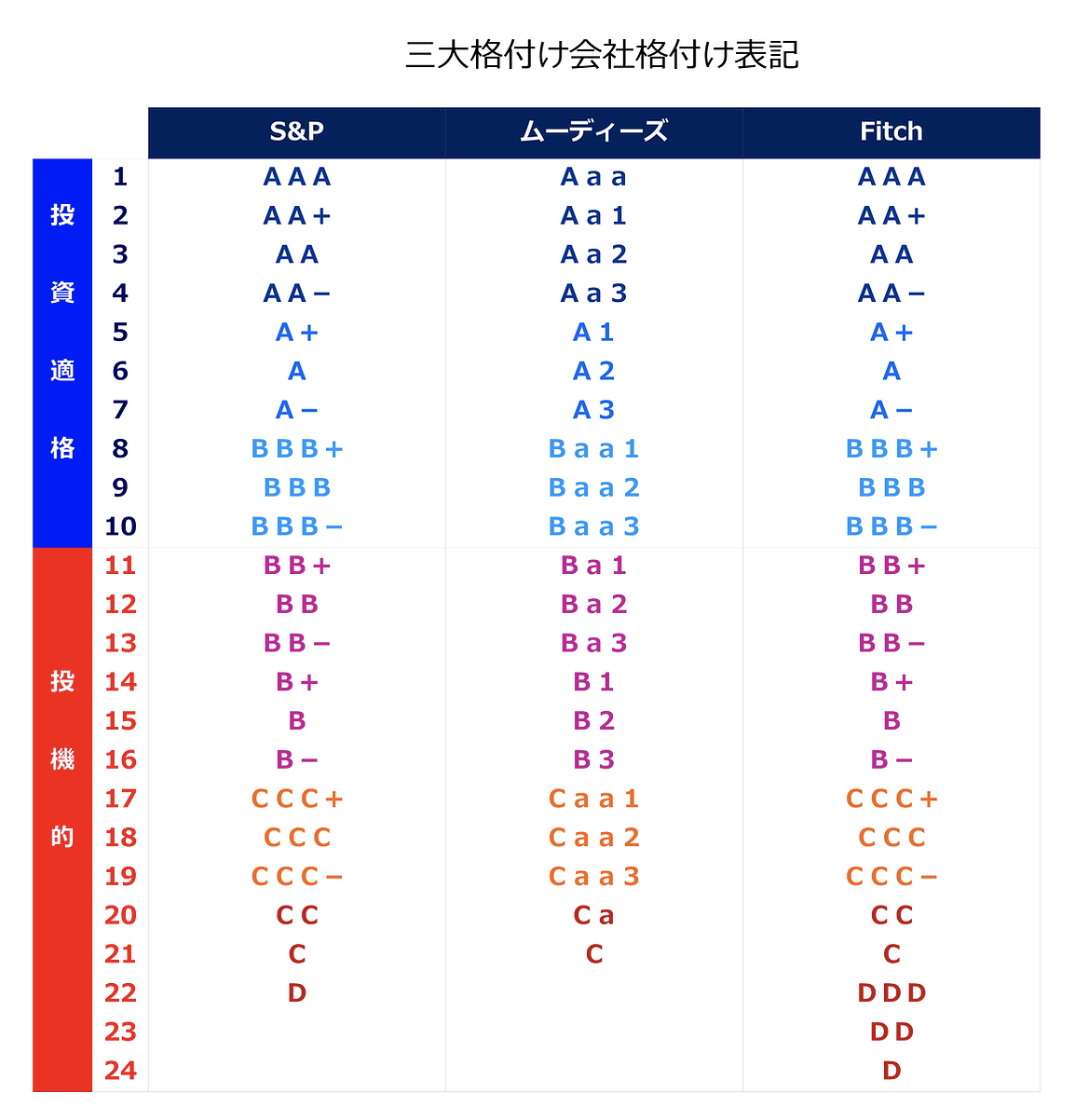

実際、世界的な格付け会社であるS&PグローバルはソフトバンクグループをBBに格付けています。同じくムーディーズもBa3としています。

これは、いずれも投機的な格付けです。危ない発行体であると権威のある格付け会社が格付けしているのです。

忖度なのか、根回しなのか日本の格付け会社から高い格付けを取得して低い利息で資金調達をするのは、やり口が汚いなと思ってしまいます。

あとでソフトバンクグループのリスクについては説明しますが、孫氏が投資判断を誤った場合、最悪元本が全て毀損してしまう可能性もあります。

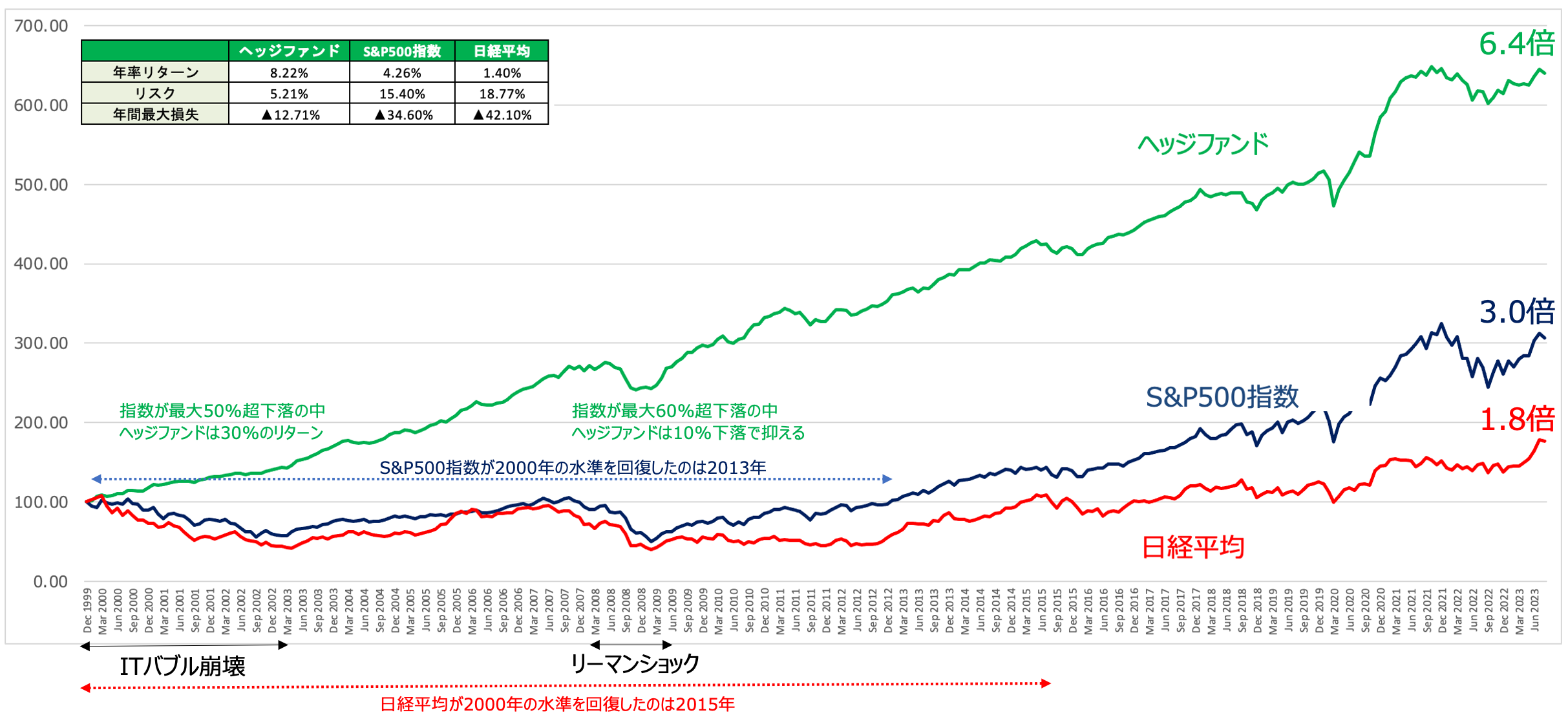

ソフトバンクグループの社債より安全性が高く高いリターンを見込める投資先として筆者はヘッジファンドに投資をしています。

ヘッジファンドは株式市場の下落局面を回避しながら安定して10%近い利回りが期待できる投資先です。

以下で筆者が投資しているヘッジファンドを含めて魅力的なものを紹介していますので参考にしていただければと思います。

2023年9月25日に報道されたソフトバンク(9434)の社債型種類株式(5月発表済み)

ここからは過去に発表されたソフトバンクグループ並びにソフトバンクの社債の紹介をしています。

ソフトバンク社債のリスクについて早く知りたいという方は当該項目までジャンプしてください。

新たに通信会社のソフトバンクから社債型種類株式の上場を実施するとのニュースが出ました。

国内通信大手のソフトバンクは社債型種類株式の公募について、発行規模を1200億円として25日にも取締役会で決議し、調達に向け動き出すことが複数の関係者への取材で分かった。社債型種類株としては国内初となる上場も申請する方針で、詳細は25日にも発表される可能性がある。

2023年5月24日にソフトバンクは社債型種類株式という新たな資金調達手段を発表していたのでこれの続報ですね。

(参照) 定款の一部変更および第1回社債型種類株式の 発行登録に関するお知らせ

社債型種類株式の概要については以下となります。社債型種類株式とは、将来会社から償還を受けられ、その間配当金を優先的に受け取ることができる特殊株式です。

| 発行形態 | 東証プライム市場に上場を予定 |

| 発行予定額 | 最大で1200億円 |

| 配当 | 発行から5年間は固定配当で年率2%〜4% |

| 議決権 | なし |

| 普通株への転換 | なし |

| 資本性 | 格付け会社から調達額の50%を資本性の認定を受ける見込み |

資金調達をしながらも資本に50%組み入れられるので負債比率の上昇を抑えることができるのがソフトバンク側のメリットですね。そして半分は資本には該当しますが、株式には転換されないので希薄化も招かず既存の株式にとっても不利にはなりません。

投資家としては上場している株式と同様に株式市場で気軽に社債を売買できるのがメリットです。ただ、2023年4月に発表されたソフトバンクグループのハイブリッド社債に比べると低い利率となるのが大きなデメリットですね。

当初5年の年率が2〜4%となっており、日本のインフレ率が3〜4%の水準であることを考えると、リターンがほぼありません。

ソフトバンクの社債型種類株の配当年率は当初5年は年率2-4%で固定、5年目以降変動する。5年が経過するとソフトバンクに買い戻す権利が生じ、その際は発行価格と同額で買い取る。会計上は調達額の全額、格付け上は5割が資本となる。調達した資金は通信・IT技術の高度化や次世代社会インフラに関連した成長投資に充当する。

他にも安全性が高く、安定した高いリターンが狙える選択肢は存在していますので他の選択肢を模索したほうがよいと思います。

筆者が投資している過去10年間マイナスがなく安定して年率10%近いリターンを出しているファンドについては以下で取り上げていますのでご覧ください。

-

-

日本国内のおすすめヘッジファンドを一覧にしてランキング形式で掲載!

今回は私の投資の軸を形成しているヘッジファンド(私募ファンド)への投資について以下の点を含めて記載していきます。 「ヘッジファンドとはそもそも何なのか?」 「何が優れているのか?」 「ど ...

続きを見る

2023年7月に発行された通信子会社のソフトバンク(9434)の社債

当記事で主に取り上げているのはソフトバンクグループが発行する社債です。

ただ、通信子会社であるソフトバンクも社債を発行することを2023年7月に発表しています。

ソフトバンクは4本立てで総額1200億円の社債の発行条件を決めた。これは23年度に起債した事業会社の普通社債として、三井不動産の総額1300億円やクボタの総額1200億円などに続く大型案件となる。ソフトバンクとしても機関投資家向けの1度の起債額で過去最大に並んだ。

ソフトバンク債の発行利率は5年債が0.82%に決まった。ブルームバーグのデータによると、日本格付研究所(JCR)の格付けが同じAAマイナスの日本企業が今年発行した5年債の平均利率0.6%を上回った。

主幹事によると、発行総額の約2倍の最終需要が集まった。各年限の発行条件と発行額に対する最終需要倍率は以下の通り。

通信会社は経営が安定しているので利率は非常に低くなっています。

| 利率 | 発行額 | 最終需要 | |

|---|---|---|---|

| 3年 | 0.32% | 300億円 | 約3.2倍 |

| 5年 | 0.82% | 600億円 | 約1.9倍 |

| 7年 | 1.00% | 150億円 | 約1.3倍 |

| 10年 | 1.30% | 150億円 | 約1.3倍 |

インフレ率以下の利回りなのでなかなか投資妙味は低いですね。

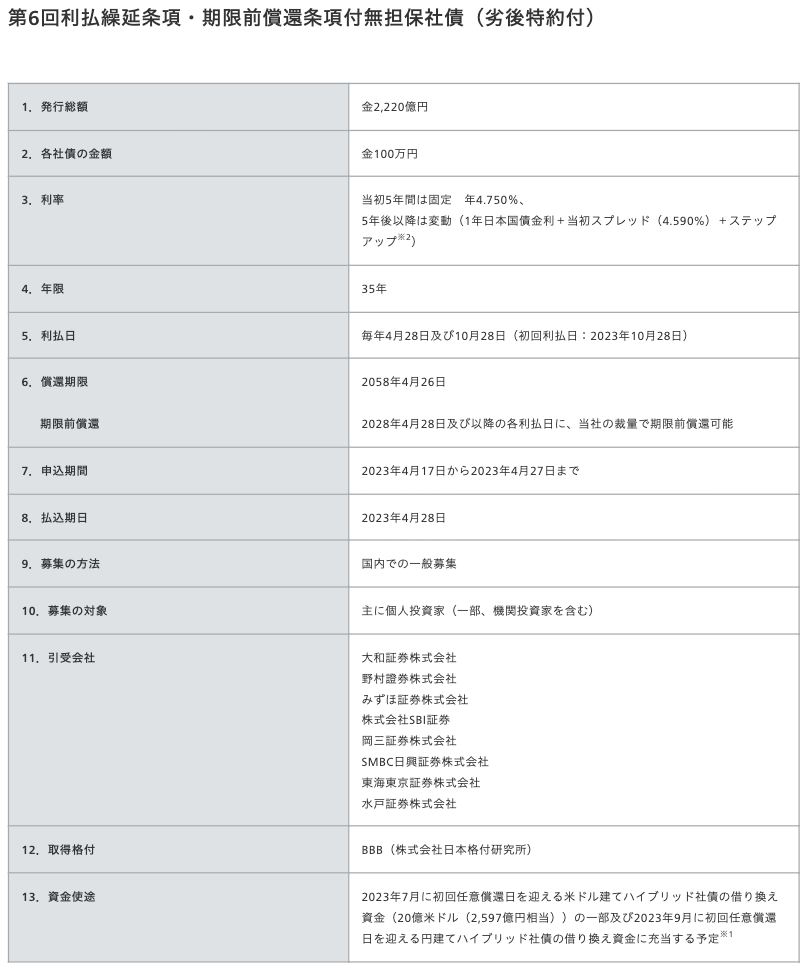

2023年4月に発表されたSBG(9984)ハイブリッド社債(利払繰延条項付)の概要

2023年4月3日に高利回りの国内ハイブリッド社債(利払繰延条項付)を発表して再び市場を賑わせています。

頻繁に発行している劣後債より高利回りとなっていますが、理由があります。

ハイブリッド社債発行の理由とは?

今回のハイブリッド社債の発行理由は以下と説明しています。

2023年7月に初回任意償還日を迎える米ドル建てハイブリッド社債の借り換え資金(20億米ドル(2,597億円相当※2))の一部等に充当する予定

つまり、借金を自己資金で返済する余裕がないから、借金で返済するということですね。

自転車操業状態となっています。これは業績悪化に伴うものですね。

ハイブリッド社債(利払繰延条項付)とは?

ハイブリッド社債(利払繰延条項付)というワードを聞き慣れている方は少ないでしょう。

まずはハイブリッド社債の意味についてみていきます。

その名前のとおり株式と債券のハイブリッドの性質をもつということになります。

通常社債は負債の部として計上されますが、ハイブリッド債は一定割合を資本の部に計上することが可能となります。

今回のハイブリッド債については50%を資本の部に計上する見込みとしています。

本ハイブリッド社債は、会計上は有利子負債である一方で、利息の任意繰延、超長期の償還期限、一般債務に比した劣後性など、資本に類似した性質及び特徴を有するため、格付機関(株式会社日本格付研究所及びS&Pグローバル・レーティング・ジャパン株式会社)より、資本性の認定(資金調達額の50%)を受ける予定です。

つまり1兆円発行したとすると5000億円が負債の部で、5000億円が資本の部ということですね。自己資本も増強できるというのはメリットがありますね。

次に利払繰延条項付についてみていきます。これは名前の通り利払いを遅らせることができる発行体にとって非常に有利な条項です。

利払繰延条項とは、発行体の裁量で利息の支払いを繰り延べることができる、あるいは証券によっては一定の事象が発生した場合に利息の支払いを繰り延べなければならない条項のことです。

参照:日興証券

これは正直いって投資家としては受け入れがたい条項ですよね。

発行予定のハイブリッド社債(利払繰延条項付)の内容

今回発行のハイブリッド社債の内容は以下となります。

気になるポイントは以下です。

| 利率 | 4.75%の適用は最初の5年間のみ。5年後以降は変動となっており未定。(後述) |

| 期間 | 最長の償還期限が35年となっている。35年間もSBGが存続するかは不透明 |

| 格付けが高くない | 格付けは海外で投機的格付けを受けた楽天Gに対してAをだしたJCR基準でBBBと高くない |

更に利息が繰延べられる可能性もあるということです。正直、現在経営難(後述)に陥っているSBGの超長期債を利払繰延条項付の劣後債として購入するのはリスクが高いです。

筆者としては投資は見送りたいと思います。安全性が高く複利で安定して10%のリターンを狙いたい方は以下を参照していただければと思います。

→ 【2023年】日本国内のおすすめヘッジファンドを一覧にしてランキング形式で掲載!投資する際に気をつけたいポイントなど網羅的に解説。

5年目以降の変動金利について

5年目以降の変動金利については以下の算出式であると記載されています。

5年目以降の変動金利

5年後以降は変動(1年日本国債金利+当初スプレッド(4.590%)+ステップアップ

※ステップアップは以下

5年後に25bps、20年後に5bps(累計30bps)、25年後に70bps(累計100bps)の金利のステップアップが発生。

1年国債は殆ど0%なので無視して良いです。ステップアップについては期間に対するプレミアムですね。1bpsは0.01%のことを指します。

5年後は4.75%-4.90%あたりとなることが想定されます。仮に25年間保有すると5.5%程度の利回りが期待できます。

ただ25年後にSBGが存続しているかは正直いって疑問です。

ソフトバンクグループ(9984)の格付けをS&Pグローバルとムーディーズが投機的水準に格下げ

債券の投資家が最も重要視しているのが発行体が倒産しないかどうかという点です。

倒産可能性を客観的に評価しているのが格付け機関です。S&Pグローバルとムーディーズが最も有名ですね。

誰しも聞いたことがあるのではないでしょうか。

そして、この二社が2023年に入ってソフトバンクグループの格付けを格下げしています。

前期(2023年3月期)に2期連続の巨額損失を計上したソフトバンクグループに新たなリスクが浮上してきた。米格付け会社S&Pグローバル・レーティングが23日、同社の長期格付けを「BB+」から「BB」に引き下げたことで、資金調達コストが増大する可能性がある。両方とも「投機的」とされる水準だ。

S&Pは格下げ理由として、ソフトバンクGのファンド事業が一段と悪化していて、「流動性と信用力が大きく悪化した状態が今後1年程度続く」と指摘している。これを受けてソフトバンクGは「財務安全性が正しく評価されなかったことは極めて遺憾」との声明を発表、対抗姿勢を示した。

ソフトバンクGと米大手格付け会社との摩擦は長期化、また広がりを見せている。ムーディーズが2020年3月に発行体格付けを「Ba1」から「Ba3」へと2段階引き下げると、同社ではムーディーズに対する格付け依頼を取り下げたが、その後もいわゆる「勝手格付け」の状態が続く。

以下の格付け表を見て頂ければわかる通り、S&PグローバルのBBもムーディーズのBa3もいずれも投機的な格付けです。

危ない発行体であると権威のある格付け会社が格付けしているのです。

ではなぜ投機的な格付けとなっているのかを見ていきましょう。

ソフトバンクグループ(9984)の社債(=劣後債)の概要

まずは、ソフトバンクグループの社債の概要は以下となります。

| 商品名 | ソフトバンクグループ株式会社 第58買い無担保社債 |

| 愛称 | 福岡ソフトバンクホークスボンド |

| 発光体 | ソフトバンクグループ株式会社 |

| 期間 | 約7年 |

| 利率 | (税引前)年率2.84% (税引後)年率2.263% |

| 申し込み単位 | 100万円以上、100万円単位 |

| 発行価格・償還価格 | 額面金額の100% |

| 発行日 | 2022/12/16 |

| 満期償還日 | 2029/12/14 |

| 発行額 | 3850億円 |

税引後で年率2.263%の利息は単利です。毎年額面に対して2.263%の利息を受け取るということですね。

100万円投資したら毎年2万2630円を利息として受け取ることができるということですね。

発行価格と償還価格が額面価格の100万円という点について疑問に思われた方もいらっしゃると思います。

発行価格というのは発行した時の価格です。額面100万円の社債が額面100万円で販売されるとは限りません。

102万円で発行されて償還する時に100万円で売却となることもあるのです。

発行価格と償還価格が同じく額面の100%ということは、発行した価格と同じ価格で償還時に売却することができるということですね。

コラム:ソフトバンクも個人向け社債を発行

今までソフトバンクグループはたびたび個人向け社債を発行してきていますが、2023年2月に通信会社であるソフトバンクからも社債が発行されることが発表されました。

以下はBloombergの記事です。

ソフトバンクが同社初の個人投資家向け社債の発行に向け、14日付で訂正発行登録書を関東財務局に提出した。第5世代通信技術(5G)やAI(人工知能)の研究開発などに充てるため1200億円を調達する。

起債するのは5年債で、発行利率は0.65-1.25%の範囲内で22日に決める。債券格付けは格付投資情報センター(R&I)から「A+」、日本格付研究所(JCR)から「AA-」を取得する。大和証券やみずほ証券、SMBC日興証券などが引き受ける。

ソフトバンク広報本部の田中涼葉氏は「資金調達手段の多様化と安定化のため個人向けに社債を発行することにした」と説明した。

子会社のソフトバンクは収益基盤も安定しておりリスクも低いので利回りは1%程度と非常に低くなっています。

日本のインフレ率を考えると実質的にマイナスリターンですね。これでは投資をしている意味がありません。

ソフトバンクグループ(9984)社債のリスクとは?

では、どのようなリスクがあるのでしょうか?

途中売却のリスク①:流動性リスク

社債として運用している資金を途中で売却したい方もいらっしゃると思います。

売買というのは買いたい人と売りたい人が存在することで成立します。

通常の環境であれば、買いたい人はいるので売買は成立します。

しかし、ソッフトバンクグループの経営危機が取りざたされるようになると売りたい人ばかりとなり売買が成立しない可能性もあります。

途中売却のリスク②:元本割れのリスク

また、途中で売却できたとした場合は時価での売却となります。

つまり、100万円で購入したとしても100万円で売却できるというわけではないのです。

社債価格というのは金利が上昇したり、信用力が低下した時には価格が下落します。

現在よりも日本国債の金利が上昇したり、信用力を表す格付けが低下した場合は社債価格は下落します。

あくまで7年間満期まで保有した時に元本が保証されている投資ということになります。

倒産で全損となるリスク

最も恐るべきリスクはソグロバンクグループの倒産リスクです。さきほども申し上げた通り、既に世界的な格付け機関による評価は投機的な水準の企業です。

企業が倒産する場合、まず倒産するまえに取引先や従業員に支払いを実行し、倒産となった時にはまず銀行借り入れを返済します。

銀行借り入れを返済したあとに残った金額で社債投資家に資金を戻していきます。

しかし、冷静に考えてください。倒産するような企業は取引先の支払いも滞るような状態の企業ばかりです。

銀行に返済をしたら基本は資金が残らないと考えるのが自然です。

ソフトバンクグループが行なっているのはベンチャー企業への投資です。

投資している企業が倒産したり、株価が暴落すると当然ソフトバンクグループ自体の経営も悪化します。

次の項目ではソフトバンクグループの経営が安泰なのかという点について決算資料を紐解きながらお伝えしていきたいと思います。

実質リターンがマイナスとなるリスク

最初にお伝えしたとおり仮にしっかり償還されたとしても実質リターンがマイナスになる可能性が十分にあります。

このインフレ時代に3%の利息では、資産を防衛するのに十分なリターンとはいえません。

実質リターンとは

ソフトバンクグループが高い利回りを出すことを目指してリスクの高い企業に投資をしているのであれば、最低でも5%の利回りは欲しいところです。

コラム:2023年クレディスイスで劣後債であるAT1債の価値がゼロに

劣後債の価値がなくなるという事例が丁度、2023年3月に経営破綻の危機に瀕していたクレディスイスがUBSに買収されるに伴い価値がゼロになりました、

以下はNHKの記事です。

経営不安にさらされていたスイスの大手金融グループ「クレディ・スイス」が発行した「AT1債」と呼ばれる特定の社債が無価値になるとされた問題で、金融庁は、今のところ国内の金融機関への影響は限定的だとみています。

「クレディ・スイス」は、「AT1債」という特定の社債を発行して世界の機関投資家などに販売していましたが、同じスイスの金融最大手の「UBS」に買収されることに伴って日本円でおよそ2兆2000億円に相当する「AT1債」が無価値になると発表しました。

世界の大きな銀行ですら劣後債の価値は蒸発する可能性があります。

銀行よりもリスクの高い投資を行っているソフトバンクグループの劣後債の価値がなくなるのも当然あり得るリスクとして捉えておく必要があります。

ソフトバンクグループの経営状態は危険なのか?

ではソフトバンクグループの経営状況について見ていきたいと思います。

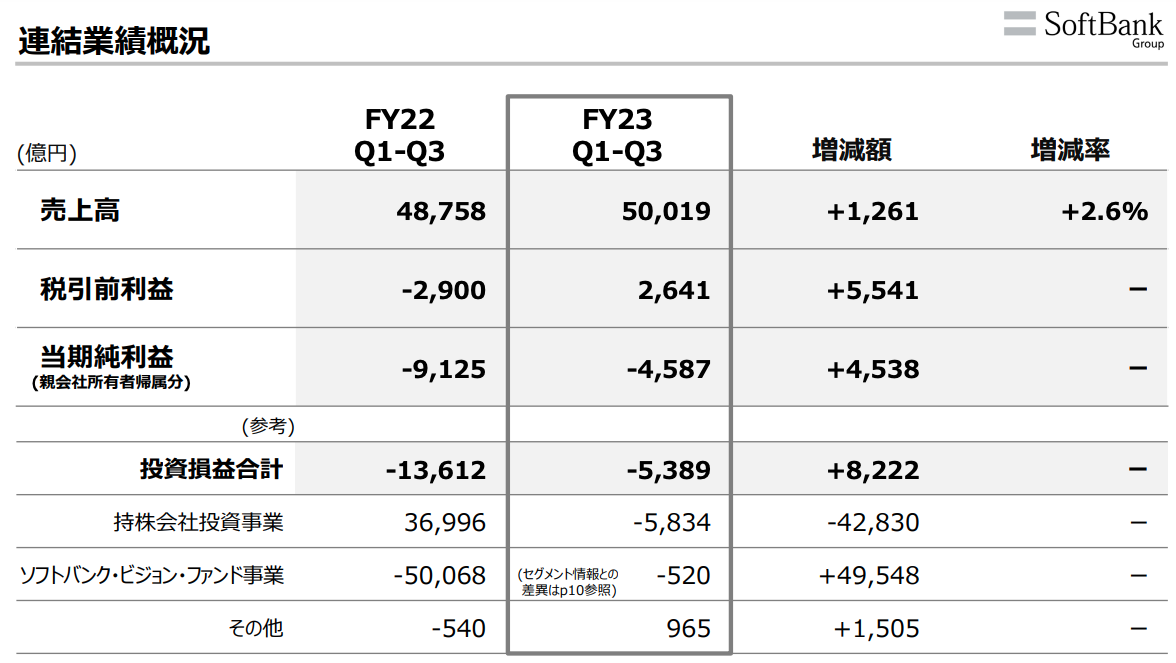

業績は明らかに悪化している

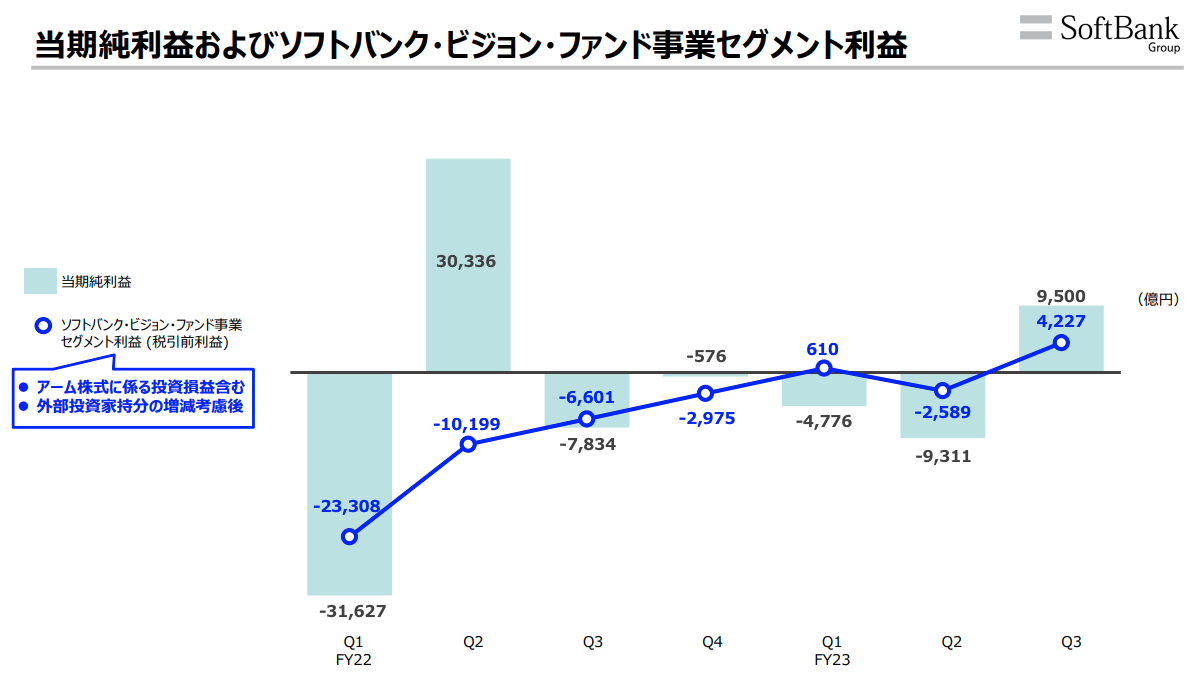

以下は四半期の純利益の推移です。直近7四半期のうち、なんと5四半期が純損失となっています。

わかりやすく前年と比較したものが以下となります。

大分ましになっていますが、いずれにせよ巨額損失を垂れ流しています。

2023年はインフレ率が落ち着き金利が上昇せずグロース株に対してプラスの事業環境だったことを考えると厳しい結果ですね。

ソフトバンクグループの前年同期比の業績推移

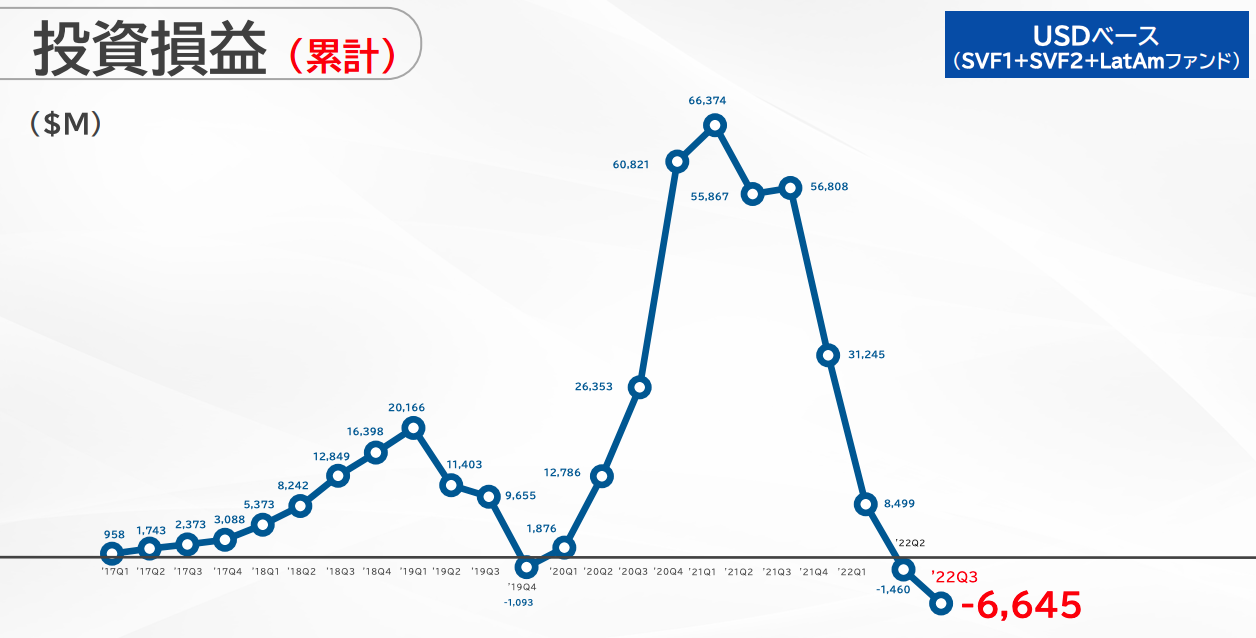

理由はソフトバンクビジョンファンドの失墜です。

肝入りで始めたソフトバンクビジョンファンドの累積投資損益はマイナスに転落しています。

つまり、元本割れしているということですね。ファンドを運営していることによって資金が減っているという状況に突入しています。

金利を支払って借り入れた資金で投資して投資損益がマイナスになっているのでソフトバンクグループの財務を痛めています。

このままソフトバンクビジョンファンドの評価額が落ち続ければ、巨額損失を負うことになります。

ではそうなった時に財務的には大丈夫なのかという点について次の項目から紐解いていきます。

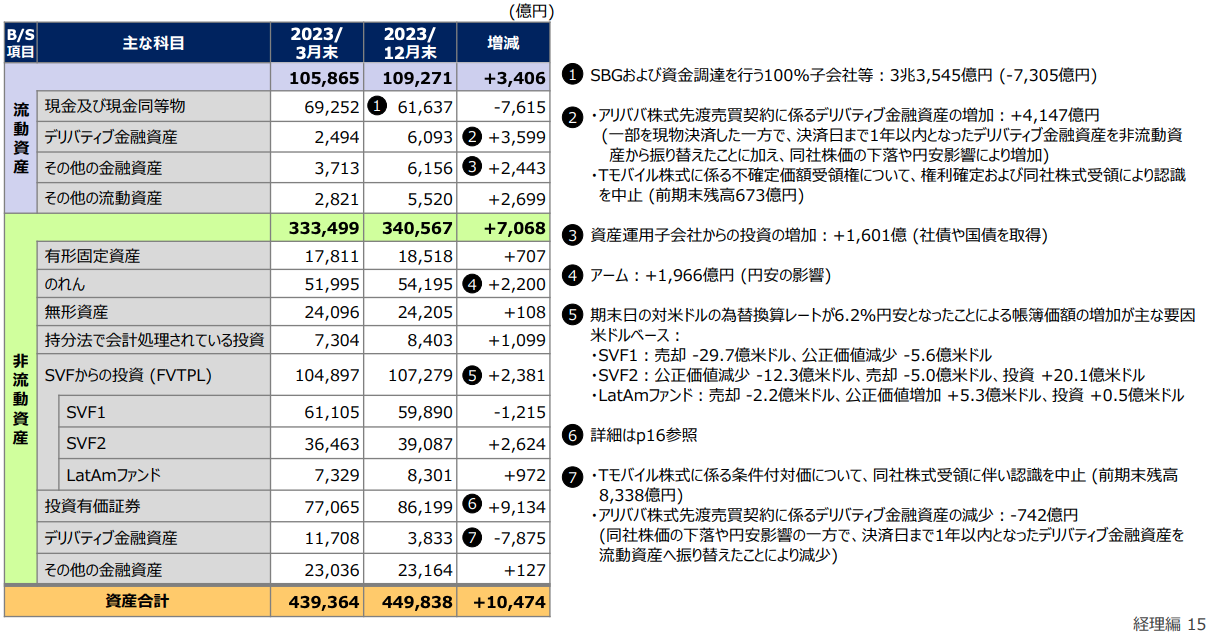

バランスシートは直近は問題なきも数年後は安泰とはいえない

まずは資産を見ていきましょう。画像で見た後にわかりやすくまとめます。

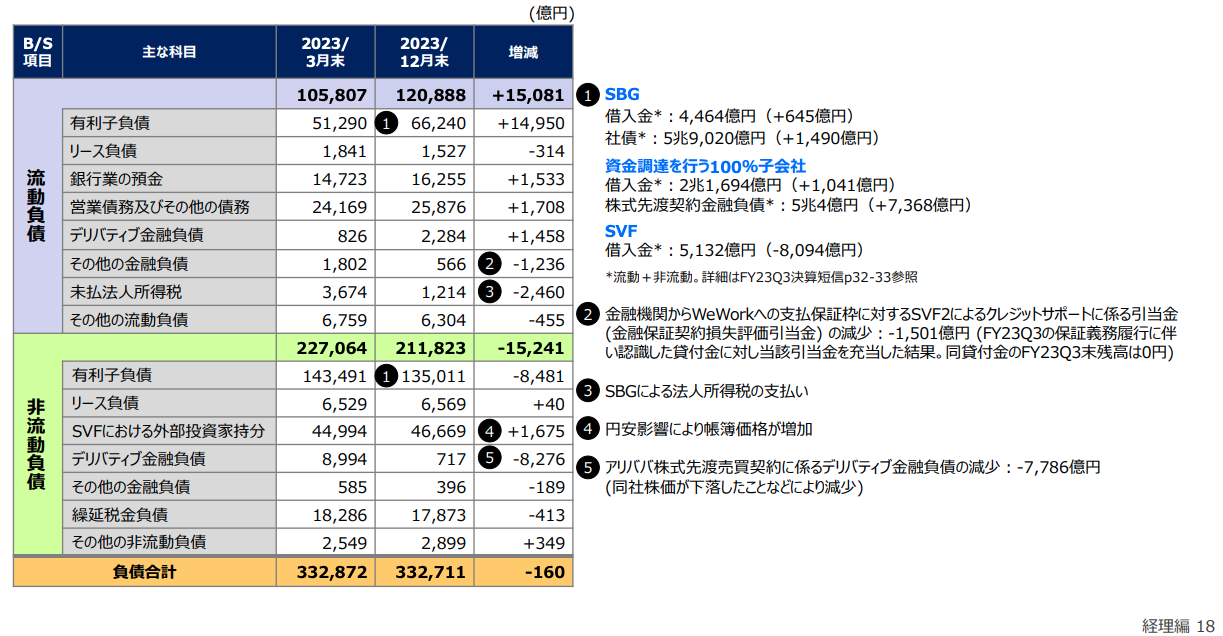

負債については以下となります。

ソフトバンクグループの負債

わかりやすくまとめると以下となります。

<2023年12月末時点>

| 現金及び同等物 | 6兆2000億円 | 有利子負債(流動) | 6兆6000億円 |

| その他流動資産 | 4兆7000億円 | 有利子負債(固定) | 13兆5000億円 |

| 流動資産合計 | 10兆9000億円 | その他負債 | 12兆2000億円 |

| ビジョンファンド | 10兆8000億円 | 負債合計 | 33兆3000億円 |

| 投資有価証券 | 8兆6000億円 | ||

| その他固定資産 | 14兆7000億円 | ||

| 固定資産合計 | 34兆1000億円 | 純資産合計 | 11兆7000億円 |

一応、過去に分析した時点でのデータもまとめておきます。

<2022年12月末時点>

| 現金及び同等物 | 5兆8000億円 | 有利子負債(流動) | 3兆9000億円 |

| その他流動資産 | 27兆円 | 有利子負債(固定) | 14兆2000億円 |

| 流動資産合計 | 9兆5000億円 | その他負債 | 13兆6000億円 |

| ビジョンファンド | 10兆9000億円 | 負債合計 | 31兆7000億円 |

| 投資有価証券 | 6兆8000億円 | ||

| その他固定資産 | 15兆1000億円 | ||

| 固定資産合計 | 32兆8000億円 | 純資産合計 | 10兆6000億円 |

<2022年3月末時点>

| 現金及び同等物 | 5兆2000億円 | 有利子負債(流動) | 7兆3000億円 |

| その他流動資産 | 4兆8000億円 | 有利子負債(固定) | 14兆1000億円 |

| 流動資産合計 | 10兆円 | その他負債 | 14兆4000億円 |

| ビジョンファンド | 14兆9000億円 | 負債合計 | 35兆8000億円 |

| 投資有価証券 | 3兆1000億円 | ||

| その他固定資産 | 29兆5000億円 | ||

| 固定資産合計 | 37兆5000億円 | 純資産合計 | 11兆7000億円 |

現在の現金6兆2000億円は有利子負債(流動資産)は6兆6000億円と上回っておりギリギリです。

社債発行をしてまかなっていかないといけないのもうなづけます。

しかし、有利子負債(固定)は13兆5000億円も存在しています。

この資金を返済するためには投資している資産の値上がりなどがないと厳しい状態となっています。

また、その他固定資産には無形資産と「のれん」という実態のないものが5兆4000億円が含まれています。

実際には残り6兆円たらずで債務超過となるといっても過言ではありません。

そして現在ビジョンファンドは10兆8000億円分ありますが、このまま評価額が半減してしまうと実質的に債務超過に陥る状態となります。

既に2022年3月の14兆9000億円から4兆円程目減りしていますからね。

今後、数年という目線でみた場合に債務超過に陥る可能性は否定できません。

また、今まで発行してきた社債の償還も迫ってきています。2028年3月期までに6兆円という規模になっています。

今後成長株はしばらく厳しい環境が想定される

ソフトバンクの経営の安全性で重要なの投資している銘柄の今後となります。

上場企業以外に多く投資しているので即座に損切りなどは出来ません。これが非上場株式への投資の難しいところです。

ソフトバンクグループはユニコーンといわれるような非上場なるも評価額が高い銘柄が多くなっています。

ユニコーン企業とは?

- 評価額が10億ドルを超える

- 設立10年以内の未上場のベンチャー企業

いわゆるグロース企業よりも、更に成長力を担保に価値の評価が行われる企業群となります。

これらの企業の中には利益が全く出ていないにも関わらず高い評価がついてしまっている企業が数多く存在します。

2010年代の金融緩和で市場でだぶついた資金が投機的に流れ込み実態とはかけ離れた金額がついてしまっているのです。

その高値を掴んでいるのが残念ながらソフトバンクグループです。

ソフトバンクグループは自らユニコーン企業のバブルを作り出して高値で掴んできたという側面があります。

市場に資金が余っている局面では、このような法外な評価も正当化されてきました。

しかし、2022年に入って状況は一変しています。

2021年後半から世界中でインフレが発生していることで欧米の中央銀行は金融引き締めを行いばら撒いた「お金」を市場から回収しています。

すると、今まで上昇してきた投機的な仮想通貨やNFTやグロース企業やユニコーン企業の価値が暴落していきました。

今まで蜃気楼的に積み上げられた価値が実態に戻り始めているということですね。

2024年2月現在、この流れはまだまだ継続しています。理由はインフレがまだまだ全然おさまっていないからです。

そして今後、現在の金融引き締めに加えて大不況が到来します。

高止まりするインフレと上昇する金利に世界経済が耐えられないからです。

実際に2023年3月にシリコンバレーバンクの破綻騒動で世界経済が揺れました。しかし、これは序章にすぎません。

大不況が訪れると企業の売上や利益も下落するので更にユニコーン企業の価値も暴落していきます。

ここからが本番なのです。

ここからの暴落次第ではソフトバンクグループが債務超過に陥る可能性も否定できません。

2024年以降を乗り切れるかは注目していく必要があります。

ソフトバンクグループ(9984)社債への投資はリスクリターンが見合っているのか?

投資をする際にはリターンだけでなくリスクも考えないといけません。

わずか年率2%程度のリターンを狙うために、ソフトバンクグループの今後の経営リスクをとるのは割りに合わないと筆者は考えています。

来年、ユニコーン市場が暴落すれば、最悪社債が紙切れになる可能性もあるからです。

倒産となってしまえば元本全額が損失となってしまいます。

リスクとリターンが見合っていないのです。

筆者はどのような環境でも安定してリターンが狙えるヘッジファンドに投資をして資産形成を行なっています。

以下で詳しくお伝えしていますのでご覧いただければと思います。