以前にファンドラップについて色々と述べましたが、実際の商品も観察対象として少し調べてみました。

SMBCファンドラップについて調べてみたので、ここで共有します。

ファンドラップの概要と他ファンドラップの動向は以下で確認してください。

関連

- 【ファンドラップとは?】あまりにもひどいと評判?大手金融機関が本腰で乗り出している商品のリターンや手数料を比較

- 三菱UFJ信託銀行が提供するMUFGファンドラップの運用実績がひどい!?評判や口コミを含めて徹底評価!

- 【ひどい?】りそなファンドラップの評判は?運用状況や過去実績からラップ口座開設のメリット・デメリットを考える!

- 契約資産額ランキング1位の「野村ファンドラップ」で大損?儲かったという口コミが少ない理由は?

- みずほ証券の「みずほファンドラップ」を徹底評価!評判や運用実績や口コミを含めて紐解く。

- 評判の大和証券「ダイワファンドラップ」を運用実績や口コミを含めて評価!プレミアムの成績も散々で大損の可能性あり?

SMBCファンドラップの概要

SMBCファンドラップはその名の通り、三井住友銀行が提供している富裕層向けサービスの一つです。

金融商品とも言えます。富裕層向けのサービスという触れ込みではありますが、300万円程度から契約できるので、どちらかというと一般層への金融商品です。

富裕層向けという方が、顧客の気分が良くなり売れやすいのかもしれません。300万円で富裕層はあまりにも厳しい気がします。

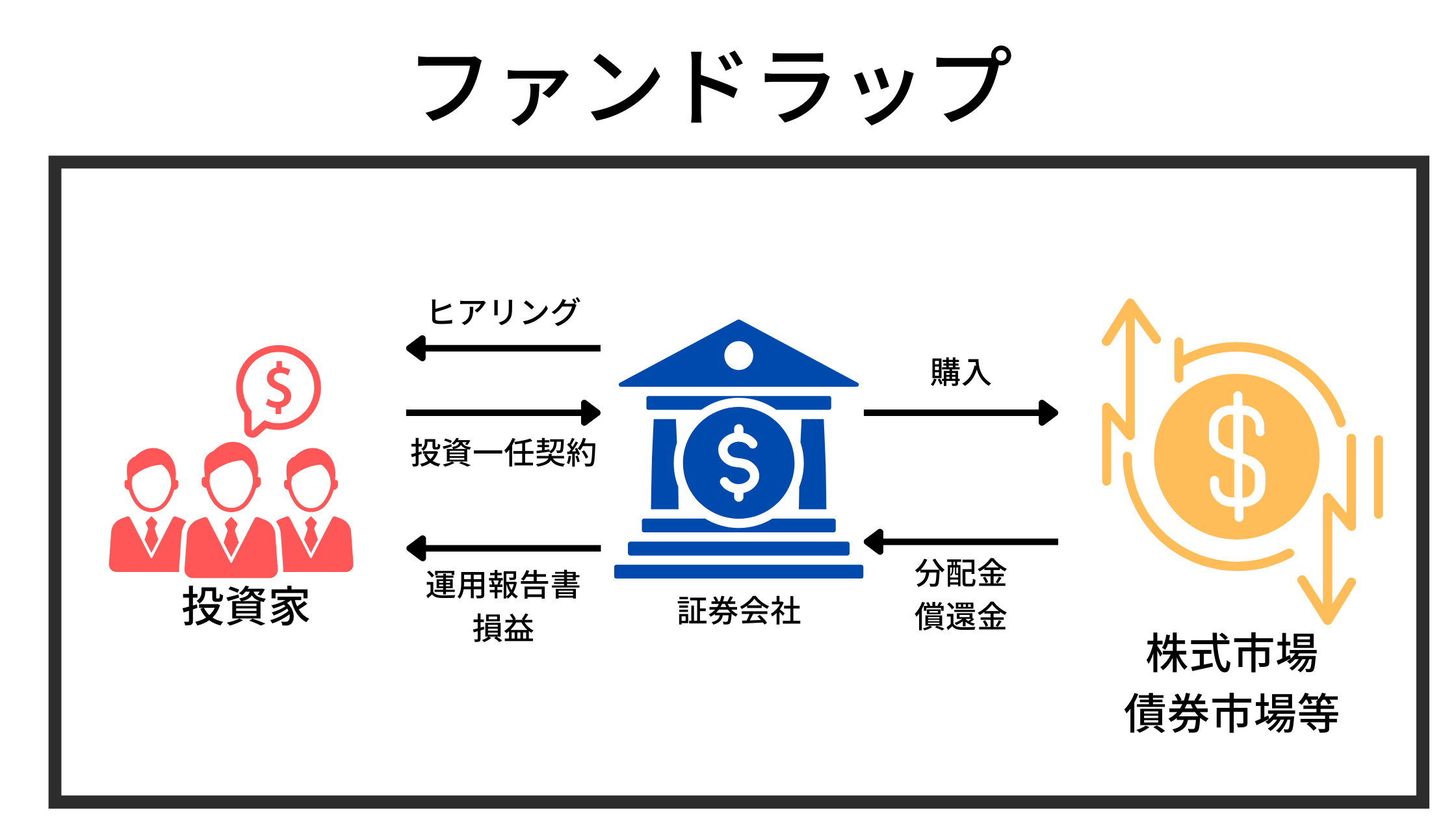

ファンドラップとはそもそも何かというと、個人投資家が金融機関にまるっと運用をお願いするような商品です。

まるっとお願いの中でも、安定的なリターンが欲しい、積極的なリターンが欲しいなどの要望を聞いて、投資家の意向に沿った運用スタイルで運用を代わりに実施していくという感じです。

一流の金融機関が自分の代わりに運用してくれるのですから、期待してしまいますよね。実際の運用リターンについては後述していきます。

商品の詳細は以下となっています。

| 当初契約金額 | 300万円以上1万円単位 |

|---|---|

| 運用対象商品 | SMBCファンドラップ専用の14本の投資信託および日興MRF |

| 契約期間 | 1年(1年ごとの自動延長) |

| 運用開始日 | 原則として、契約開始日の3営業日後(契約開始日から起算して4営業日目) |

| 入金期日 | 運用開始日の2営業日前(2営業日前の17時30分まで入金が確認できない場合は契約失効となります) |

| 報酬 | 「固定報酬型」と「成功報酬併用型」よりお選びいただけます。

|

| 追加入金 | 100万円以上1万円単位 |

| 一部解約 | 10万円以上10万円単位

一部解約後の純資産総額が、以下のいずれか大きい金額を下回る場合、解約はできませんのでご留意ください。

|

| 契約の解除(全額解約) | 運用開始日以降可能 |

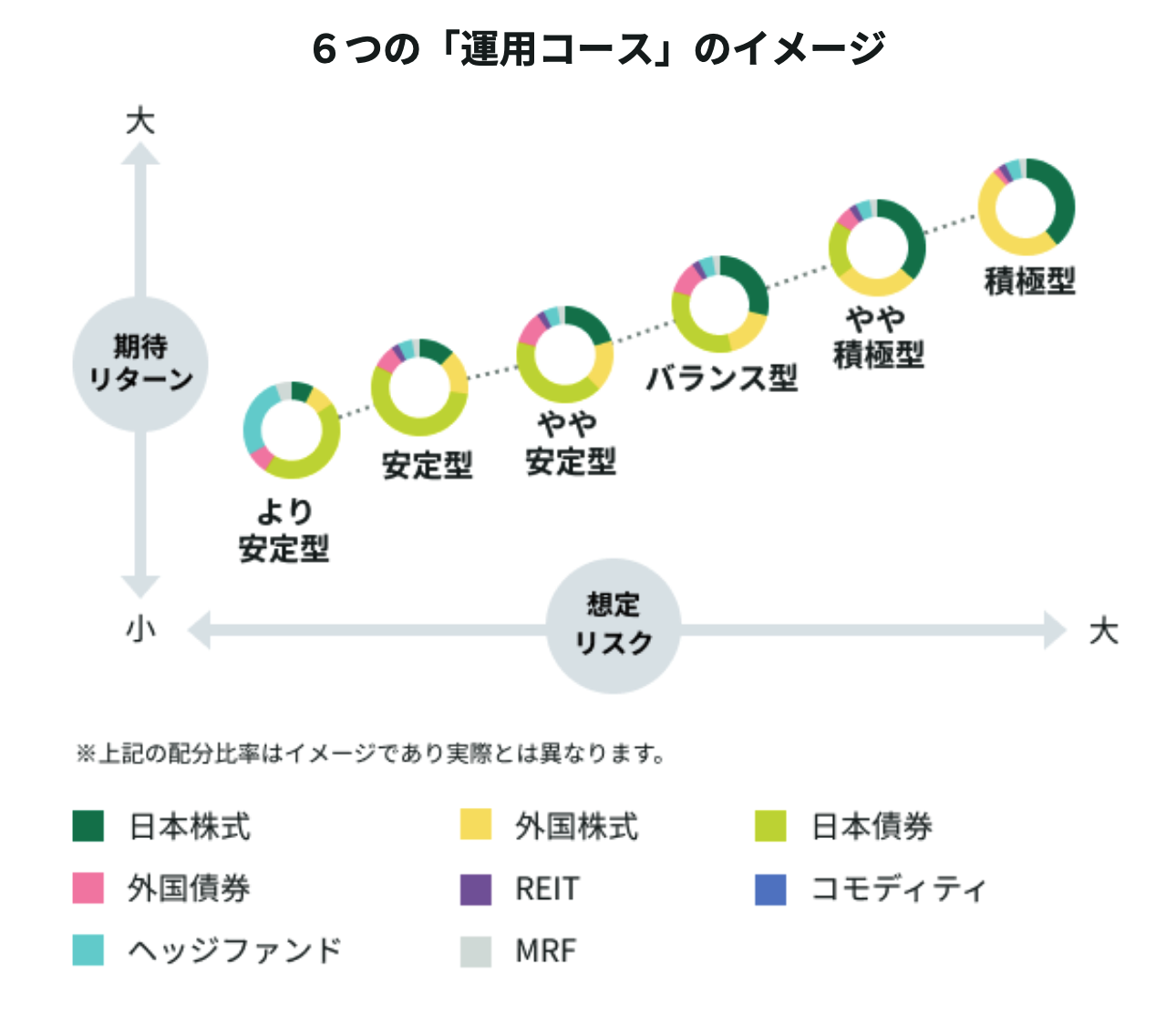

個人投資家が選べる運用方針(6種)

ファンドラップがどのようなものか、SMBCが提供するファンドラップとはどのようなものなのかを上記で見てきました。

オーダーメードでファンドを運用してくれると言っても、どのように金融機関にお願いすればわからないという方も安心です。

6種類のプランから選べることになっています。

安定思考な方は安定型やより安定型を選べば良いですし、積極的にリターンが欲しい人はやや積極型、積極型を選べば良いでしょう。

退職金を受け取り年金生活に入る方などは安定型を選ぶのが普通でしょう。まだまだ50代以下であれば積極型などを選ぶのも良いかもしれません。

積極型は外国株式や日本株式などの比率が高いですね。イメージ図ではありますが、リスクを取るとはそのような運用になることは間違い無いです。

マイナスを出してしまっては、ファンドラップの高い手数料とダブルパンチになってしまいますので、安定型を選んだ方が良いような気がします。

SMBCファンドラップの手数料は?

SMBCファンドラップの手数料は以下の通りです。

Ⓐ固定報酬型(基本報酬率:上限年率1.54%<消費税込>)

お客さまの純資産総額に応じた基本報酬率をもとに計算した基本報酬額を、原則として四半期ごとにお客さまの運用資産からお支払いいただきます。Ⓑ成功報酬併用型(基本報酬率:上限年率1.21%<消費税込>、成功報酬率:該当利益に対し一律11.0%<消費税込>)

基本報酬率をもとに計算した基本報酬額を、原則として四半期ごとにお支払いいただきます。加えて、原則として1年間の運用で一定の利益が出た場合、その利益に対して成功報酬率をもとに計算した成功報酬額を、お客さまの運用資産からお支払いいただきます。

Ⓐ固定報酬型(基本報酬率:上限年率1.54%<消費税込>)と、

Ⓑ成功報酬併用型(基本報酬率:上限年率1.21%<消費税込>、成功報酬率:該当利益に対し一律11.0%<消費税込>)

のいずれかを投資家が選ぶことになります。筆者であれば間違いなくBですね。固定にしてしまうと本気で運用してくれない気がします。

そして追加で投信売買手数料や信託報酬などの負担もかかってきます。

上記報酬以外に各ファンドに係る信託報酬、有価証券等の売買手数料、信託事務の処理等に要する諸費用(監査報酬を含みます)をファンドの信託財産から間接的にご負担いただきます。

ファンド・オブ・ファンズ形式で運用されるファンドについては、投資対象として組み入れる投資信託(以下、「サブ・ファンド」といいます)に係る信託報酬等の諸費用を別途ご負担いただきます。また、サブ・ファンドについて信託財産留保額が設定されている場合は、換金にあたっては(リバランス時も含みます)当該信託財産留保額をファンドの信託財産から間接的にご負担いただきます。

インデックスファンドの売買手数料は0%〜0.7%程度、信託報酬は0.1%程度です。

アクティブファンドの手数料は売買手数料が3%程度、信託報酬が1.5%程度です。

SMBCの場合はSMBCファンドラップ専用のファンドを買うということで、手数料は流石にもう少し低くするものと思います。

まとめると、Ⓐ固定報酬型(基本報酬率:上限年率1.54%<消費税込>)を選ぶと手数料は、

総資産に対して最大で1.54%+4.5%(買い付け手数料は初年度のみ)となります。6%かからない位と認識しておけばいいと思います。

Ⓑ成功報酬併用型(基本報酬率:上限年率1.21%<消費税込>、成功報酬率:該当利益に対し一律11.0%<消費税込>)

の場合は最大で1.21%+4.5%(買い付け手数料は初年度のみ)となります。成功報酬として利回り3%程度出た場合はAと同等になります。こちらも6%かからない位と認識しておけばいいと思います。

リターンが10%など出た場合は、6%を超えてきますが、10%も出してくれるなら払ってもいいでしょう。

ファンドラップは上記の通り手数料がどうしても高くなります。丸投げで運用してもらうのだから当たり前です。

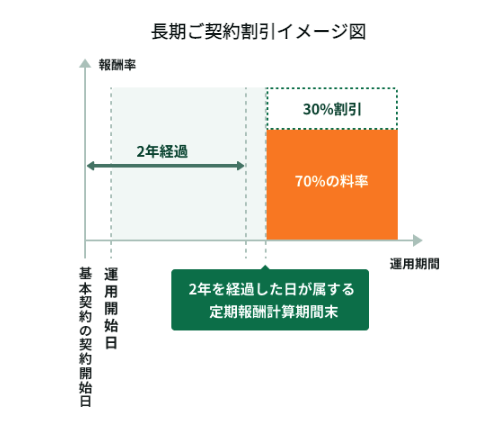

しかし、ファンドラップの手数料を抑える方法があります。

それが長期ご契約割引です。

2年以上運用する契約をすれば、手数料が30%割引になるとなっています。6%の手数料が4.2%になるといった感じです。

2年以上運用する契約をすれば、手数料が30%割引になるとなっています。6%の手数料が4.2%になるといった感じです。

成績が本当に良いファンドラップであれば、それも良い選択肢になるかと思います。実際のSMBCファンドラップのリターンを見ていきましょう。

参考までに、以下は他ファンドラップの手数料体系です。

| 野村證券 | 大和証券 | SMBC日興証券 | 東海東京証券 | |

| 固定報酬タイプ | 0.44~1.738% | 0.385~1.76% | 0.22~1.32% |

0.825~1.65% |

| 内訳① 投資一任料/投資顧問料 |

0.176~0.418% |

0.09~0.34% |

目論見書に記載 | 0.495~0.99% |

| 内訳② 手数料/取引管理 |

0.264~1.32% |

0.26~1.26% |

目論見書に記載 | 0.33~0.66% |

| 実績報酬併用タイプ | 0.352~1.529%+積み上げ額の11% | -- | 0.198~1.118%+超過部分成功報酬 | 0.56~1.122%+成功報酬 |

| 内訳① 投資一任料/投資顧問料 |

0.176~0.418% | -- | 目論見書に記載 | 0.231~0.66% |

| 内訳② 手数料/取引管理 |

0.264~1.32% | -- | 目論見書に記載 | 0.33~0.66% |

| その他 | 運用益が積みあがった場合のみ、積み上げ額の11% | -- | 計算期間最終日における基本報酬控除後の時価評価がHWMを超過した額の11% | 計算基準日の時価評価額が、HWMを上回った場合に、その差額を運用益として16.5% |

| 信託財産 | 最大1.35%±0.7% | 目論見書に記載 | 最大0.685% | 最大1.36%程度 |

| 信託財産留保額 | 最大0.5% | 目論見書に記載 | 目論見書に記載 | 最大0.3% |

| その他費用 | 目論見書に記載 | 目論見書に記載 | 最大2%程度 | 目論見書に記載 |

SMBCファンドラップの評判や口コミは?

下落耐性はあまりなさそうな印象です。資産運用で大切なのは資産を守ることですからね。

おはようございます。

昨日、三井住友銀行に行きFPと面談してきました。ファンドラップは手数料が高すぎるよね?というと「調べてきます」っと。どうやら知らなったみたい。

2重3重に手数料がかかる。全部合わせたら何%の信託報酬になるんだろう。#投資初心者— ライカー副長 (@yamaosun) September 17, 2020

SMBCファンドラップ全然ダメだな。

寧ろSMBCに普通預金した方がマシなレベル。— nekora2520 (@nekora2520) January 28, 2021

SMBCファンドラップの運用報告書キタ。ざっと100万くらい評価額減っててわろた。元に戻るまで耐えるしかない。

— ひな@3年後に家を買う! (@hina_yonhyaku) April 8, 2020

SMBCファンドラップって運用報酬年1.5%とかすんだな。たけー。やっぱり基本はインデックスファンドで運用するに限る

— 暖簾 (@neronplex) March 3, 2017

日経平均が下がるたびに、私が保有してるSMBCファンドラップが悲惨なことになっているw 去年の12月⇒今年10月にかけて500万⇒486万

手数料込みで‐14万。まぁ自分が運用してたら-100万だろうなw

ここは気長に見守ってみましょう pic.twitter.com/qFHRqH2Ev3— マヤギス@仮想通貨敗北者 (@mayagisu_) October 23, 2018

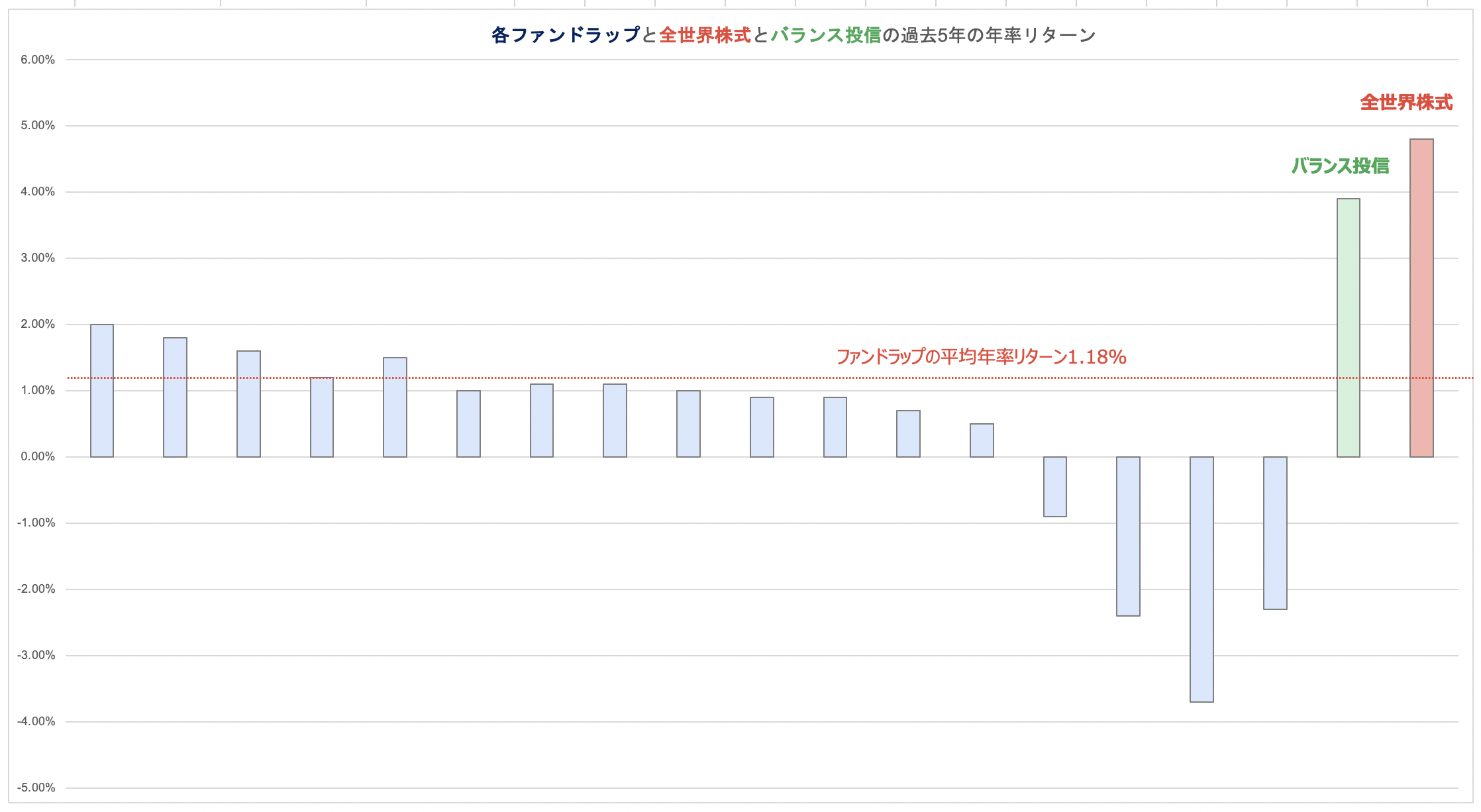

SMBCファンドラップのリターン

実際は10年ほどの運用利回りで判断していきたいですし、そもそもファンドラップの運用利回りは安定型の利回りなのか?積極型の利回りなのかも不透明で良くわかりません。

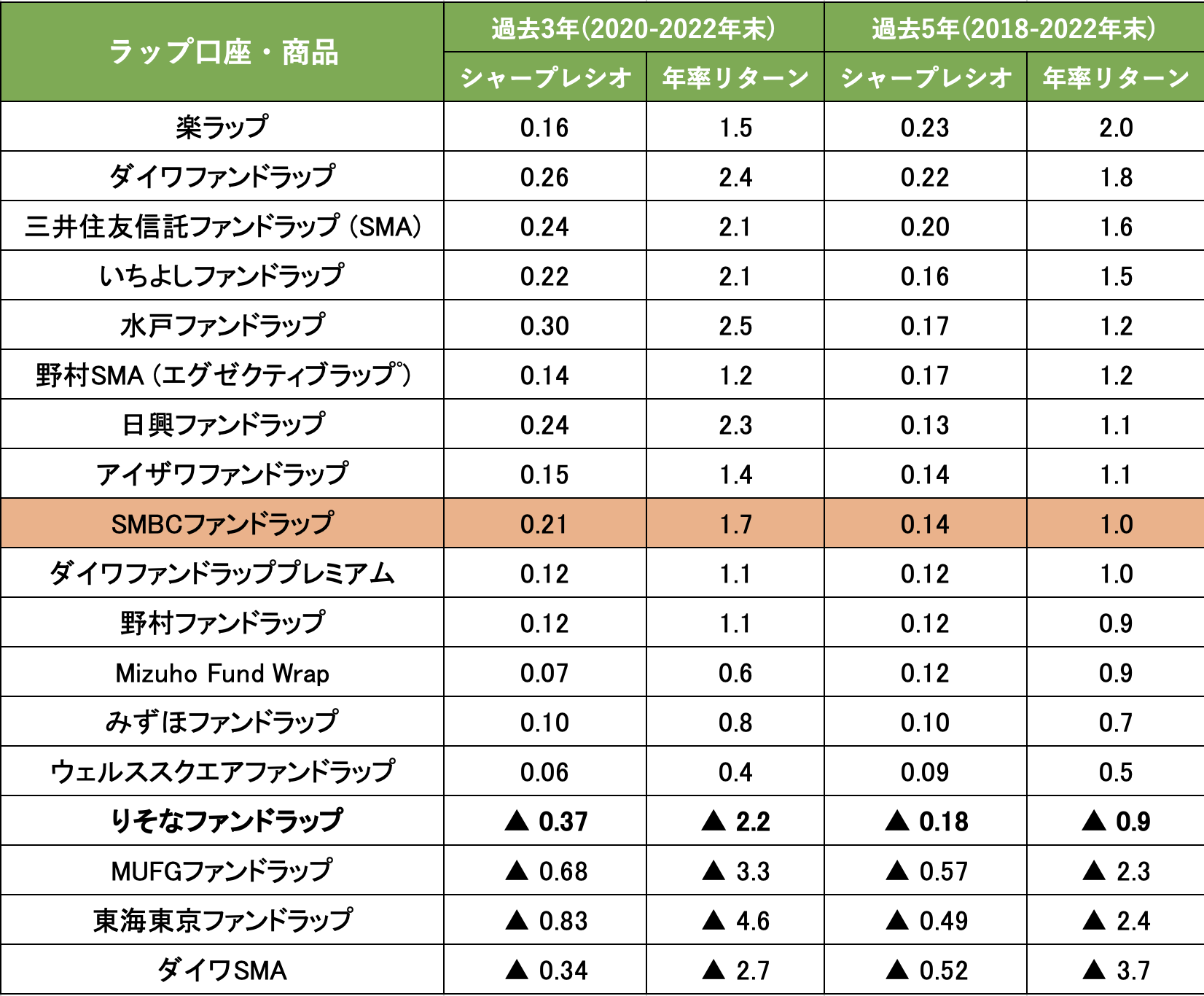

金融庁が調査して内容としては以下の通りとなっています。最大が5年となっておりもう少し様子を見たいですがまだまだ新しい金融商品なので仕方ないですね。

SMBCファンドラップの運用成績は5年で1.0%となっています。

ちなみに過去5年のバランス型ファンドの運用成績は年率3.9%で、全世界株式に関しては年率4.8%となっています。

つまり全世界株式はおろか、バランスファンドにも完敗しているのです。そして、残念なことにこれは三井住住友ファンドラップだけの問題ではありません。

以下のとおり、全てのファンドラップがバランス投信に惨敗しています。

2020〜2021年は異次元緩和でどのファンドラップもリターンが出たはずなのに、2022年末時点では5年で年率1.8%と非常に軟調な成績となっています。

1000万円預けても18万円しか増えないのですから、機会損失であることは間違いありませんね。

マイナスを出しているファンドラップもあり、筆者は言葉を失いました。

ちなみに2021年末までの5年の平均利回りは4.1%、3年は6.7%となっていますね。

| 合計残高(億円) | 平均信託報酬 残高荷重平均(%) |

ファンドラップフィー | 過去3年 | 過去5年 | |||

| シャープレシオ | リターン | シャープレシオ | リターン | ||||

| ダイワファンドラップ プレミアム | 979.68 | 0.88 | 1.4300 | 1.54 | 8.1 | 1.15 | 6.0 |

| Mizuho Fund Wrap | 2699.91 | 0.60 | 0.7700 | 1.13 | 8.0 | 0.79 | 5.0 |

| 野村SMA | 12859.84 | 0.78 | 1.0450 | 1.18 | 7.6 | 0.70 | 4.0 |

| 野村ファンドラップ | 17536.54 | 0.68 | 1.1605 | 1.17 | 7.8 | 0.69 | 4.3 |

| ダイワファンドラップ | 26899.08 | 1.13 | 1.5400 | 1.05 | 8.2 | 0.66 | 4.7 |

| SMBCファンドラップ | 6512.03 | 0.74 | 1.4850 | 0.98 | 6.7 | 0.63 | 4.1 |

| ウエルス・スクエア ファンドラップ | 1398.14 | 0.60 | 1.3750 | 1.03 | 5.1 | 0.60 | 2.7 |

| 日興ファンドラップ | 18741.10 | 1.3200 | 0.91 | 7.7 | 0.54 | 4.1 | |

| 水戸ファンドラップ | 999.27 | 0.37 | 2.2000 | 1.03 | 6.6 | 0.52 | 3.1 |

| みずほファンドラップ | 1355.14 | 0.24 | 1.6500 | 0.77 | 5.8 | 0.49 | 3.2 |

| 三井住友信託ファンドラップ (SMA) | 8295.60 | 1.13 | 1.6500 | 0.93 | 7.1 | 0.48 | 3.3 |

| いちよしファンドラップ | 1663.41 | 1.43 | 2.0240 | 0.77 | 7.5 | 0.46 | 4.0 |

| ダイワSMA | 963.57 | 0.61 | 2.2000 | 0.53 | 3.6 | 0.32 | 2.2 |

| MUFGファンドラップ | 4867.70 | 0.33 | 1.5400 | 0.35 | 1.2 | 0.30 | 0.9 |

| 東海東京ファンドラップ | 1382.75 | 0.35 | 1.6500 | 0.50 | 1.9 | 0.20 | 0.6 |

| ON COMPASS+ | 202.55 | 1.66 | 0.0000 | 1.12 | 10.0 | - | - |

| ダイワファンドラップオンライン (※) | 253.21 | 0.28 | 1.1000 | 1.11 | 8.7 | - | - |

| りそなファンドラップ | 7336.58 | 0.64 | 1.1385 | 1.01 | 4.3 | - | - |

| アイザワファンドラップ | 555.65 | 0.58 | 1.6500 | 0.84 | 6.8 | - | - |

3年の運用利回りが良いのはコロナバブル相場のおかげであることが理由でしょう。

5年はその恩恵を受けても4%ですので、ぎりぎりプラスになった年が複数年あるのでは無いかと思います。

上記の利回りは、他ファンドラップなども並べていますが、バランス型となっており、SMBCファンドラップはまだマシな成績となっています。

しかし、年平均利回り4%程度であれば、わざわざファンドラップを利用する意味もあまり無い気がします。

まとめ

SMBCファンドラップについてまとめてきました。

SMBCファンドラップに限らず、楽ラップの年率2%運用が首位ですので、そもそもファンドラップ自体の存在に疑問を感じます。

他に良い運用先はいくらでもあると思われます。