1億円という数字は誰もが夢見る資産額ではないでしょうか?日本では富裕層と言われる水準になります。

筆者も年収1000万円を達成した時から次の目標は資産1億円となりました。年齢が進むにつれて収入つまりフローからストックつまり資産の重要性が増してきています。

どれだけ稼ぐかより、いくら持っているかということですね。

筆者も年収1000万円を達成してから15年ほどで1億円を達成することができます。本日は10年〜20年で1億円を形成するにはどうしたらよいのか?

シミュレーションを行なっていきたいと思います。

関連記事

1億円を達成するための前提条件とは?

1億円の資産は誰でも達成できるわけではありません。

例えば、年収400万円の世帯では税後で320万円程度の手取りになります。

生活費を差し引くと年間50万円程度しか残りません。これでは、残念ながら1億円を達成するのは難しくなります。

10年〜20年で1億円を再現性高く達成するために重要なことは以下の2点です。

- 最低でも毎年300万円元本を追加できる入金力

- 最低でもタネ銭となる1000万円程度を用意する

つまり既にある程度最低限の元銭と、毎年追撃できる収入が必要ということですね。

よく、資産運用はスノーボールに例えられます。

最初の芯を作って転がしていくことで大きな雪だるまを作ることができるのです、

ここでいう芯がタネ銭であり、雪が毎年の入金力と複利運用になります。

まず先ほどの前提条件を満たしていない場合は、以下の施策を実行して前提条件をクリアするように努めましょう。

収入を伸ばし節約を実戦しよう

では、先ほどの前提条件を満たすために何が必要なのでしょうか?

収入を伸ばす方法

まずは一番重要な収入を伸ばす方法ですね。企業でも利益を伸ばす最善の方法は売上を伸ばすことですからね。まず学生の方は就職活動に全力を出してください。

日本社会においては何ができるかではなく、どこに所属しているかで給料が規定されています。

仮に現在、高いランクの大学に在籍していない場合は、できる限り転職でステップアップしやすい職種を選びましょう。

ここは就職活動をする上で重要なポイントなのでしっかりと吟味しましょう。

既に就職して年収が高くない場合は、すぐに転職を検討するのをおすすめします。先ほどお伝えしたとおり、年収は何ができるかではなく、どこに所属しているかですからね。

更に別の方法として共働きを選択するということも選択肢として考えましょう。

令和になると女性の社会進出がどんどん進んできています。夫婦で働くことで十分な入金力を確保することができます。

累進課税の関係で1人で1200万円稼ぐより、一人ずつ600万円稼ぐほうが手取りも大きくなりますからね。ただ、これは筆者の経験でもありますが、基本的に男性は自分より年収が高い女性と結婚する難易度は高いです。

まずは、自分の年収を引き上げておくことで、高い年収の女性と結婚できる可能性が高くなるのです。

節約も重要なピース

節約することで稼いだ金額を大きく減らすことなく資産形成に向けることができるようになります。塵も積もればやまとなるですからね。簡単にできる以下の点は工夫するとよいでしょう。

- 安いスーパーの近くに住む(業務用スーパー等)

- ポイ活を行う

- 格安SIMをつかい通信費を節約する

- ふるさと納税で米や肉を買う

- 風呂の水を選択に利用する

一つ一つは小さいことかもしれませんが、積み重ねることで大きな力を発揮します。

10年〜20年で1億円を貯めるためのシミュレーション

では本題に移っていきたいと思います。

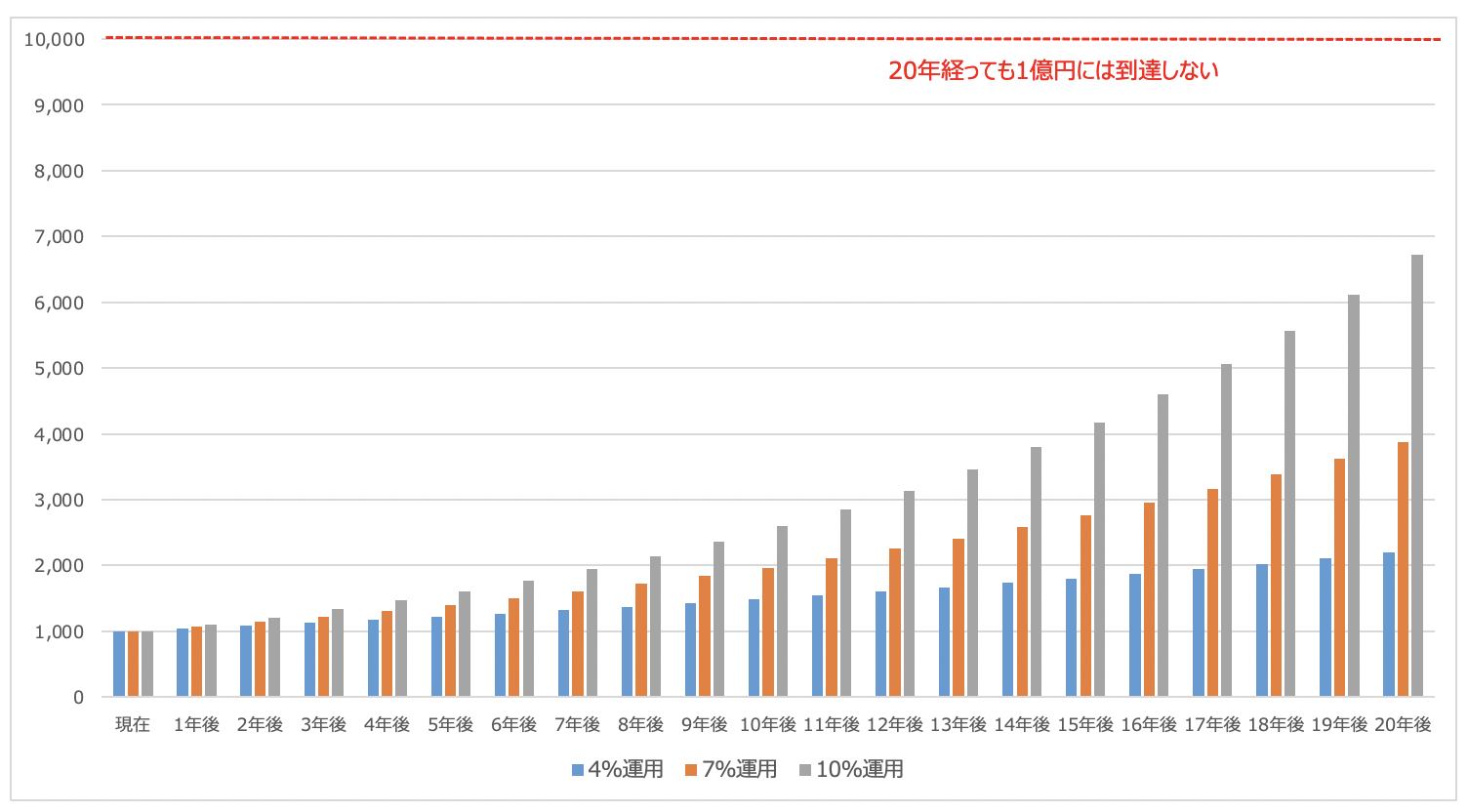

20年で1億円を形成するシミュレーション

まずは難易度が低い20年で1億円を形成する手法についてお伝えしていきたいと思います。

まず例えば元本1000万円で年率4%、7%、10%で運用した場合の資産についいてシミュレーションしたものが以下となります。

| 4%運用 | 7%運用 | 10%運用 | |

| 現在 | 1,000 | 1,000 | 1,000 |

| 1年後 | 1,040 | 1,070 | 1,100 |

| 2年後 | 1,082 | 1,145 | 1,210 |

| 3年後 | 1,125 | 1,225 | 1,331 |

| 4年後 | 1,170 | 1,311 | 1,464 |

| 5年後 | 1,217 | 1,403 | 1,611 |

| 6年後 | 1,265 | 1,501 | 1,772 |

| 7年後 | 1,316 | 1,606 | 1,949 |

| 8年後 | 1,369 | 1,718 | 2,144 |

| 9年後 | 1,423 | 1,838 | 2,358 |

| 10年後 | 1,480 | 1,967 | 2,594 |

| 11年後 | 1,539 | 2,105 | 2,853 |

| 12年後 | 1,601 | 2,252 | 3,138 |

| 13年後 | 1,665 | 2,410 | 3,452 |

| 14年後 | 1,732 | 2,579 | 3,797 |

| 15年後 | 1,801 | 2,759 | 4,177 |

| 16年後 | 1,873 | 2,952 | 4,595 |

| 17年後 | 1,948 | 3,159 | 5,054 |

| 18年後 | 2,026 | 3,380 | 5,560 |

| 19年後 | 2,107 | 3,617 | 6,116 |

| 20年後 | 2,191 | 3,870 | 6,727 |

結局、追加投資がないと1億円には到達しないのです。

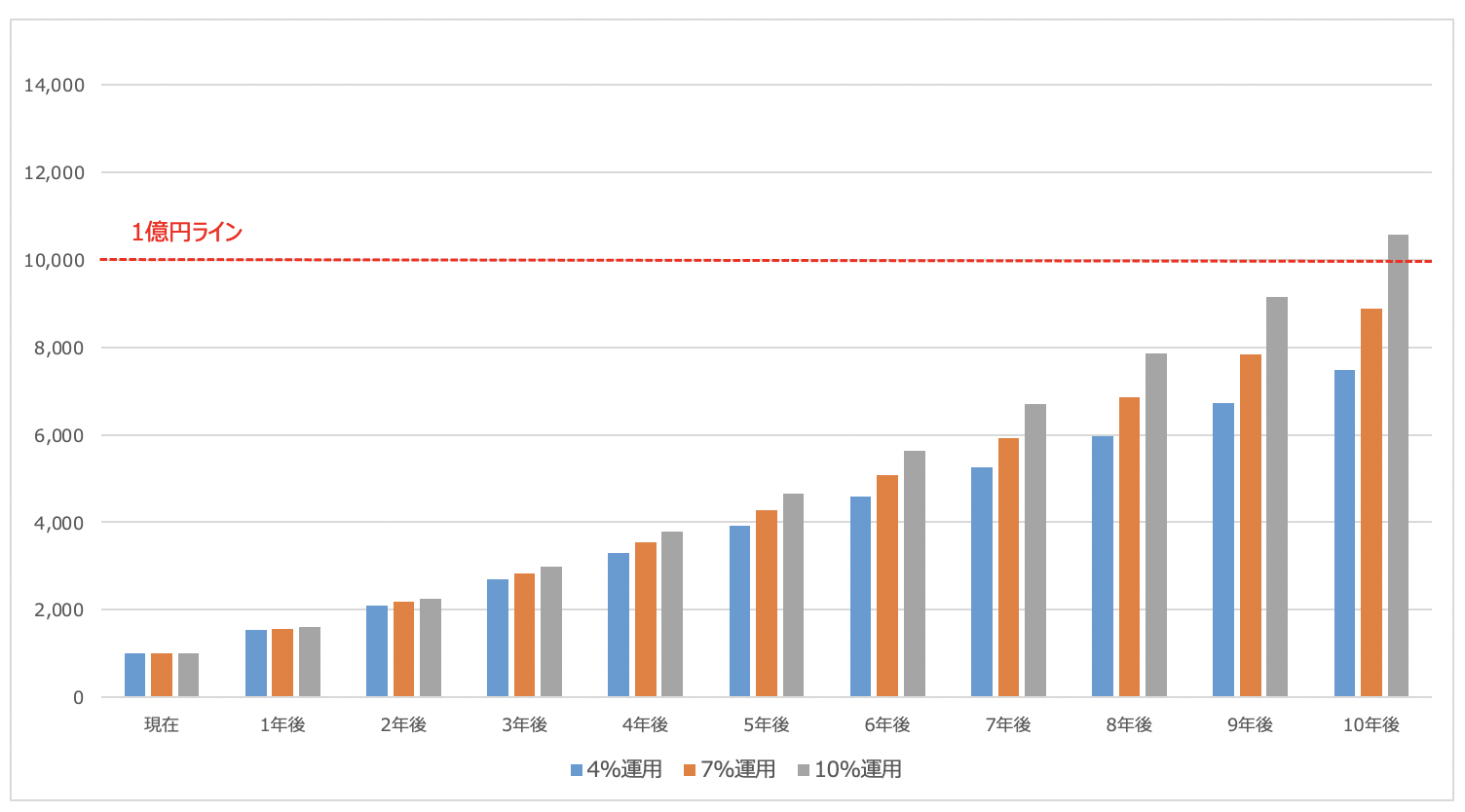

一方、毎年300万円ずつ追加投資した場合はどうなるでしょうか?

以下の通り年率4%で運用されたとしても20年後であれば2億円を達成することができるのです。

| 4%運用 | 7%運用 | 10%運用 | |

| 現在 | 1,000 | 1,000 | 1,000 |

| 1年後 | 1,340 | 1,370 | 1,400 |

| 2年後 | 1,694 | 1,766 | 1,840 |

| 3年後 | 2,061 | 2,190 | 2,324 |

| 4年後 | 2,444 | 2,643 | 2,856 |

| 5年後 | 2,842 | 3,128 | 3,442 |

| 6年後 | 3,255 | 3,647 | 4,086 |

| 7年後 | 3,685 | 4,202 | 4,795 |

| 8年後 | 4,133 | 4,796 | 5,574 |

| 9年後 | 4,598 | 5,432 | 6,432 |

| 10年後 | 5,082 | 6,112 | 7,375 |

| 11年後 | 5,585 | 6,840 | 8,412 |

| 12年後 | 6,109 | 7,619 | 9,554 |

| 13年後 | 6,653 | 8,452 | 10,809 |

| 14年後 | 7,219 | 9,344 | 12,190 |

| 15年後 | 7,808 | 10,298 | 13,709 |

| 16年後 | 8,420 | 11,319 | 15,380 |

| 17年後 | 9,057 | 12,411 | 17,218 |

| 18年後 | 9,719 | 13,580 | 19,240 |

| 19年後 | 10,408 | 14,830 | 21,464 |

| 20年後 | 11,125 | 16,168 | 23,910 |

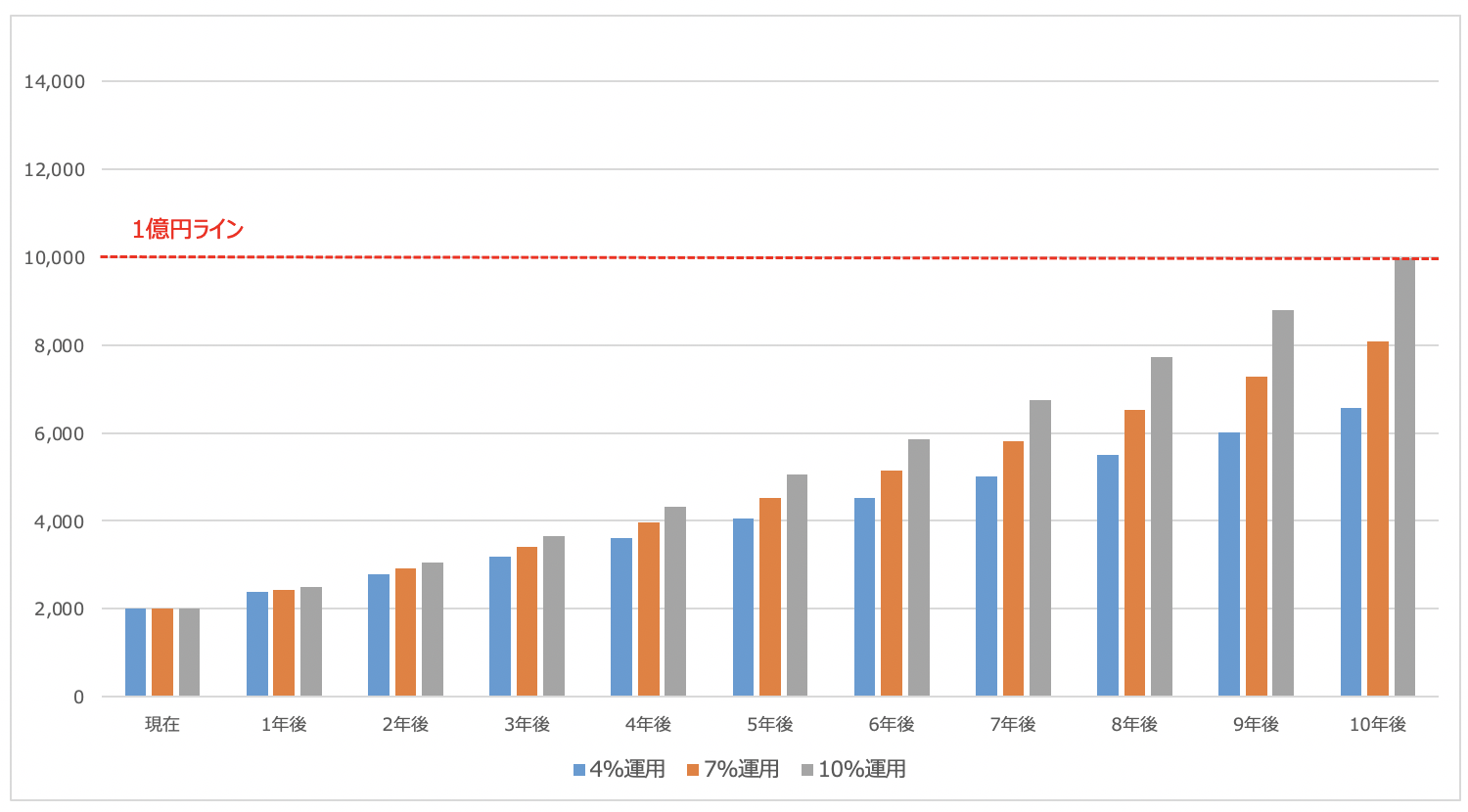

10年で1億円を形成するシミュレーション

では難易度を高めて10年で1億円を形成するためのシミュレーションをおこなっていきます。

先ほどのシミュレーションで10% で運用したとしても10年後のは7375万円にしかなっていないので、更に条件を厳しくします。

元本は1000万円のままで毎年500万円ずつ追加投資した場合は10%で運用した場合に1億円の形成が可能になります。

| 4%運用 | 7%運用 | 10%運用 | |

| 現在 | 1,000 | 1,000 | 1,000 |

| 1年後 | 1,540 | 1,570 | 1,600 |

| 2年後 | 2,102 | 2,180 | 2,260 |

| 3年後 | 2,686 | 2,832 | 2,986 |

| 4年後 | 3,293 | 3,531 | 3,785 |

| 5年後 | 3,925 | 4,278 | 4,663 |

| 6年後 | 4,582 | 5,077 | 5,629 |

| 7年後 | 5,265 | 5,933 | 6,692 |

| 8年後 | 5,976 | 6,848 | 7,862 |

| 9年後 | 6,715 | 7,827 | 9,148 |

| 10年後 | 7,483 | 8,875 | 10,562 |

他に追加入金は300万円で固定しながら、初期元本を2000万円と仮定した場合の推移は以下となります。

この場合でも10%で運用することができれば10年後に1億円を達成することが可能となります。

| 4%運用 | 7%運用 | 10%運用 | |

| 現在 | 2,000 | 2,000 | 2,000 |

| 1年後 | 2,380 | 2,440 | 2,500 |

| 2年後 | 2,775 | 2,911 | 3,050 |

| 3年後 | 3,186 | 3,415 | 3,655 |

| 4年後 | 3,614 | 3,954 | 4,321 |

| 5年後 | 4,058 | 4,530 | 5,053 |

| 6年後 | 4,521 | 5,147 | 5,858 |

| 7年後 | 5,001 | 5,808 | 6,744 |

| 8年後 | 5,501 | 6,514 | 7,718 |

| 9年後 | 6,021 | 7,270 | 8,790 |

| 10年後 | 6,562 | 8,079 | 9,969 |

年率7%〜年率10%を狙う投資先とは?

重要なのは年率7%〜10%のリターンを狙う投資先はどこかということです。

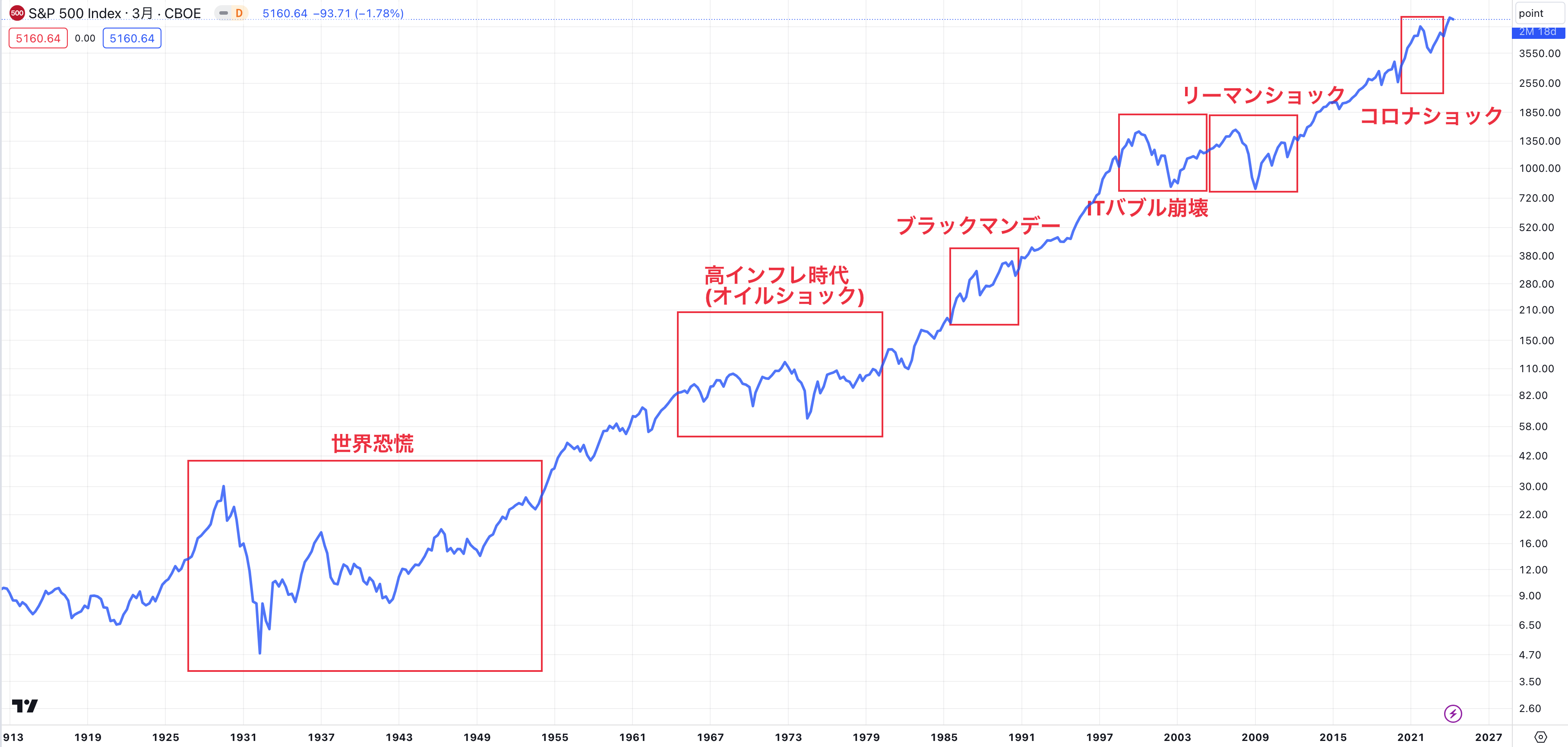

インデックス投資は今後10年は暗黒時代を迎える可能性が高い

年率7%-10%と聞いてまず思い浮かぶのはインデックス投資ではないでしょうか?

2020年と2021年にブームが発生しましたからね。

しかし、大抵一般投資家の間でブームが発生する時は天井です。

実際、既に2022年に入ってS&P500指数は20%、ナスダックは30%下落しました。

ただ、日本人投資家に限っては円安の影響で助かっています。

しかし、それも崩壊しかかっています。高止まりし続けた米国のインフレ率が減速していることを受けて米金利が低下してドル円が下落に転じているからです。

今後は日本人投資家はさらなる株安と円高によって更に資産を失うことが想定されます。

インデックス投資はあくまで超長期での平均リターンが7%であることを頭に留める必要があります。

場合によっては10年間リターンが無いということも歴史上何度もありました。そして2010年度のバブル上げのつけを払う形で2022年からは厳しい期間が続くことが想定されます。

場合によっては半減する期間が何度も訪れることがあるのです。

S&P500指数の対数チャート

安定的に資産形成を行うという観点では適切ではありません。

安定して年率10%以上が狙えるヘッジファンドという選択肢

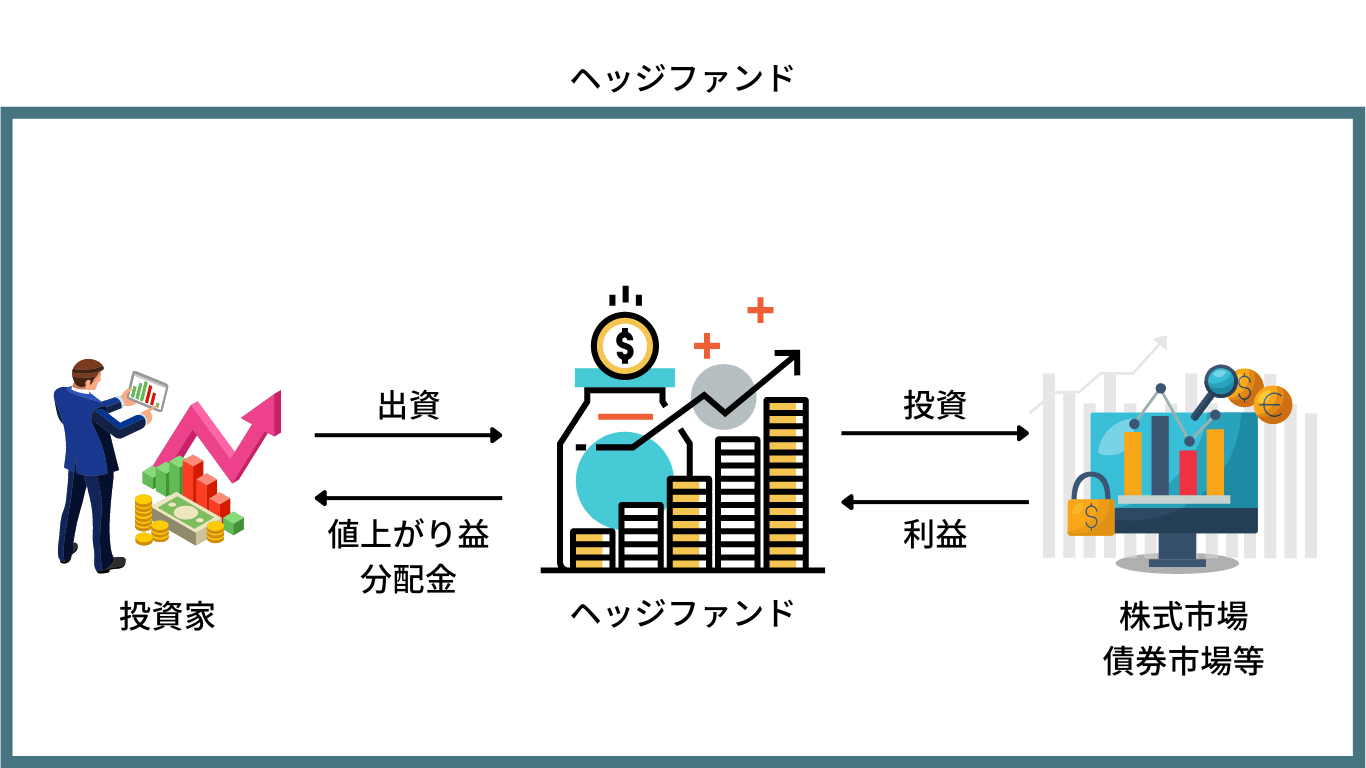

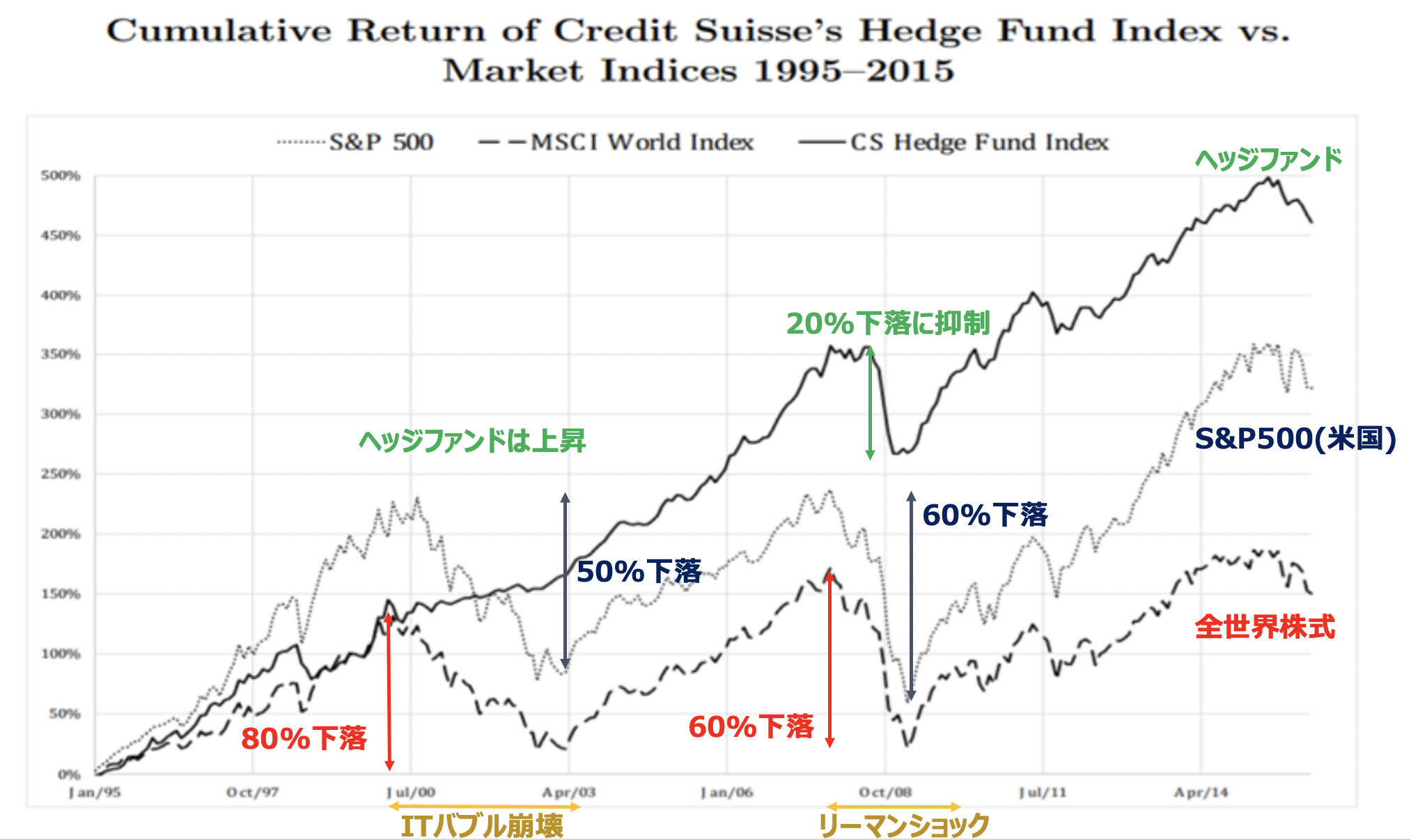

市場環境によらず安定したリターンを目指すという観点でおすすめしたいのがヘッジファンドという選択肢です。

ヘッジファンドは株式や債券に連動せず、いかなる局面でもプラスのリターンを狙うファンドとして注目を集めています。

ヘッジファンドのような株式や債券とは異なる動きをする資産はオルタナティブ投資といわれ、機関投資家などから注目を集めています。

理由としては安定したリターンが見込めるので計画が立てやすいからです。

実際、以下の通りヘッジファンドは下落局面を抑制しながら安定したリターンを積み重ねてインデックスよりも高いリターンを上げ続けています。

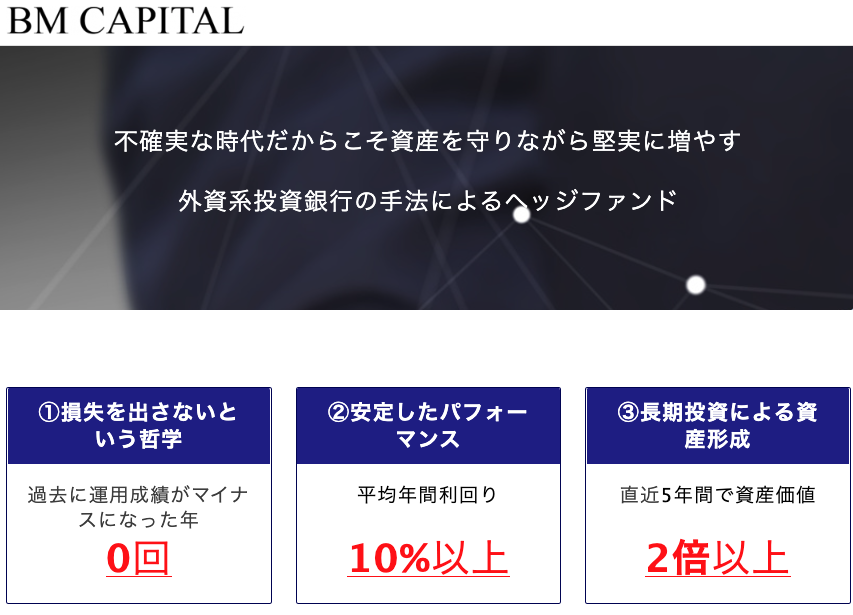

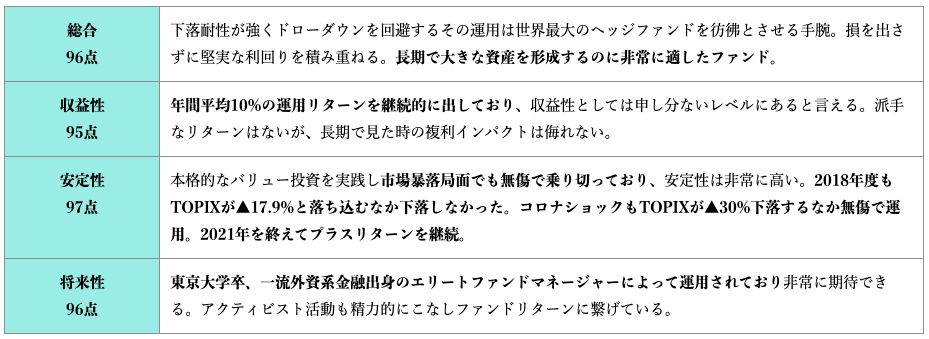

実際に筆者はBMキャピタルという国内では老舗的な存在のヘッジファンドで運用をしています。

興味のある方は、詳細記事もありますので参考にしてみてください。

↓↓

【BMキャピタル体験談】投資家歴8年の投資家目線で評判のBM CAPITAL(ビーエムキャピタル)を徹底的にわかりやすく解説

まとめ

今回のポイントをまとめると以下となります。

- ある程度の元本と入金力があれば1億円は達成可能

- 20年計画なら年率4%でも十分達成可能

- 10年計画なら元本か入金ペースを上げた上で年率10%のリターンが必要

- インデックス投資は必ずしも高いリターンをあげるわけではなく2022年以降は危険

- ヘッジファンドという選択肢も検討しよう