2024年3月現在。米国株のバブル相場が終焉、AIブームなどで一時的に2022年の下落を回復するも大型テックのみが牽引する不安定な相場が続いています。

多くの投資家が米国特化ではなく世界全体、もしくはインドをはじめとした新興国株式に興味を持っている状況です。

その中で、全世界に投資するといえばMSCIワールドインデックスになるかと思います。

そのインデックスをアウトパフォームするにはどうすれば良いかという点を考える際にアクティブファンドは一つの選択肢になりますね。

→ アクティブ運用型投資信託とパッシブ(=インデックス)運用型投資信託のどちらが優れている?リターンに加えシャープレシオや手数料水準から徹底比較!

今回は「インベスコ世界厳選株式オープン(愛称:世界のベスト)」という新興国を除く全世界の株式銘柄を対象にしたバリューファンドについて分析していきたいと思います。

世界のベストは買い付けランキングで全体で11位ですが、アクティブ投信でグローバル部門では一番買われているアクティブ投信です。

当サイトでも分析している、キャピタル世界株式ファンド、セゾン資産形成の達人ファンドを抑えて堂々の第一位ですね。

今回は世界のベストが人気の理由と、今後の見通しについてお伝えしていきたいと思います。

インベスコ世界厳選株式オープン(愛称:世界のベスト)の特徴とは?

運用はインベスコ・アセット・マネジメント株式会社

投信の名前にも入っていますが、運用指図を行うのはインベスコ・アセット・マネジメント株式会社となります。

| 商号等 | インベスコ・アセット・マネジメント株式会社 |

| Invesco Asset Management (Japan) Limited | |

| 金融商品取引業者 関東財務局長(金商)第306号 | |

| 所在地 | 〒106-6114 |

| 東京都港区六本木六丁目10番1号 六本木ヒルズ森タワー14階 | |

| 私書箱115号 | |

| 設立 | 1990年 11月 |

| 資本金 | 40億円 |

| 大株主 | インベスコ・ファー・イースト・リミテッド(100%) |

| 役職員数 | 126名(非常勤役員、契約社員含) |

| 役員 | 代表取締役社長兼CEO 佐藤 秀樹 |

| 取締役 小澤 大二 | |

| 取締役 松尾 孝 | |

| 取締役 ジェレミー・チャールズ・シンプソン | |

| 監査役 長谷川 雅一 | |

| 運用資産残高 | 6兆4,032億円 |

運用資産残高は6兆円を超えており、一つの大手アセットマネジメント会社ですね。

- インベスコ 店頭・成長株オープン

- いちよし・インベスコ 中小型成長株オープン

- インベスコ ジャパン成長株・夢ファンド【愛称:未来のたまご】

あたりが有名なファンドでしょうか。

ただし、大手のアセマネ会社にもハズレのファンドもあり当たりのファンドもあります。

以前分析しているテーマ型の「世カエル」もインベスコが運用していますが、成績は散々なものでした。

→ [世カエル]評判のインベスコ世界ブロックチェーン株式ファンドを運用成績、今後の見通しを含め徹底評価!

今回のインベスコ世界厳選株式オープンはどうなのかをしっかりと見極める必要があります。

世界のベストの投資対象は?ベンチマークは世界全体の株式市場の動きを表すMSCIワールド・インデックス

投資対象は日本含む世界各国(エマージング国除く)の株式の中からバリューアプローチを行い選定とのことで、ファンドマネジャーの実力がかなり問われることになります。

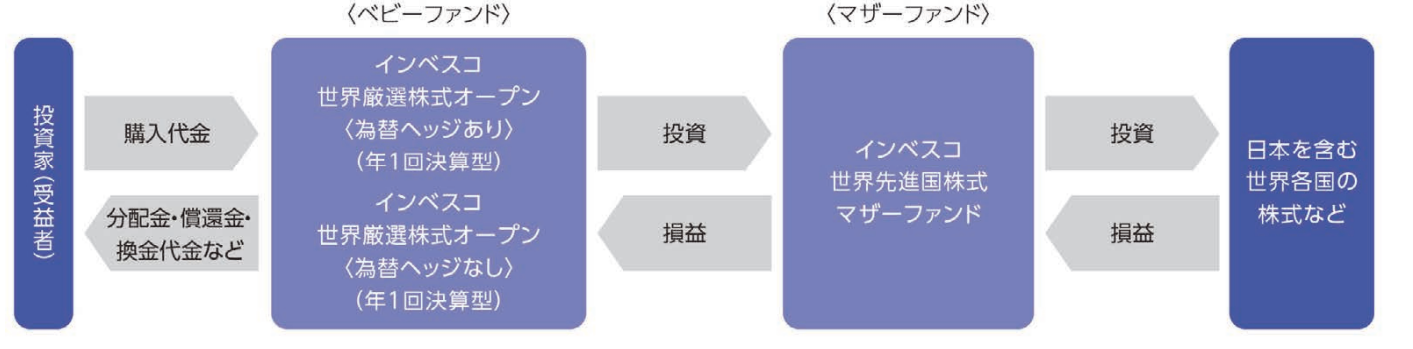

ファンドの仕組みとしてはファミリーファンド方式を採用しています。

運用プロセスは特に目新しいものはありません。

東京海上ジャパンオーナーズなどは、オーナーの株式保有比率などを重視するなどユニークでしたが、インベスコでは特にありませんでした。

つまり、パフォーマンスはファンドマネジャーの実力次第です。

6つのパターンが存在している

世界のベストは以下の6つのパターンが存在しています。

| 為替ヘッジあり | 毎月決算型 |

| 年1回決算型 | |

| 奇数月決算型 | |

| 為替ヘッジなし | 毎月決算型 |

| 年一回決算型 | |

| 奇数付き決算型 |

為替ヘッジありの場合は為替変動の影響をうけません。しかし、金利コストを負担することになります。

日米で3%-4%の金利差があるので年間3%-4%のコスト負担になるので長期投資を行うとじわじわとリターンを毀損していきます。

一方、為替ヘッジなしのパターンは金利コストは負担しなくてよいのですが為替の変動リスクを負うことになります。

ドル円が上昇すればリターンは増加しますし、ドル円が下落すればリターンは低下していきます。

決算に関しては回数がおおいほど配当金が多くなります。

そして、世界のベストが最も人気なのは「為替ヘッジなし」のお「毎月決算型」です。

なぜ、このパターンが人気なのかという点については後述したいと思います。

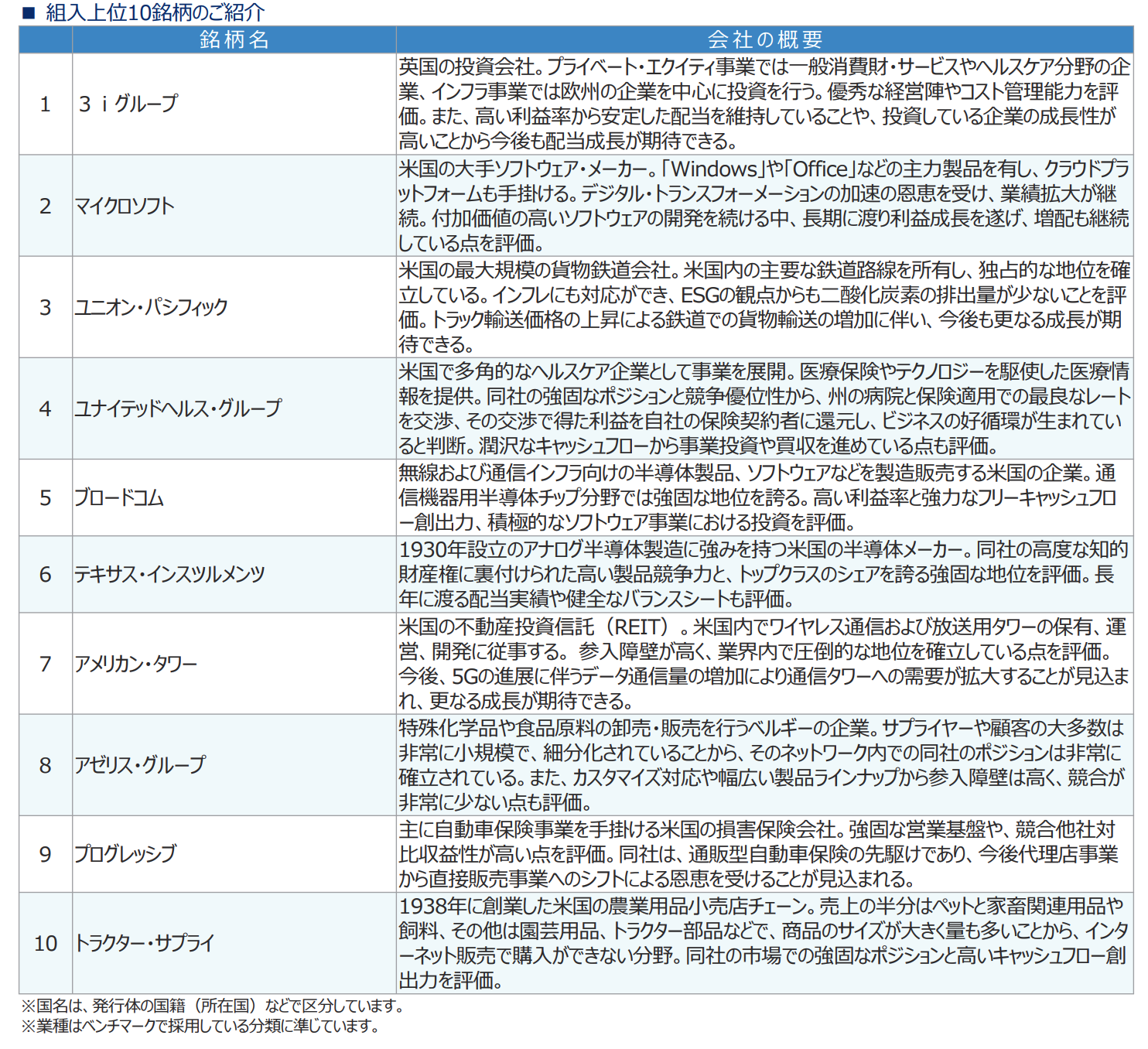

組み入れ上位銘柄(ユニークな顔ぶれ)

半分が米国株なのは気になる点ですが、イギリス、フランス、フィンランド、スイス、香港などに分散されています。

2024年2月末の構成上位銘柄は以下となります。ゼウス投信の上位銘柄でもあるアメリカンタワーもはいっているのがは意外ですね。

正直、一般的な日本人からすると1位のマイクロソフト以外は馴染みのない銘柄ですね。

以下は過去からの遷移です。

| 2024年2月末 | 2024年1月末 | 2023年10月末 | 2023年8月末 | 2023年6月末 | 2023年3月末 | 2022年10月末 | |

| 1 | 3i グループ | 3i グループ | マイクロソフト | 3i グループ | 3iグループ | 3iグループ | 3iグループ |

| 2 | マイクロソフト | マイクロソフト | 3iグループ | ベラリア | ブロードコム | ベラリア | ベラリア |

| 3 | ユニオン・パシフィック | ユナイテッドヘルス・グループ | ユナイテッドヘルス | ブロードコム | マイクロソフト | AIAグループ | マイクロソフト |

| 4 | ユナイテッドヘルス・グループ | ユニオン・パシフィック | ユニオンパシフィック | マイクロソフト | ベラリア | アメリカンタワー | アメリカン・タワー |

| 5 | ブロードコム | ブロードコム | アメリカンタワー | アメリカン・タワー | アメリカンタワー | マイクロソフト | コカ・コーラ |

| 6 | テキサス・インスツルメンツ | テキサス・インスツルメンツ | ブロードコッム | ユナイテッドヘルス・グループ | AIAグループ | ブロードコム | 友邦保険控股 |

| 7 | アメリカン・タワー | アメリカン・タワー | プログレッシブ | レキットベンキーザー | ユナイテッドヘルス・グループ | ユニオンパシフィック | ハーク・ホールディングス |

| 8 | アゼリスグループ | アゼリスグループ | レキットベンキーザー | ユニオン・パシフィック | ユニオンパシフィック | ロイヤル・ユニブリュー | ブロードコム |

| 9 | プログレッシブ | プログレッシブ | ベラリア | AIAグループ | ロイヤル・ユニブリュー | ユナイテッドヘルス・グループ | コネ |

| 10 | トラクター・サプライ | AIAグループ | アケルBP | ロイヤル・ユリブリュー | アケルBP | コカコーラ | チューリッヒ・インシュランス |

マイクロソフトはChatGPTが盛り上がっているので、2023年以降は上昇しています。2022年の暴落を回復しましたが、ここからさらに上昇するのかというと非常に懐疑的です。

どこまでAIブームを織り込むかという勝負になってきています。筆者は小型株が上昇についてきていない点から、長期の上昇相場になるにはコンディションが厳しいと感じています。

マイクロソフトの株価推移

購入手数料/信託手数料

アクティブファンドですので、インデックスファンドよりも購入金額は高くなります。信託報酬も高めです。

購入手数料:税込3.3%

信託手数料:年率税込1.903%

初年度は5%程度手数料を払ます。

投資金額によって手数料は変わります。10億以上ですと安いですが、10億円もの資産があればもっと資産規模なりの良い投資先があるはずです。

1億円以上5億円未満:1.65%(税込)

5億円以上10億円未満:0.825%(税込)

10億円以上:0.55%(税込)

インベスコ世界厳選株式オープン(愛称:世界のベスト)の運用実績!全世界株式に負けている!?

最も大事な運用成績を見ていきましょう。

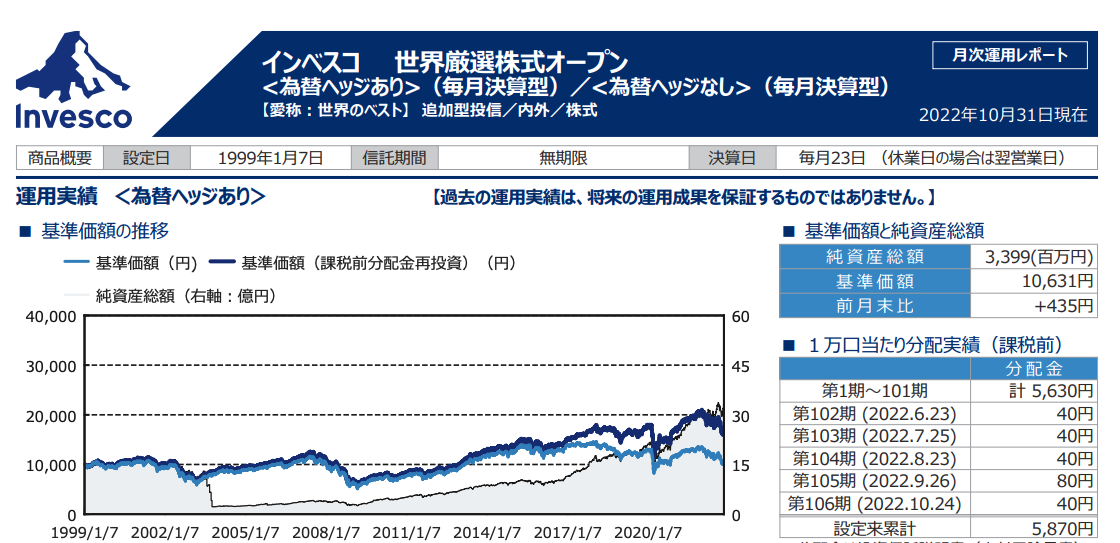

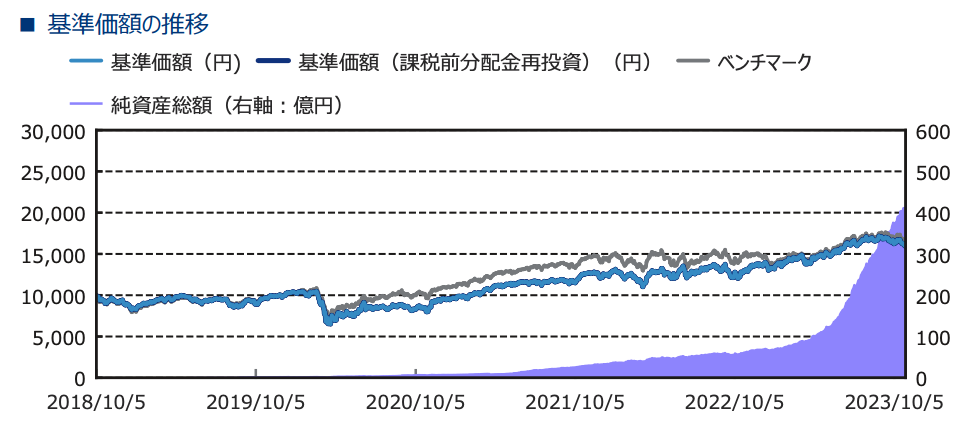

「為替ヘッジあり」の運用成績

ファンドが株式市場でどれだけのリターンを出せたかをノイズなしで見るには当然為替ヘッジありを見なければなりません。

この1年はひどい成績ですね。株式市場の下落にしっかり付き合っている形です。アクティブファンドですがベンチマークにもまけています。

ベンチマークはMSCIワールドインデックス(円建て)であるため、世界の平均的な株価指数のリターンに負けているということです。

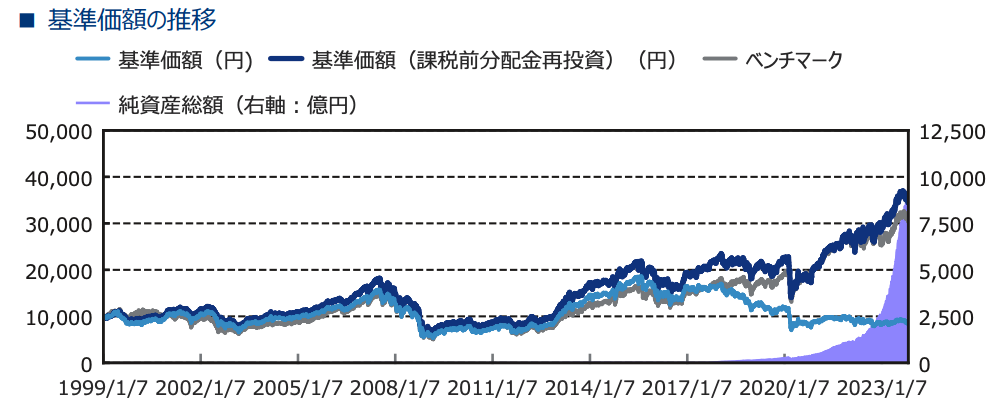

設定来100.38%となっており、運用開始はなんと1999年1月とかなり老舗ファンドで、年率リターンは3%となっています。

基準価額を見る限り、2014年までまともにプラスリターンも出せず、2020年にマイ転しコロナバブルとAIブームが全てという運用をしています。

長期的にこのファンドに自分の資金を任せられるかというと、厳しいの一言です。

| 1カ月 | 3カ月 | 6カ月 | 1年 | 3年 | 設定来 | |

| インベスコ世界厳選株式 | -3.85% | -9.42% | -2.74% | 13.25% | 36.73% | 13.47% |

| ベンチマーク | -3.84% | -9.79% | -3.14% | 1.80% | 15.51% | 19.00% |

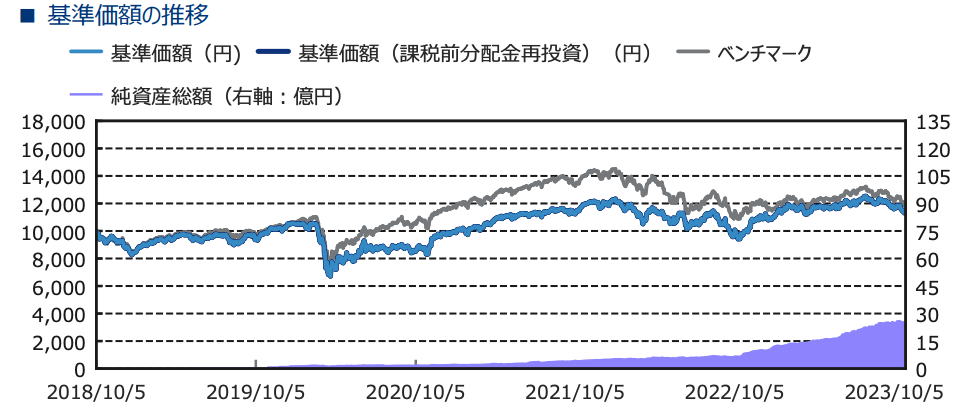

「為替ヘッジなし」の運用成績

こちらは参考情報になります。ファンドの実力が反映されないチャートです。ベンチマークも全世界株式の円建での表示となっています。

ただ、これもベンチマークに若干ではありますが劣後した成績になっています。

為替のおかげでプラスですね。ただし、日本のコアインフレ率は世界トップに躍り出ており、利上げがなされれば一気に巻き戻しがあり得ます。

全世界株式インデックスに負けているのになぜ世界のベストは人気なのか?

先ほどお伝えしてきた通り世界のベストは全世界株式インデックスに劣後する成績となっています。

しかし、なぜ人気投信になっているのでしょうか?

人気の秘訣は「為替ヘッジなし」の「毎月決算型」の高い分配利回りにあります。

現在、「為替ヘッジなし」の「毎月決算型」の基準価額は8,300円程度ですが毎月の分配金は150円、年額にすると1800円となります。

つまり、年間の分配利回りは21%となります。このような高い分配をだすと基本的にはゼウス投信のように基準価額が下がりつづけます。

現在、ゼウス投信は基準価額が2000円を割っています。(もともと投信の基準価額は10,000円なので5分の1になっているのです)

→ 【ゼウス投信】売り時はいつ?解約すべき?下がった配当金がきっかけで評判が下がり続ける「新光US-REITオープン」を今後の見通しと共に評価!

しかし、世界のベストは高い分配利回りにも関わらず基準価額(薄い青色)は8300円とわずかしか下落していないのです。

つまり、投資家からすると高い配当金をもらいながらも元本があまり減っていないので人気を博しているというわけですね。

しかし、これは世界のベストが素晴らしい運用によって高いリターンをだして分配金をだしているからではありません。たまたま直近10年間は金融緩和相場で全世界的に株価が堅調に推移したことと、ここ数年は円安が進んだことで高い分配利回りを出すことができていたにすぎません。

つまり追い風100mでの参考記録なのです。今後、景気後退と為替の円高調整となると大きく基準価額が下落し分配金を出せる状態ではなくなります。

何度も言いますが、結局は全世界株式インデックスつまり世界の平均的なリターンに対して劣っているファンドなのです。投資する妙味はありません。

全世界株式インデックスにリスクもリターンも勝る選択肢とは?

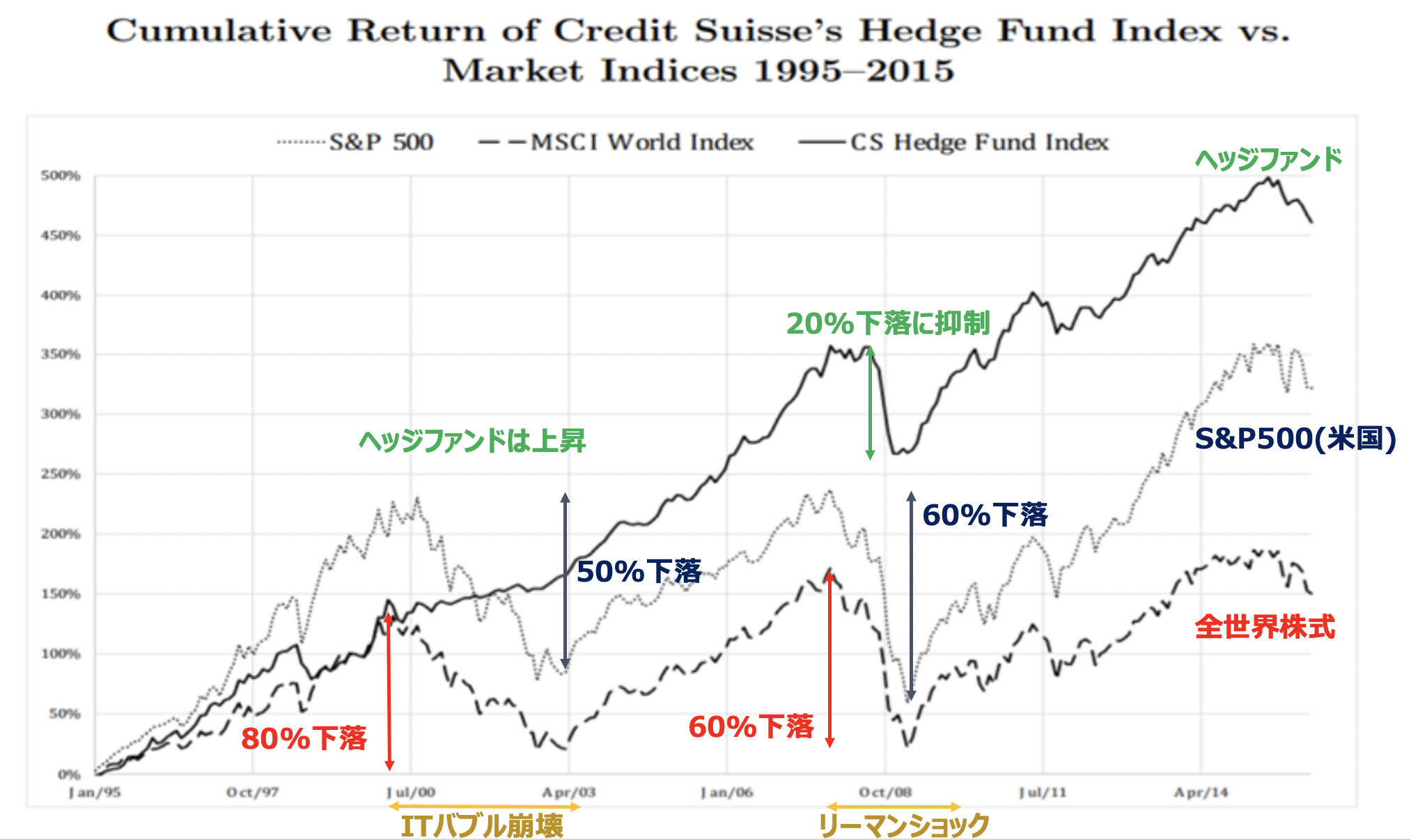

せっかく投資をするのであれば、全世界の株式の平均に勝たないと意味がないですよね。更に長期的に資産形成を行う上では暴落を回避するというのも重要な観点となります。

実際、投資の神様であるウォーレン・バフェットは運用開始から35年間、一度もマイナスをださずに資産を積み上げていきました。

この条件を満たす資産として筆者が注目し、実際に投資しているのがヘッジファンドです。

ヘッジファンドは以下のとおり全世界株式や世界最強のインデックスであるS&P500指数を大幅に凌駕する成績を低いリターンで成し遂げています。

以下で実際に筆者が投資しているファンドを含めて魅力的なものごまとめていますのでご覧いただければと思います。

2024年以降の「世界のベスト」の今後の見通し

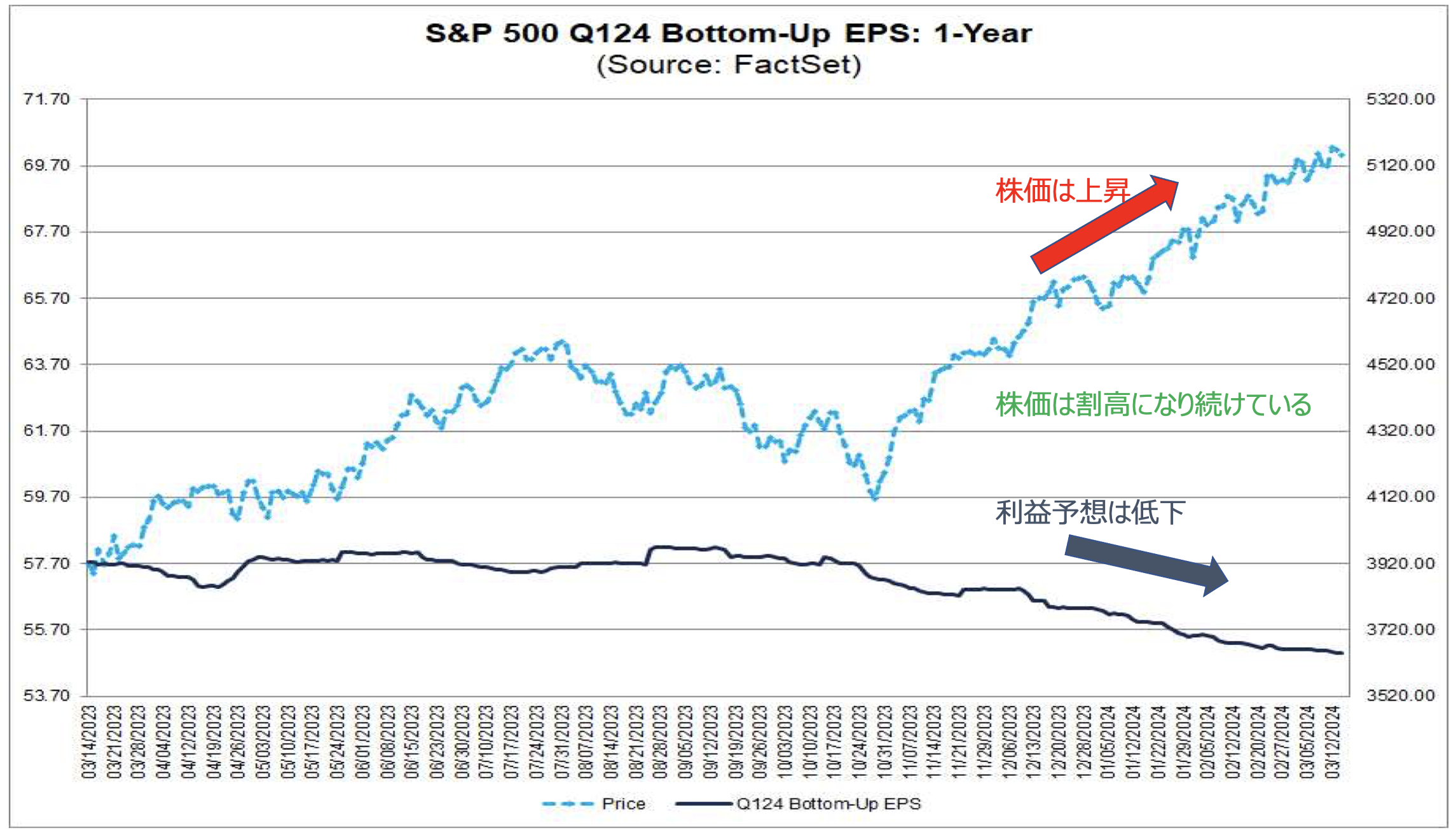

重要なのは今後の見通しです。「世界のベスト」や「全世界株式」は2023年に大きく反発していきました。

しかし、残念ながら利益はついてきていません。以下は全世界の60%を占める米国のS&P500指数と米国企業の利益の推移です。

利益が減少する中で株価が上昇するということは割高になり続けているということです。

そして、今後は景気後退が本格的に訪れることが見込まれています。

2024年は景気後退による起業収益の低下で全世界的に株式市場は厳しい展開になることが想定されます。

また、景気後退となると日米金利差も縮小します。

すると為替は円高方向に縮小となります。すると、ドル円は下落するので「為替ヘッジなし」は深刻な株価下落となる可能性があります。

何度も申し上げますが株式市場の動きに影響をうけない投資先で長期投資をしていくのが賢明なのではないかと思います。

インベスコ世界厳選株式オープンの掲示板での口コミ

Yahoo!ファイナンスの掲示板での口コミですが、特別分配金など、厳しい言葉が並びます。見ているとかなり初心者が証券会社に買わされているイメージを持ちました。

「私も この投資は、短期の予定で 今年中に、トンズラします。」

「ここのインベスコのように、無期限では 無いので。」

「こちらの皆様方に質問させていただきます。

初めてインベスコに投資しました。お恥ずかしい話、仕組みがよくわかりません。分配金は再投資したほうが良いのですか?それとも、毎月受け取ったほうが得なのでしょうか?また、再投資したら、個別元本が低くなるのでしょうか? 勉強不足で申し訳ありませんが、教えてください(T_T)」「野村は、この投信扱ってないんですよね。それで、気付いていませんでした。

来春から、投資で食べていかなければいけません。

AB-Dの分配金が無配のときにどうするか、が悩みでした。野村で扱っている他の投信では、なかなか埋まらなかったのですが、これを柱にすれば、なんとかなりそうです。さっそく楽天証券の口座を申し込みました。」「いつもありがとうございます。ちょっと足踏み。誤爆あったので、まあ良しか。」

「特別分配金だと元金減るだけで貰っても意味ない…」

世界のベストの今後の見通し

米国株から世界株に視点を移しているのは良いと思いますが、わざわざインベスコに投資する理由はないように思われます。

世界株インデックスで良いのではないでしょうか。またインデックスをアウトパフォームするにあたり良い投資先も他にいくらでもあります。

また、世界中でまだインフレが粘着しており、さらに2023年に入り米国の地銀が倒産しクレディスイスが実質的に破綻しUBSに統合されるなど不透明性が高くなっています。

金利が1年間で急激に高くなり債券価格が下落したことで債券を購入していた金融機関が抱える含み損が膨らみ経営を圧迫しているのです。結果的に金融危機の足音も近づいてきています。このような局面で全世界の株式の影響を受ける投信に投資をするのはリスクが高いと考えます。

7月時点でも米国の賃金インフレは全く止まっておらず、どこまで利上げがなされるのか、インフレが続くのかがわかりません。筆者自身も細かく市場を定点観測を続けています。その内容も無料でメールマガジン形式で発信していますので、市場の動向を手軽にチェックしたい方は参考にしてみてください。

インベスコは大手アセットマネジメント会社ではありますが、ハズレの投信ももちろんあります。

長期で5%以下の年率平均リターンしか出していないこのファンドが人気な理由がよくわかりませんが、良い・悪いファンドをしっかり見極めて資産形成を進めていきましょう。

【随時更新】一番儲かる投資信託とは?2024年今買いの投資信託をおすすめ順にランキング形式で紹介!