日本には様々な独立系投資信託が存在しています。独立系投資信託とは販売から運用まで一貫して行う会社が運用する投資信託です。

当サイトでもセゾン投信以外でも以下の独立系投資信託について取り上げてきました。

本日はひふみ投信と並んで評判のセゾン投信が運用しているセゾン資産形成の達人ファンド(以下:達人ファンド)について特集していきたいと思います。

そして最後まで読み進めて欲しいのですが、特に今年2024年は達人ファンドに投資していると危ない可能性もあります。正直、筆者としてはおすすめしません。

当記事を読んでいただければセゾン資産形成の達人ファンドのみではなく全世界の株式の動向を掴むことができます。

できる限り詳しく解説していますのでご覧ください。

-

-

【随時更新】一番儲かる投資信託とは?2024年今買いの投資信託をおすすめ順にランキング形式で紹介!

日本では非常に数多くの投資信託が組成されています。現在では約6000本の投資信託が存在します。 投資信託全体の運用残高は200兆円に迫る勢いになっています。 投資信託の運用残高の推移 & ...

続きを見る

-

-

日本国内のおすすめヘッジファンドを一覧にしてランキング形式で掲載!

今回は私の投資の軸を形成しているヘッジファンド(私募ファンド)への投資について以下の点を含めて記載していきます。 「ヘッジファンドとはそもそも何なのか?」 「何が優れているのか?」 「ど ...

続きを見る

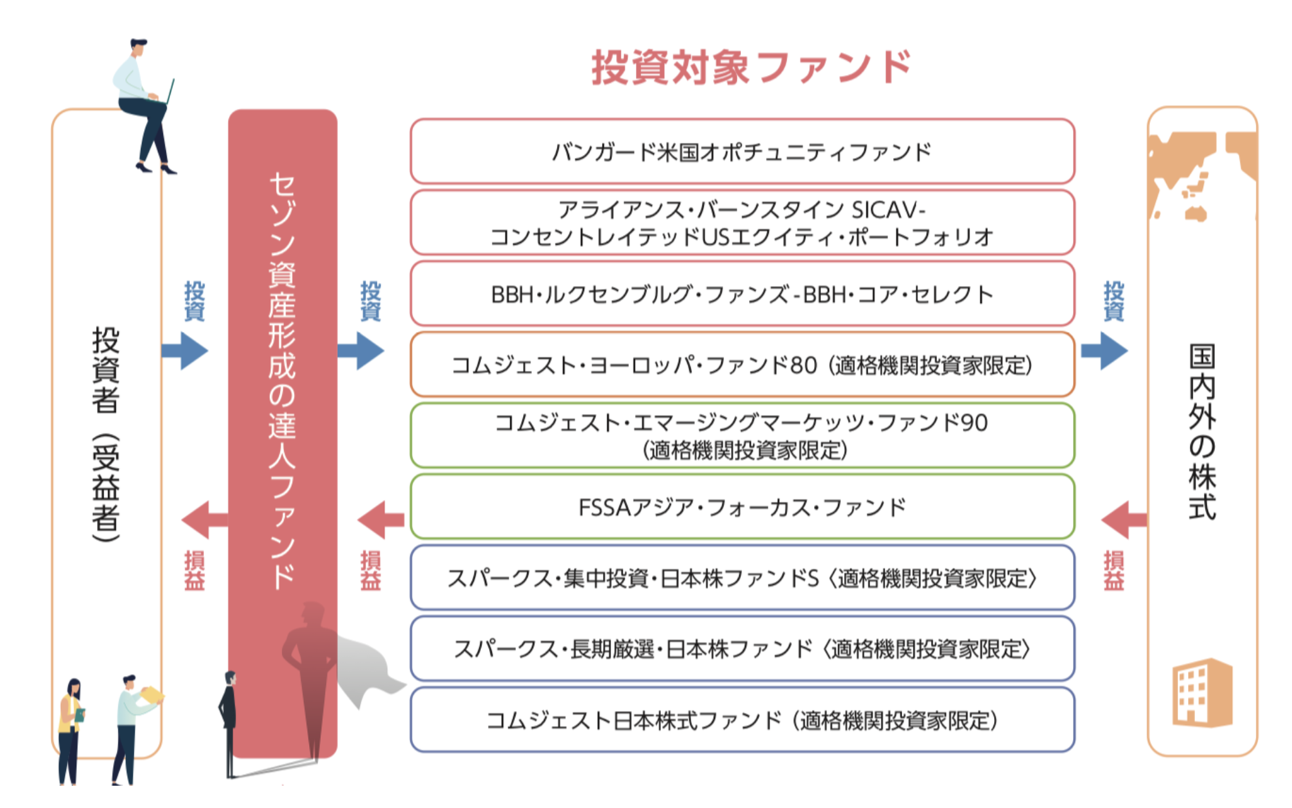

ファンド・オブ・ファンズという形態で運用

達人ファンドの最大の特徴であるファンド・オブ・ファンズについて説明させて頂きます。

ファンド・オブ・ファンズとは

以前の記事で紹介したひふみ投信等の一般的な投資信託はファンドが個別株を選定して株式を組み合わせてポートフォリオを組んでいます。

一方、セゾン資産形成の達人ファンドはファンドを組み合わせて投資信託を組成していります。

このようなファンド・オブ・ファンズという形式を取っています。読んで字の如くファンド達(ファンドズ)のファンドということです。

分散投資を行っている投資信託の分散投資を行っているので、安定性は高いといえるでしょう。

各投資信託の選定基準

まず運用部長の瀬下氏は以下の通り明言しており、この理念が共有できるファンドに投資しているとしています。

「値動きはみずに長期的な資産の上昇を重視する」

そして、そのファンドが全体としてみて割安であるかを精査して投資対象とするかどうかを判断しています。

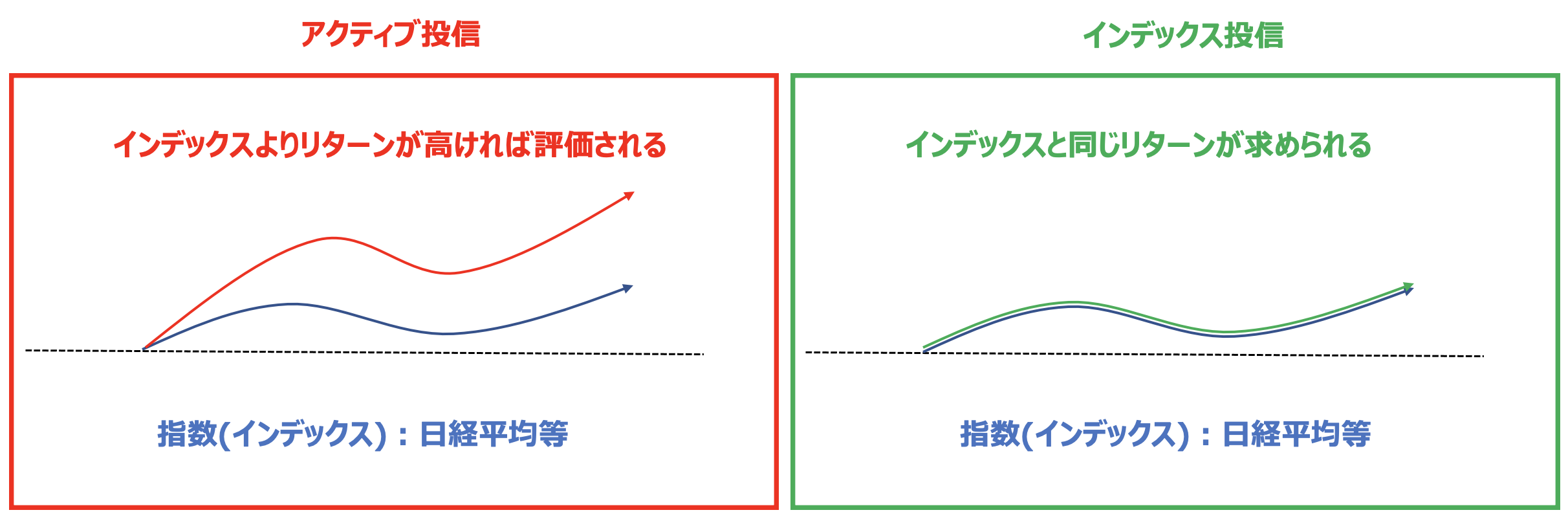

達人ファンド自信も市場平均をアウトパフォームすることを目標にしたアクティブファンドです。

→ アクティブ運用型投資信託とパッシブ(=インデックス)運用型投資信託のどちらが優れている?リターンに加えシャープレシオや手数料水準から徹底比較!

投資をする投資信託はファンダメンタルを重視したアクティブファンドに限定しております。

つまり、確りと企業分析を行い、ファンダメンタルズに対して割安な銘柄に投資している投資信託を選んでいるということですね。

機関投資家向けの投資信託

ここまでみて皆さんの中には以下のように思われた方もいらっしゃるのではないでしょうか?

何もわざわざ達人ファンドを購入しなくても、自分で達人ファンドが保有している投資信託を購入すれば良いのではないか?

しかし、達人ファンドが組み入れている投資信託は機関投資家向けの投資信託となるので、我々個人では購入することが出来ないのです。

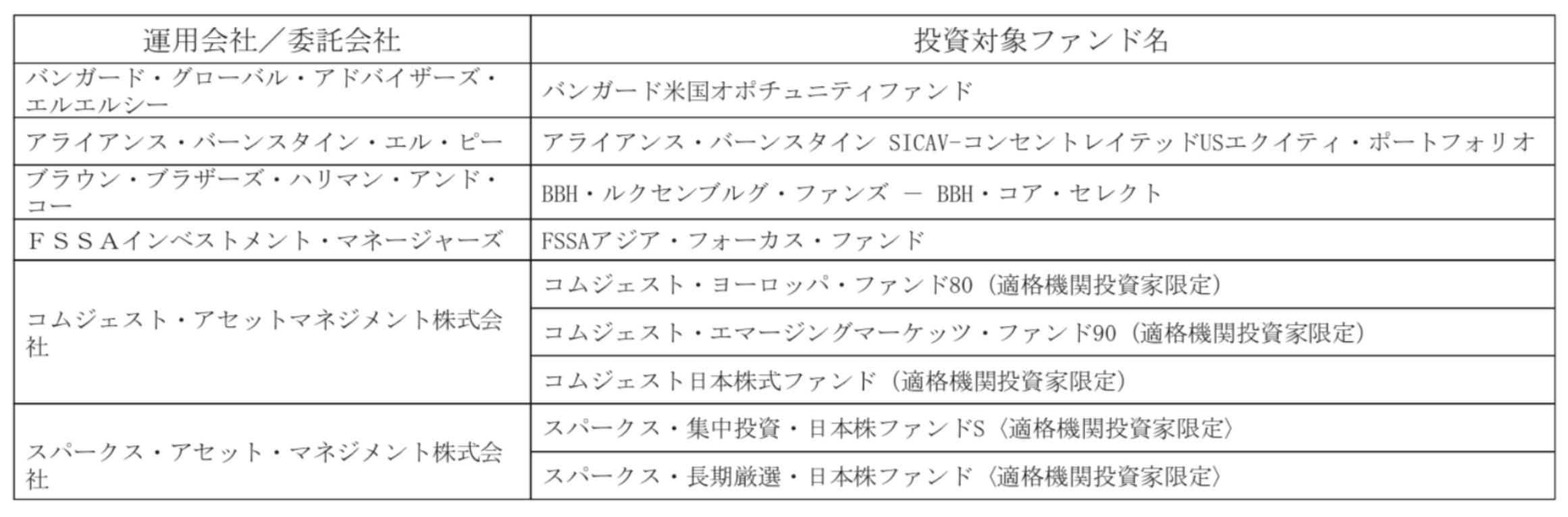

セゾン資産形成の達人ファンドが投資するファンドと、ファンド運営会社のリストは以下となります。

適格機関投資家限定と記載されているものは、セゾン投信のような機関投資家しか購入することができないファンドとなっています。

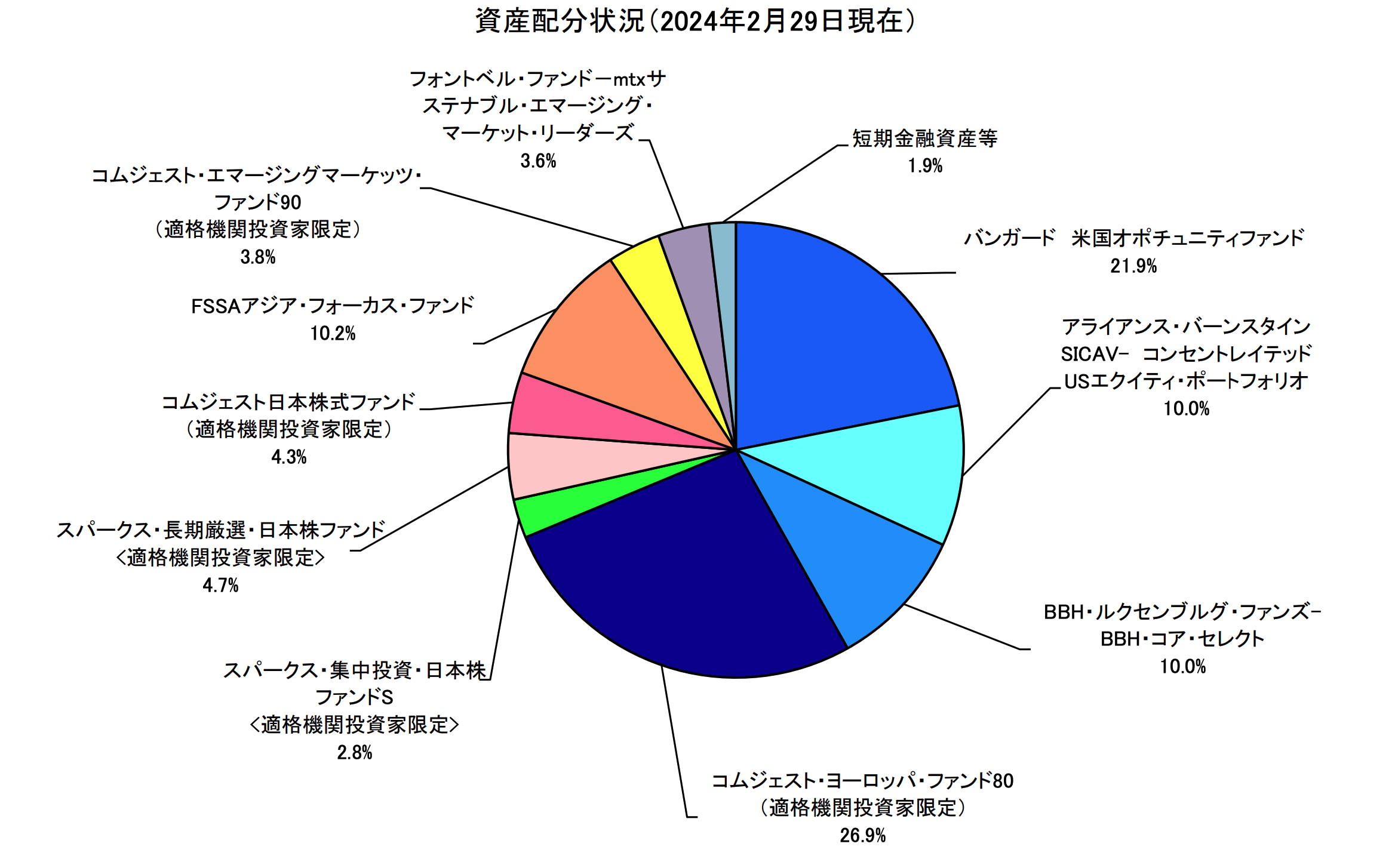

個人で組成することは不可能なのです。最新の2024年1月末時点までの構成銘柄の推移は以下となります。

以下を確認すると1年間殆どポートフォリオの比率は変わっていないことがわかります。

| ファンド名 | 2024年2月末 | 2023年11月末 | 2023年7月 | 2023年5月末 | 2022年12末 | 2022年9末 | 2021年6末 |

| コムジェスト・ヨーロッパ・ファンド80 (適格機関投資家限定) |

26.9% | 26.10% | 25.80% | 27.00% | 26.20% | 24.50% | 24.70% |

| コムジェスト・エマージングマーケッツ・ファンド90 (適格機関投資家限定) |

3.8% | 4.20% | 4.30% | 4.50% | 5.00% | 7.50% | 10.40% |

| スパークス・集中投資・日本株ファンドS <適格機関投資家限定> |

2.8% | 2.90% | 3.00% | 3.00% | 3.00% | 3.10% | 3.00% |

| スパークス・長期厳選・日本株ファンド <適格機関投資家限定> |

4.7% | 4.50% | 4.40% | 4.50% | 4.40% | 4.40% | 4.20% |

| コムジェスト日本株式ファンド (適格機関投資家限定) |

4.3% | 4.30% | 4.20% | 4.30% | 4.50% | 4.50% | 4.30% |

| バンガード® 米国オポチュニティファンド | 21.90% | 21.40% | 21.90% | 21.50% | 20.60% | 22.30% | 21.80% |

| アライアンス・バーンスタインSICAV | 10.0% | 9.90% | 10.00% | 9.50% | 9.80% | 9.70% | 10.00% |

| BBH・ルクセンブルグ・ファンズ- BBH・コア・セレクト | 10.0% | 10.10% | 9.90% | 9.80% | 9.70% | 9.80% | 10.10% |

| FSSAアジア・フォーカス・ファンド | 10.2% | 11.10% | 10.90% | 10.70% | 10.90% | 10.80% | 9.60% |

| ファントベル・ファンド・エマージング | 3.6% | 3.80% | 3.80% | 3.60% | 3.90% | - | - |

| 短期金融資産等 | 1.9% | 1.80% | 1.80% | 1.60% | 2.00% | 1.60% | 1.80% |

ではポートフォリオの地域分散について次の項目で詳しくみていきましょう。

世界の時価総額に合わせて組成

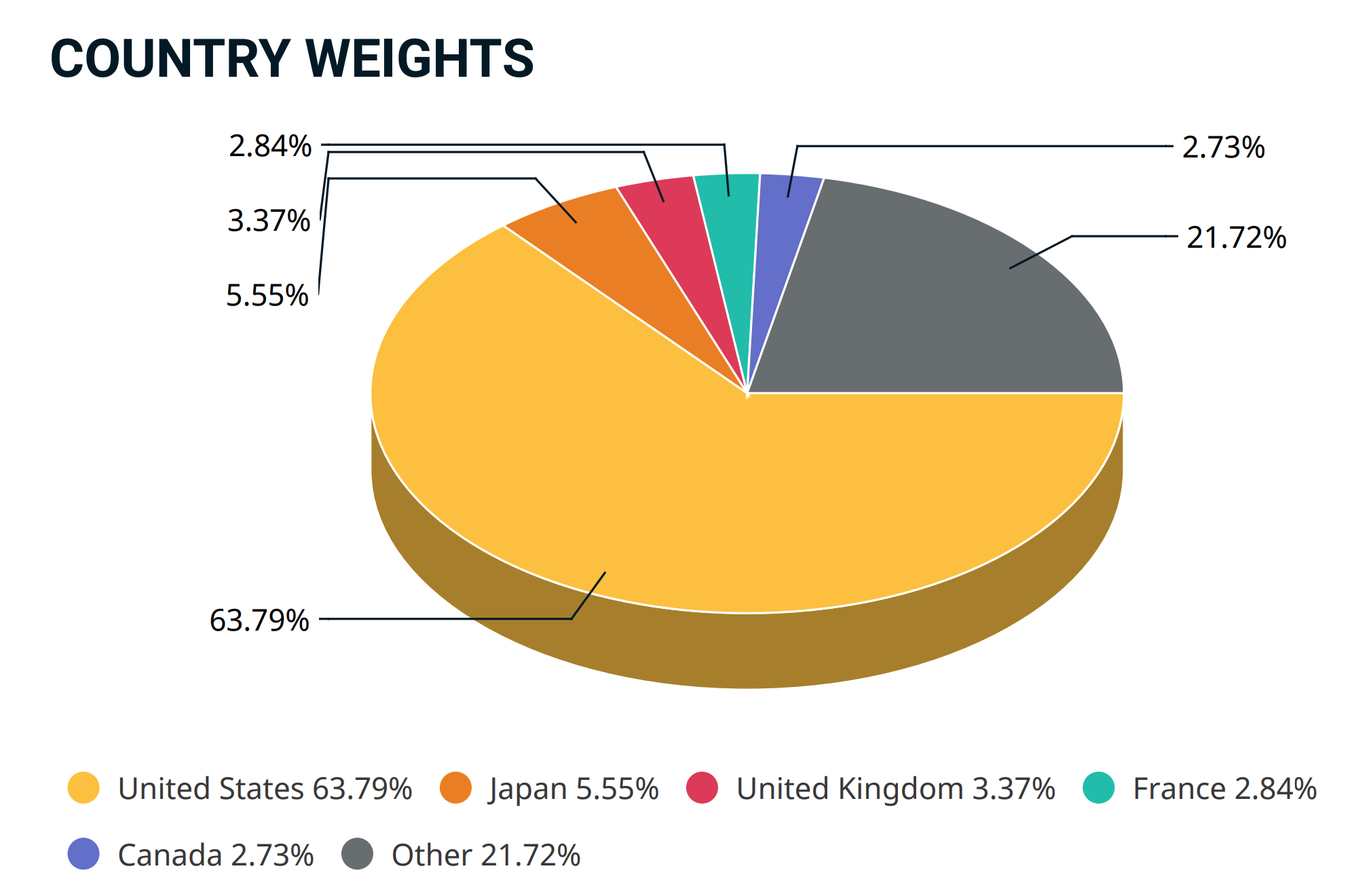

達人ファンドでは、世界経済の成長を享受する為に、世界の株式時価総額と概ね連動するようにポートフォリオを組成しています。

因みに今現在時点(2024年2月末時点)の世界の株式市場の時価総額の割合は以下のようになっております。

参考にしているのは全世界株式の時価総額加重平均指数への連動を目指すETF「VT」のデータを元にしています。

これを元に2023年11月末時点での「セゾン資産形成の達人ファンド」の地域別の時価総額を見てみましょう。

| All country | 達人ファンド | ||||||

| 2024年2月末 | 2023年11月末 | 2023年7月末 | 2023年5月末 | 2022年12月末 | 2022年10月末 | ||

| アメリカ | 62.10% | 43.6% | 43.20% | 42.80% | 41.50% | 42.80% | 44.00% |

| 日本 | 5.50% | 12.6% | 12.70% | 12.70% | 12.80% | 13.10% | 12.70% |

| 中国 | 3.10% | 3.9% | 5.50% | 4.90% | 5.10% | 4.80% | 3.70% |

| フランス | 3.00% | 5.3% | 5.00% | 5.40% | 6.10% | 5.90% | 6.10% |

| インド | 1.50% | 4.6% | 4.50% | 4.10% | 4.00% | 4.50% | 5.20% |

| スイス | 2.50% | 3.5% | 3.20% | 3.80% | 3.80% | 3.60% | 3.60% |

| オランダ | 1.10% | 3.8% | 3.10% | 3.70% | 4.20% | 3.50% | 3.90% |

| イギリス | 3.60% | 3.4% | 3.00% | 3.00% | 2.70% | 2.90% | 2.90% |

| アイルランド | 0.20% | 3.3% | 3.00% | 3.10% | 2.80% | 2.90% | 3.60% |

| デンマーク | 0.70% | 2.6% | 2.70% | 2.60% | 3.20% | 3.00% | 2.00% |

| 韓国 | 1.30% | 1.4% | 1.60% | 1.70% | 1.70% | 1.40% | 2.30% |

| 台湾 | 1.60% | 1.9% | 1.40% | 1.60% | 1.50% | 1.50% | 1.40% |

| イタリア | 0.60% | 1.3% | 1.30% | 1.60% | 1.00% | - | - |

| スペイン | 0.60% | 1.3% | 1.20% | 1.40% | 1.40% | 1.20% | 1.40% |

| ドイツ | 2.10% | 1.1% | 1.10% | 1.60% | 1.60% | 0.90% | 1.30% |

| インドネシア | 0.20% | 0.9% | 1.00% | 1.10% | 1.40% | 1.10% | 0.90% |

| ブラジル | - | 0.9% | 1.00% | - | - | - | - |

| シンガポール | 0.30% | 0.9% | 0.70% | 0.70% | 0.90% | - | - |

| その他 | 10.00% | 4.5% | 4.80% | 4.20% | 4.30% | 6.90% | 5.00% |

二つを見比べて資産形成の達人ファンドの地域別構成比率を分析すると米国が大幅にアンダーウェイトされています。

米国株は直近大幅に上昇して今の高インフレ、金利水準からして割高水準となっていることを考えると妥当な判断であると思います。

米国株に比べて日本株や新興国株は割安で放置されていますので地域配分としてはうまく振り分けているなと評価できます。

-

-

日本国内のおすすめヘッジファンドを一覧にしてランキング形式で掲載!

今回は私の投資の軸を形成しているヘッジファンド(私募ファンド)への投資について以下の点を含めて記載していきます。 「ヘッジファンドとはそもそも何なのか?」 「何が優れているのか?」 「ど ...

続きを見る

コラム:なぜ米国の時価総額は世界の60%以上を占めているのか?

皆さん何故米国の時価総額が世界全体の60%以上の比率を占めているのか疑問に思われた方もおおいのではないでしょうか?

いくら米国の経済規模が大きいといっても世界に占める比率は25%程度です。

実は経済規模と株式市場の時価総額は相関があるわけではありません。

理由はグローバル化が進展しているからです。

例えば米国の巨大IT企業であるGAFAを例にとって考えてみましょう。

| G | |

| A | Apple |

| F | |

| A | Amazon |

これらのサービスは他の国も利用しています。新興国の経済が成長して、新興国の国民の所得が上昇するとAppleのiPhoneを買いますし、Googleで検索を始めます。

また、Facebookを活用して連絡を取り合い、Amazonを利用して商品を購入します。

そして、GAFAの収益が増加して時価総額が上昇していくのです。現在の世界の株式市場は勝者総取りの世界観となっています。

覇権国家米国の株式市場は世界経済の成長の恩恵を受けて成長していっているのです。

ただ、後でお伝えしますが近年上昇しすぎた結果、暫く厳しい環境となることが想定されています。

債券に投資する可能性も!?流動的な投資対象

基本的には株式投資を行っている投資信託を投資対象としています。

ただ、相場下落局面では債券投資信託も投資対象として考慮するとしており、流動的に運用対象を変更していくことを明言しております。

これは私の考えですが、達人ファンドがリーマンショックの時に大きく資産を落としていることの教訓なのだろうなと考えています。

過去の失敗から学んで改善していくという姿勢は、かなり評価できるポイントだと思います。

ただ、2022年のようにインフレが発生する局面では金利が上昇する中で株式も下落していきます。

金利の上昇というのは債券価格の下落を意味します。

つまり、債券を組み入れたところでリスクヘッジにはならない局面もあります。

実際、債券と株式に主に分散投資を行っているファンドラップはひどい成績になっていますからね。

→ ひどいと評判のファンドラップとは?大損した人が続出?実際儲かった?各商品のリターンや手数料を比較しながら評価!

セゾン資産形成の達人ファンドの運用実績

それでは重要なセゾン投信の成績について見ていきましょう。

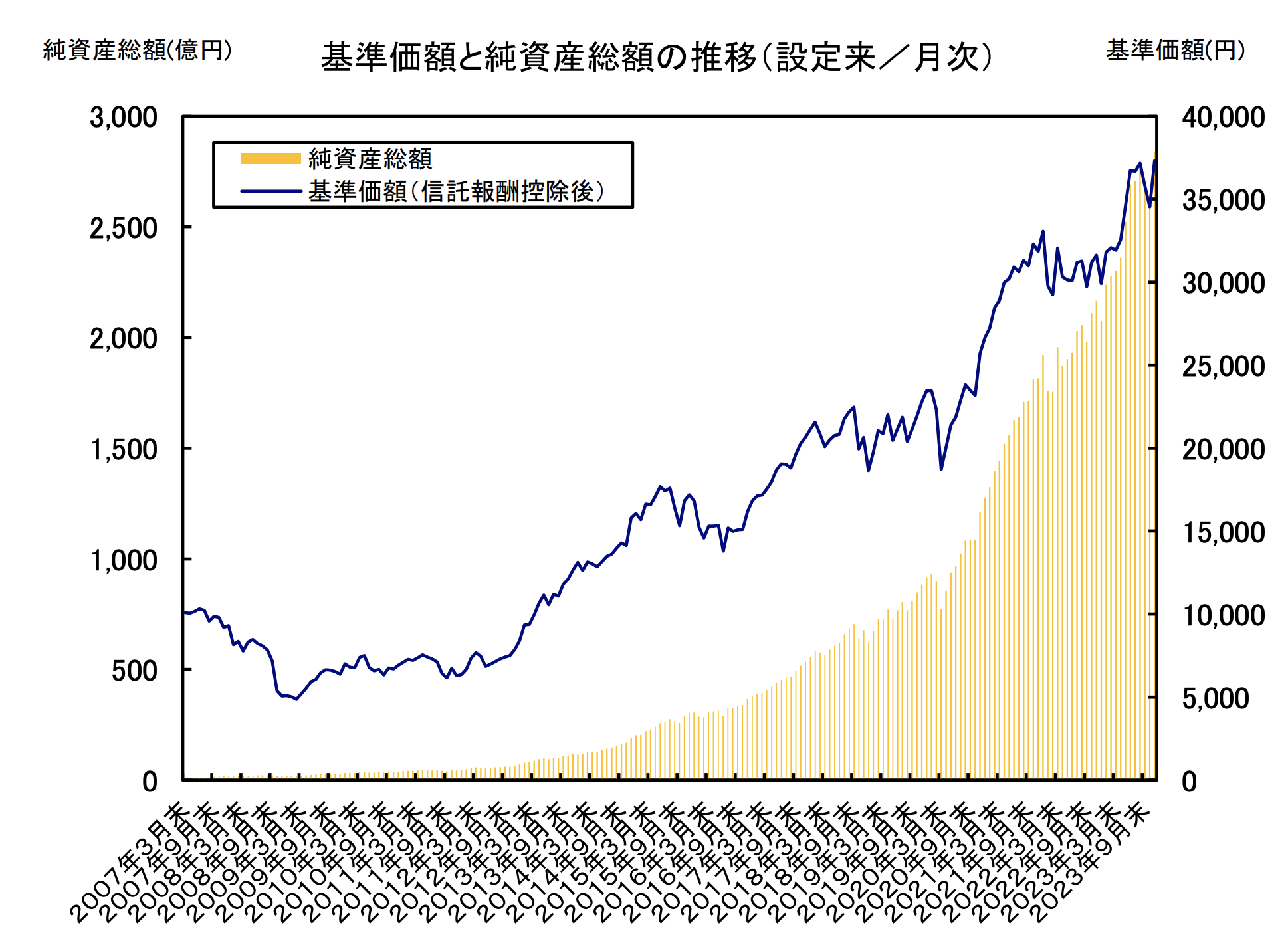

長期で資産を着実に増やしている達人ファンド

まず以下のこれまでの基準価格の推移をご覧ください。

セゾン資産形成の達人ファンドの基準価格の推移

2007年に10,000円から開始して現在37,321円の水準となっています。

リーマンショック前から投資している人は3.2倍、リーマンショック直後に投資をした人は5倍になっています。

特に直近は世界的な株高の影響もあって資産価格は大きく伸びています。

世界経済に分散投資を行っているので、世界経済が凹むとダイレクトに影響がでることが分かります。

上にも記載したように最近では下落局面では債券ファンドへの投資も考慮に入れると名言されております。

しかし、コロナショックの暴落時では残念ながら20%以上下落を被りました。

後の今後の見通しの項目で詳しく比較しますが、全世界株式も約20%暴落したことを考えると特段暴落体制が強いというわけではなさそうですね。

以下では実際に筆者が投資している暴落耐性の強いファンドを含めてお伝えしているので参考にしていただければと思います。

長期投資で資産を複利で増やしていくためには暴落を回避しながら精神的な安定を得ることが重要な要素です。

投信のみならず、市場に左右されないヘッジファンドも検討に入れるべきでしょう。

-

-

日本国内のおすすめヘッジファンドを一覧にしてランキング形式で掲載!

今回は私の投資の軸を形成しているヘッジファンド(私募ファンド)への投資について以下の点を含めて記載していきます。 「ヘッジファンドとはそもそも何なのか?」 「何が優れているのか?」 「ど ...

続きを見る

全世界株式時価総額指数と同じ動き

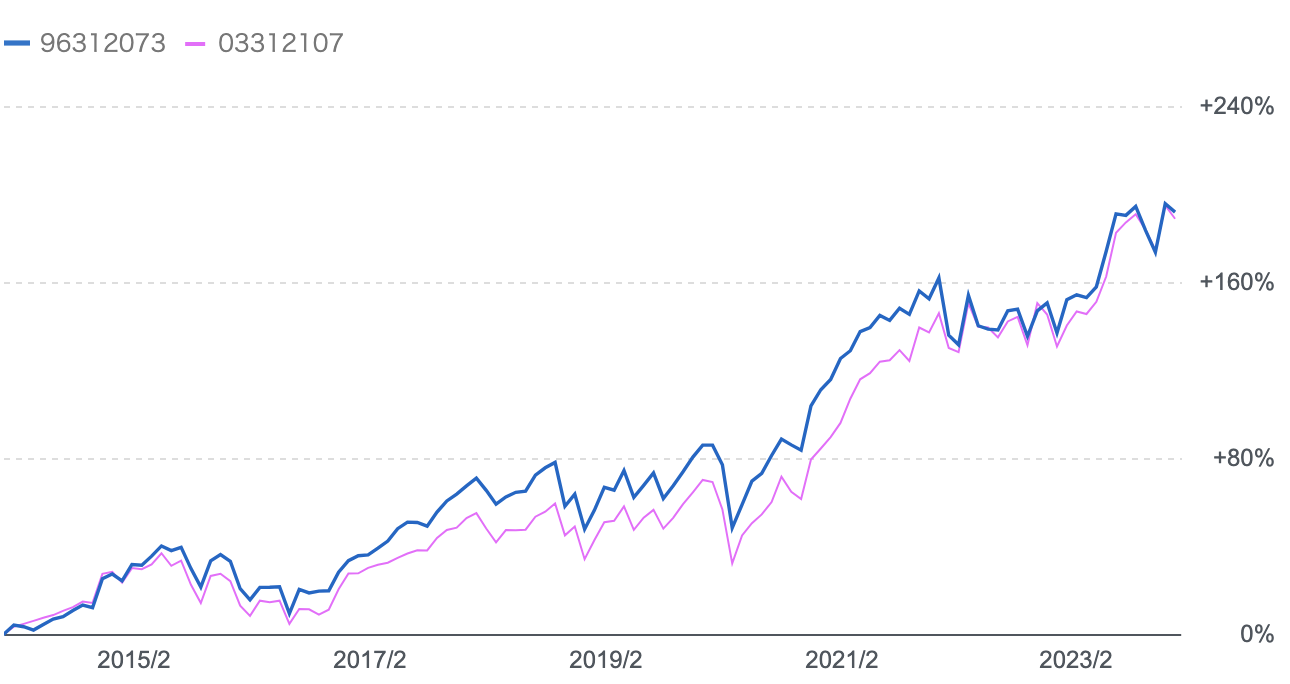

では次に全世界の平均的な動きを示す全世界株式インデックスに連動するeMAXIS全世界株式インデックスと比較していきます。

この5年間でみるとeMAXIS全世界株式インデックスと全く同じ動きとなっています。

青:セゾン資産形成の達人ファンド

赤:eMAXIS全世界株式インデックス

セゾン資産形成の達人ファンドと全世界株式の比較

アクティブなリターンを狙うアクティブファンドなのに全世界インデックスと同じ動きをしていたら手数料分だけ負けてしまいます。

そして、この全世界株式と同じ動きをするということが、2024年以降の相場が危険であることを意味してきます。(後述)

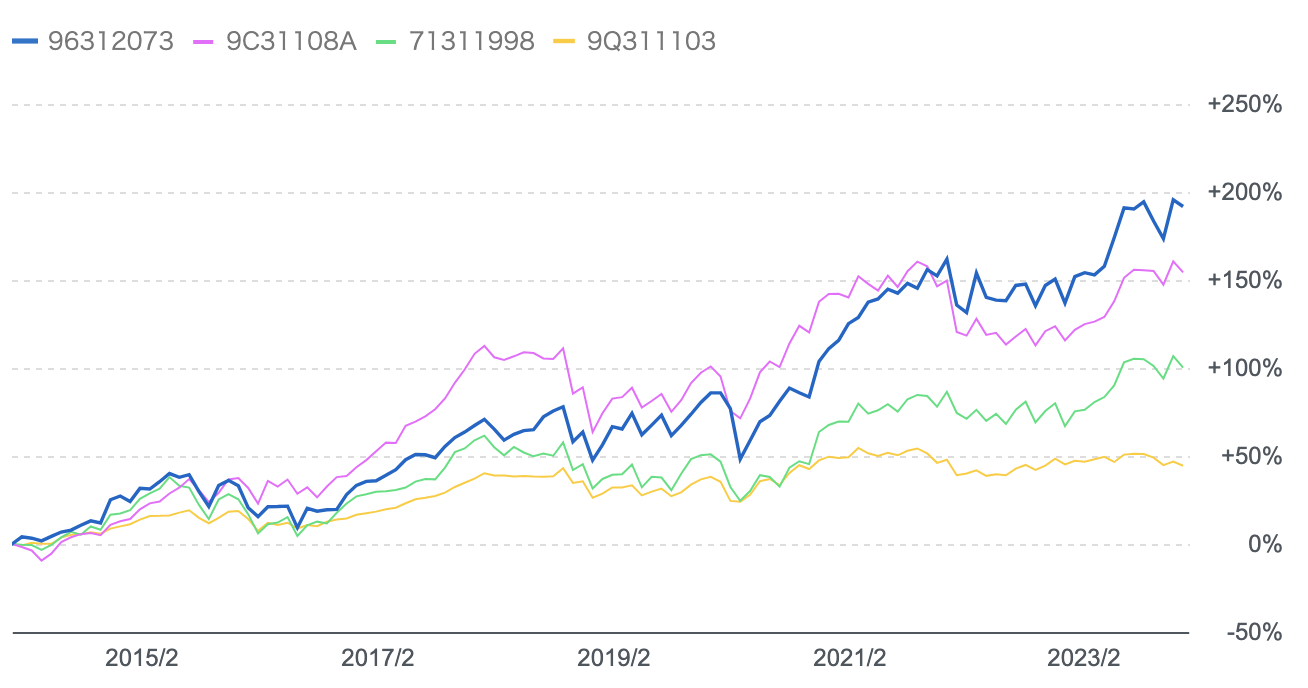

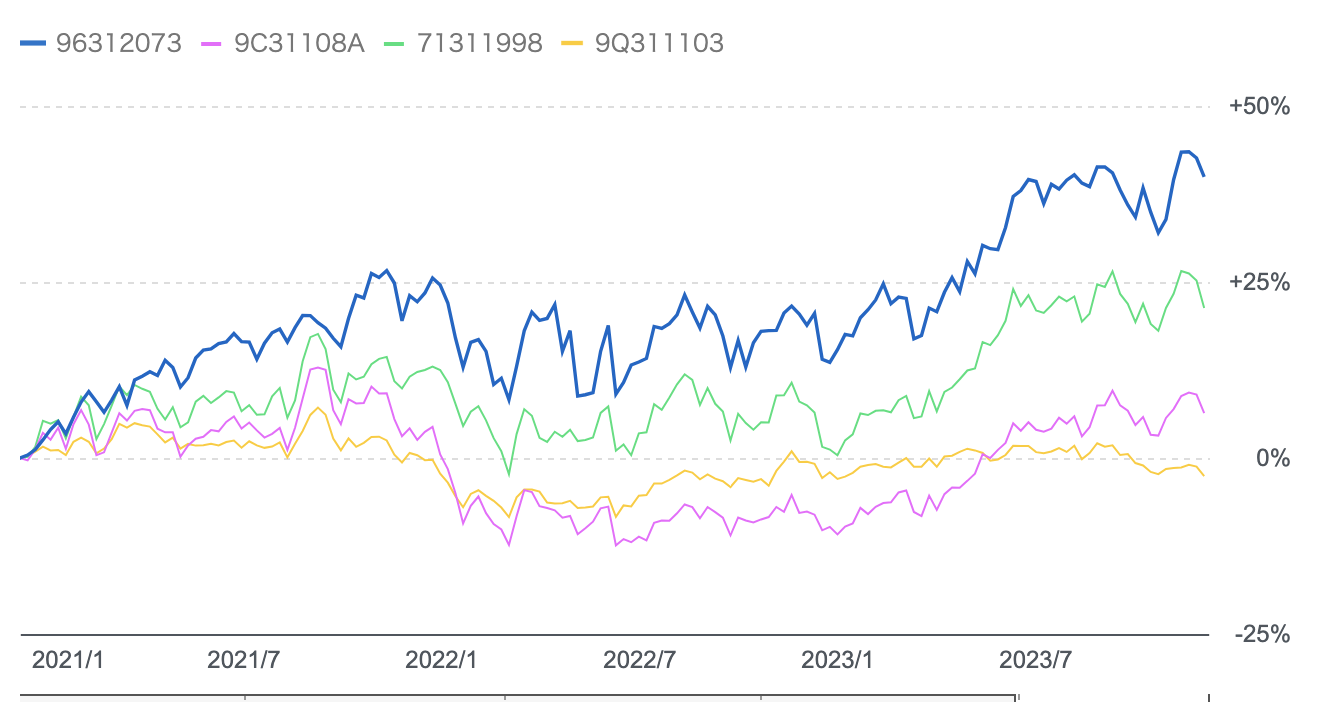

他の独立系投資信託と比較

ではセゾン資産形成の達人ファンドの成績を他の独立系投資信託とも比較していきましょう。

当サイトでも様々な独立系投資信託を紐解いてきました。

以下は「セゾン資産形成の達人ファンド」と他の独立系投信との比較です。

青:セゾン資産形成の達人ファンド

赤:ひふみ投信

緑:さわかみ投信

黄:鎌倉投信「結い2101」

他の独立系投信には優っています。つまりアクティブファンドはインデックスにボロ負けということですね・・・。

では、もう少し期間を短く過去3年で見てみましょう。

青:セゾン資産形成の達人ファンド

赤:ひふみ投信

緑:さわかみ投信

黄:鎌倉投信「結い2101」

過去3年の独立系投資信託の比較(青:セゾン資産形成の達人ファンド 赤:ひふみ投信 緑:ありがとうファンド 黄:さわかみ投信 紫:鎌倉投信「結い2101」)

セゾン資産形成の達人ファンドが全世界株式と同じリターンであったことを考えると、すべて世界の株式の平均以下の結果となります。

インデックス投資がブームになる理由がよくわかりますね。安い手数料であるインデックスの方がましであるという結果になりました。

しかし、リーマンショック後から2021年末まで株式相場は常に上昇してきた稀有な10年間でした。

100年に一度くらいの珍しい上昇相場でしたが、今後は玄人にしか勝てない相場が長く続くと専門家は口を揃えて言っているほどです。

つまり、下落耐性のあるファンドを選ばなければ、望ましいリターンをあげるのは難しくなるでしょう。

ひふみ投信はファンドの規模が小さい時はファンドマネージャーの得意としていた小型成長割安株投資を行えていました。

しかし、カンブリア宮殿に取り上げられてから純資産額が急増して、従来の運用ができなくなり大型株中心の投資になりました。

結果として日経平均と同等の成績しかだせなくなってきているのです。

規模が大きすぎるファンドは過去の実績がよかったとしても純資産が増加するに従って同じ状況となっています。

-

-

【随時更新】一番儲かる投資信託とは?2024年今買いの投資信託をおすすめ順にランキング形式で紹介!

日本では非常に数多くの投資信託が組成されています。現在では約6000本の投資信託が存在します。 投資信託全体の運用残高は200兆円に迫る勢いになっています。 投資信託の運用残高の推移 & ...

続きを見る

(重要)危ない!?2024年もセゾン資産形成の達人ファンドの見通しは暗い!?

さて、ここからが非常に重要なポイントとなります。今後の見通しについて見ていきましょう。

米国株式の見通しが達人ファンドの見通しに直結する

先ほど、セゾン資産形成の達人ファンドは概ね世界株式と連動する動きをするとお伝えしました。

つまり、世界株の動きを見ることで今後の動きを見通すことができます。

全世界株といっても全体の6割以上は米国株式が占めています。また、米国株が風邪をひくと全世界の株式も同時安となる傾向があります。

つまり、米国株式の動向を見通せば2023年以降のセゾン資産形成の達人ファンドの見通しを立てることができます。

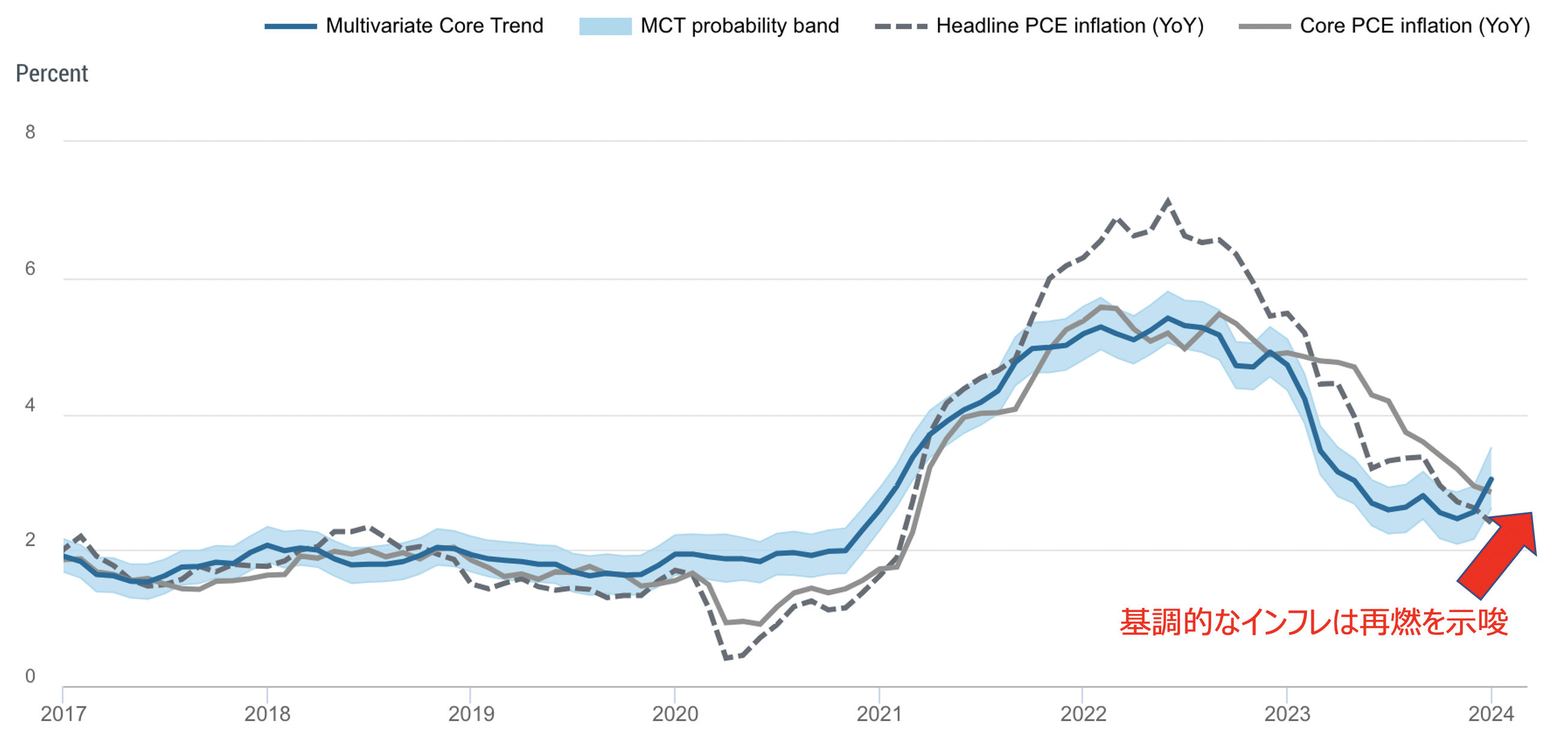

米国は2022年からスタグフレーションが継続

米国は2020年3月のパンデミック以降国民生活を救うためにバラマキ政策を財政と金融の両面から行なっていきました。

大規模な財政支出と金融緩和の合わせ技ですね。

結果として株価は上昇し国民生活も救うことができました。

しかし、2021年も金融緩和と財政支出を続けたことで強めの年率8%のインフレが発生し40年ぶりの水準となりました。

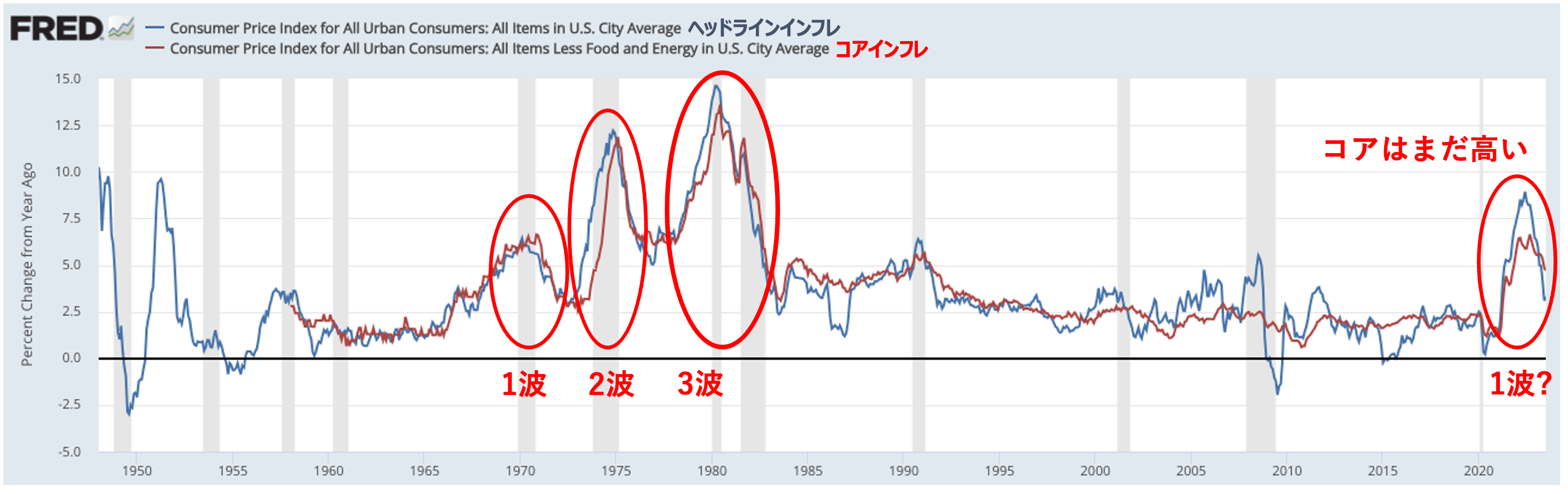

現在2023年8月の最近のデータではようやく3%までインフレ率は下落してきましたが、インフレの2波が懸念されています。

理由は賃金の上昇はおさまっておらず基調的なインフレ率を示すコアインフレが高止まりしている状況でエネルギー価格が既に反発してきているからです。

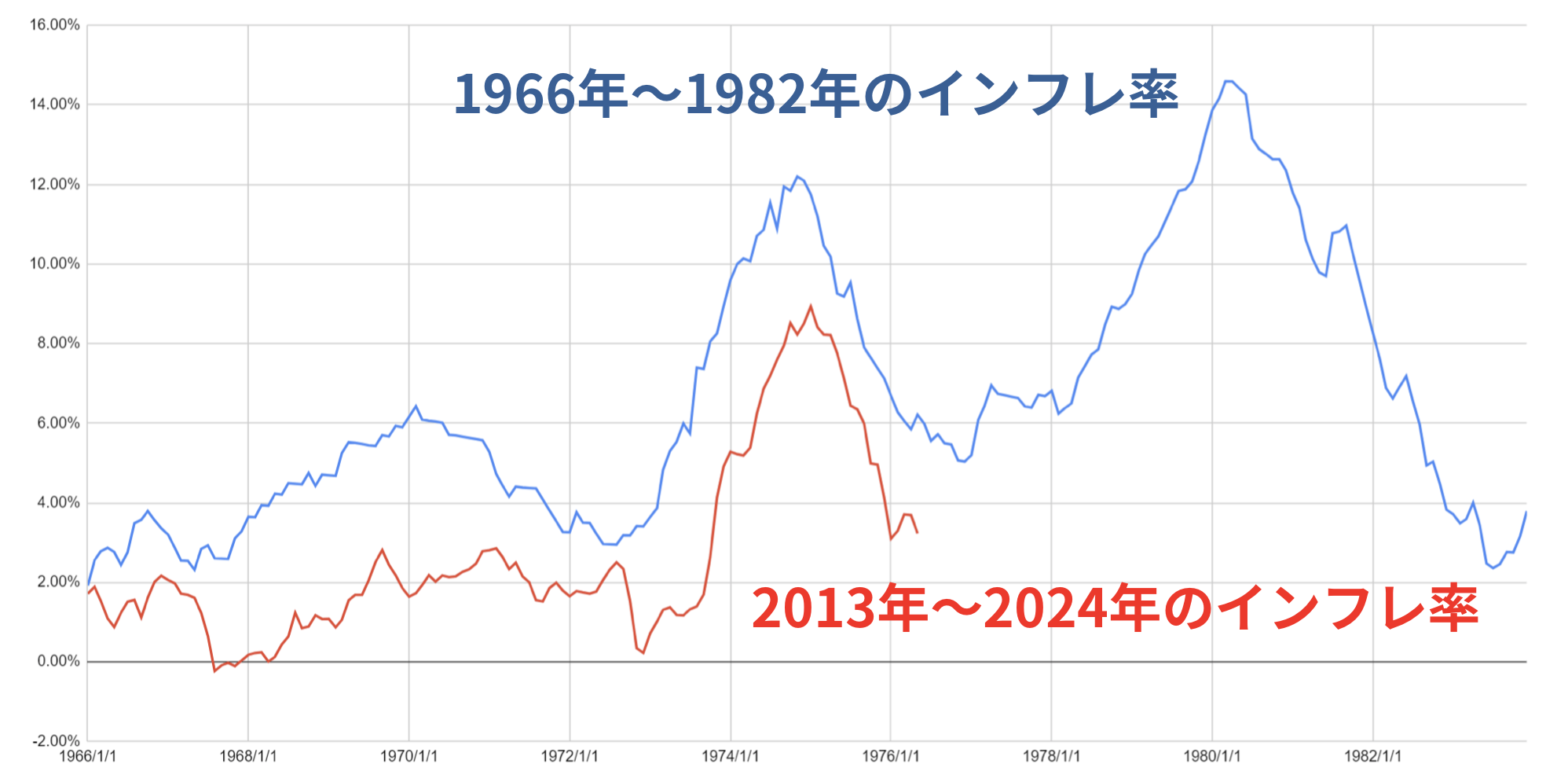

現在と同じインフレ率が発生している1970年代は3回にわたってインフレが発生しました。ここから2波が到来する可能性は十分あります。

実際、インフレ率は当時とほとんど同じ動きをたどっています。

実際に米中央銀行も基調的なインフレ率が反発して上向きだしたことを認めています。

インフレが何度も発生すると株価はずっと軟調に推移します。

実際に現在と同じインフレが発生した1970年代の株式市場は総じて横ばいでほとんどリターンはありませんでした。

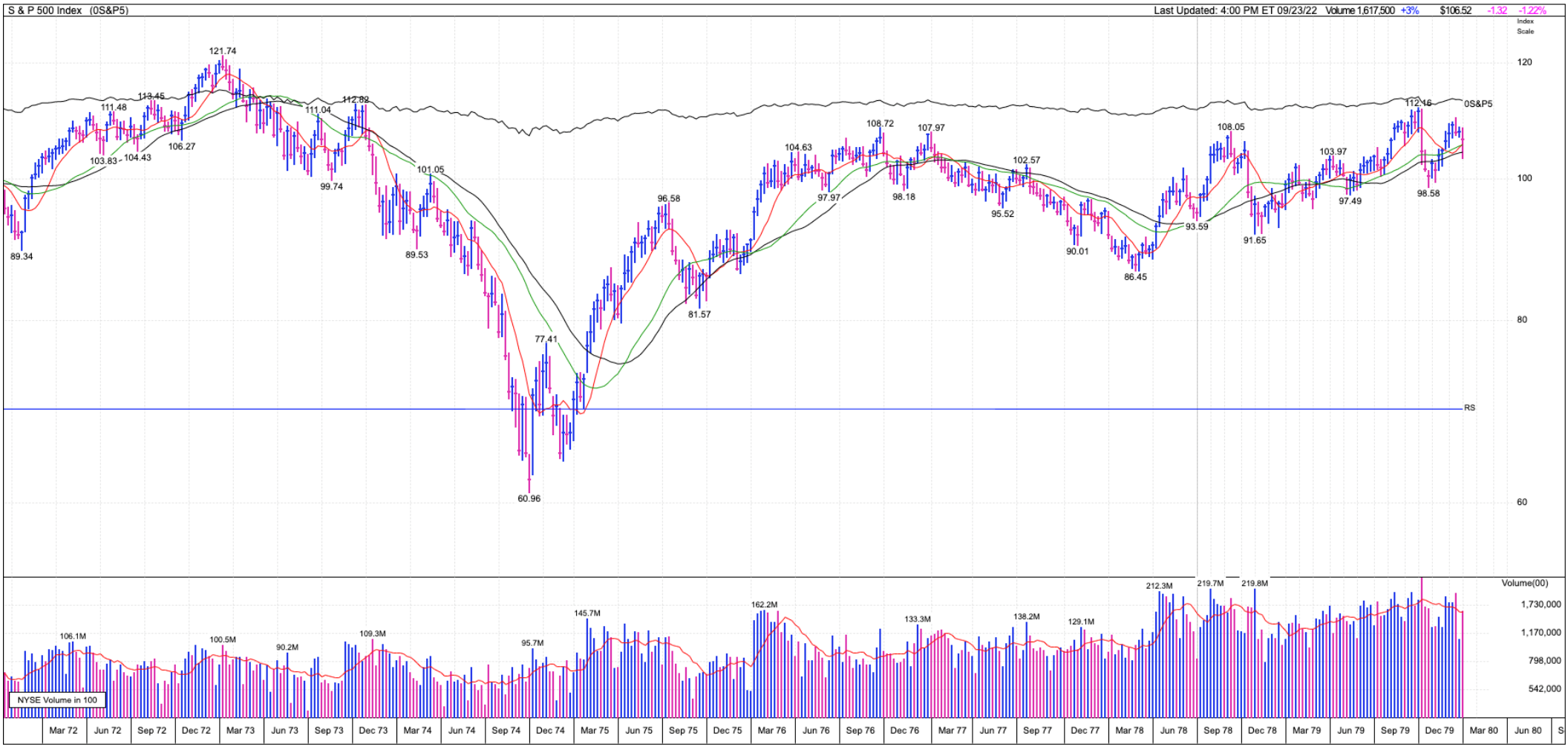

それどころか局面によっては半値になることもありました。以下は1970年代のS&P500指数の推移です。

1970年代のS&P500指数

今後も長期間にわたり厳しい環境がつづくことが想定されます。

世界の株式市場の影響をうけない方法とは?

このように世界の株式市場に影響をうける投資をしていると、常に世界の株式市場の動きに振り回されることとなります。

時には50%近い下落を被ることがあるので、安心して老後資産などを預けることは難しいという欠点があります。

では、どうすればよいか?

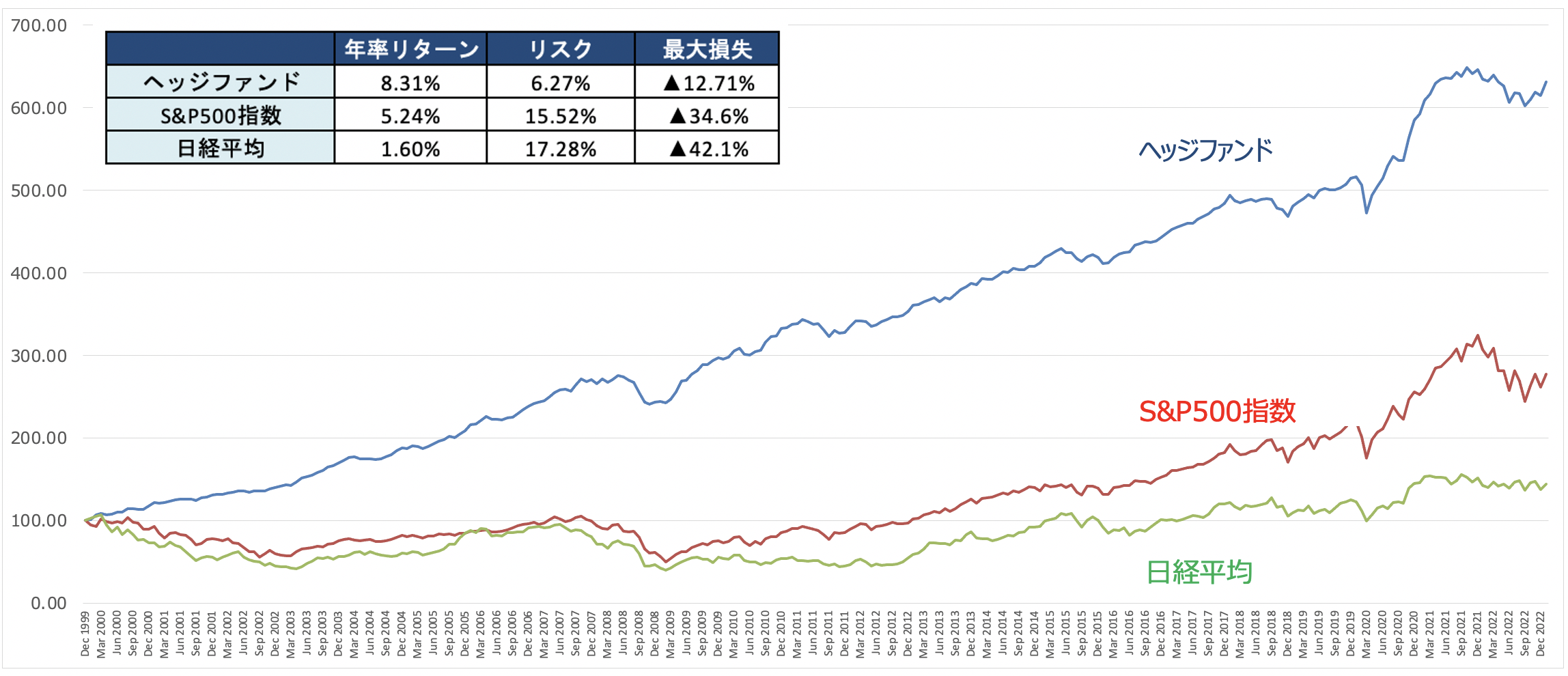

簡単なことです。世界の株式市場に影響を受けない投資先に投資をすれば良いのです。それがヘッジファンドです。

ヘッジファンドと聞けばハイリスク投資をしているという意識を持っている方もいらっしゃると思いますが全くの逆です。

ヘッジファドは全世界が沈み込むような時も下落を免れたり抑制しながら高いリターンを出し続けています。

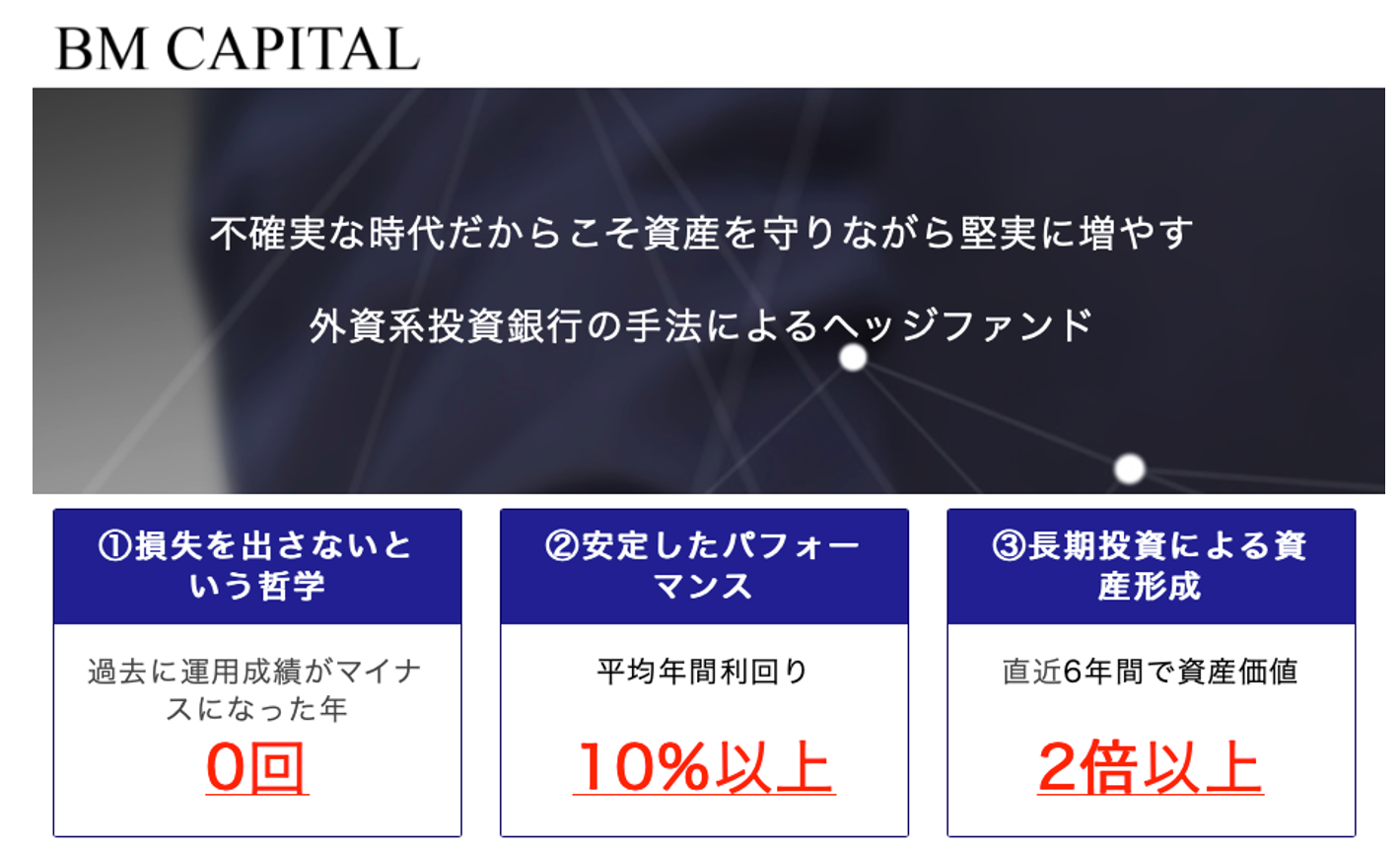

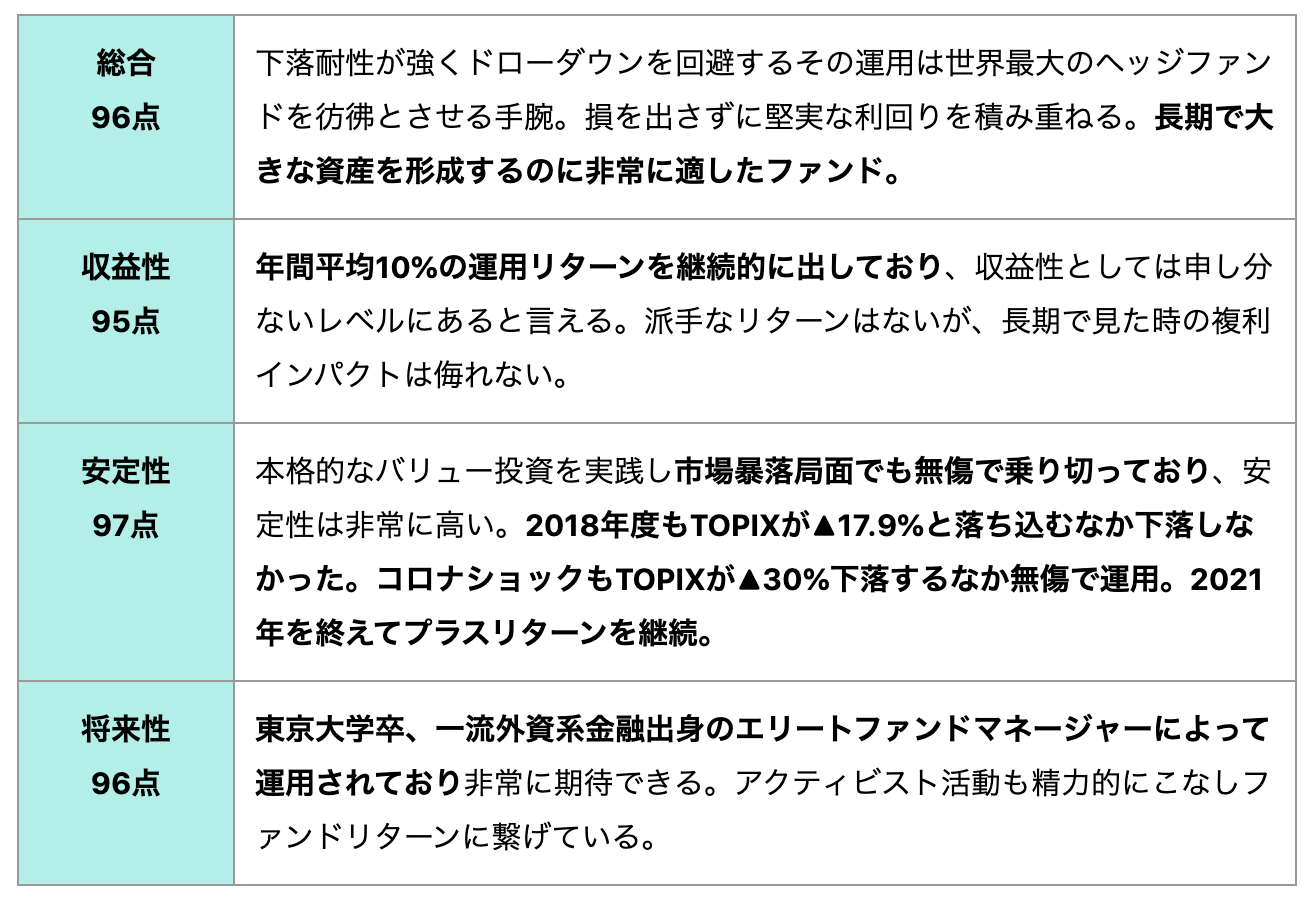

筆者が投資しているBMキャピタルもまさに株式市場の影響を受けずに安定して10%のリターンを出しているヘッジファンドです。

BMキャピタルは銘柄を一つずつ厳格な基準で厳選して下落余地がほとんどない銘柄に投資をして大株主となった上で、物言う株主として躍動して能動的に株価を引き上げていきます。

つまり、投資としてではなく事業として株式投資を行なっているのです。

そのため、下落する可能性を極力抑えて安定したリターンを獲得してくれています。

実際筆者が投資している6年間で年度ベースで1度もマイナスにならずに資産を2倍以上に増やしてくれています。

以下で詳しくお伝えしていますのでご覧ください!

セゾン投信の主な受賞歴

最後に付録的ではありますが達人ファンドの受賞したもので主なものを記載しようと思います。

R&I ファンド大賞

R&Iファンド大賞を2014年から4年連続で最優秀ファンド賞を受賞、

2017年はR&Iファンド大賞の投資信託10年部門外国株式最優秀ファンド賞、投資信託部門外国株式優秀ファンド賞の二部門を受賞しております。

R&Iファンド大賞というのは格付け機関であるR&Iが優秀な成績をあげたファンドを評価する賞です。

この投資信託10年部門で評価されている所が、長期投資に適した投資信託であるということができるでしょう。

トムソン・ロイター リッパー・ファンド・アワード・ジャパン 大賞

トムソン・ロイターリッパー・ファンド・アワード・ジャパン大賞も3年連続最優秀ファンド賞を受賞。

このファンドは36カ月以上、つまり3年以上の運用実績があるファンドを対象としており、長期的に優れたパフォーマンスを残しているファンドが選ばれております。

フィデューシャリー宣言

金融庁が定めた顧客本位の業務運営を行うことをセゾン投信は宣言しております。

これは具体的にゆうと、長期投資に適さないファンドを組成して、

売買回転率を高め手数料で稼いでいこうという形のファンドを組成しませんという誓いですね。

日本の投資信託は上記で指摘したようなものが多いことを金融庁も懸念しているのです。

達人ファンドの手数料形態

達人ファンドの手数料形態は非常に珍しく、一定の手数料ではありません。

購入手数料はないのですが、信託報酬を年1.35%±0.2%と設定しております。

これは達人ファンドが投資信託に投資している為、

その投資している投資信託の手数料に応じて達人ファンド自体の手数料も変わってくるというものなのです。

以前紹介したひふみ投信では0.5%程度の信託手数料であったため、達人ファンドは若干高い手数料水準といえますね。

(参照) ヘッジファンドの手数料(管理手数料・成果報酬)を細かく解説、投資信託を例にパフォーマンスを比較!

セゾン資産形成の達人ファンドの掲示板での口コミや評判

Yahoo financeではセゾン資産形成の達人ファンドに関しては以下のコメントが寄せられています。

やはりアクティブファンドに求めるのは安定性であるという声も聞かれます。その意味で筆者が先ほど紹介した選択肢が魅力的となってきます。

Yahoo finance

アクティブファンドに求めるところは、リターンよりも保全ですね。

米株インデックスよりもリターンは少なくとも下落は抑えてほしい。

そうなれば利用価値はあるのですが・・・

現状このファンドはNISAで投資してますが、新NISAでも選択するかと言うと自分的には微妙です。

以下にもある通り、結局金融機関に勧められて買っているという側面が多そうです。

Yahoo finance

どうしてもこれが買いたかったわけではないけど、メイン口座の金融機関に勧められて何となく…って感じ

確かに信託報酬の安いファンドもあるみたいだけど、とりあえず損しなきゃいいかな程度でいいわ

この成績ならインデックスでいいではないかという意見も出てきており、あえてセゾン投信に投資する意味があるのかという論争も起こっており殺伐としています。

Yahoo finance

自分の金を投資するのは自己責任であり自由。

皆んながやってるVTI、e-Maxis何故やらないだ?

他人の事心配せんでいい!お前はお前勝手にやっとけ!

まとめ

セゾン資産形成の達人ファンドは株式ではなく投資信託に投資するというファンド・オブ・ファンズという形式をとっています。

市場平均を上回るアクティブファンドとして世界に分散投資を行っていますが、直近は全世界株式と同等の成績となっている点が懸念される点です。

ただ、コロナショックのような経済危機時には下落する可能性もありますが、アクティブファンドとして確りと長期で結果を出している点は評価できます。

世界経済にかけて長期的に投資をしたい方にはおすすめのファンドといえるでしょう。

以下で今回お伝えしたセゾン資産形成の達人ファンドを含めて、長期投資におすすめのファンドについてランキング形式でまとめていますので参考にしていただければと思います。