当サイトではMorning Starのファンド・オブ・ザ・イヤーに選ばれた投資信託を分析してきています。

今回紹介するベイリー・ギフォード世界長期成長株ファンドは国際株式型部門の最優秀ファンドとして選出されています。

本日はベイリー・ギフォード世界長期成長株ファンドについてお伝えしていきたいと思います。

名前が長いので愛称として親しまれている「ロイヤル・マイル」で以降はお伝えしていきます。

関連記事:【随時更新】一番儲かる投資信託とは?2024年今買いの投資信託をおすすめ順にランキング形式で紹介!

投信「ロイヤル・マイル」の特徴とは?

まずは「ロイヤル・マイル」の特徴について見ていきましょう。

世界の長期投資に適した成長株に投資をするアクティブファンド

ロイヤル・マイルは日本だけでなく世界の長期投資に適した銘柄に投資するアクティブファンドです。

アクティブファンドはインデックスに対してプラスのリターンを出すことを目的とする投資信託です。

ロイヤルマイルはベンチマークとなるインデックスをMSCIオールカントリー・ワールド・インデックスとしています。

成績の欄で対象インデックスとの比較も含めて見ていきたいと思います。

ベイリー・ギフォード・ワールドワイド・ロング・ターム・グローバル・ グロース・ファンドの円建外国投資証券へ投資

ロイヤル・マイルは販売している三菱国際投信が運用しているわけではありません。

ベイリー・ギフォード・ワールドワイド・ロング・ターム・グローバル・ グロース・ファンドの円建外国投資証券への投資を通じて運用を実行しています。

そのため、実質的に運用を担っているのはベイリー・ギフォード・インベストメントということになります。

ベイリー・ギフォードは英国のスコットランドに籍を置く歴史ある運用会社です。

- ベイリー・ギフォード・オーバーシーズ・リミテッドは、 英国の独立系運用会社であるベイリー・ギフォード &カンパニーの100%子会社であり、英国外のお 客様に対して資産運用・助言サービスを提供するための会社です。

- ベイリー・ギフォード&カンパニーは1908年に創業の100年以上にわたる株式運用経験を有する資 産運用会社です。

参照:目論見書

そのため、手数料がダブルで徴収されるので以下の通り高い水準となっています。

購入手数料:3.3%(税込)

信託手数料:年率1.6445%(税込)

原則為替ヘッジは行なわない

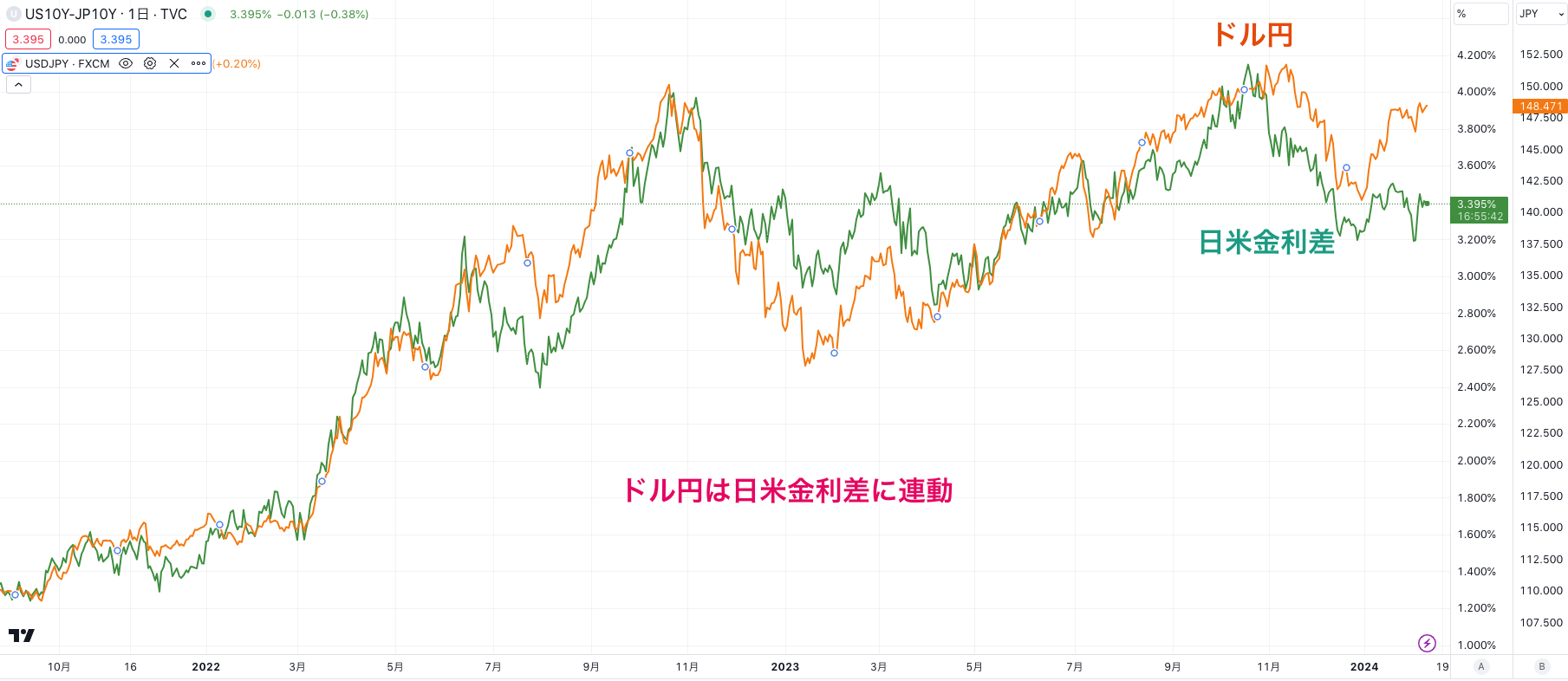

原則為替ヘッジを行わないことを目論見書の中で言及しています。

つまり、円安になれば評価額が上昇し、逆に円高になれば評価額が下落するということですね。

構成上位銘柄

以下は構成上位銘柄の推移です。

| 2024年1月末 | 2023年10月末 | 2023年7月末 | 2023年4月末 | 2022年11月末 | 2022年8末時点 | 2022年2末時点 | |

| 1 | NVIDIA CORP | AMAZON.COM INC | NVIDIA CORP | NVIDIA CORP | AMAZON.COM INC | TESLA INC | AMAZON.COM INC |

| 2 | AMAZON.COM INC | NVIDIA CORP | AMAZON.COM INC | AMAZON.COM INC | MODERNA INC | AMAZON.COM INC | TESLA INC |

| 3 | PDD HOLDINGS | PDD HOLDINGS | TESLA INC | KERING | ASML HOLDINGS NV | MEITUAN-CLASS B | NVIDIA CORP |

| 4 | ASML HOLDING | TESLA INC | ASML HOLDING | ASML HOLDINGS NV | TESLA INC | KERING | ASML HOLDING NV |

| 5 | ATLASSIAN CORP | ASML HOLDING | DEXCOM INC | DEXCOM INC | NVIDIA CORP | NVIDIA CORP | KERING |

| 6 | SHOPIFY | ATLASSIAN CORP | KERING | MODERNA INC | KERING | ASML HOLDING NV | TENCENT HOLDINGS LTD |

| 7 | DEXCOM | TRADE DESK INC/THE | ADYEN NV | TESLA INC | PINDUODUO INC | PINDUODUO INC-ADR | ILLUMINA INC |

| 8 | INTUITIVE | DEXCOM INC | MODERNA INC | PINDUODUO INC | DEXCOM INC | TENCENT HOLDINGS LTD | MEITUAN-CLASS B |

| 9 | AMD | KERING | PDD HOLDINGS | MEITUAN-CLASS B | MEITUAN-CLASS B | ATLASSIAN CORP PLC | ATLASSIAN CORP PLC |

| 10 | NETFLIX | NETFLIX INC | TRADE DESK INC | NETFLIX INC | ILLUMINA INC | MODERNA INC | CLOUDFLARE INC |

米国と中国で70%近くを占めています。

| 構成国 | 2024年1月末 | 2023年10月末 | 2023年7月末 |

| 米国 | 54.3% | 52.50% | 51.20% |

| 中国 | 12.6% | 17.00% | 16.30% |

| オランダ | 8.5% | 6.50% | 7.70% |

| フランス | 4.8% | 6.10% | 8.60% |

| スウェーデン | 3.2% | 2.90% | 2.10% |

| カナダ | 3.7% | 2.60% | 2.40% |

| ブラジル | 2.8% | 2.50% | 1.40% |

| 韓国 | 2.1% | 2.30% | 2.10% |

| インド | 1.8% | 2.20% | 2.50% |

| ドイツ | 1.7% | 2.10% | 2.10% |

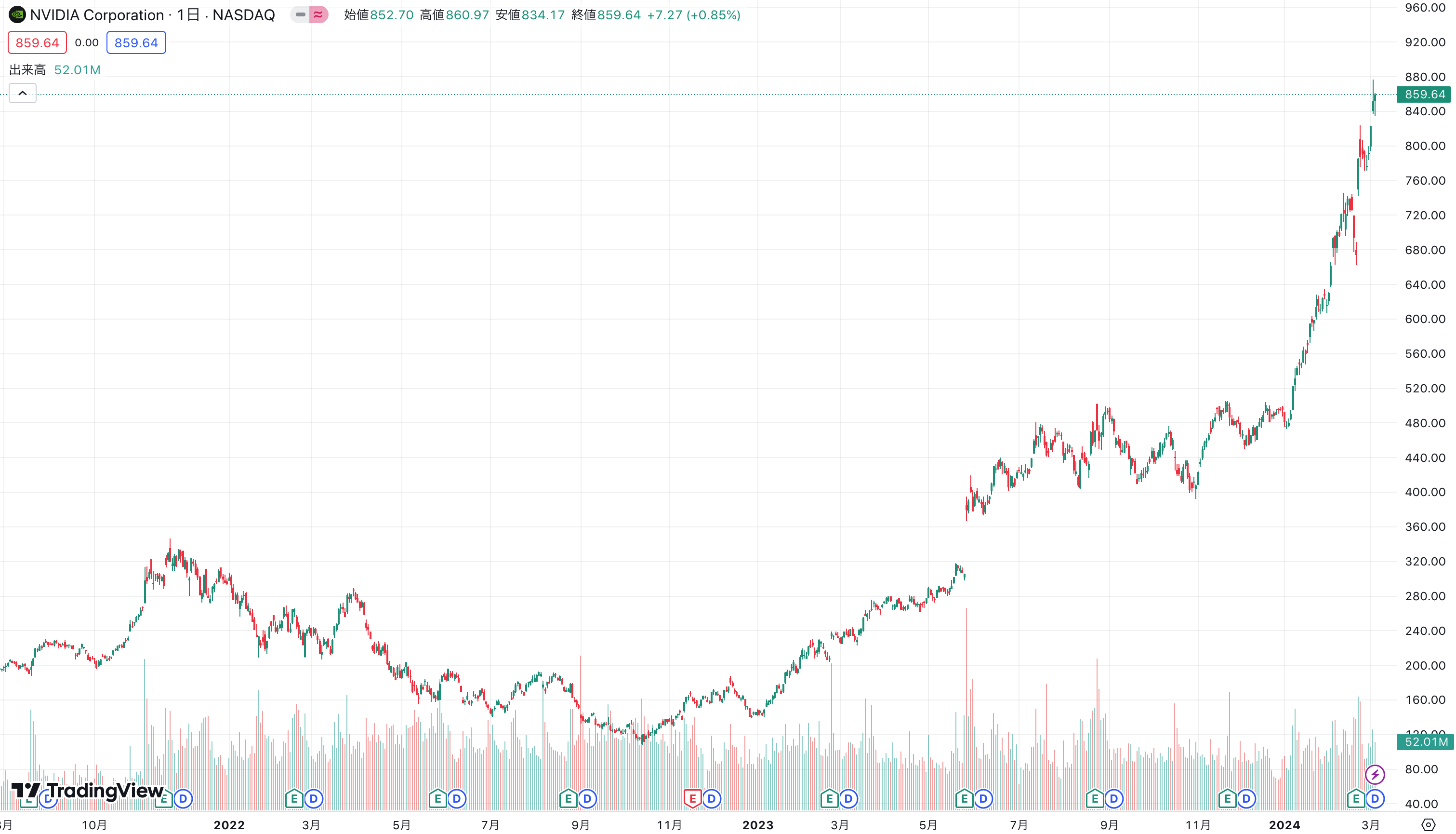

2位はAIブームで大躍進しているエヌヴィディアですね。株価上昇により構成上位に躍り出ています。

2024年になっても勢いは止まっていません。

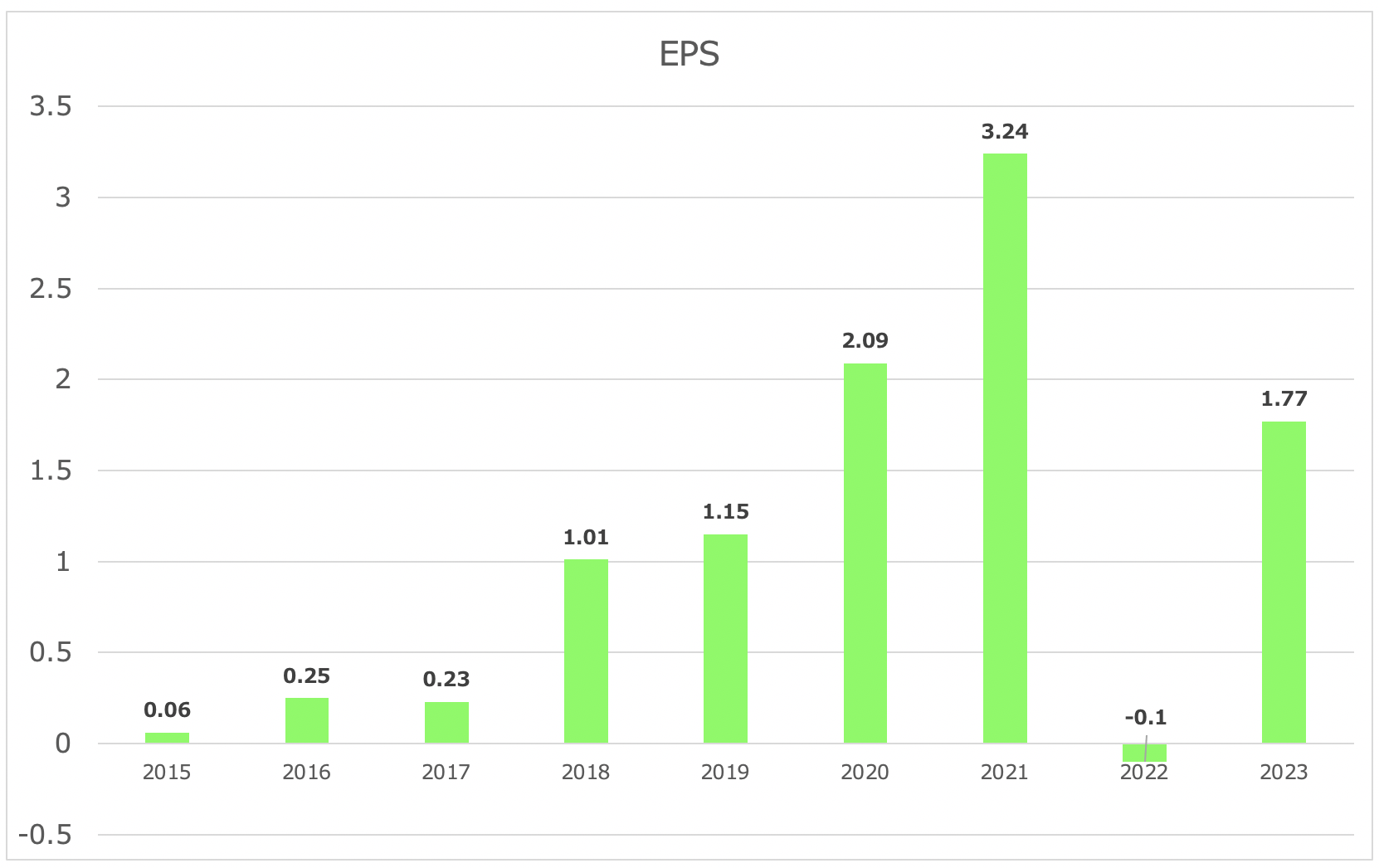

構成第2位のAmazonはいわずとしれたECの世界大手です。最近はクラウドプラットフォームのAWSの収益が軸となっています。

以下はEPSの推移です。パンデミックを受けて巣篭もり需要をうけて2020年と2021年に急激に伸びましたが2022年はコスト増大の重しで純損失に陥りました。

しかし、2023年には立て直してきています。

アマゾンの株価推移は以下となっています。まだ収益の立て直しの見通しがたっていなく厳しい展開ですが、AIブームに便乗して少々株価は回復を見せています。

アマゾンの株価推移

ただ、アマゾンの株価が下落しているのは業績の悪化だけが原因ではありません。

もう一つの理由はおってお伝えしますが、これは他の成長株全てに当てはまる原因によるものです。

ロイヤル・マイルの運用実績とは?

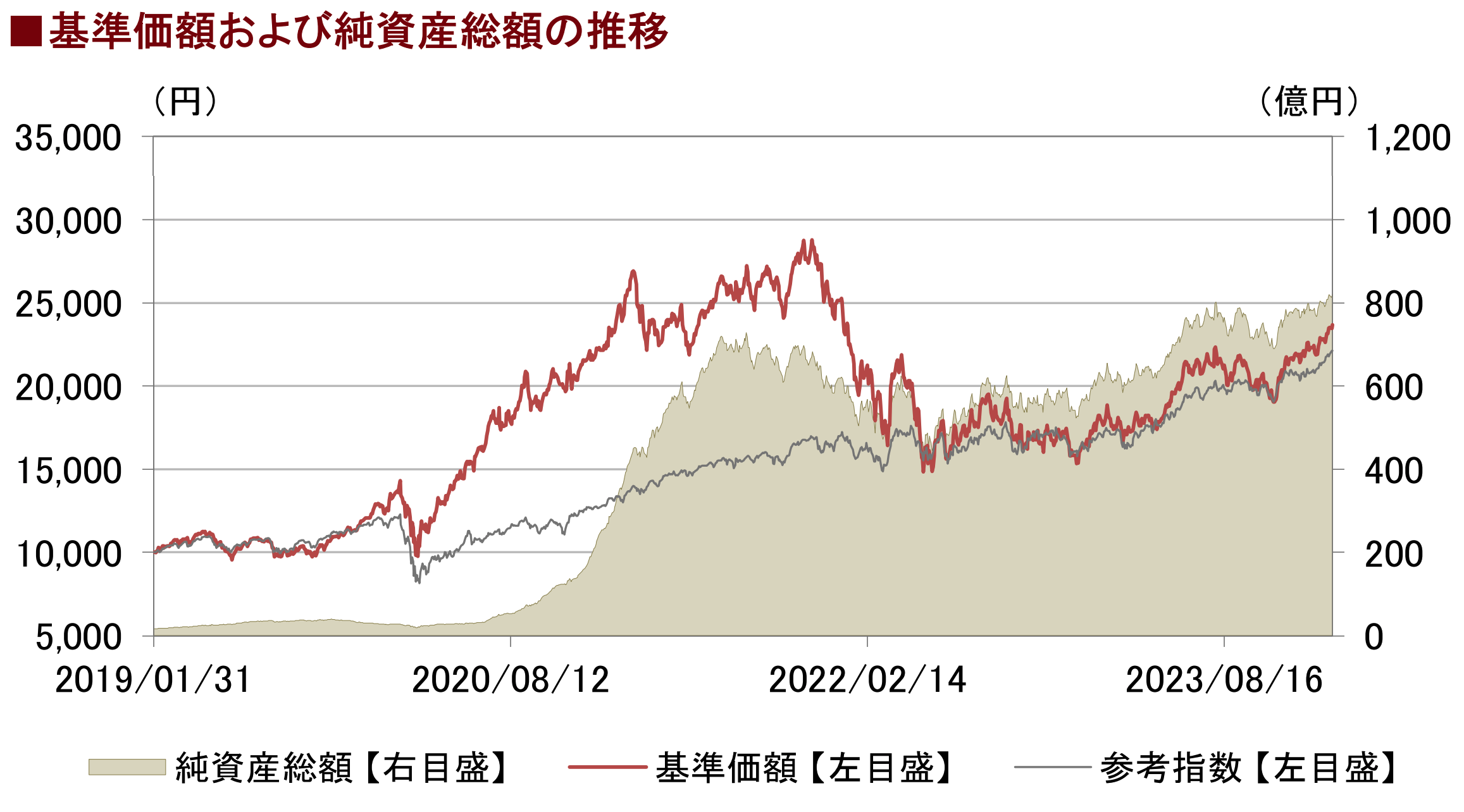

それでは肝心のロイヤル・マイルの運用実績について見ていきたいと思います。以下は運用を開始した2019年1月以降のロイヤルマイルのリターンとなります。

コロナショックから2021年末までのリターンは素晴らしかったのですが、その後急激に基準価格を下げています。現在は反発中ですが最高値にはまだまだ距離があります。

対象としているインデックスは全世界の株式市場の時価総額に連動するMSCIオールカントリーワールドインデックスです。

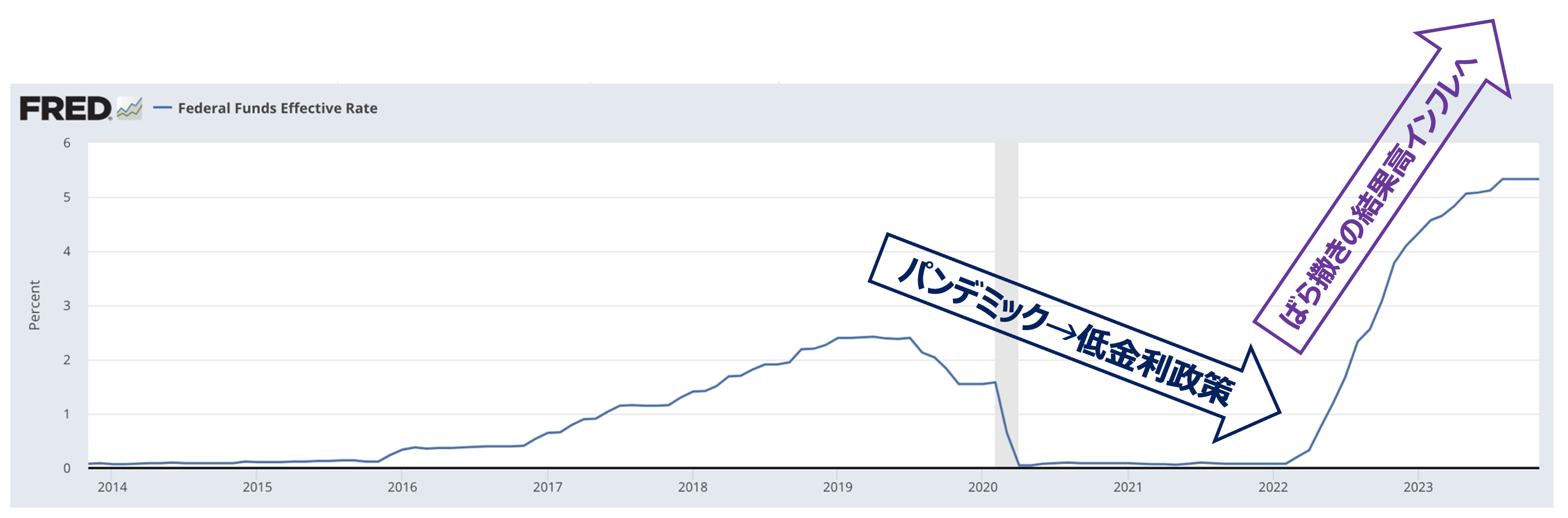

米国でインフレが発生し長期金利が上昇する局面で、組入銘柄の多くを占めるグロース企業の株価が大きな打撃を食らう結果となっています。

以下は直近の米国の長期金利ですが急激に上昇していますね。

米長期金利の推移

株の動向は金利が7割、業績が3割です。金利が上昇する局面では株価は全体的に厳しい環境になってしまうのです。

特に将来の収益が重要なグロース株のバリュエーションに大きな影響をもたらします。

まだまだ長期金利は衰え知らずで今後も厳しい展開が想定されます。

更に今後FRBが資産圧縮を行う過程でグロース株は痛い打撃を食らうことが想定されます。

運用実績が短いので不十分なデータではありますが、データとしては以下の通りとなっています。

| 年 | 1年 | 3年 |

|---|---|---|

| トータルリターン | 33.42% | ▲0.29% |

| 標準偏差 | 22.43% | 28.88% |

| シャープレシオ | 1.49 | ▲0.01 |

ロイヤル・マイルの今後の見通しとは?

それでは重要な今後の見通しについてみていきたいと思います。

長期金利の上昇で今後の上値は重たい

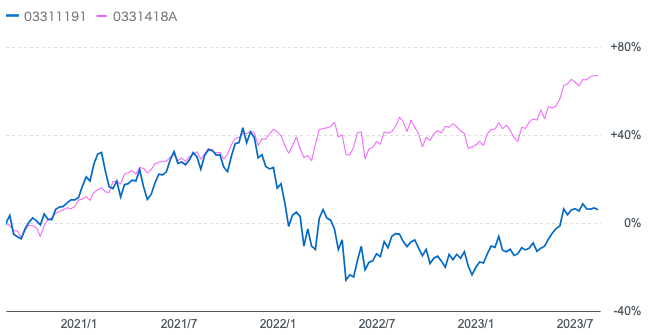

今まで一本調子で上昇してきたロイヤル・マイルですが、現在大きな壁にぶつかっています。以下は直近3年の成績となっています。

青:ロイヤル・マイル

赤:MSCIオールカントリーインデックス

大きく下落しているのが見て取れますね。これは、先ほどお伝えしている通り米国の長期金利が上昇していることが要因です。

ロイヤル・マイルが組み入れている銘柄はグロース株が中心となっています。そのため、将来の利益を企業価値に組み入れることが重要となってきます。

→ グロース株(成長株)投資とバリュー株(割安株)投資の違いを解説

金利が高くなると将来の利益の現在の価値が減少してしまいます。

そのため、金利が上昇するとグロース株の企業価値はファンダメンタルに変化がなくても低下してしまうのです。

コロナショックを契機として各国が大規模な金融緩和を行ない金利が下落し、米国の10年債ですらゼロ金利近辺まで下落しました。

しかし、現在コロナワクチンも供給されて経済再開期待が高まっています。

そのため、長期金利を中心に金利が上昇の一途をたどっており、グロース株に対して苦しい環境になってきています。

現在ハイテクグロース株は正念場を迎えており、ここから投資をしていくのは正直大きなリスクがあると筆者は考えています、

一方、バリュー株は底堅く推移しており株式市場を推移しています。

バリュー株で安定したリターンをだしているファンドへ投資を行っていった方が懸命な状況となっています。

以下でまとめていますので参考にしていただければと思います。

今後は高インフレと高金利により企業収益が悪化する見通し

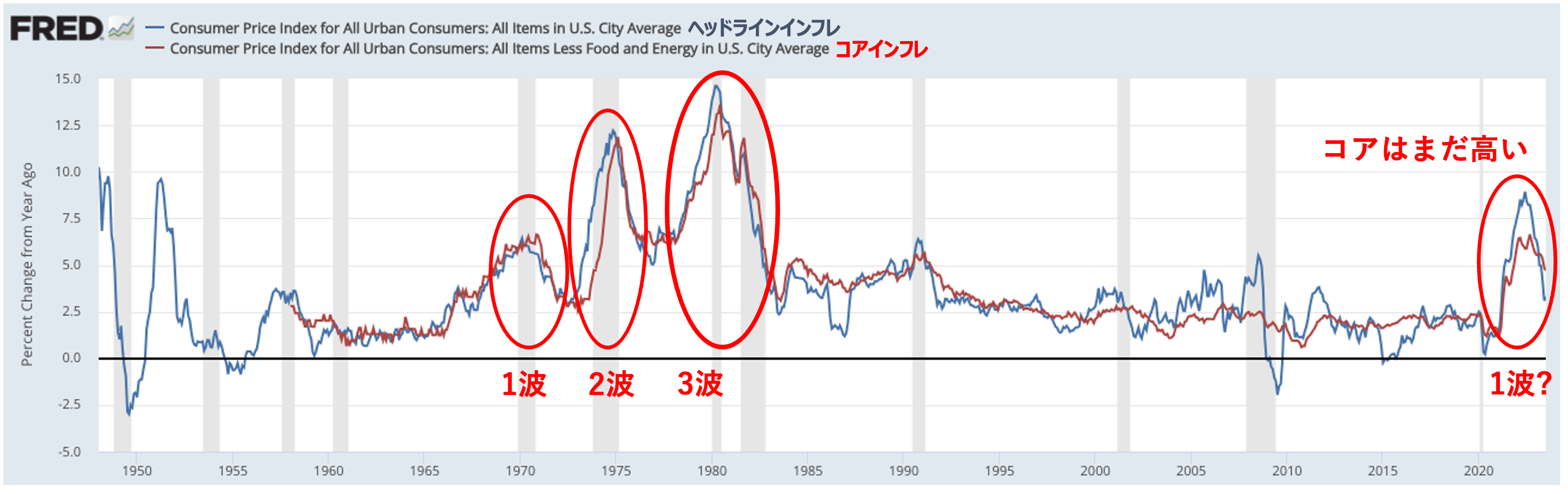

また2024年以降に気をつけないといけないのは景気後退とインフレの2波の到来です。

高いインフレと高い金利で個人の消費マインドや企業収益は落ち込んでいます。そして、これはまだ入り口です。

本格的な景気後退は2024年の中盤から訪れます。景気後退局面では企業収益が減少するので当然株価にも下押し圧力が加わってきます。

そして、そこでFRBが金融緩和を安易に再開してしまうとインフレ2波が到来します。

実際、現在と同じインフレが発生した1970年代は何度にもわたってインフレが発生し、株式市場を苦しめてきました。

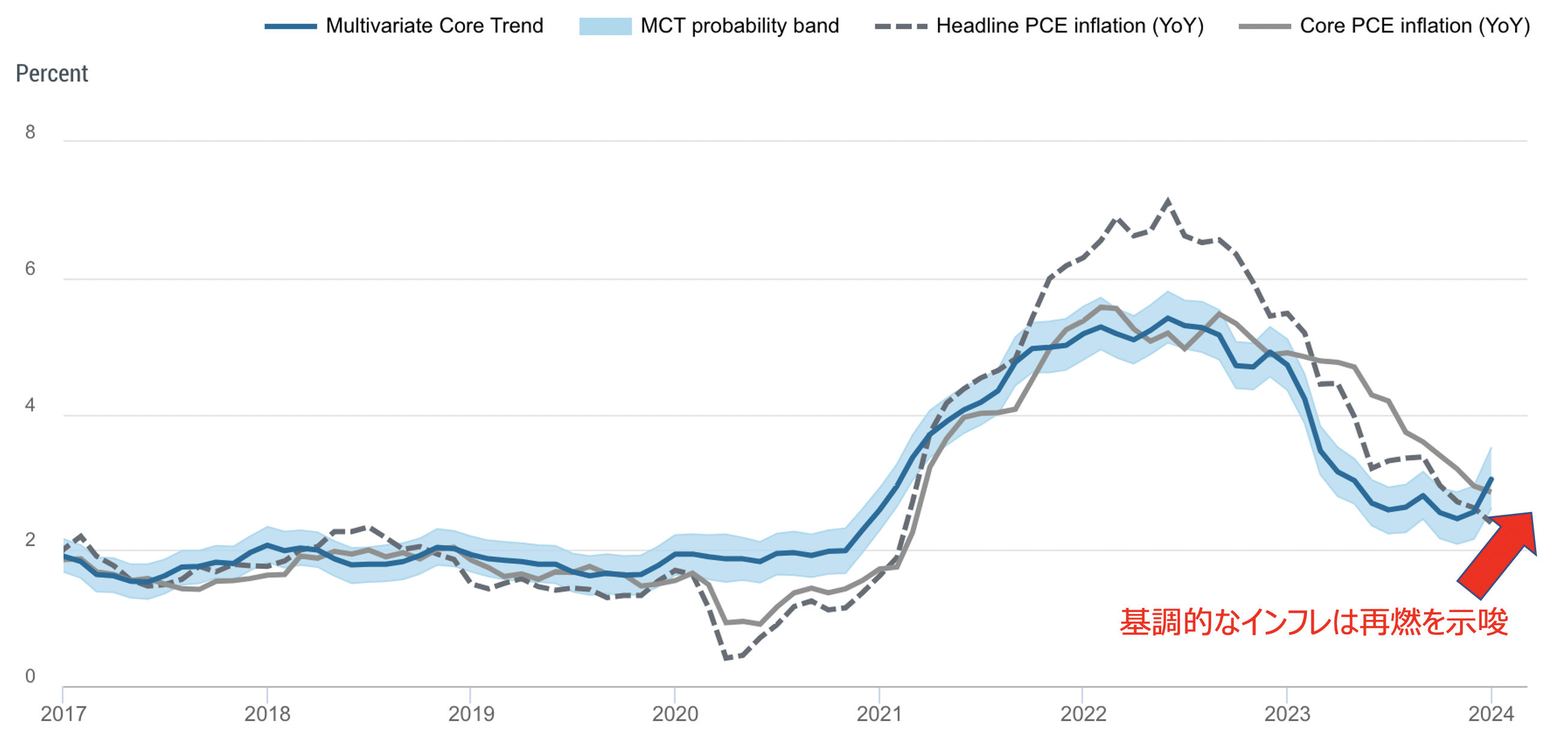

2023年はエネルギー価格の下落でインフレ率は下落しましたが、インフレの粘着項目は引き続き堅調で再燃の兆しを見せています。

FRB:基調的なインフレ率は反発

インフレが何度も訪れると2020年代のリターンは株価指数ベースでほとんどないと考えるのが妥当です。

ましてや金利に弱いハイテク企業は非常に厳しい局面を迎えることになるでしょう。

掲示板での口コミや評判

Yahoo掲示板での口コミや評判は以下となっています。

直近のひどいリターンに怨嗟の声が渦巻いています。

口コミ①

1年半くらい前に購入したけど全くもってマイナス

買い足した方がいいのか放置して上がるのを待つか…どうしたらいいんだろ

口コミ②

どっちが良いのかは分かりかねますが、私はまた吹き上がってくれると思います。

口コミ③

上がったのほとんど見たことなあな。

やるきねーのかよ

口コミ④

ひどいリターンや

外国株式積立インデックスにしておいたらよかった。。。

まとめ

ロイヤル・マイルに関してまとめると以下となります。

- 世界の成長株に投資

- 運用はベイリー・ギルフォードが実質行なっている

- そのため手数料は高い

- 投資先は米国と中国のハイテク企業が多くを占める

- 2020年は金融緩和と新生活様式の追い風をうけ大きく基準価格を引き上げた

- 現在は長期金利の上昇が上値を重くしており必ずしも基準価格の上昇が期待できない

- 現在はバリュー株相場になりつつありバリュー株投資の方が妙味がある

以下で筆者が投資しているファンドを含めて安定して資産を形成できるものをランキング形式で纏めていますので参考にしていただければと思います。