近年のハイテク化の流れを受けて様々なテーマのハイテク銘柄が組成されました。

2020年から2021年のように勢いよくハイテク企業の株価が伸びていったときは持て囃されました。

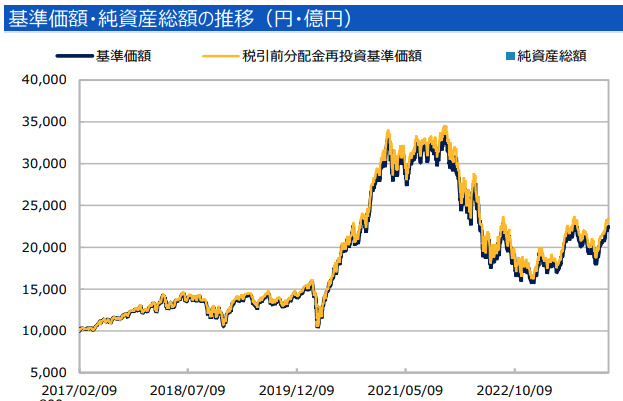

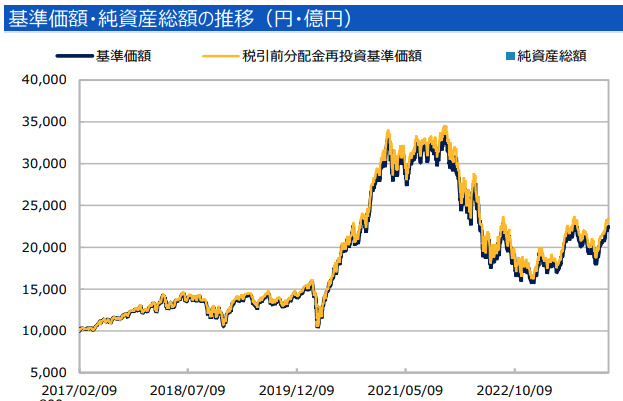

しかし、2022年初から以下の通り大きく下落しており基準価額も純資産額も大きく減少しています。

グローバルaiファンドの基準価額の推移

本日はなにかと話題のグローバルaiファンドについて、

- どのような特徴のファンドなのか?

- なぜ下落しているのか?

- 今後の見通しはどうなのか?

という点を中心にお伝えしていきたいと思います。

関連記事:【随時更新】一番儲かる投資信託とは?2024年今買いの投資信託をおすすめ順にランキング形式で紹介!

グローバルAIファンドはどのような特徴の投資信託なのか?

ではまず特徴についてお伝えしていきます。

投資を行うのは幅広いAI関連銘柄

フローバルAIファンドが投資をしているのは世界のAI関連銘柄です。

AI関連銘柄とはAIの進化、応用により高い成長が期待される企業です。具体的には、以下が挙げられています

- AIテクノロジーの開発

- AI開発に必要なコンピューティング技術

- AIを活用したサービス、ソフトウェア・アプリケーションの提供を行う企業

- AIを活用したサービスを駆使して自社ビジネスを成長させる企業

特に4つ目のAIを活用したサービスを駆使してビジネスを成長させる企業というのは非常に幅広いのではないでしょうか?

殆どの世界の大企業はAIを活用してビジネスを展開しています。

例えば、グーグルは検索エンジンの順位をAIを活用して判断しいますし、METAに名称を変更した旧FACEBOOKも広告を出す際にAIを活用しています。

また、AI開発に必要なコンピューティング技術を含めると、クラウドサービスを提供しているマイクロソフトやアマゾンも対象にはいってきます。

現在のハイテク企業はほとんど何かしらの形でAIとは関わっているのでハイテク企業全般が投資対象といっても過言ではないでしょう。

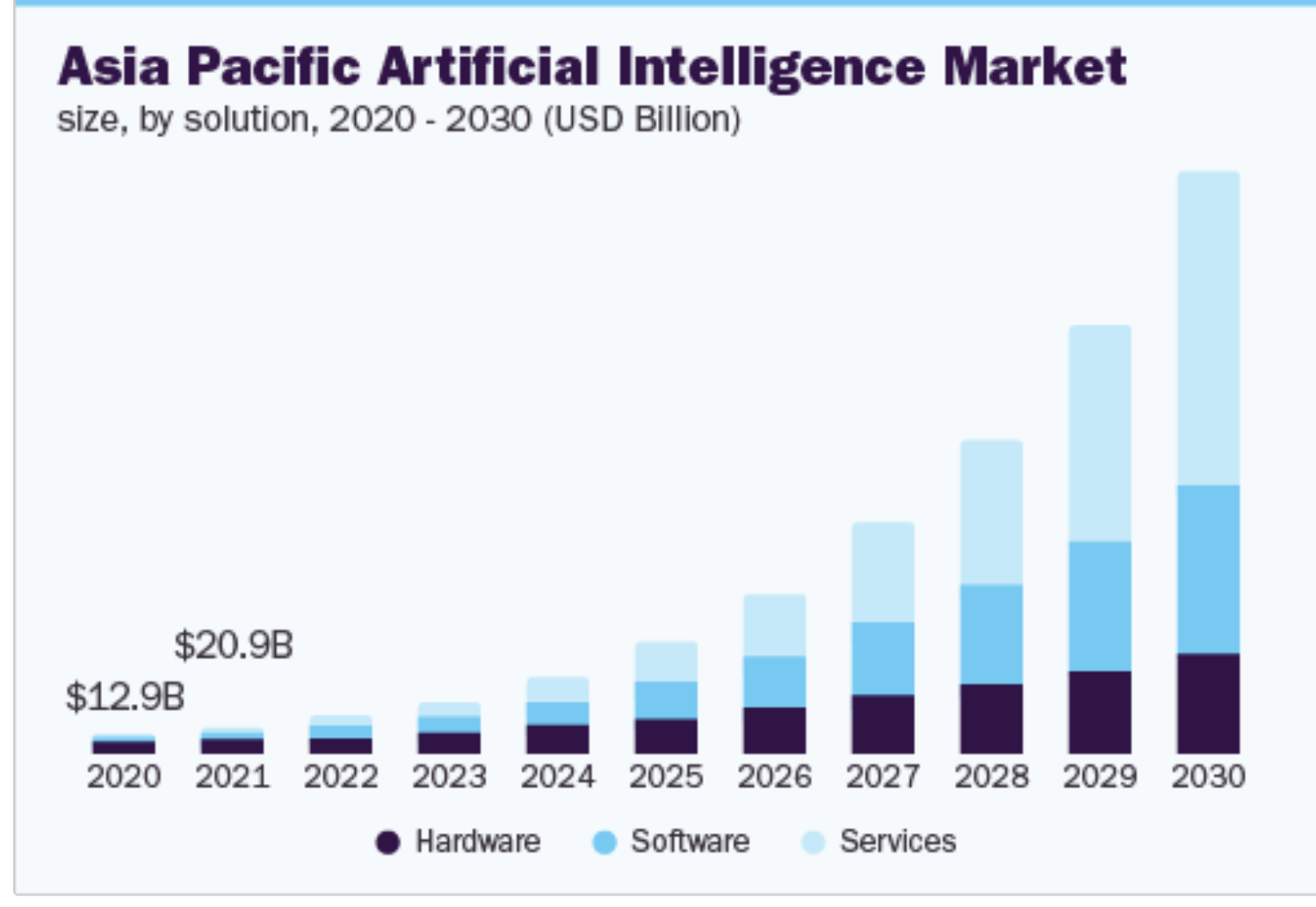

AI産業の市場規模とは?成長率は?

AIは間違いなく2020年代を牽引する産業なのは誰の目にも明らかかと思います。

世界の市場規模は2021年末時点で209億ドルつまり2.7兆円となっていますが、2030年には4000億ドルつまり52兆円となります。

年率平均成長率は45%とう驚異的な水準となります。特にAIに関連したサービスの伸びが著しいですね。グローバルAIファンドが狙いを定めるのは主にこの分野ですね。

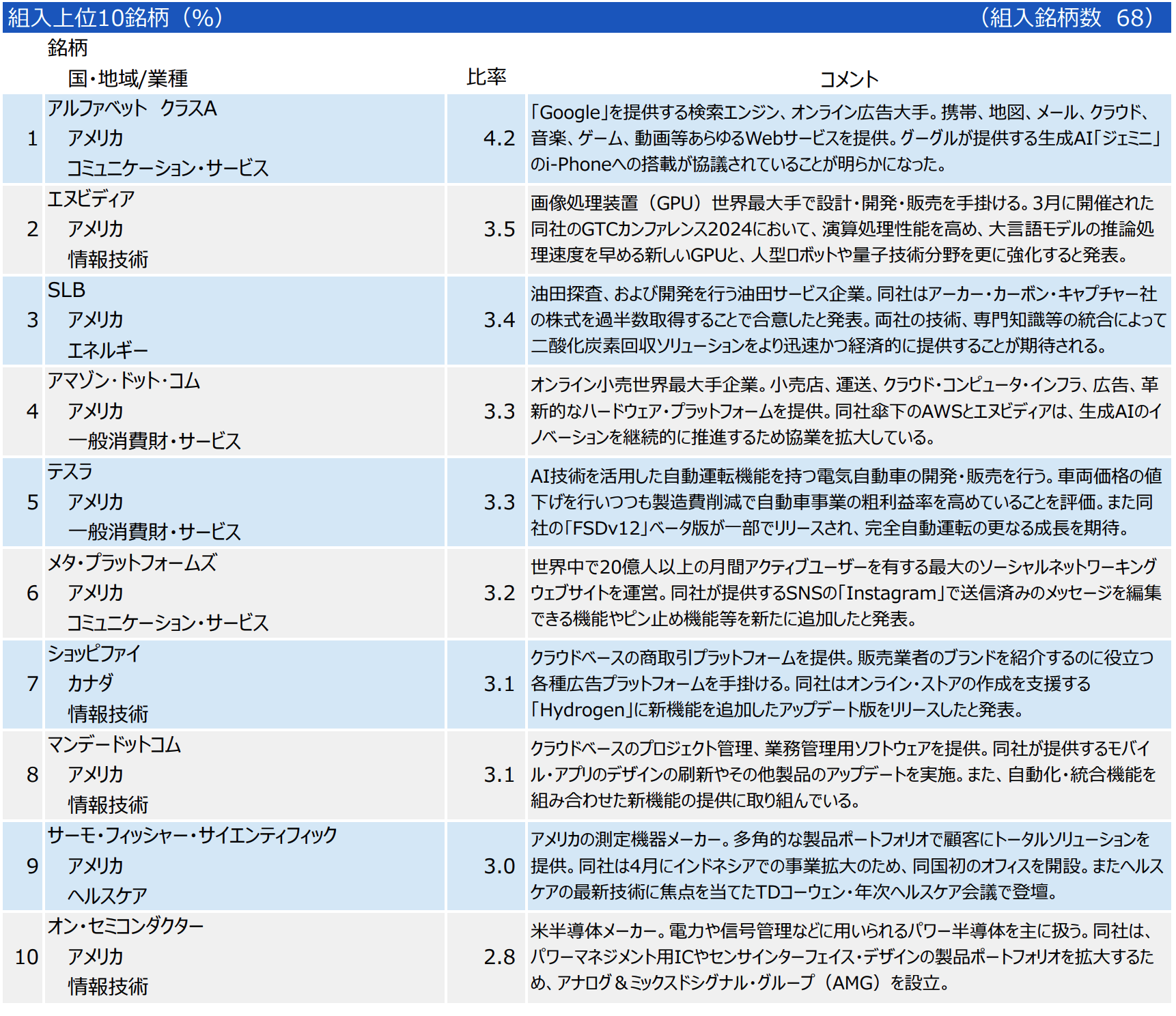

グローバルAIファンドの構成上位の組入銘柄とは?

グローバルAIファンドの2024年3月末時点の組み入れ上位銘柄は以下となっています。

グローバルAIファンドについては長らく経過観察してますが、昨年に比べると全く違う上位銘柄になっています。

やはりエヌヴィディアが筆頭銘柄ですね。それ以外は筆者もあり得ないと思います。

以下は過去からの銘柄の異動です。がらっと2023年に銘柄が入れ替えになっているのが分かりますよね。

| 2024年3月末 | 2023年12月末 | 2023年10月末 | 2023年6月末 | 2023年3月末 | 2022年11月末時点 | 2022年8月末時点 | 2022年2月末時点 | 2021年6月末時点 | |

| 1 | アルファベット | エヌビディア | エヌビディア | テスラ | エヌビディア | オン・セミコンダクター | テスラ | テスラ | ロク |

| 2 | エヌビディア | テスラ | メタプラットフォーム | アマゾン | マイクロソフト | テスラ | オン・セミコンダクター | ズームインフォ・テクノロジーズ | テスラ |

| 3 | SLB | アマゾン | アマゾン | オン・セミコンダクター | テスラ | マーベル・テクノロジー | スームインフォ | オン・セミコンダクター | アマゾン |

| 4 | アマゾン | ショッピファイ | テスラ | メタ・プラットフォームズ | メタ | ブロードコム | トレードデスク | ブロードコム | アップル |

| 5 | テスラ | トゥイリオ | マイクロソフト | アドビシステムズ | オンセミコンダクター | ディア | プラグパワー | マーベル・テクノロジー | スナップ |

| 6 | メタプラットフォーム | オン・セミコンダクター | アドビ | ディア | アマゾン | スームインフォ | マーベル・テクノロジー | アマゾン・ドット・コム | GE |

| 7 | ショッピファイ | マーベルテクノロジー | トゥイリオ | トゥイリオ | マーベルテクノロジー | アルベマール | エンフェーズ | ディア | FB |

| 8 | マンデードットコム | マイクロソフト | アルファベット | ネットフリックス | アリババ | マイクロチップテクノロジー | メタ(旧FB) | シュルンベルジェ | ウォルト |

| 9 | サーモフィッシャー | ブロードコム | ショッピファイ | ショッピファイ | エンフェーズ | エレバンスヘルス | クラウドストライク | フリーポート・マクモラン | ディズニー |

| 10 | オンセミコンダクター | メタプラットフォームズ | オン・セミコンダクター | エレバンスヘルス | ズームインフォ | シュルンベルジェ | ブロードコム | エヌビディア | ブロードコム |

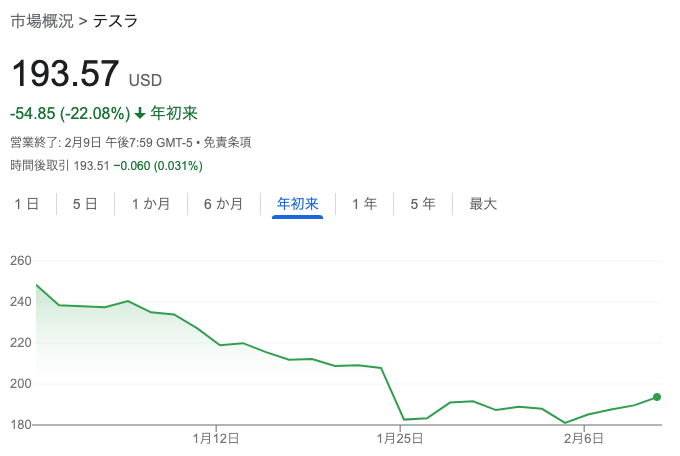

2位のテスラが2024年に入って20%も下落しているため、かなりパフォーマンスの足を引っ張っているでしょうね。

米国でのEV販売が不調なので当然ですね。やはりガソリンには勝てないのでしょうか。

米国で「電気自動車(EV)シフト」の減速感が日増しに高まっている。米テスラは1月下旬、2024年は販売台数の伸び率が「著しく鈍化する」との見通しを示した。

「アーリーアダプター」と呼ばれる新しいもの好きの富裕層に行き渡ったという見方は定着した。さらに「EV嫌い」で知られるトランプ前大統領が11月の大統領選で再選するシナリオへの警戒も強まる。

共和党予備選で優勢なトランプ氏が再選すれば、バイデン政権が拡充してきたEV支援策は一転、縮小を迫られるとみられている。

購入手数料と信託手数料

アクティブ投信なので購入手数料と信託手数料が発生します。

購入手数料:3.3%(税込)

信託手数料:年率1.925%(税込)

グローバルAIファンドの運用実績とは?

では肝心のグローバルAIファンドのリターンについて見ていきましょう。

為替ヘッジなしの通常バージョン

まずは為替ヘッジなしの通常バージョンについてみていきましょう。

グローバルAIファンドは外国企業に主に通ししているので、現地通貨が円に対して上昇すると円建のリターンが上昇します。

多くは米ドルなのでドル高円安つまりドル円レートが上昇するとリターンが上昇して、ドル円が下落するとリターンが減少します。

グローバルAIファンド(為替ヘッジなし)の基準価額の推移

2021年後半から大きく下落しています。しかし、2022年のはじめからドル円が115円から151円まで急速のドル高円安が進行したので下落はマイルドになっています。

上記のパフォーマンスには円高はまだ反映されていませんので更に下落しているということです。

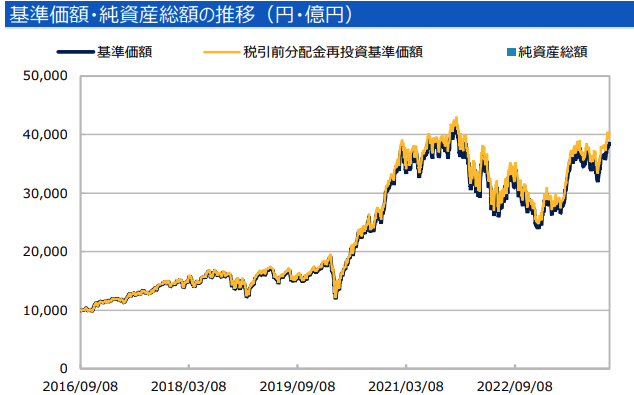

為替ヘッジ有りの下落は悲惨

では為替ヘッジ有りバージョンでみていきましょう。為替ヘッジ有りの場合は為替レートの変動の影響をうけません。

そのためドル円レートの上昇の恩恵を受けれず、最高値から40%以上暴落しています。

| 1-3月期 | 4-6月期 | 7-9月期 | 10-12月期 | 1-12月期 | |

| 2023年 | 12.35% | 17.49% | -7.64% | 15.05% | 40.27% |

| 2022年 | -10.58% | -32.20% | -1.68% | -11.22% | -47.08% |

| 2021年 | 1.95% | 13.40% | -5.81% | 0.41% | 9.34% |

| 2020年 | -12.91% | 42.31% | 20.23% | 31.97% | 96.64% |

| 2019年 | 20.56% | 0.88% | -6.04% | 12.30% | 28.34% |

| 2018年 | 5.68% | 4.78% | 0.73% | -17.07% | -7.50% |

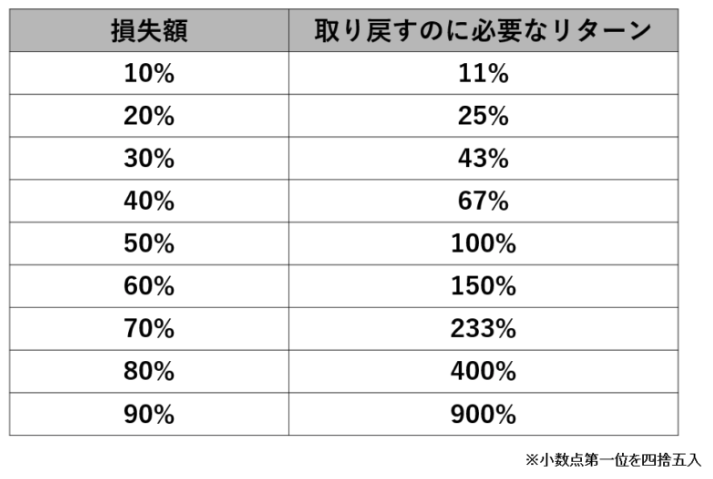

-47%を2022年に計上し、2023年は+40%となっていますが全く取り返せていないですね。損失を取り戻るのは、本当に時間がかかるのです。-50%を取り返すには+100%が必要ですので。-40%であれば+67%が必要なのです。

取り返すのに必要なリターン

「暴落を避けられるファンド」を選ぶことが、資産運用をしていく上では最も重要なのです。

以下の記事でも下落耐性の強いファンドは紹介しています。

関連)【随時更新】一番儲かる投資信託とは?2024年今買いの投資信託をおすすめ順にランキング形式で紹介!

「為替ヘッジなし」と「為替ヘッジ有り」はどちらがいい?

「為替ヘッジなし」と「為替ヘッジ有り」のどちらがよいのでしょうか?

今までは為替ヘッジなしが高いリターンをだしてましたが、これはドル円が上昇していたためです。

しかし、ドル円の上昇も既に天井感が強くなってきています。

理由はドル円上昇の牽引力となっていた日米金利差の拡大が極限に達したからです。

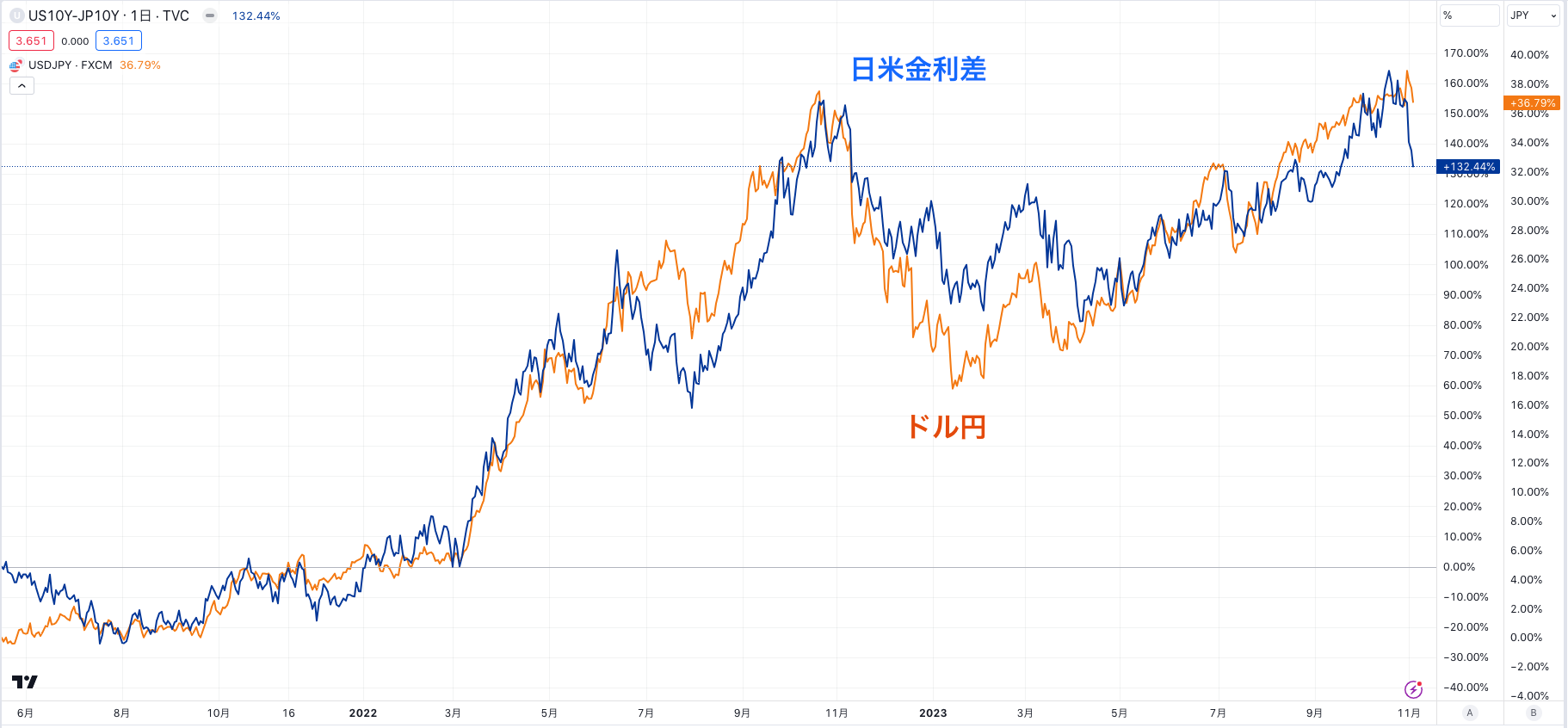

ドル円は日米金利差に連動

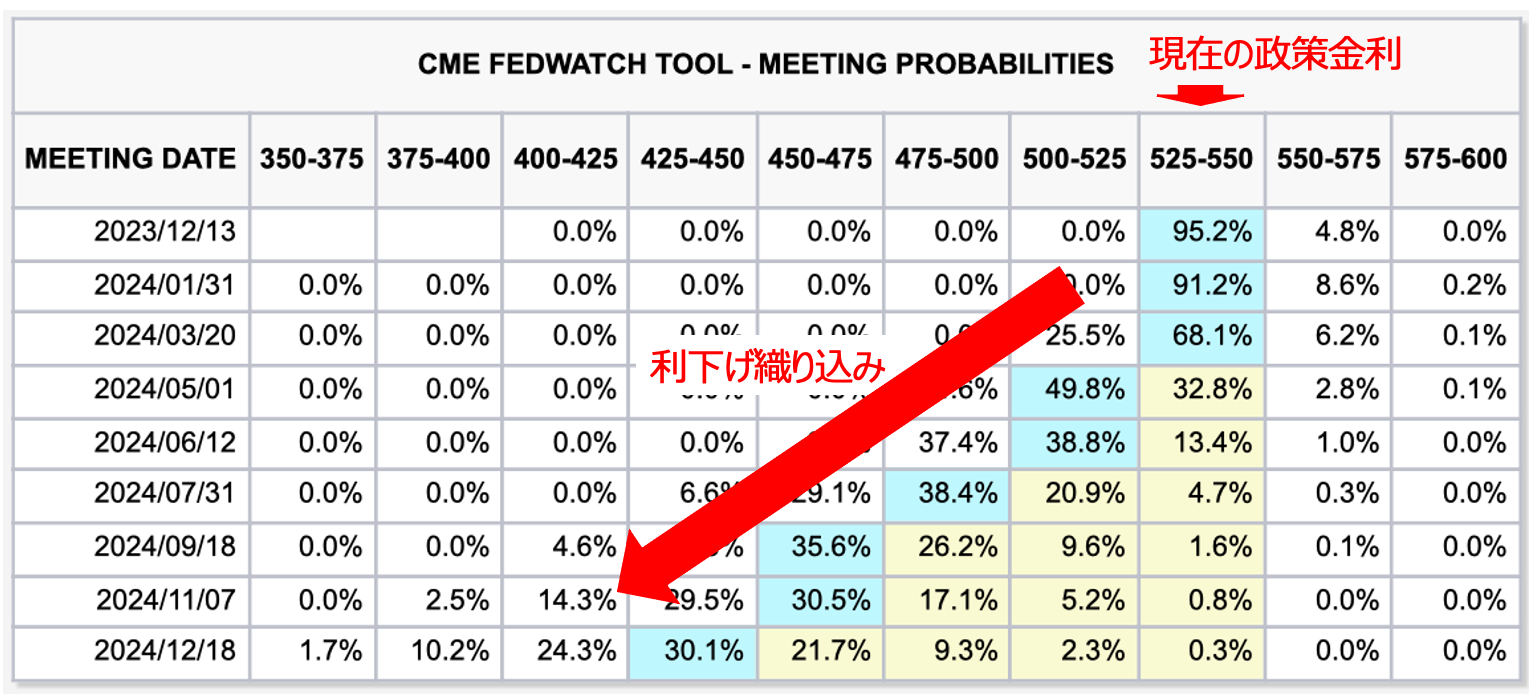

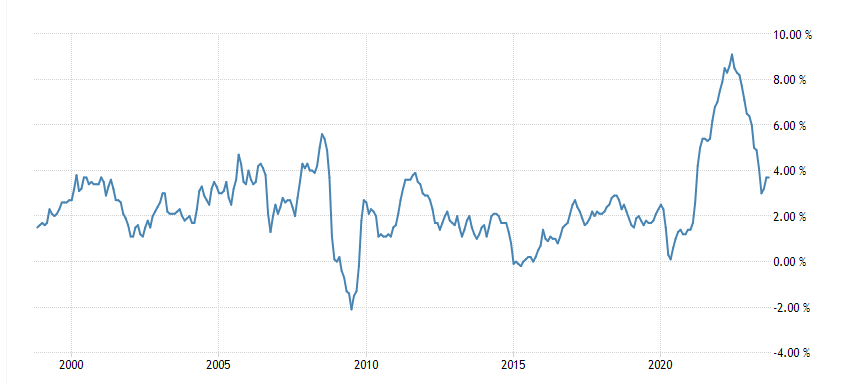

米国の長期金利はインフレに対応するためにFRBが引き締めを積極化の姿勢を見せたことで上昇していきました。

しかし、今後米国の景気が悪化するとの見通しがたってきて、将来の利下げを見込んで長期金利は低下しつつります。

上記の図の右端をご覧いただければわかりますが、金利差が大きく縮小しています。これはここから始まる巻き戻しの合図の可能性があります。

しばらくは長期金利はこの水準で停滞することが見込まれますが、長期金利差の縮小を背景にドル円は円高の方向に修正することが見込まれると考えています。

実際、FF金利先物市場でも利上げは既に終わっているという織り込みになっています。

ここからは米金利の低下にともなう日米金利差の縮小によりドル円は下落する見込みで為替ヘッジはありにしておいたほうが懸命でしょう。

グローバルAIファンドとイS&P500指数やナスダック総合指数と比較

グローバルAIファンドはインデックスに対してプラスのリターンを狙うアクティブファンドです。

→ アクティブ運用型投資信託とパッシブ(=インデックス)運用型投資信託のどちらが優れている?リターンに加えシャープレシオや手数料水準から徹底比較!

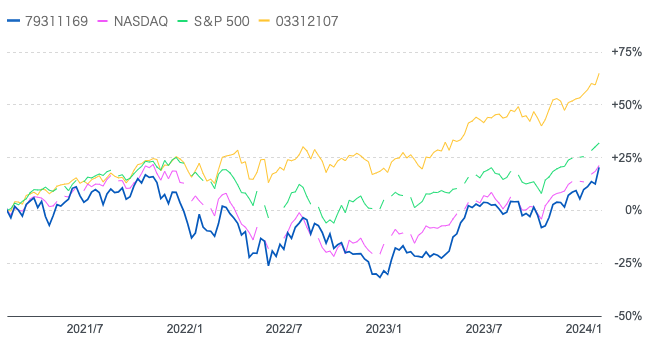

そのため、米国の一般的なインデックスであるS&P500指数と、ハイテク株が多く組み入れられているナスダック総合指数と比較したものが以下となります、

青:グローバルAIファンド

赤:ナスダック総合指数

緑:S&P500指数

黄:eMAXIS全世界株式インデックス

グローバルAIファンドと各種インデックスの比較

一番値動きは激しいですね。ただ、一番似た値動きとなっているのはナスダック総合指数です。

ハイテク銘柄が一番多く組み入れられているナスダック総合指数と同じ特徴の動きをしているということですね。リターンも同じですね。

グローバルAIファンドの下落理由とは?

では、なぜ2021年後半からグローバルAIファンドは下落しているのでしょうか?

理由は簡単です。先ほど為替の欄でお伝えした長期金利が上昇してきたからです。

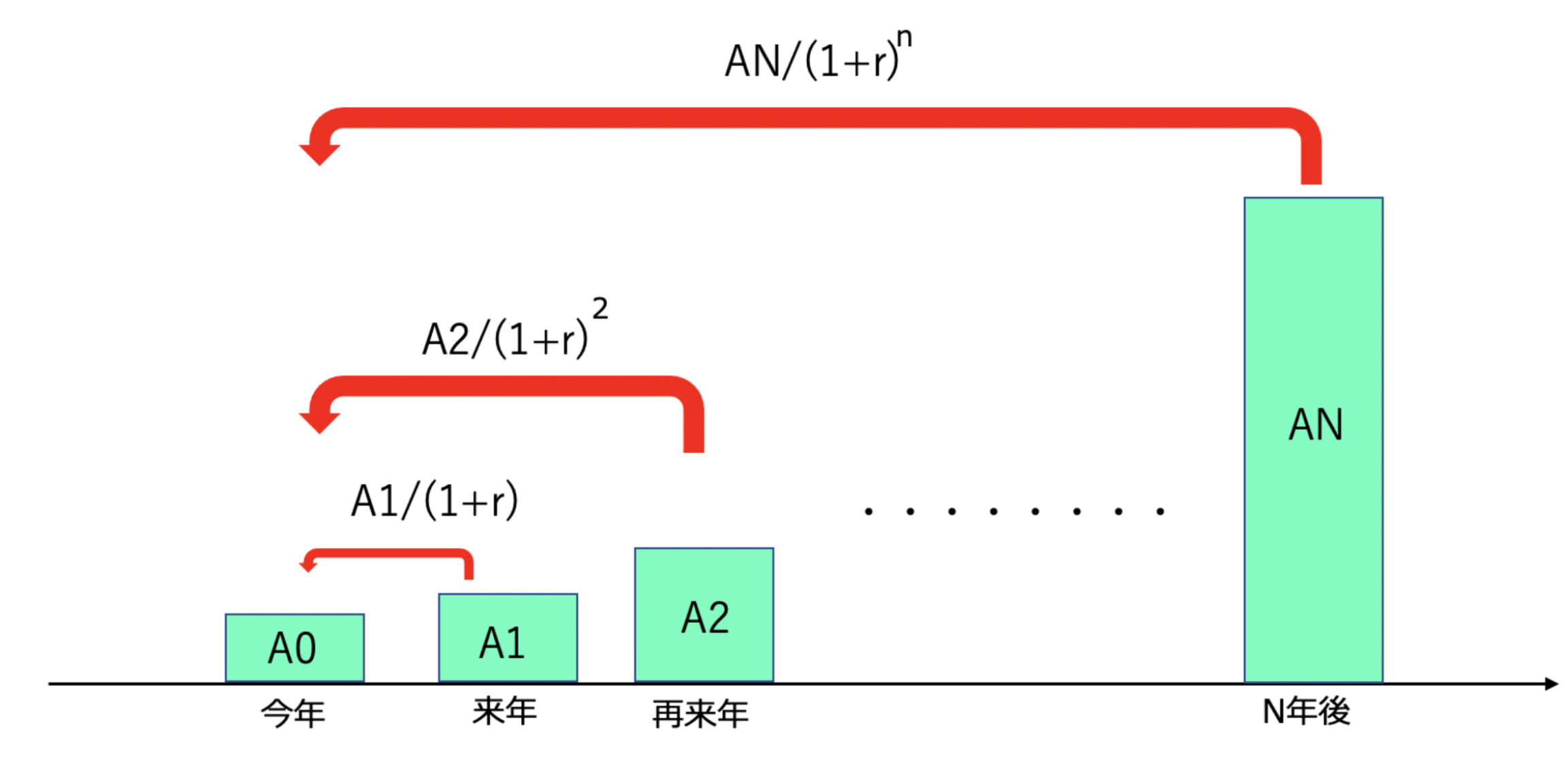

ハイテク企業の多くはグロース企業です。グロース企業は将来の収益の成長を見込んで株価が上昇していきます。

仮に株価の上昇が一定だとしても、金利が上昇すると現在の企業価値は減少します。

以下の通り金利が上昇すると将来見込まれる大きな利益の価値が下落してしますのです。

金利上昇の大きな要因は米国でインフレが発生していることに起因しています。

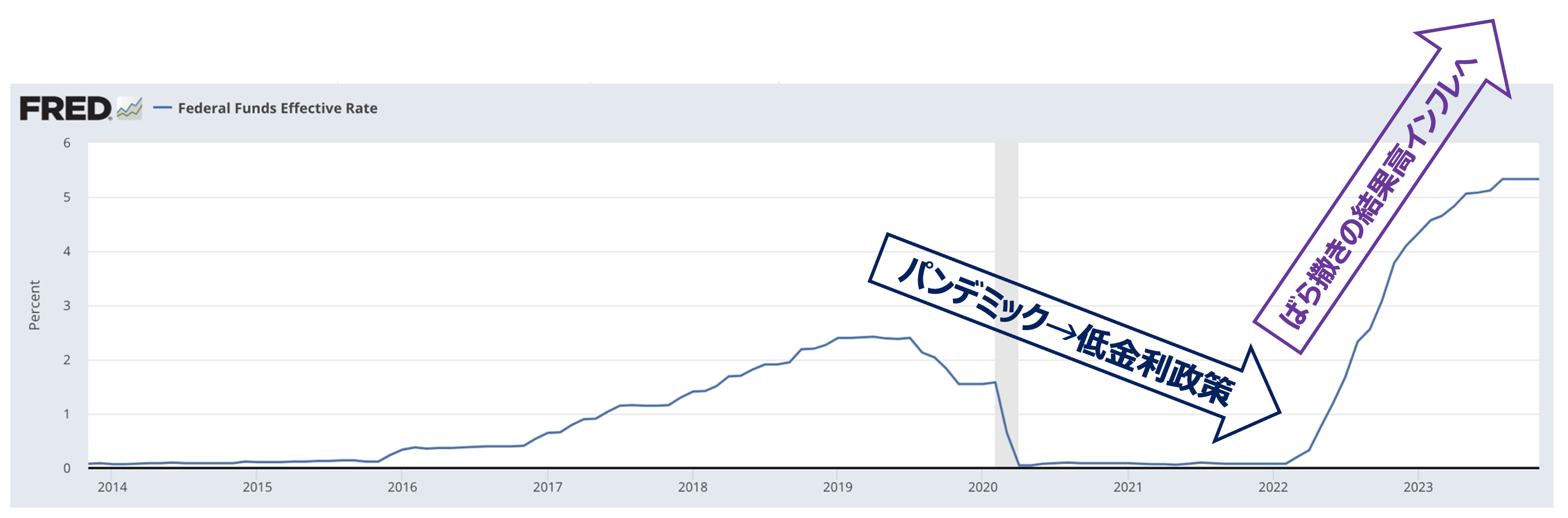

2020年のパンデミック以降、失業給付などの度が過ぎたばら撒きを行なった結果、米国経済にドルが溢れて1970年代以来のインフレが発生するという事態になっているのです。

我々、現役世代は経験したことない未曾有の事態ですね。

インフレ率が高まりつづけることが確定的となった2021年後半から米中銀は金融引き締めを匂わして実際に金利を引き上げています。

米長期金利の推移

既に日本でも値上げが始まっていますが、米国のインフレは日本の4倍の水準です。食料品が1年前の倍になっているというケースが頻発しています。

このような環境では国民が疲弊するので中央銀行であるFRBは金利を引き上げて米国経済を冷ましてインフレを沈静化しようと躍起になっています。

グローバルAIファンドの2024年以降の今後の見通しは?

重要なのは今後の見通しです。今までは金利の上昇で株価は下落していきましたが、金利の上昇は落ち着いています。

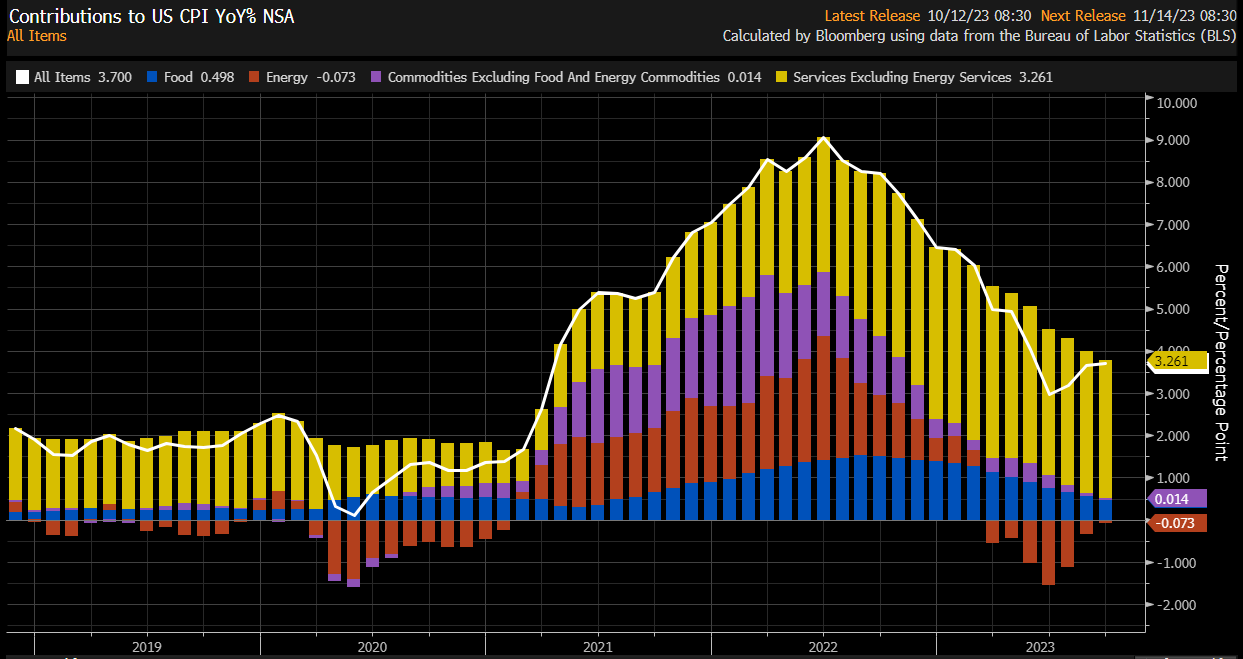

理由はインフレ率が落ち着きを見せ始め、2024年2月現在では年率3%台の水準になってきているからです。

ただ、右端をご覧いただければわかる通り直近反発して4%に近づいています

米中央銀行のFRBが目標としてる2%からは、まだ遠くにいます。金利を引き上げるフェーズは終わりつつありますが、高金利をしばらく維持すると述べています。

そしてインフレの核をなすサービスインフレは2022年の水準から全く沈静化していません。

2023年に入ってからはエネルギー価格の下落によって見た目上インフレがおさまっているようにみえていたのです。

しかし、直近の中東情勢の劇的な悪化などもあり原油価格は反発しています。ここから再び原油価格が上昇するとインフレ再燃になります。

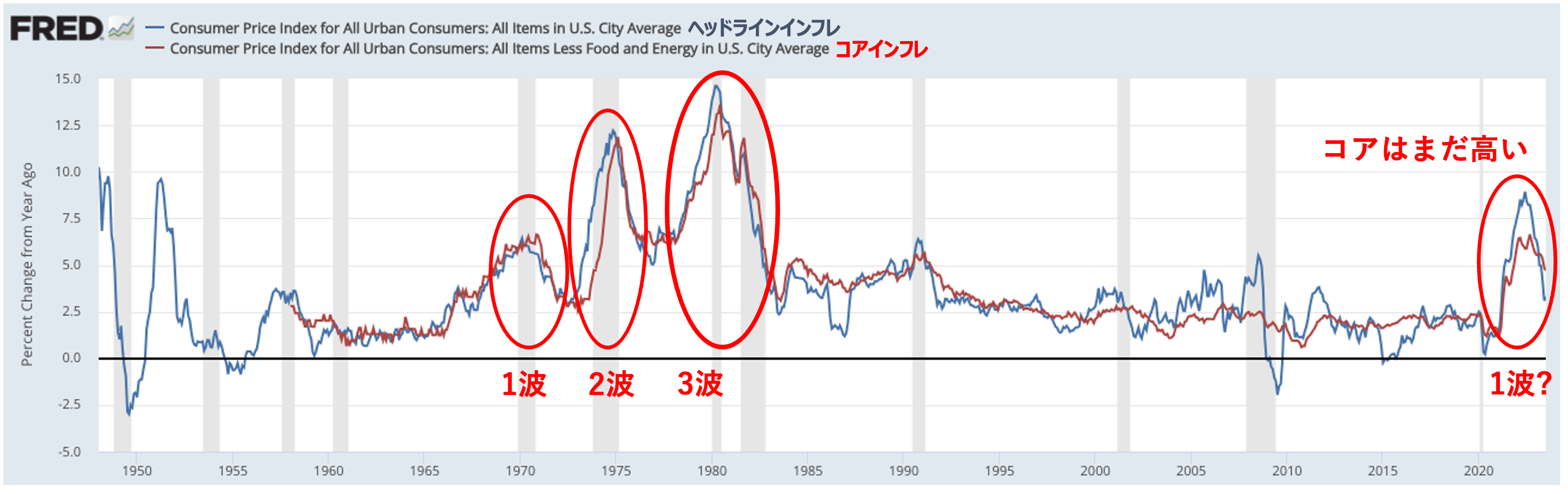

ちなみに現在と同じインフレが発生した1970年代は3回にわたってインフレの波が押し寄せました。今回も何度も押し寄せる可能性は十分にあるのです。

つまり、まだまだグローバルAIファンドのようなグロース株に投資するような局面ではないのです。更にもう一点企業収益という観点からも厳しい見通しとなります。

国の経済の先行きが悪化しており企業収益の見通しが暗くなっています。金利が下落しても企業の収益がさがれば、企業価値というのは低下していきます。

インフレが進行し金利を上げた弊害として米国経済は限界がきているのです。

以下はグローバルAIファンドの上位銘柄の2021年、2022年、2023年のEPSの成長見通しです。基本的に2021年にピークアウトしていますよね。

今までのような成長率を期待することはできなくなっているのです。

| EPS成長率 | TSLA | NVDA | MSFT |

| 2021年 | 202% | 72% | 38% |

| 2022年 | 77% | 77% | 15% |

| 2023年 | 36% | ▲25% | 4% |

テスラの成長率はまだ高いじゃないかと考えた方も多いと思います。しかし、現在のバリュエーションは非常に高く大暴落後のテスラでPER33倍という水準になっています。(10倍以下が割安といわれています)

つまり、高い成長を前提としたプライシングがなされており、成長率の低下はすなわち株価の下落ち圧力となってくるのです。

更に今後は企業収益の下落を伴って株価下落する可能性が高まっているので、今後の見通しも暗いと考えています。

超長期投資という側面からも、すでにGAFAMの業績、成長率が頭打ちした点から、20年来続く広告をメインとしたテクノロジー企業が米国株市場を牽引する時代は終わりました。

つまり、これはグローバルAIファンドのみならず、ナスダック、ひいてはS&P500へのインデックスファンドへの投資も今後の上昇は厳しい時代が来るのかもしれないということです。

30年来の金融緩和時代も終わり、本当に株式投資が難しい時代に突入しました。

2010年頃から株を始めた人は、最高にラッキーでした。

しかし、ラッキーは終わりです。今後はプロ投資家のトップ10%程度しか生き残れないような相場がしばらく続くかと思われます。

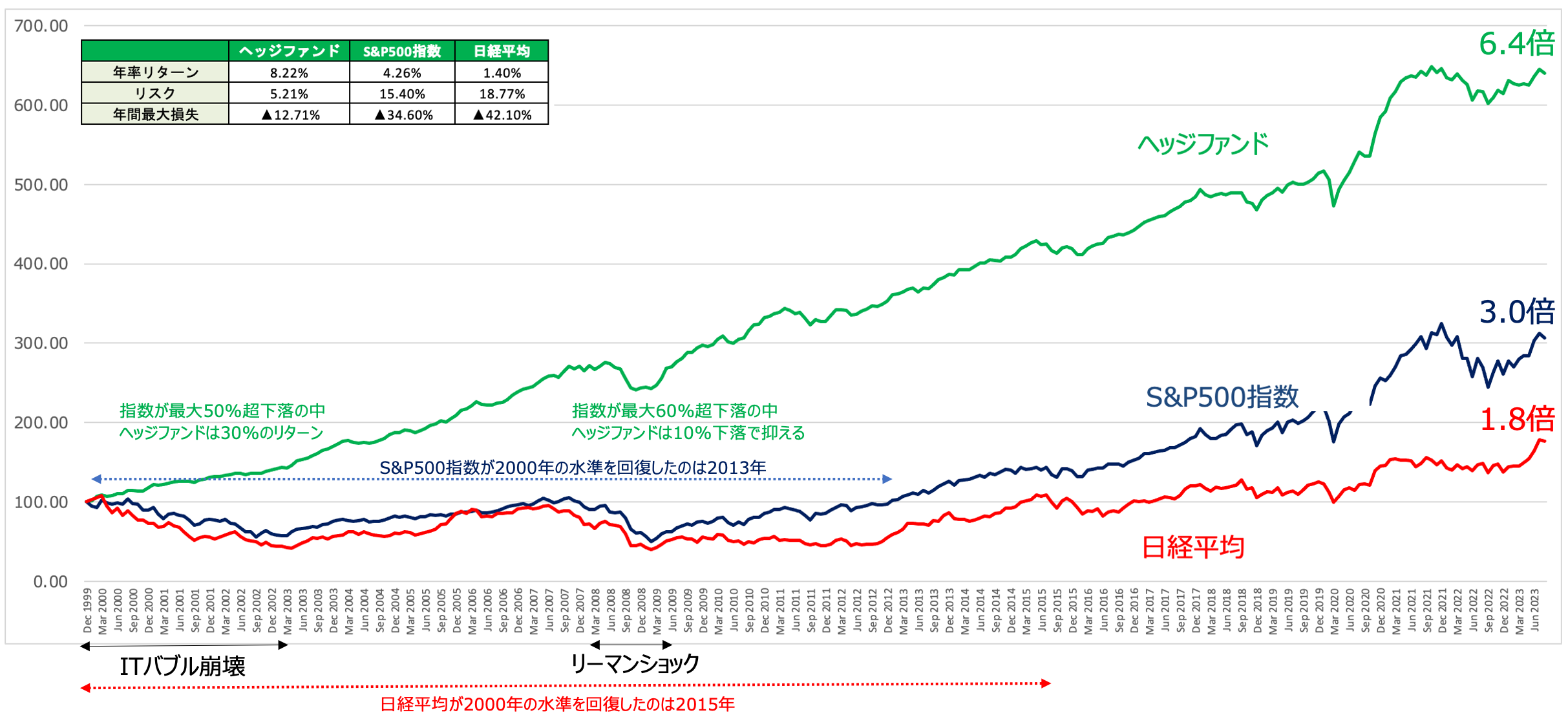

筆者は引き続き、自分でムキになって投資をしようとせず、淡々とヘッジファンドでの運用を継続していきます。

ヘッジファンドは相場環境に関係なく安定したリターンを叩き出して指数を大幅にアウトパフォームする成績を出し続けています。

以下で日本の個人投資家でも投資できるファンドをお伝えしていますのでご覧いただければと思います。

-

-

日本国内のおすすめヘッジファンドを一覧にしてランキング形式で掲載!

今回は私の投資の軸を形成しているヘッジファンド(私募ファンド)への投資について以下の点を含めて記載していきます。 「ヘッジファンドとはそもそも何なのか?」 「何が優れているのか?」 「ど ...

続きを見る

グローバルAIファンドの掲示板での口コミや評判(ブログ・SNSなど)

少しだけ評判を見ておきましょう。やはり大幅下落ですので、悲壮感漂っています。

Yahoo!ファイナンスの口コミ⬇︎

SNSでの口コミ⬇︎

ブログ更新しました!

投資信託の状況(2023/1/3時点)#投資信託 #グローバルAIファンド #アライアンス・バーンスタインhttps://t.co/7vCtUw2dHk

— ポトス (@potos_invest) January 3, 2023

グローバルAIファンドもう死にそうだよ・・・

— 仮面タイダー ANAGO-RX (@xxxg_b) December 28, 2022

グローバルAIファンド、不安定だなぁ

— ピッチ (@5Ep3lWFtJD8aXav) December 23, 2022

本来売却するのはセオリーに反するが、自身の許される範囲を越えたので保有中のファンド1つを売却

元本を大きく割っているが、トータルリターン的には少々のマイナスの年内にスッキリしようかと…

分配金500円の頃が懐かしい…

さらばグローバルAIファンド

まだ、別の2つを持ってるので

まぁ~ pic.twitter.com/5ar6JEDq8k

— NABOS@バイナリーオプション凍結からの投信 (@NABOS18) December 16, 2022

#グローバルAIファンド

また0。三井住友アホなの。分配金たくさん出して釣ろうて魂胆だったか。まんまと釣られた。詐欺みたい。もう日本の運営会社ファンドは買わない— agag (@agag19446199) October 27, 2022

まとめ

今回のポイントを纏めると以下となります。

ポイント

- グローバルAIファンドは幅広いAI関連銘柄に投資

- 為替ヘッジなしのパフォーマンスが高いが今後は為替ヘッジ有りの方がよいと思われる

- 2021年秋にピークアウトして暴落している

- 現在までの下落は長期金利の上昇による影響で今後は収益下落による下落が見込まれる

- 長期的に見ても米国株の成長を牽引する企業が米国には存在せず、インデックスファンドですら厳しい時代が到来している

グローバルAIファンドのようなテーマ投信は調子の良い時は高いリターンが見込めますが、一度下落すると歯止めが効かなくなります。

資産運用を行う際に重要なのは安定的にリターンを積み重ね、どのような相場でも着実に資産を増やしていくことです。

以下で詳しくお伝えしていますので参考にしていただければと思います。