ヘッジファンドの手数料と聞けば、とにかく高いというイメージを持ってる人が多いと思います。結論から申し上げますと高いです。

しかし、それはヘッジファンドが高いリターンを出した結果の裏返しでもあるのです。実際の投資家である筆者からするとヘッジファンドの手数料形態はリーズナブルではあり、納得感はあります。

高いパフォーマンスを上げるサービスやモノに高い報酬が発生するというのは古今東西の習わしです。重要なのは手数料の仕組みを理解して、納得感を持てるかということに帰結するでしょう。

今回はヘッジファンドの手数料について詳しく紐解いて生きたいと思います。どのような手数料なのかを理解しやすくするために、比較されがちな投資信託と比べながら詳しくみていきたいと思います。

関連記事)日本国内のおすすめヘッジファンドを一覧にしてランキング形式で掲載!

ヘッジファンドの手数料形態とは

ヘッジファンドの手数料は主に二つに分かれています。

管理手数料

これは、ファンドを維持する為の費に用です。まあ外資系保険営業マンでいうところの最低給与にあたるものですね。

ファンドを運営する為の最低維持費用にあたるもので、1%~2%くらいが目安になっています。

成果報酬手数料

これは完全にアップサイドの部分で、運用収益からの何%を報酬としていただきますという形態となっており、大体20%から50%に設定しております。

例えば50%の場合ですと、1億円をあずけて1年後に1.3億円になった場合は収益3000万円のうちの50%である1500万円がヘッジファンドの報酬ということになります。

1億円あずけて、1億円のままであればこの成果報酬は収益が0なので0ですし、勿論8000万円に目減りしてしまった場合は0になります。

また最近はこの①と②を纏めて以下のような手数料体系となるようなファンドも登場してきております。

例えば2017年2月には運用資産約7000億円のヘッジファンド、ゴッサムアセットマネジメントは1%の管理手数料か同ファンドの値上がり益の30%のどちらか大きい金額を手数料として受け取る報酬体系を採用 (Bloomberg News)

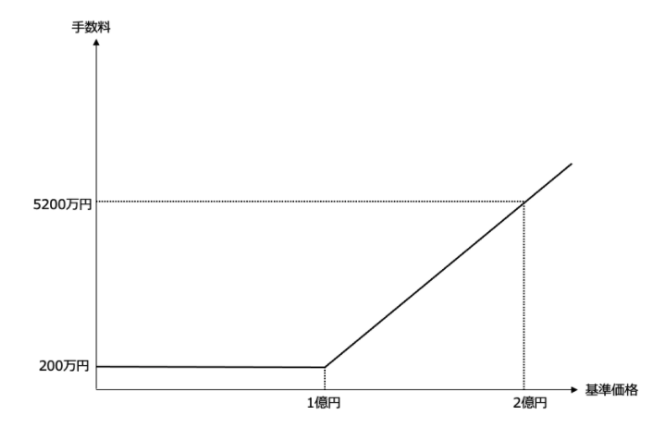

簡単の為に管理手数料が2%で報酬額が50%の場合、手数料は以下の図のようになります。

つまり、ヘッジファンドはとにかく絶対的に収益を上げないと、全く稼ぐことができないということが分かると思います。

またヘッジファンドマネージャーは自己資金を最初にいれて運用している場合が多く、ファンドの運用結果は自己の収入のみでなく資産にまで影響を及ぼすことになります。

このような状況では真剣にならざるをえず資産を預けてくれた投資家つまり顧客と命運を共にする業態は他にないといえるでしょう。これをSame Boatといいます。

また勘の良い方なら、例えば春に1億円を預け入れて、夏に6000万円に減少して、冬に1億2000万円になった場合について考える方がいらっしゃると思います。

夏から冬に増加した6000万円に対して報酬手数料を取られるのではないかと懸念される方もいるでしょう。

然し多くのヘッジファンドではハイウォーター・マークという方式を採用している所が多くフェアな成功報酬体系となっています。

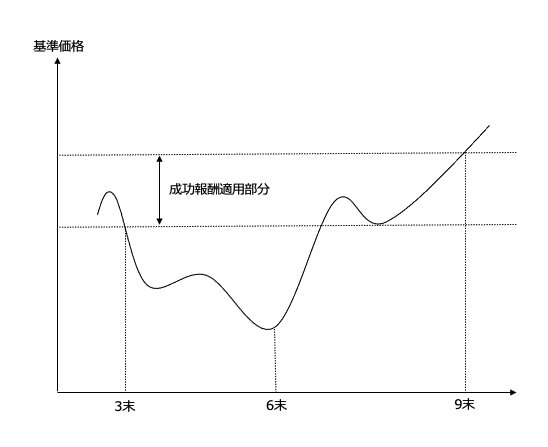

ハイウォーター・マークとは、信託報酬のひとつである「成功報酬」を算出するための基準となる価額のことで、投資信託の設定時に条件や計算方法が決められます。

成功報酬を取る投資信託で使われることがあり、この報酬形態をハイウォーター・マーク方式といいます。投資信託の値段である基準価額がハイウォーター・マークを上回った場合に、信託財産から成功報酬が差し引かれます。

報酬額は、「ハイウォーター・マークより上回った基準価額に対して何%」といった形で出来高制が採用されています。参照:SMBC日興証券

例えば4半期毎に決算を迎えるファンドを考えてみましょう。

3月の基準値を上回った部分にのみ成功報酬が適用される方式を適用されるため上記のような懸念を抱く必要性はありません。このハイウォーター・マークについて図で表すと以下のようになります。

例えば3末に1億円だった資産が6末に6000万円になったとします。(この時点で成功報酬は発生しません。)

その後、9末に1億2000万円になった場合、成功報酬の対象となるのは3末の1億円を上回った部分になるのです。

投資信託の手数料形態とは

一方、投資信託の場合を考えてみましょう。まず販売手数料で5%徴収され、信託手数料といわれるものが預入資産の0.6-2.5%毎年徴収されます。ここで重要になってくるのが、預入資産に対してというところです。

例えば2.0%の信託手数料で1億円を預け入れた場合パターン毎に信託手数料を見ていきましょう。

| 元本 | 運用後 | 手数料 |

| 1億円 | 1億2000万円 | 240万円 |

| 1億円 | 200万円 | |

| 8000万円 | 160万円 |

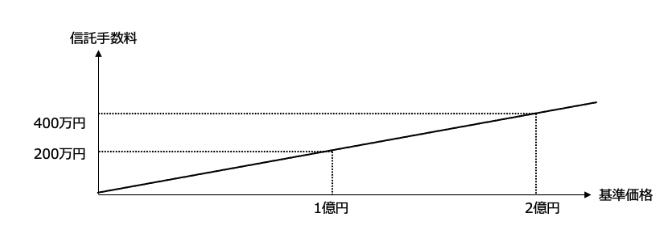

わかりやすく図解すると以下となります。一次関数的に伸びていきます。

この報酬体系の欠点として運用後の資産が減ったとしても追加で手数料がとられるということが挙げられます。ただ、実はもう一つ重大な欠点があります。

上記の図でみると、運用収益が例え100%で2億円になったとしても、1億円のままの手数料と比較すると200万円しか差がないということです。

この報酬体系はサラリーマン的といえます。。例え大きな収益を上げても給料があがらず、次第にやる気を失うという現象と非常によく似ていると思います。

また実際投資信託を運用している会社はサラリーマン型の報酬体系となっています。運用成績が悪かったとしても解雇されず、一定以上の給料が保証されているファンドマネージャーに運用されています。

この為、よく銀行の窓口などで売られている投資信託は販売手数料とその後の運用結果にあまり左右されない信託報酬により販売側の銀行にも相当なバックがあり、

そのバックを目当てにろくに金融の知識を有していない販売員によって販売されているという実態があります。

ヘッジファンドと投資信託の手数料について考察

ヘッジファンドの場合、資産が増えた場合の報酬額は確かに多額となります。しかし、あくまで運用の成功によって増えた分に対して発生する手数料です。

逆に資産が減り続けた場合、解約が相次ぎ、ファンドマネージャー達の給与はでずファンドの存続が危ぶまれる事態に発展していきます。

例えるならば、投資信託が結果によって給与があまり変動しない社会人野球選手型であるのに対して、ヘッジファンドはプロ野球選手型であると言えます。

プロ野球の選手は結果をあげることができなければ、年収300万円も当たりまえで不振が続けば戦力外通告を受ける一方、松坂大輔や田中将大のように活躍をすれば何十億という報酬を手にすることが出来ます。

冷静に考えれば直ぐわかります。

自分の腕に相当な能力がある人物であれば、運用会社に勤務し投資信託を運用していても旨味はあまりありません。自分でヘッジファンドを立ち上げ大きな手数料を得る為に独立をすると容易に想像できます。

当然報酬が大きい形態に、能力のある人間が集まるのは世の常であり圧倒的にファンドマネージャーとしての人材優位性は投資信託に比べてヘッジファンドが勝っています。

また投資信託の場合は運用方針というものが予め目論見書で定められており、ファンドマネージャーは運用手法について制限がかけられており型にはまった運用しかできません。

一方、ヘッジファンドはファンドマネージャーに運用手法が一任されている為柔軟に市況に合わせて運用を行うことができ、ファンドマネージャーの裁量を存分にいかすことが出来ます。

結局のところ、運用を任せることによって、どれだけ資産形成ができるようになるかということが重要になってきます。

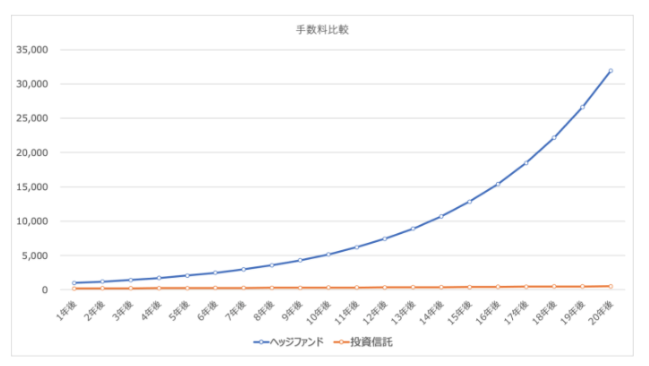

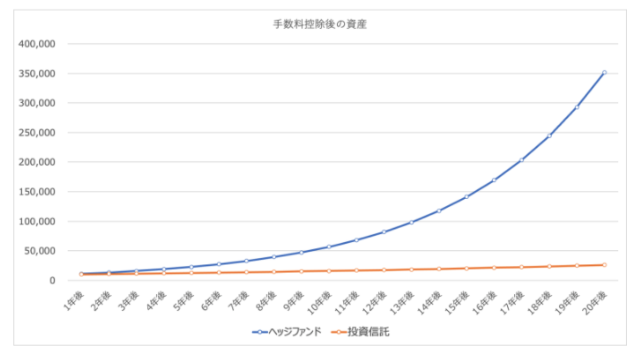

年率20%の収益を上げ続け、成功報酬が50%のヘッジファンドと、年率5%で信託報酬が2%の投資信託にそれぞれ1億円を預け入れた場合を考えてみましょう。以下のように圧倒的にヘッジファンドにいれた方が手数料は高いです。

| (単位:万円) | ヘッジファンド | 投資信託 |

| 1年後 | 1,000 | 210 |

| 2年後 | 1,200 | 221 |

| 3年後 | 1,440 | 232 |

| 4年後 | 1,728 | 243 |

| 5年後 | 2,074 | 255 |

| 6年後 | 2,488 | 268 |

| 7年後 | 2,986 | 281 |

| 8年後 | 3,583 | 295 |

| 9年後 | 4,300 | 310 |

| 10年後 | 5,160 | 326 |

| 11年後 | 6,192 | 342 |

| 12年後 | 7,430 | 359 |

| 13年後 | 8,916 | 377 |

| 14年後 | 10,699 | 396 |

| 15年後 | 12,839 | 416 |

| 16年後 | 15,407 | 437 |

| 17年後 | 18,488 | 458 |

| 18年後 | 22,186 | 481 |

| 19年後 | 26,623 | 505 |

| 20年後 | 31,948 | 531 |

然しながら手数料込み後の運用資産は最終的以下のように明確にヘッジファンドに預けていた方が大きな資産を築くことができているのです。

| (単位:万円) | ヘッジファンド | 投資信託 |

| 1年後 | 11,000 | 10,290 |

| 2年後 | 13,200 | 10,805 |

| 3年後 | 15,840 | 11,345 |

| 4年後 | 19,008 | 11,912 |

| 5年後 | 22,810 | 12,508 |

| 6年後 | 27,372 | 13,133 |

| 7年後 | 32,846 | 13,790 |

| 8年後 | 39,415 | 14,479 |

| 9年後 | 47,298 | 15,203 |

| 10年後 | 56,758 | 15,963 |

| 11年後 | 68,109 | 16,761 |

| 12年後 | 81,731 | 17,599 |

| 13年後 | 98,077 | 18,479 |

| 14年後 | 117,693 | 19,403 |

| 15年後 | 141,231 | 20,373 |

| 16年後 | 169,477 | 21,392 |

| 17年後 | 203,373 | 22,462 |

| 18年後 | 244,047 | 23,585 |

| 19年後 | 292,857 | 24,764 |

| 20年後 | 351,428 | 26,002 |

手数料にばかり目を囚われてしまい、本質を見失うようなことになってはいけません。

どんな市況環境でも収益を追求し常に淘汰するか淘汰されるかの真剣勝負の世界で生き抜いているプロ中のプロであるヘッジファンドマネージャー。

真剣勝負の中で長年生き続けているファンドマネージャーに運用してもらった方が長期的にみて大きな資産形成に向いているということが出来ます。

以下では筆者が投資しているヘッジファンドを含めておすすめできるファンドをランキング形式でお伝えしています。参考にしてみてください。