日本には様々な独立系の投資信託が存在します。当サイトでも以下の通り、多くの独立系投資信託について取り上げてきました。

今回は同様に独立系の投資信託である鎌倉投信が運用している「結い2101」とひふみ投信の違いを徹底的に比較していきたいと思います。

結い2101とひふみ投信の共通項

まず二つのファンドの共通項について記載していこうと思います。

直販型の独立系投資信託

まず二つの共通項は独立系投資信託ということです。

通常の投資信託は野村アセット等の運用会社と証券会社等の販売会社が分かれていますが、

独立系投資信託は販売から運用まで一貫して行う会社でファンドを直販しています。

つまり結い2101を購入しようと思ったら、鎌倉投信から直接購入しなければいけないということですね。

「結い2101」も「ひふみ投信」もアクティブファンド

もう一つの共通項はアクティブファンドだということです。

つまり、日経平均やTOPIXのような指数(インデックス)に連動することを目標としているわけではなく、

インデックスより高いパフォーマンスをだすことを目的としたファンドです。

ただ、残念なことにアクティブファンドの平均的な成績は、インデックスに劣後していることが金融庁の統計でも明らかになっています。

→ 投資信託で大損するリスクをわかりやすく説明!手数料よりも深刻な利回りの悪さ。〜投信営業マンの嘘を暴く〜

結い2101とひふみ投信の運用方針の違い

それでは両者の運用方針を比較していきましょう。

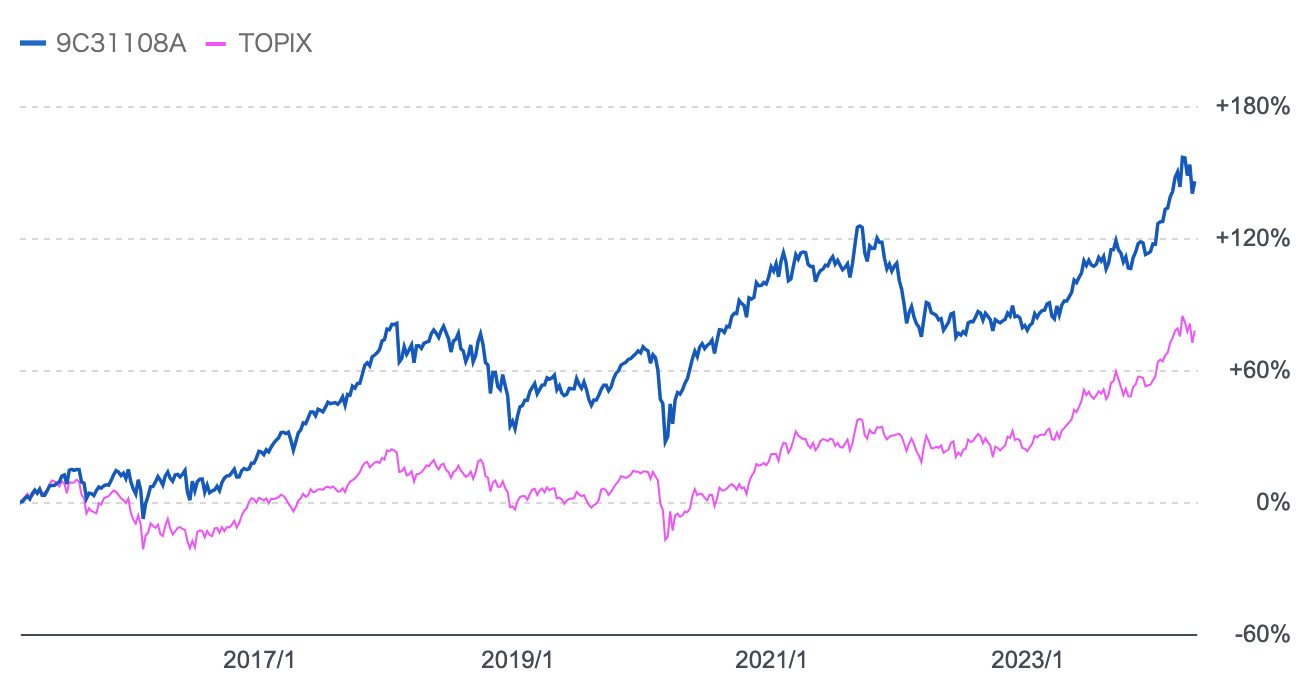

グロース株とバリュー株をバランスよく組み入れる「ひふみ投信」

ひふみ投信は成長(グロース)株投資と割安(バリュー)株投資を組み合わせた運用方針でTOPIXを大幅に上回る素晴らしい成績を上げています。

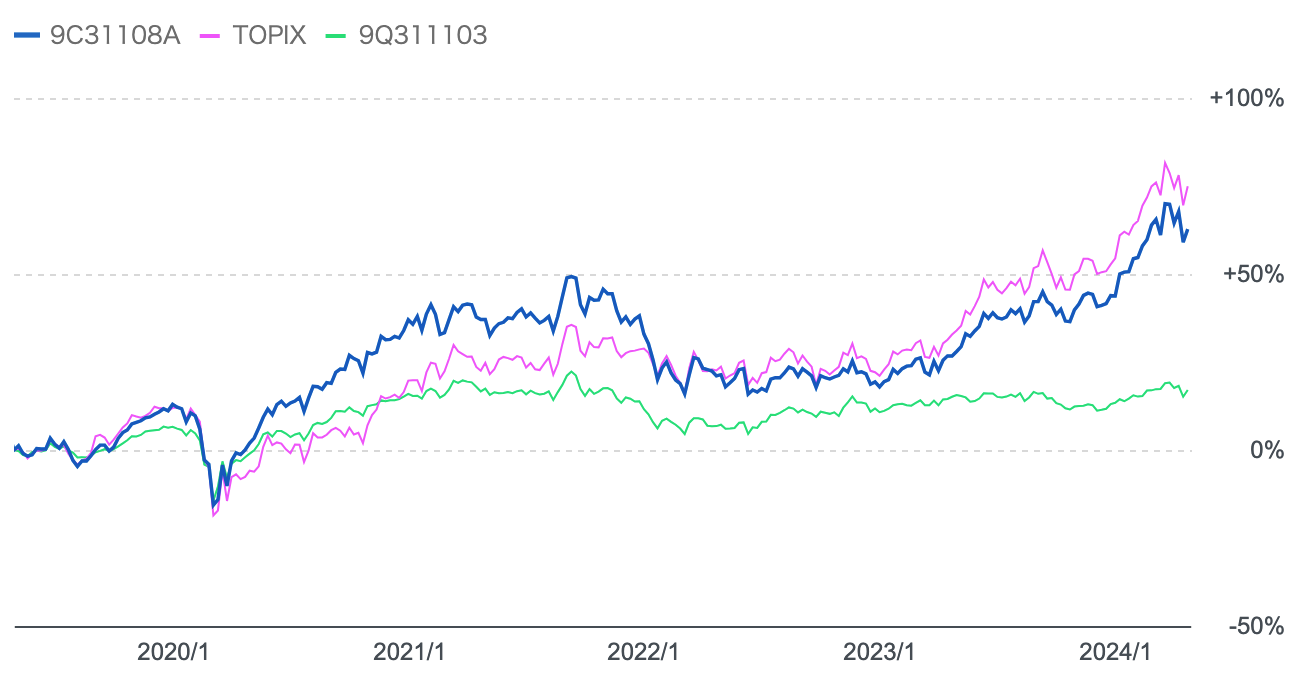

青:ひふみ投信

赤:TOPIX

ただ、あくまでこれは過去10年の成績です。あとでお伝えする「ある理由」によって近年は成績が急激に悪化しています。

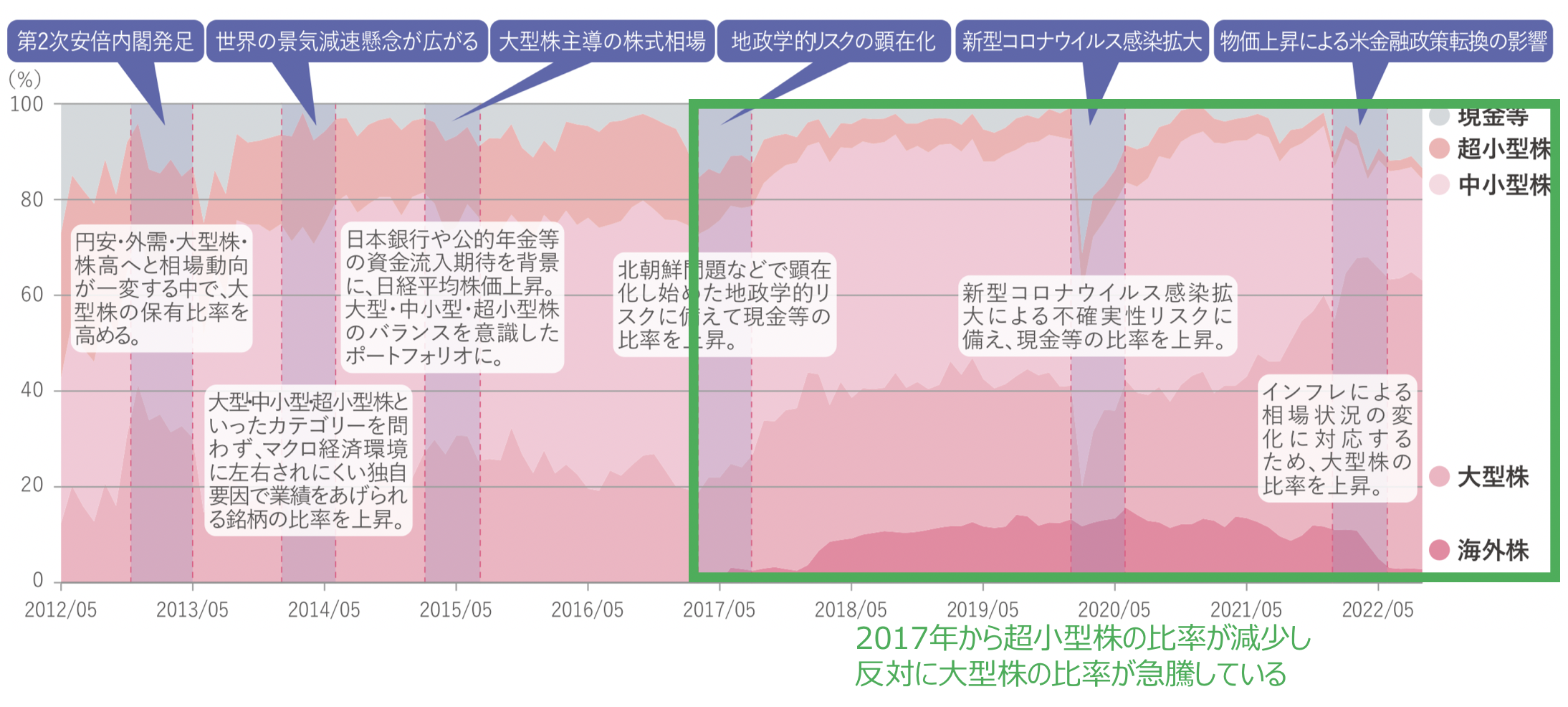

ひふみ投信は組み入れ銘柄も大型株に限定せず、大型銘柄、中小型株、超小型株、現金を組み合わせて柔軟に運用しています。

最初はファンドマネージャーの藤野英人氏の得意とする超小型株投資を行っていましたが、現在は大型株中心のポートフォリオとなっています。

そして、このことが成績に甚大な影響を及ぼしています。

テーマ別に投資を行いキャッシュ比率が半分程度ある「結い2101」

一方の「結い2101」の投資方針は運用レポートの中で以下のように定められています。

「結い 2101」は、投資家の長期的な資産形成と社会の持続的発展に貢献するために、信託財産の長期的な成長を図ることを目的として、国内を中心に、社会との調和の上に発展する次のような企業の株式に投資することにより運用を行うことを基本とします。

・これからの日本に必要とされる企業

・持続的で豊かな社会を醸成できる会社

・人財を活かせる企業

・循環型社会を作る企業

・日本の匠な技術・優れた企業文化を持ち、また感動的なサービスを提供する企業

定性面だけ紹介されていて、正直運用方針は定量的ではなく良く分からないというのが印象です。

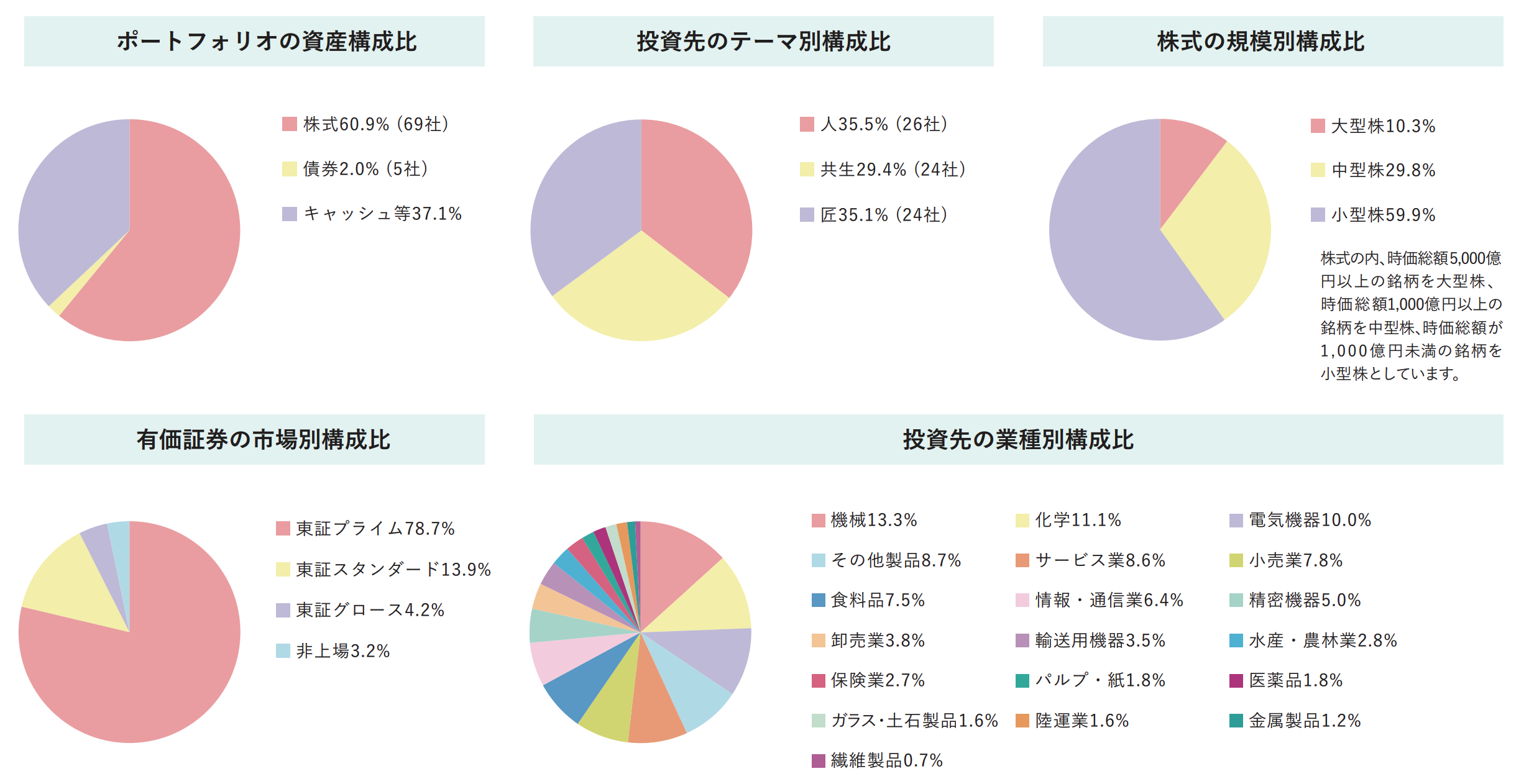

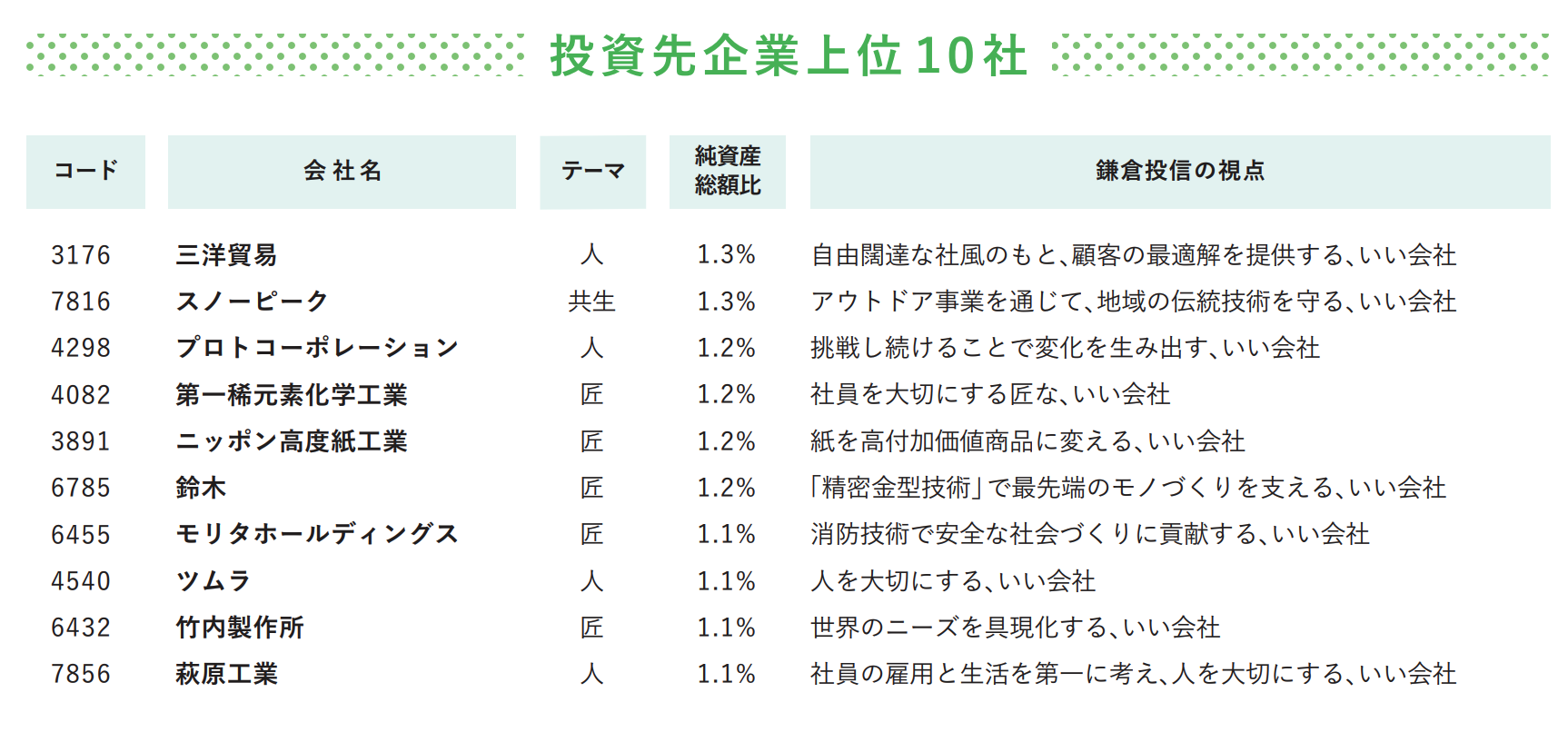

銘柄の規模についてみていきましょう。「結い2101」は以下の通り小型株中心のポートフォリオとなっています。

東証一部が80%以上を占めていますが、東証一部の中の70%以上が小型株銘柄となっている為、中小型株中心のPortfolioといえます。

実際組み入れ銘柄は以下のようになっています。殆ど同じ割合で投資しているので上位銘柄という概念はありません。

正直聞いたことない銘柄ばかりですね。前回紹介したさわかみ投信とはちがいマイナー銘柄で構成されております。

ざっと調べてみても、PER、PBR、ROE、ROAに何かしらの傾向があるわけではなく、

一番右に記載されているテーマ別に運用理念に則た銘柄を選んでいるということが分かりました。

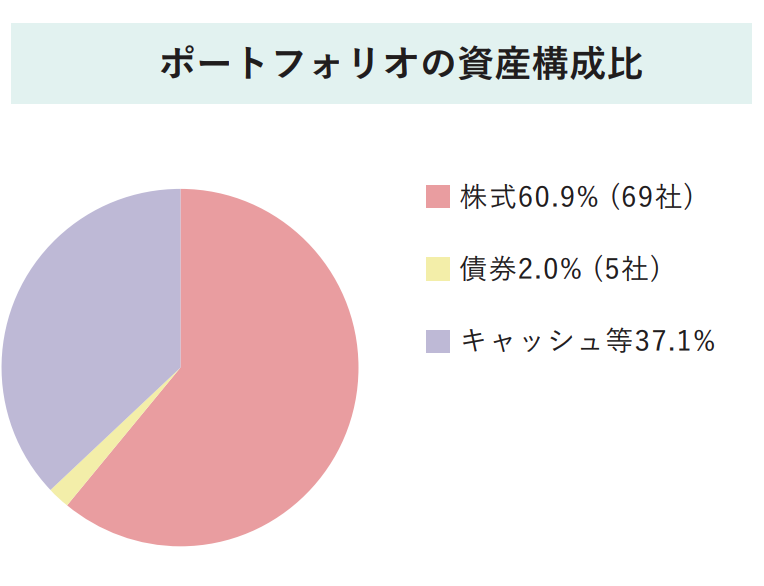

またもう一つ重要な特徴があります。それは一貫した現金比率の高さです。

現金比率が45%と非常に高いのが分かります。今は暴落警戒で現金比率を高めているのかなと思ったのですが、1年前も同水準でした。

鎌倉投信自体も現金比率の高さについて言及しており、安定性を確保の為であり、相場下落時に安値で仕込む為に行っているとしています。

個人的には相場環境に応じて現金比率を柔軟に変更している、ひふみ投信の方が優れていると考えます。

というのも、一定して40%近辺のキャッシュ比率を保つのであれば個人でも出来ますし、

相場下落時の影響は低くなりますが相場上昇時に大きな利益を取ることができない為です。

更に手数料は全預託資産に対して支払う為、実際の運用比率に対して高い手数料を払ってしまうことになるからです。

「ひふみ投信」と「結い2101」の運用成績の比較

では肝心の「ひふみ投信」と「結い2101」のリターンについて比較していきましょう。

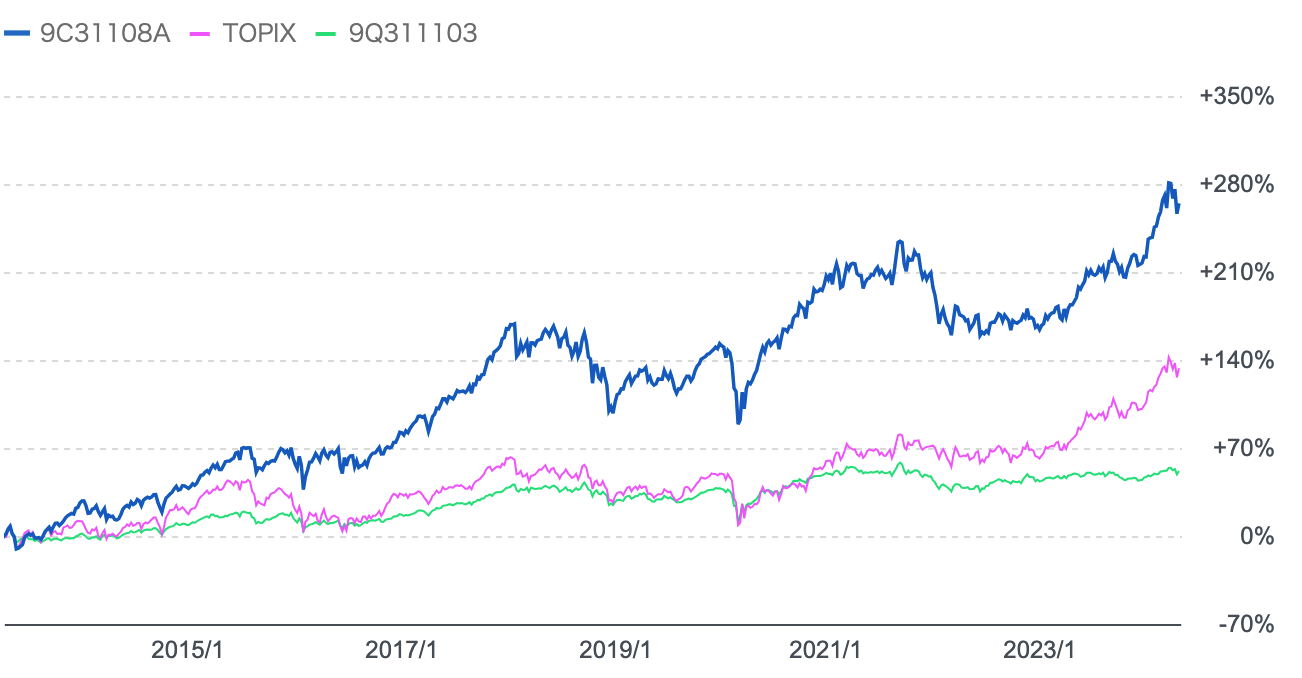

過去10年では「ひふみ投信」の成績が圧倒

過去10年のリターンでは以下の通り「ひふみ投信」が日経平均や「結い2101」のリターンを圧倒しています。

青:ひふみ投信

緑:結い2101

赤:日経平均

しかし、過去5年でみると全く見えかたが異なっています。

過去3年では「ひふみ投信」も軟調。「結い2101」は低いボラティリティが魅力的だが常に低い成績

一方、過去5年でみると景色が変わります。「ひふみ投信」は日経平均に劣後する成績となってしまっています。

青:ひふみ投信

緑:結い2101

赤:日経平均

「ひふみ投信」は従来はファンドマネージャーの藤野氏が得意とする超小型成長株で高いリターンをだしていました。

しかし、2017年にカンブリア宮殿に取り上げられたことで純資産額が大きく上昇しました。

結果として得意の超小型株投資だけでは運用できなくなったのです。

結果的に大型株中心のポートフォリオになり日経平均と同等の成績になってしまてちるのです。

→ 暴落を幾度となく経験し不調にあえぐ「ひふみ投信」や「ひふみプラス」の時代は終わった?評判が高かった投信の今後の見通しを含めて徹底評価!

また、「結い2101」は株式投資比率が半分程度に抑えられていることが影響して、常に株価指数よりも低い成績となっています。

ただ、値動きの大きさが小さいことだけは評価できますね。ただ、それであれば半分の資金を他の投資に振り向けた方がよいですね。

投資せずに置いている50%の現金はただの機会損失でしかありません。

手数料の比較

どちらも購入、解約時の手数料は0です。かなり良心的ですね。

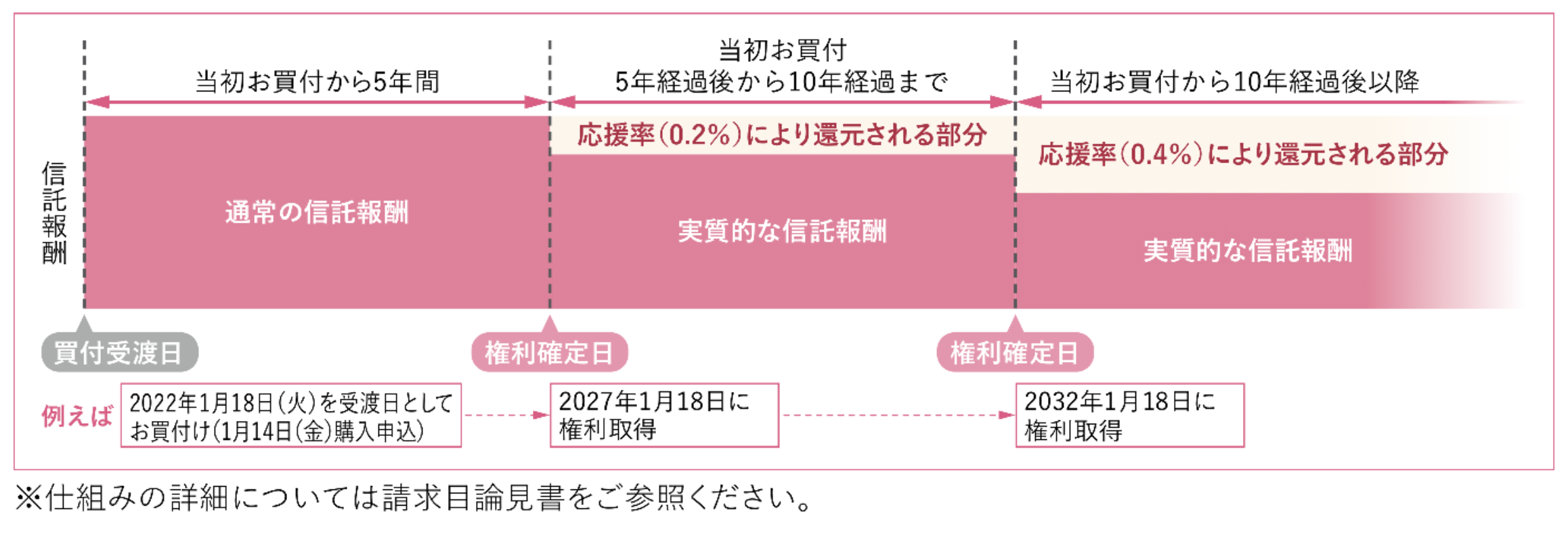

基本的にアクティブ型の投資信託の手数料は2~3%と高い場合が多いのですが、ひふみ投信は年間1.0584%の信託手数料のみが発生します。

しかも還元制度がしかれており、5年経過したら一旦1.0584%の手数料を頂いて、その中の0.2%分をひふみ投信を再購入、10年経過したら0.4%分を再購入としています。

要はお金は戻ってきませんが、実質5年経過したら0.8584%、10年経過したら0.6584%の手数料負担になるということですね。

一方鎌倉投信の結いではこのような還元制度は用意されておらず、1.08%となります。ただ現金比率が一貫して高いので投下資本に対する手数料は1.5%~2.0%くらいの感じですね。

手数料の面からもひふみ投信に優位性があるといえるでしょう。

「ひふみ投信」と「結い2101」の比較のまとめ

運用成績、機動的な現金比率の変更による相場下落時の底堅さという観点に加え、手数料の観点からもひふみ投信の方が投資先として魅力的であるといえます。

また、ひふみ投信が成長(グロース)株投資を主軸にしながらも、一部バリュー株投資を組み入れた運用手法と運用方針が明確なのに対して、

結い2101は運用方針が定性面だけで、あまり理解することができません。

私は概念的な投資をしている投資手法にはあまり共感できず、そもそも自分の資金がどういう戦略で運用されているのか分からいのは不安でならないので、投資先として結い2101は除外しています。

更におすすめの資産運用法

世の中のアクティブ型株式投資手法には主に二つあります。

それは成長株に投資するグロース株投資と割安株に投資するバリュー株投資です。

ひふみ投信はグロース株8対バリュー株2くらいの割合で織り交ぜて運用していますが、

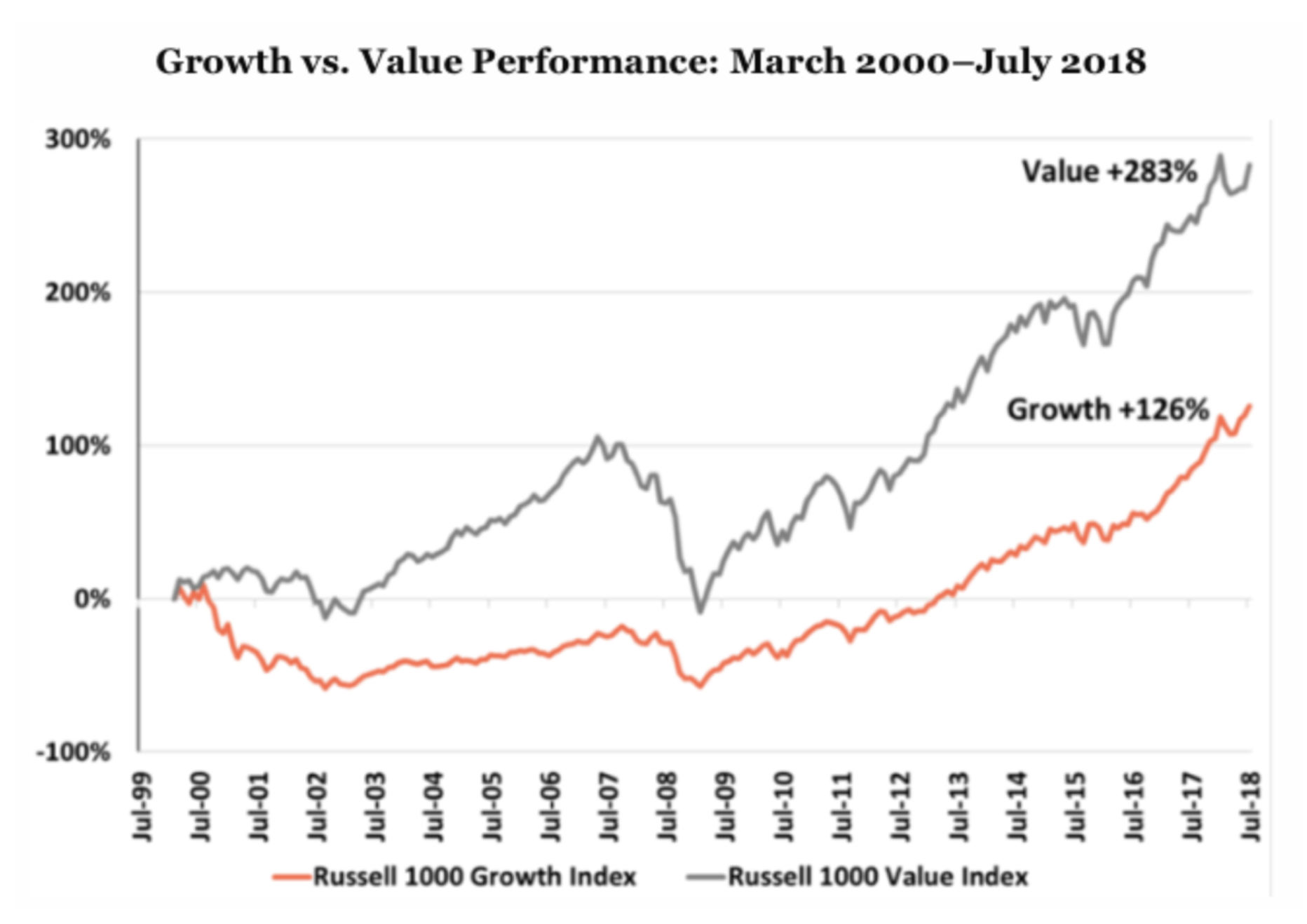

長期でみるとバリュー株が市場平均並びにグロース株投資に対して優位な投資成績を残しております。

以下は赤がバリュー株投資ファンドで灰色がグロース株投資ファンドの長期の市場平均に対するパフォーマンスなのですが、

バリュー株投資がグロース株投資に対して長年超過利益を出し続けています。

→ グロース株(成長株)投資とバリュー株(割安株)投資の違いをわかりやすく解説!

グロース株の軸としてはひふみ投信が日本で最も最良の選択だと思うのですが、

バリュー株投資を実践して創設以来マイナスを出すことなく平均10%以上の投資家リターンを生み出しているファンドに私は投資しています。

バリュー株はバフェット氏の師であるベンジャミン・グレアム氏によって提案された手法で、彼の投資理論について簡単にまとめております。

→ベンジャミン・グレアムの『ネットネット株投資』をわかりやすく解説!本格的バリュー株投資とは?

彼の実証検証によると1940年から1970年に亘って常にバリュー株投資が市場平均を上回り続けており、

上のグラフと合わせると80年程度バリュー株投資のパフォーマンスが高いことが歴史的に証明されているのです。

バリュー株投資は下落の可能性が低い投資手法なのですが、場合によっては適正な価格まで上昇するのに時間がかかることがあります。

これを資金力のあるファンドが投資をし、経営者に株価向上策を働きかけることにより、この欠点も克服することが出来るのです。

個人で行うより、効率よく運用することが出来るのです。

その為、私も個人で一部バリュー株投資を実践しておりますが、銘柄を探し出すのも骨が折れますし、

上記の欠点を克服する為に信頼できるバリュー株ファンドに大部分を預けています。

私の投資しているバリュー株ファンドを含めておすすめのファンドをランキング形式で纏めておりますので、参考にしてみて下さい。