今回は「貯金3000万円」という資金を構築した方にむけて具体的な運用法をお伝えしていきたいと思います。

「低リスク中リターン」、「中リスク高リターン」のおすすめ運用ポートフォリオについて書いていきたいと思います。

まず今回ポートフォリオに組み込む資産について説明していきたいと思います。

今回のポートフォリオには不動産は入れません。理由は二点あります。一点目は大手ディベロッパーの大学の同期から、既に不動産は高値圏で新規不動産は購入していないという話を聞いたからです。

たしかに現在は円安が起点となり日経平均と都心マンションは上昇しており米国のインフレが沈静化に向かっている中、無理はしたくない水準ですよね。

二点目は実際に自分でも不動産投資をした経験から、不動産で利益を得るのは投資ではなく事業であると気づいたからです。

不動産は買ったら不労所得というのはまやかしであることを理解しました。

実際に足を使って現地を巡ってパイプを作りやすい中古物件を買ってリノベして賃貸客をつけるという一連の流れは投資の域を超えています。

また3000万円という資金で購入できるのはワンルームマンションとなります。

「ワンルームマンション」は空室リスクが大きく、実質利回りも2%未満と低いのでおすすめできません。

紹介された物件に投資をするのはカモであると考えておきましょう。100件に1件くらいまともな利回りが得られる物件があれば良い方です。

節税など、様々なセールストークを受けると思いますがしっかり回避していきましょう。

今回組み入れる資産は「債券」と「株式投資」に重点を当てています。金融商品の方が不動産投資よりも、明らかに利回りが高いですしね。

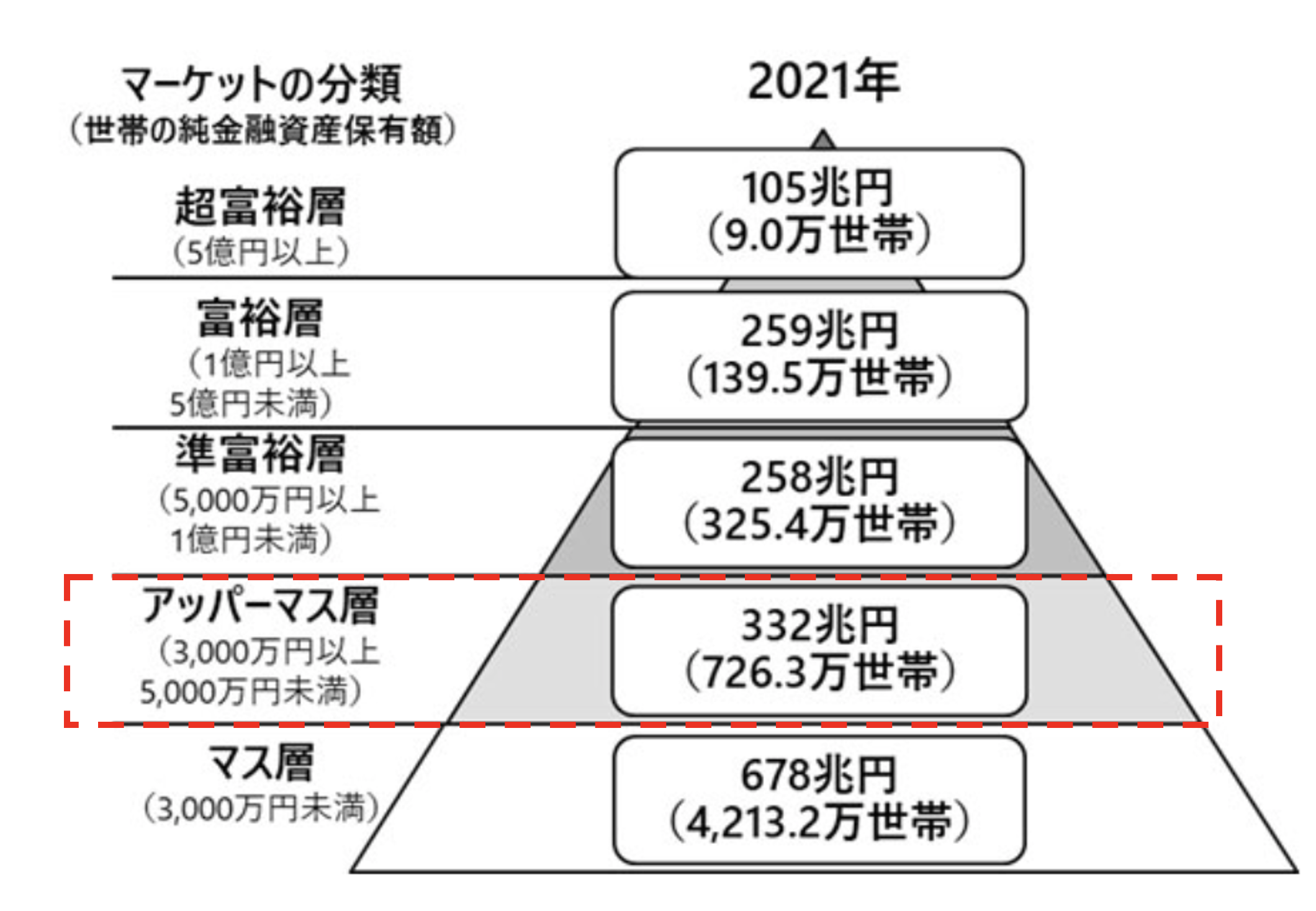

3000万円という資産の価値はインフレで減価!?アッパーマス層は今やマス層?

3000万円といえば、筆者が新卒で会社に入社した頃は途方もない金額に感じました。しかし、コツコツと貯金しつつ、運用に回していると、気づけば達成していました。

新卒1年目から貯金を始めているのは筆者の周りにはおらず、時に遊びにいくのも我慢をしていました。

孤独を感じることもありましたが資産が大きくなった今となっては本当にしっかり貯金、運用をしていてよかったと思ったものです。東大受験に似ています。

筆者はマシュマロテスト信者ですので、その思想で乗り切れた気もしますが、自制心は資産運用にも必須であると最近はとても実感しています。

マシュマロ・テストとは、1960年代にスタンフォード大学の心理学者であるミシェル博士が作った、幼児向けの心理実験です。

4歳児を対象に、「目の前のマシュマロを15分間食べるのを我慢できたら、2個にしてあげる」といって立ち去り、その子が我慢できるのかをみるというシンプルなテストです。

このテストでは「目の前の欲求を我慢することで、将来の大きな成果を得る」ことを考え、実行できるかどうかが見られています。

テストでマシュマロを食べなかった子どもは、生涯にわたって周囲から「優秀」という評価を受けやすいことがわかっています。

実験の18年後、SAT(大学進学適性試験)での成績で大きな差が出ている以外にも、社会的成功をおさめるケースが多かったようです。

話がそれましたが、一般サラリーマンで3000万円の資産を作る人は、十分に将来大きな資産を築く可能性が高い人材と言えると思います。

そして、実際に更なる飛躍を筆者と共に目指すべきです。

3000万円はまだまだ途上で、完全リタイアはおろかセミリタイアも難しいレベルです。

アッパーマス層ではありますが、昨今の円安を鑑みるに30%オフくらいで考えた方が良いです。つまり2100万円くらいですね。

皆さん、最近あらゆるものの値上げを感じていると思います。食料品、電気ガス代、不動産価格等々の価格全般です。これは円という通貨の価値が下落しているのです。

2024年の世界で3000万円の資産を保有していても、一昔前のアッパーマスの豊かさを感じることはできません。

40代の現役世代で必要な生活費とは?リタイアにはいくら必要?

さて、今回のお題にも出した40代というのは非常に「お金」がかかる世代です。

子育てをしていると教育費や食費がかさむからですね。以前の記事で算出した結果は以下となります。

下記の持ち家というのは既にローンを払い終えている方々を想定しています。まだローンを払っている方は賃貸のケースと同等の生活費となります。

結果をわかりやすくまとめると以下です。

| 都市圏 (賃貸) |

都市圏 (持ち家) |

地方 (賃貸) |

地方 (賃貸) |

|

| 年額合計 | 約790万円 | 約610万円 | 約520万円 | 約430万円 |

東京などの都市圏で賃貸又はローンを支払っている世帯の年間必要経費は800万円近くになります。地方であっても500万円以上になります。

3000万円という資産では早期リタイアなどを考えることは出来ないということが分かりますね。

しかし、資産を置く場所を間違えずうまく回り始めれば、3000万円は規模の大きい資産なので長期複利運用で大きな資産を構築していくことができます。

では、ここからは資産の置き場について具体的に言及していきたいと思います。

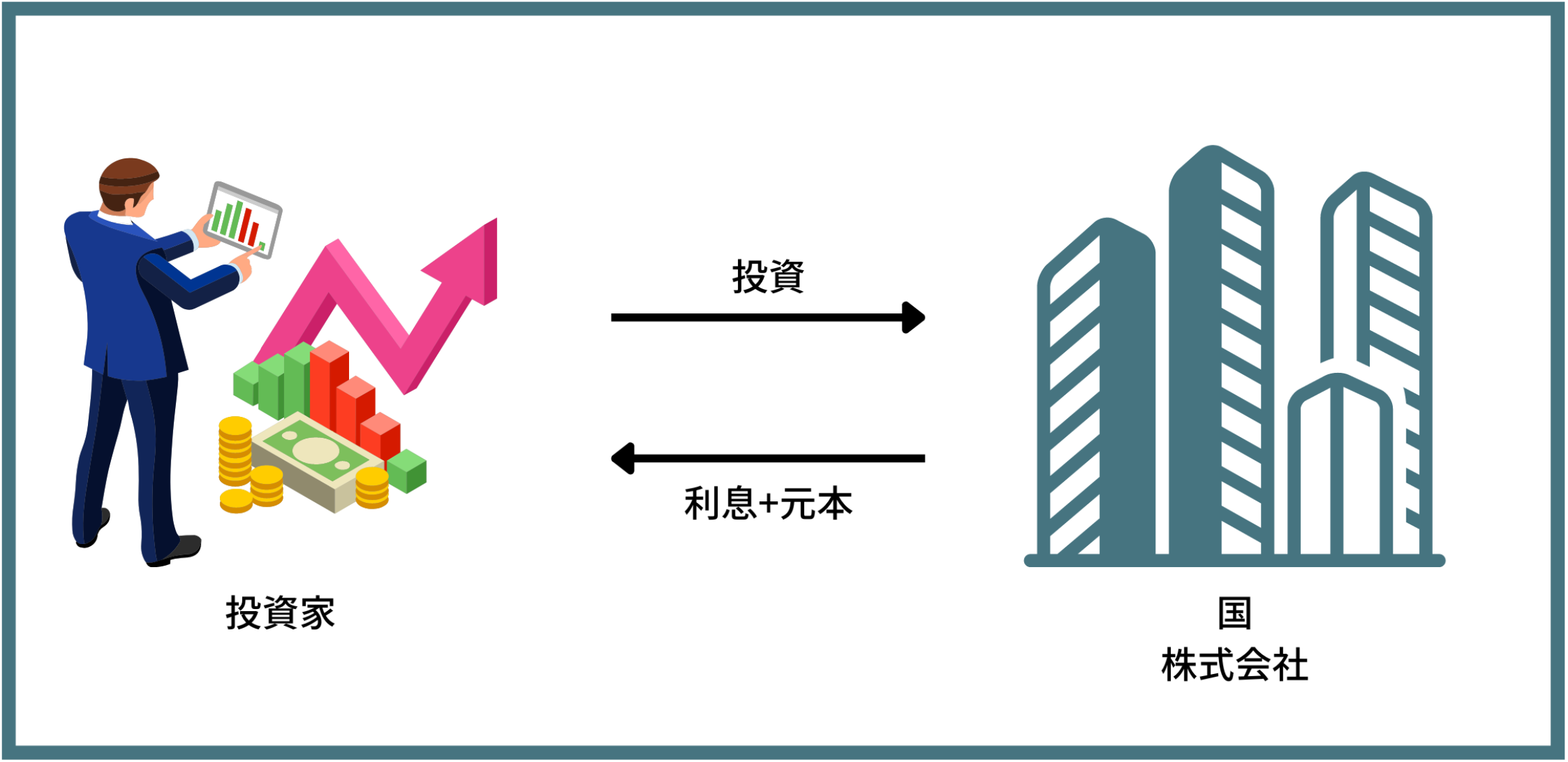

候補①:米国の国債並びに社債

元本割れ無しの安全投資といえば、定期預金や債券投資があります。

この中で定期預金は最も利率が高くても0.3%の利回り、日本の国債は財務省が発行している個人向け国債も0.05%という定期利回りになっています。

定期預金に預けていたら2倍になるのに1000年かかるので、もはや平安時代と今くらいの時間の差があり非現実的ですね。

ここで元本保証型の投資で、残る投資先として考えられるのは新興国の債券投資か、先進国海外の債券投資となります。

新興国の債券投資

まず新興国の債券投資ですが、以下ご覧ください。個人でもネット証券で気軽に高利回りの新興国債券を購入できます。

メキシコペソ建金融公社の利回りは10%となっています。ではこれは元本保証される10%なのでしょうか。

気を付けなければいけないのは、メキシコペソ建という点です。完全に為替リスクを負っているということです。

例え債券利回りが10%以上あったとしても、為替が円にたいして10%以上下落した場合、トータル損益はマイナスになります。

為替が10%というとドル円でいうと130円から117円への下落になり、年間それだけ落ちるのはなかなかないと考えられると思います。

世界No.1通貨のドルと、世界No,3通貨の円の交換レートの変動率は低いでしょう。

然し、新興国の為替というのは流動性がすくなく、値動きが非常にあらいです。アジア通貨危機やロシアショックの時などは、新興国通貨が50%以上下落しました。

メキシコペソ建では元本保証型の投資がなぜか、円建では投機的なものとなってしまい資産運用には適しません。

先進国への債券投資

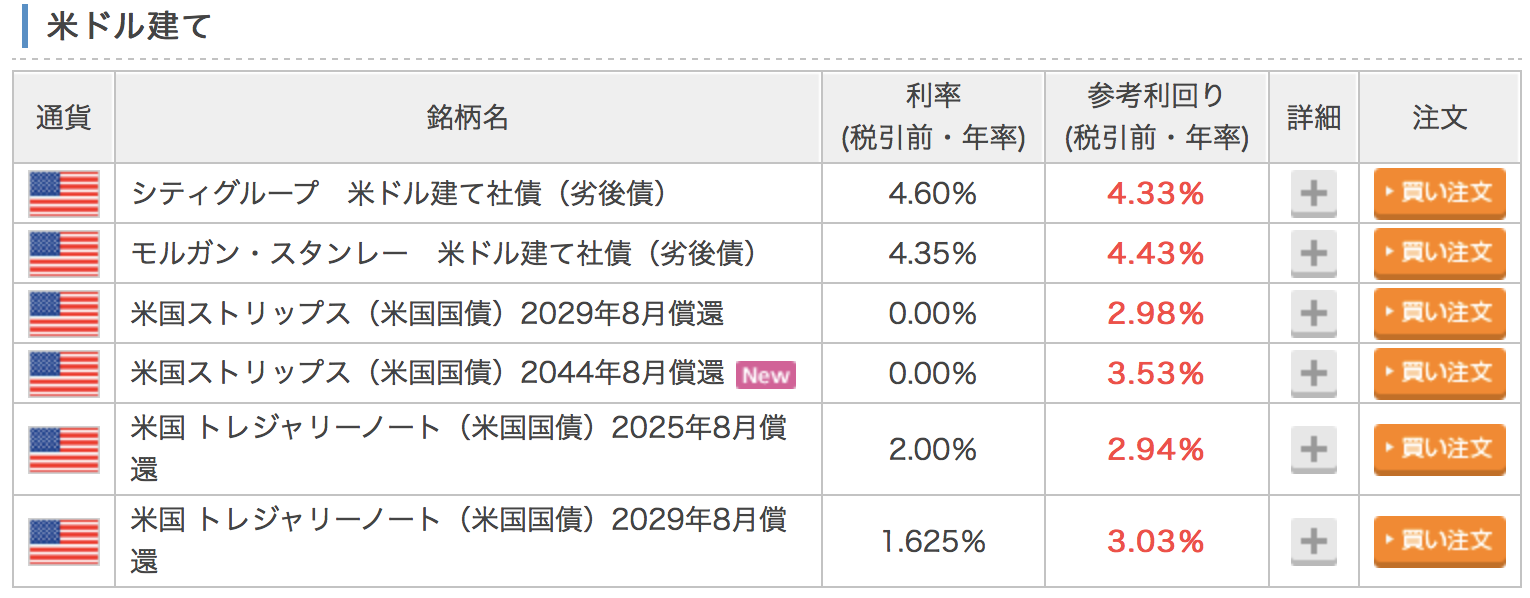

次に先進国への債券投資です。ではまず大手ネット証券である楽天証券で取引可能な債券をご覧ください。

如何でしょう、社債で4%、米国債で3%のリターンを期待することができます。

コロナショックを受けて米国の中央銀行であるFRBが大幅に利下げを行ったことで殆ど金利がつかない状況になっていました。

しかし2021年からインフレが発生したことで金融政策の引き締めが意識され米国の金利が急上昇しているため利回りが高くなっています。

ただ、あくまでこれは米ドル建で期待できるリターンです。ドル円は150円まで既に大きく上昇しているので今後円高となるリスクがたかまっています。

今まで日米の金利差が拡大してきたことでドル円は急上昇をしてきました。

正直言ってここから米ドルを保有することは、円高で利益を毀損してしまうため、大きなリスクとなるでしょう。

ここから米国は高い金利とインフレによって景気後退に陥っていきます。景気後退に陥ると金利は低下していきます。

また、日本はインフレが進行しつづけているので、現在世界で最も緩和的な金融政策の見直しが迫られているという状況です。

つまり、米金利は下落圧力、日本側の金利は上昇圧力がかかっているのです。

候補②:米国株のインデックスに連動したETFの魅力と問題点とは?

次は王道の株式投資についてです。今回は自己運用以外の有力な投資先について書いていきたいと思います。それはインデックス、つまり株価指数です。

日本人が指数と聞いて思い浮かぶのは日経平均ですが、圧倒的に世界中の人が注目しているのは米株のS&P500指数です。

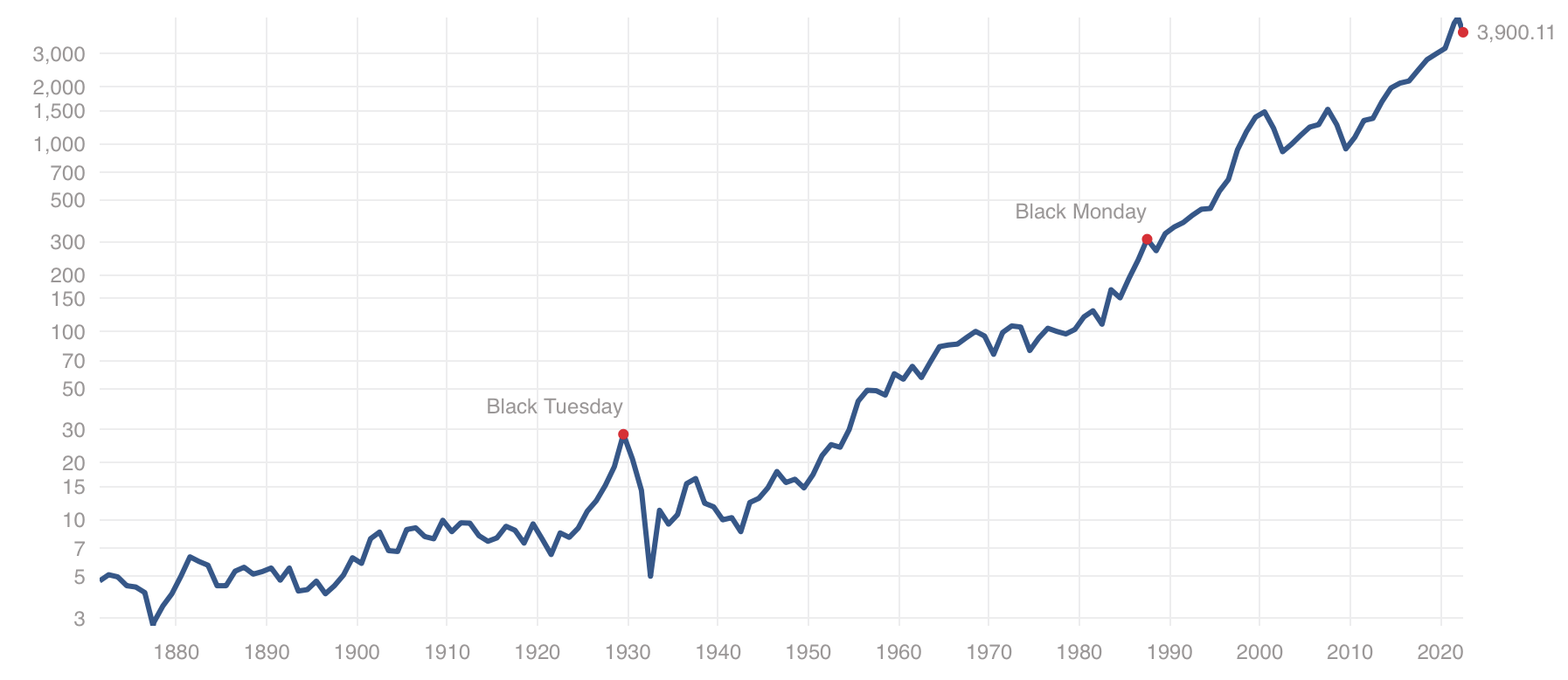

以下綺麗な上昇をご覧ください。因みに重要なのは縦軸です。

これは対数グラフといわれるもので、直線的に上がっているということはほぼ同じ利率で上がっていることを示しています。

如何でしょう、「130年間綺麗に同じ利回りで上昇し続けていますね!この米株という実績のある勝ち馬に乗りましょう!」という投資手法です。

因みに平均利回りは6%となっており、5%~6%の利回りを求める上ではいい投資先だと考えられます。

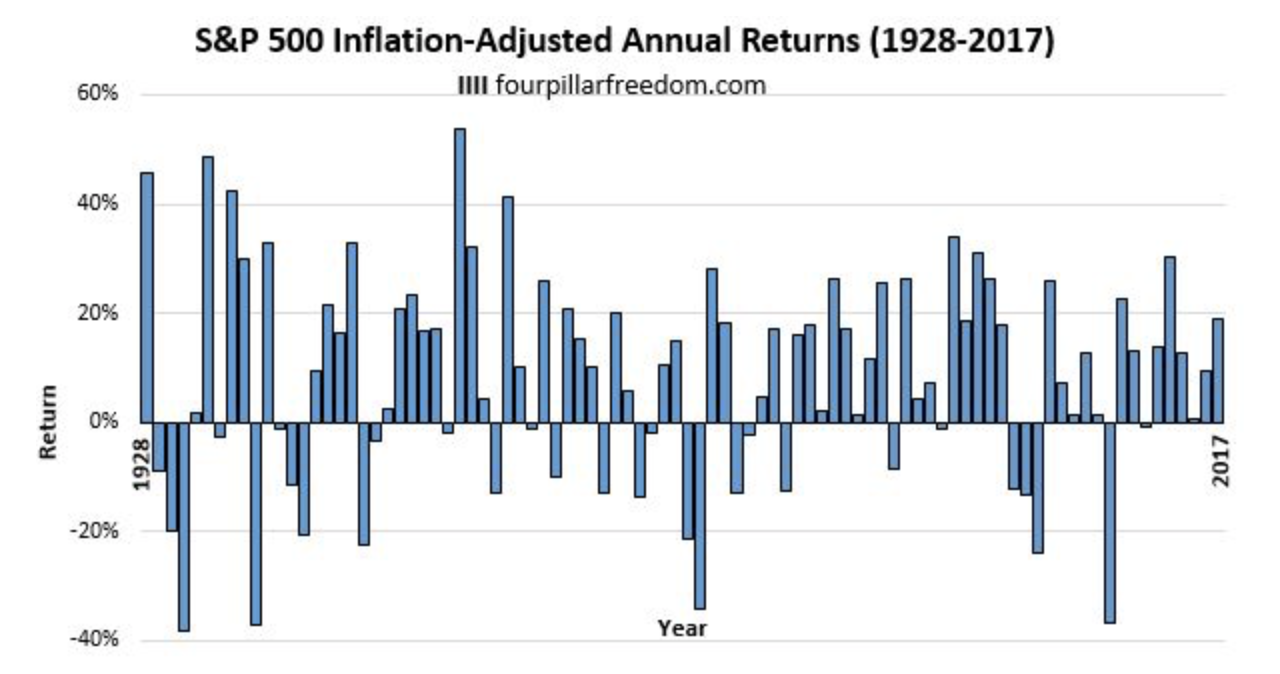

しかし、毎年のリターンをみると極端にマイナスになる年もあります。

大切な資産が大きく下落してしまう可能性があることは十分注意しておきましょう。仮に10年投資を行ったとしても10年間でマイナスのリターンとなることもあります。

実際、2000年の高値を回復するのにS&P500指数は13年という期間を必要としています。

30年という投資期間で考えると勝つ可能性が高いですが、10年という期間だと資産を大きく失う可能性もあるのです。マイナスとなっているグラフはあくまで年率です。

10年間年率▲3%となると10年間で40%程度資産を失っていることになるのです。折角築いた大切な3000万円を全て米株に預けるのは危険といえるでしょう。

関連)【随時更新】一番儲かる投資信託とは?2024年今買いの投資信託をおすすめ順にランキング形式で紹介!

ちなみに、2022年以降は米国株は下落しており、長い弱気相場が続いています。

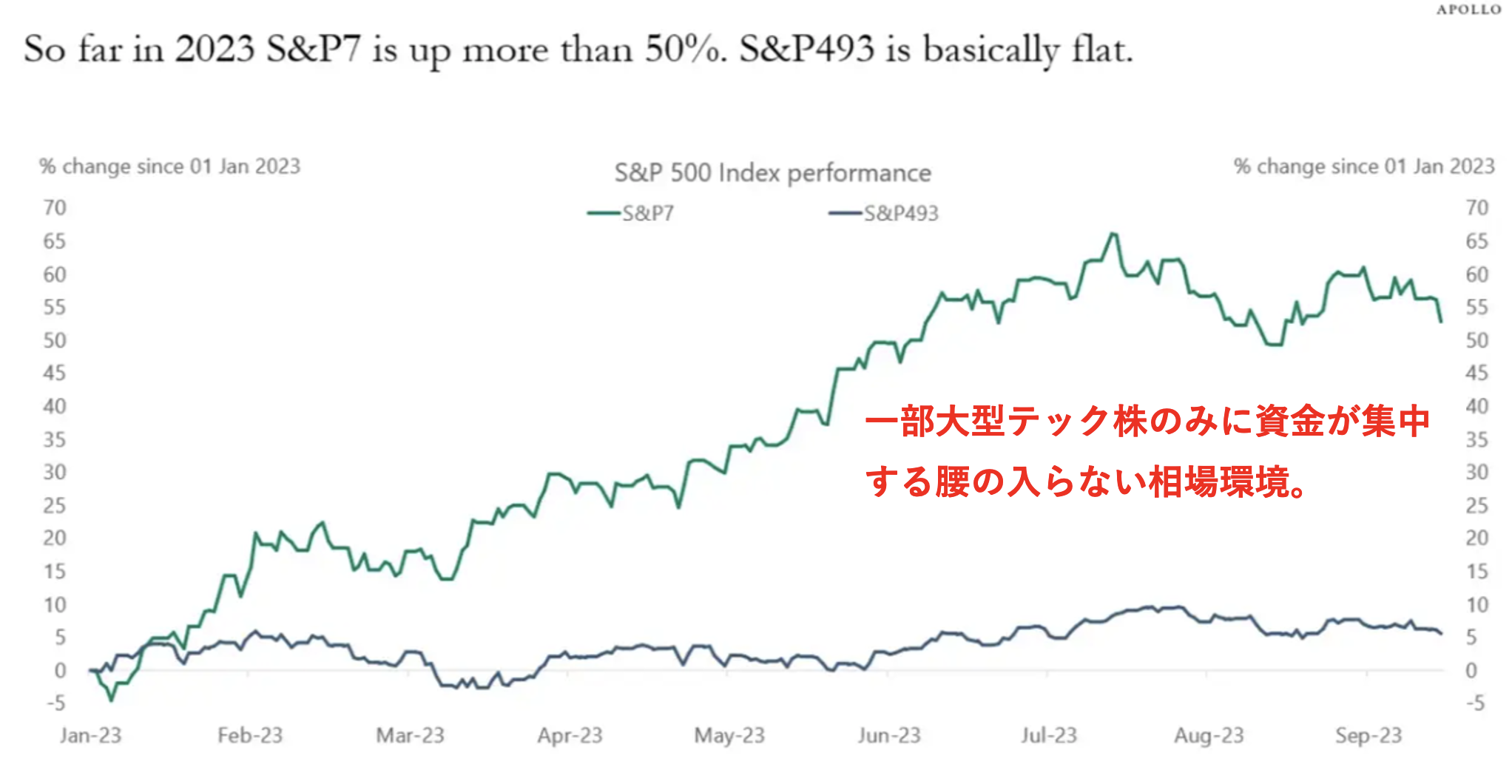

2023年は少し反発しましたが、S&P500が上がっているわけではなく、S&P7、つまり大型株のみが市場を牽引しており、非常に薄い出来高で上昇しておりリスクが高いです。2024年も同様の状況です。

大型テックのみが上昇している相場環境

AD Lineが下落=幅拾い銘柄が下落している(相場に勢いがないく非常に危うい状態)ことを意味します。

AD LineとはS&P500など対象となる指数を構成する銘柄のうち、上昇した銘柄数と下落した銘柄数を足し合わせて作られた線のことを言います。

同時に円安も進んでおり、まさに最後の下落局面では米国株価指数の下落+円高が同時に来ることになります。

途中で起こる反発が投資家を安堵させていますが、最終的にはかなり厳しいダメージを被るものと思います。

インデックスファンドへの投資は優秀ですが、タイミングを間違えるととんでもないことになります。

そして、FRBが利上げを続けている以上は、手出し無用の投資先であり、本格的に購入を考えて良いのは2024年後半以降なのではないかと筆者は考えています。

つまり、今は静観した方が良いということです。ただ、何もしないのもそれは機会損失です。

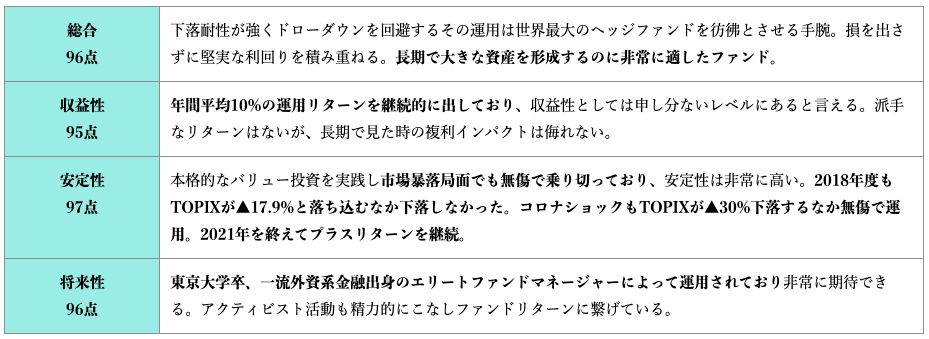

候補③:安定したパフォーマンスを上げているヘッジファンド

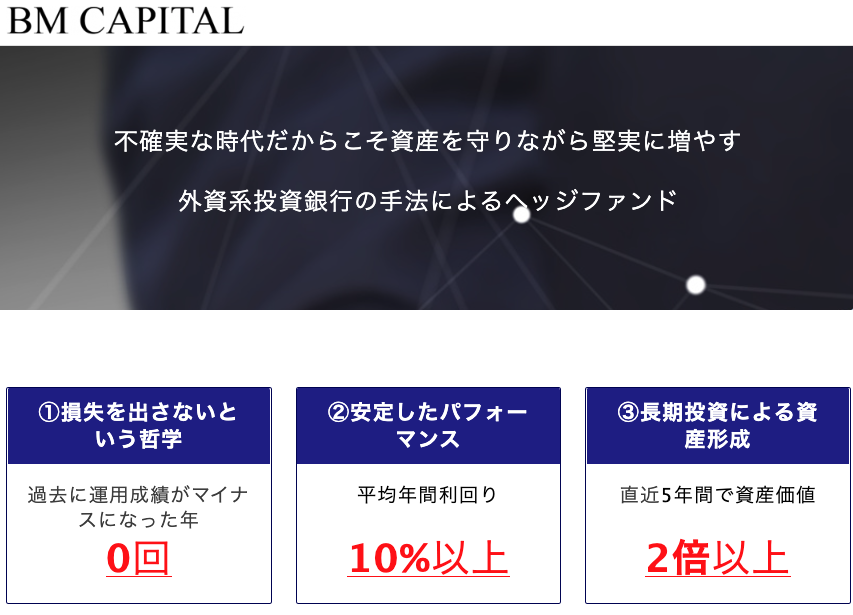

次に年10%程度の利回りを狙うのであれば、レバレッジをかけず確りとした投資手法に則た「ヘッジファンド」への投資をおすすめします。

ヘッジファンドといえば、怪しいというイメージがあると思いますが、ハーバードの基金や、富裕層が資産を殖やすために積極的に活用している知る人ぞ知る投資先なのです。

またヘッジファンドと聞けば、ハイレバレッジで派手な運用成績とは裏腹に、負けるときも派手にまけるような印象もあるとおもわれがちですが、

レバレッジをかけずにバリュー株投資を行うことにより、下落せずに安定して10%以上の利回りを出しているファンドも存在しています。

そのファンドは筆者も投資をしているBMキャピタルというヘッジファンドです。

>>>【BMキャピタル体験談】投資家歴8年の投資家目線で評判のBM CAPITAL(ビーエムキャピタル)を徹底的にわかりやすく解説

バリュー株投資について詳しくは次に説明します。

バリュー株投資

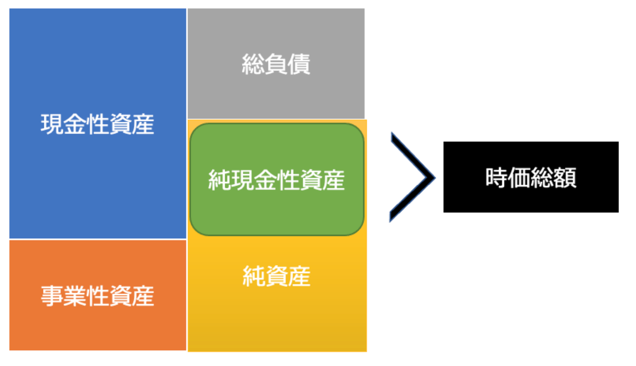

ここからは理論的な話になるので、興味のない方は読み飛ばしていただきたいのですが、何故バリュー株投資が値下りリスクが低いのかということについて簡単に説明します。

理論株価

=

(①純資産価値+②今後の事業価値)

÷

③発行済株式数

で算出されます。

この右辺の②今後に事業価値については見積もるのが難しい為、バリュー株分析の中では超保守的に0と置きます。

次に①純資産価値なのですが、純資産は資産-負債で算出されます。

この資産には現金や売掛金、受取手形、有価証券等の現金性の資産と事業に用いる商品や設備、のれんなどの事業性資産に分けられます。

事業性資産の算定は難しいので、保守的に現金性の資産のみを資産としてカウントして超保守的な純資産価値を算出します。

この超保守的な純資産価値が、現在の時価総額を上回っている株価に投資をするという手法です。

=

(①純資産価値+②今後の事業価値)

÷

③発行済株式数

上記の理論株価の式の②を0とおいて、更に①の資産の中の半分以上を0とおいた保守的な純資産価値が現在の株価から算出する時価総額を上回っている企業は、バリュー株手法を提唱したベンジャミン・グレアム氏曰くネットネット株と言われます。

→ ベンジャミン・グレアムの『ネットネット株投資』をわかりやすく解説!本格的バリュー株投資とは?

ネットネット株を満たす条件は式にすると以下になります。

保守的純資産価値÷発行済株式数

>

現時点の株価

又は

保守的純資産価値 > 時価総額

=

現時点の株価 × 発行済株式数

何故このような株価の値下りリスクが低いかというと、今持っている現金等で負債を全部支払い残った資産だけ現在の株価を上回る価値を有している企業だからです。

極論をいえば、現在解散した場合、現在の株主は確実に得をする企業ということになります。

バリュー投資の欠点

上記で説明したような銘柄なんて存在するの?という疑問がわいてきそうですが、日本は他の株式市場に比べて圧倒的に小型の銘柄が存在している為。

東証二部や地方の証券取引所には、ネットネット株が存在しています。

では何故そのような割安に放置されているのでしょうか?

理由は簡単で、マイナーな市場で時価総額が小さい為に注目されていないのです。

例えるなら凄い美人が田舎の名もない大学でミスをとっても注目されないといった感じでしょうか。

これがバリュー株投資の問題点で注目されない限り永遠に割安に放置される可能性があります。

欠点の解決法

この欠点の解決法として資金力をもったファンドに投資し、そのファンドがネットネット株で経営に対して物言える数量の株式を保有し経営に株価向上策を提案することが有効となります。

理論株価

=

(①純資産価値+②今後の事業価値)

÷

③発行済株式数

この②を上昇させる経営的な提言の方法もありますし、自己株買をさせることにより③を下げて理論株価を引き上げることも出来ます。

このようなことがプレスリリースされると一気に注目が集まり、今までの低バリュエーションが再評価されあるべき価格への急上昇が見込まれるのです。

このようファンドをアクティビスト型バリュー株ファンドといい、バリュー株投資と大変相性がよく、下落リスクをミニマイズしながら、安定的に利益を上げ続けることが出来ます。

実際に管理人が投資しているファンド(BMキャピタル)では、創設以来マイナス運用はなく、平均して10%以上の利回りを確保しておりますので、参考にしてみて下さい。

【BMキャピタル体験談】投資家歴8年の投資家目線で評判のBM CAPITAL(ビーエムキャピタル)を徹底的にわかりやすく解説

候補④:バークシャー・ハサウェイ株への投資

バークシャー・ハサウェイ??と思った方もいらっしゃると思うのですが、これは何をかくそうあのウォーレン・バフェット氏が運営する投資会社です。

つまり、このバークシャー・ハサウェイ株を購入することによりウォーレン・バフェット氏の投資の利回りを享受できることになります。

それでは直近のバークシャー・ハサウェイ株の株価の推移をご覧ください。

何がすごいって、長期的な右肩上がりの成長を見せている所ですね!年平均にすると20%の運用利回りがあります。

バークシャー・ハサウェイ株はネット証券で簡単に購入することが出来ますが、注意点は二つあります。

定期的に訪れる株価暴落リスク

バフェットは基本株式の買い持ちしかしないので、2018年2月の下落も過熱しすぎた株式市場への警戒感と米中銀であるFRBの引き締め懸念が引きかねとなっています。

このような相場下落局面では成長株投資を行っているバフェットの投資手法は短期的に大きく下落することがある為、次回のリセッションが起こった時に底値で拾うのを推奨します。

ウォーレン・バフェット氏の健康問題

次に更に本質的な問題なのですが、ウォーレン・バフェット氏の年齢が89歳、共同経営者のマンガー氏の年齢が93歳ということです。

この二人だからこそここまで長期に良い成績を出せているわけであり、どちらかに健康問題が噴出すると相場とは関係なく大きく売り込まれることが想定されます。

バフェット氏は好物がコカ・コーラとマクドナルトということで、私からすると今現在生きていること自体が不思議で仕方ありません。

候補⑤:新興国への株式投資

次に新興国への株式投資です。日本の1950年代からバブル絶頂の日経平均38000円までの上昇は凄まじく、実に200倍の急上昇を見せました。

このような成長が今後見込まれる新興国に投資しようという手法で、魅力的な新興国を狙うことで大幅な利益を獲得することが出来ます。

2020年代を通じて魅力が高いのが中国株式です。中国といえば、もう成長が落ち着いているという印象を持たれている方も多いと思いますが決してそんなことはありません。

中国は現在でも新興国の中でもトップ水準の成長率を維持していますし、今後米国を10年以内に抜き去ることが確実となっています。

更に株価は10年間ずっと横ばいで低迷しており急騰へのエネルギーが溜まっている状態となっています。

ここから大きなリターンを狙うのであれば中国株投資を組み入れておいた方がよいでしょう。

筆者が注目している中国ファンド>【オリエントマネジメント】ハイリターンを狙え!中国に投資をする評判のORIENT MANAGEMENTを徹底評価!

3000万円を運用する際のおすすめポートフォリオ

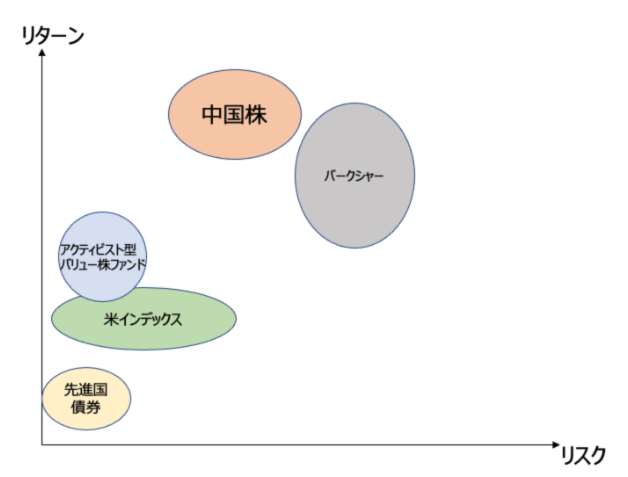

いままで紹介してきた投資手法について、リスク・リターン別に図解すると以下のようになります。

これを元にリスク・リターン別にポートフォリオを組成していきます。

またポートフォリオを組成する際に注意しなければいけないのは相関性が高いものを詰め込まないことです。

今回でいうとバークシャー・ハサウェイ株と米株連動ETFは相関性が高いので、一緒に組み込むことはおすすめできません。

低リスク中リターンを狙ったポートフォリオ

下落リスクを極力小さくしながら6~8%の利回りを狙おうというポートフォリオです。

現金1000万円

米株連動ETF 1000万円

アクティビスト型バリュー株ファンド1000万円

想定平均利回り:6%~8%

想定最大損失:5%~10%

仮に更に保守的にしたいのであれば、現金の比率を増やして米株連動ETFの比率をさげることで調整が可能です。

中リスク高リターンを狙ったポートフォリオ

現在、2022年時点で米国株式市場が12年間堅調に推移していることを踏まえ米株インデックスをゼロにします。

代わりに高いリターンが狙える中国株式を組み込み、安定リターンを狙えるアクティビスト型バリュー株ファンドの比率を引き上げます。

アクティビスト型バリュー株ファンド2000万円

中国株ファンド 1000万円

想定利回り:12%~15%

想定最大損失:10%〜15%

重要なことはバリュー株は市場の動きとは連動しにくい為、市場変動要因を受けにくいというところです。

例えば日経平均が下落した時にもろに影響をうけるのは東証一部の日経構成銘柄です。

これはETFなどの売りがもちこまれ、指数全体として下落させるために個別株も同時に売り込まれるからです。

然し、バリュー株は東証二部や地方証券取引所の小型株であり日経平均にあまり影響されない上に元々清算価値よりも高い水準にあるので、そもそもの下落リスクが低いのです。

また中国株は先進国株とは異なる動きをとるという意味でもポートフォリオの安定性を高める要因になりつつ、

高いリターンを狙えるのでスパイスとして組み込むことを考えた方がよいと考えています。

関連