今回の記事では久々に投資信託の分析をしてみたいと思います。

取り上げるのは東京海上ジャパンオーナーズです。損害保険業界最大手の東京海上日動火災保険を傘下に持つ東京海上グループが展開している投資信託となります。

大手グループが販売している投信だからといってリターンが必ず高い訳ではありません。モノによっては酷いことになります。

だからこそ、一つ一つの投信を綿密に分析した後で投資を実行しなければならないのです。

関連記事>【随時更新】一番儲かる投資信託とは?2024年今買いの投資信託をおすすめ順にランキング形式で紹介!

東京海上ジャパンオーナーズの特徴とは?

東京海上ジャパンオーナーズの特徴についてはまずは見ていきましょう。

運用会社は東京海上アセットマネジメント株式会社

東京海上アセットマネジメント株式会社が運用を実施しますので、自社運用ですね。

丸の内にオフィスを構えています。

| 会社名 | 東京海上アセットマネジメント株式会社 |

|---|---|

| 所在地 | 〒100-0005 東京都千代田区丸の内1-8-2鉃鋼ビルディング 電話番号:03-3212-8421(代表) |

| 設立年月日 | 1985年(昭和60年)12月9日 |

| 資本金 | 20億円 |

| 運用資産残高 (2022年6月末現在) |

投資顧問(投資一任契約資産残高) 5兆3,569億円 投資信託(純資産残高) 2兆9,173億円 |

運用資産残高は5兆円を超えており、非常に大規模なファンドですね。

投資哲学や投資対象となる銘柄

投資哲学は非常にユニークで以下の順で銘柄選定を行なっていくようです。

- Step1:オーナー企業を抽出 全上場企業約4,000銘柄⇒約1,000銘柄

- Step2:リーダーシップ調査 約1,000銘柄⇒約200銘柄

- Step3:ポートフォリオ構築、リスク管理 約200銘柄⇒実際のポートフォリオ30~100銘柄程度

オーナー企業に特化し、さらにリーダーシップを調査するとのことです。

リーダーシップに関してはファンドマネジャーの感覚的な選び方になりそうですが、一応以下の選定基準を持っていると目論見書には書かれています。

経営ビジョン・経営者自身

長期的な株主利益を追求する姿勢会社の将来像について明確なビジョンを保持しているか会社経営を通じて社会へ貢献しようと考えているか ...等。

実現性・実行力

経営者の提示した戦略は運用担当者またはアナリストにとって理解できるものであるか、実現性はあるか、独善的、独断的になっていないか、従業員・株主などの利害関係者を同じ方向にまとめられているか ...等。

かなり企業オーナーと面談を重ね、見極めていくのでしょうね。

組み入れ銘柄(シスメックスの株価暴落中)

2024年1月末時点での構成上位銘柄は以下となります。

| 銘柄 | 業種 | 比率 | |

| 1 | ローツェ | 機械 | 3.50% |

| 2 | ANYCOLOR | 情報・通信業 | 3.30% |

| 3 | カナモト | サービス業 | 3.30% |

| 4 | エフピコ | 化学 | 3.20% |

| 5 | 光通信 | 情報・通信業 | 3.20% |

| 6 | タカラトミー | その他製品 | 3.00% |

| 7 | ディスコ | 機械 | 2.90% |

| 8 | SBSホールディングス | 陸運業 | 2.90% |

| 9 | シップヘルスケアホールディングス | 卸売業 | 2.90% |

| 10 | サイバーエージェント | サービス業 | 2.90% |

2022年11月30日からの推移は以下となります。

| 2024年1月末 | 2023年11月末 | 2023年7月末 | 2023年4月末 | 2022年11月 | |

| 1 | ローツェ | ANYCOLOR | シスメックス | シスメックス | シスメックス |

| 2 | ANYCOLOR | エフピコ | ニデック | 大塚商会 | エフピコ |

| 3 | カナモト | ローツェ | SBSホールディングス | SBSホールディングス | 光通信 |

| 4 | エフピコ | SBSホールディング | コナミグループ | SMC | SBSホールディングス |

| 5 | 光通信 | カナモト | パンパシフィック | パンパシフィック | パン・パシフィック・インターナショナル |

| 6 | タカラトミー | 光通信 | DMG森精機 | エフピコ | シップヘルスケアホールディングス |

| 7 | ディスコ | ディスコ | ソフトバンクグループ | サイバーエージェント | ロート製薬 |

| 8 | SBSホールディングス | タカラトミー | カナモト | DMG森精機 | 大塚商会 |

| 9 | シップヘルスケアホールディングス | サイバーエージェント | エフピコ | コナミ | SMC |

| 10 | サイバーエージェント | ソフトバンクグループ | サイバーエージェント | ロート製薬 | カシオ計算機 |

1位のローツェの株主名簿は以下です。創業者である崎谷文雄氏と、日本マスタートラスト/日本カストディ(崎谷一族であろう株主)が上位3つを占めています。現在社長を務めている藤代祥之氏は4位となっています。

崎谷文雄氏は40歳で六人でローツェを創業し、3000億円企業まで育てたのですね。何だかロマン溢れる人生を歩んでいて好感を持てます。

40歳の時、かねてから温めていた超小型の制御自動化システムの開発に取りかかろうと、2度目の独立を果たした。プレハブ小屋を建て、全社員6人のスタート。これが、ローツェである。

| 株主 | 持株数(株) | 持株比率 |

| 崎谷文雄 | 6,194,200 | 35.15% |

| 日本マスタートラスト信託銀行株式会社(信託口) | 1,884,400 | 10.69% |

| 株式会社日本カストディ銀行(信託口) | 915,000 | 5.19% |

| 藤代祥之 | 737,600 | 4.19% |

| 株式会社中国銀行 | 320,000 | 1.82% |

| J.P. MORGAN BANK LUXEMBOURG S.A.381572 | 305,400 | 1.73% |

| GOVERNMENT OF NORWAY | 235,700 | 1.34% |

| HSBC BANK PLC A/C TTF AIFMD GENERAL OMNIBUS | 190,800 | 1.08% |

| STATE STREET BANK WEST CLIENT-TREATY 505234 | 153,400 | 0.87% |

| 川端克彦 | 131,472 | 0.75% |

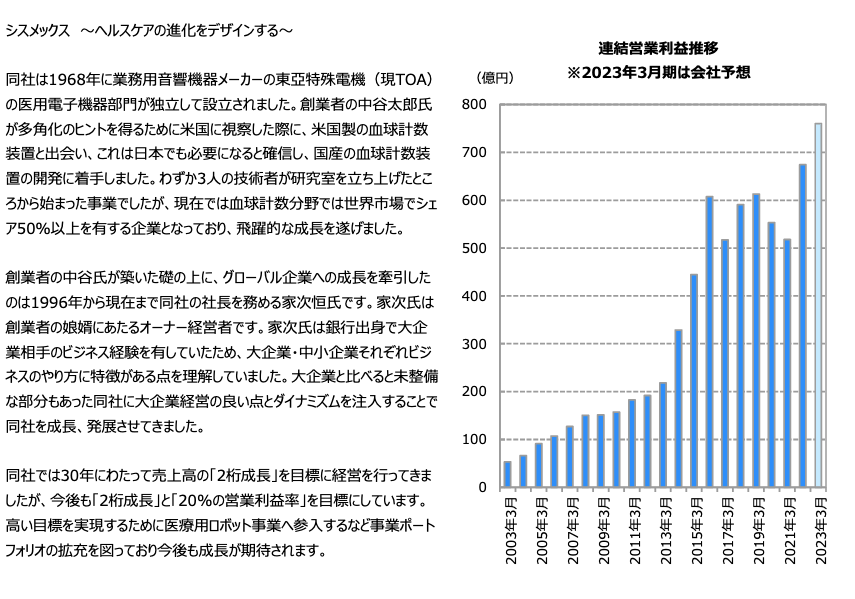

ちなみに2023年7月まで1位だったシスメックスは構成上位から消えており、おそらく売却していることが読み取れますね。

この部分ですね。2桁成長と20%の営業利益率を目標とのこと。しかし株価は無慈悲にも下落しました。

同社では30年にわたって売上高の「2桁成⻑」を目標に経営を行ってきましたが、今後も「2桁成⻑」と「20%の営業利益率」を目標にしています。高い目標を実現するために医療用ロボット事業へ参入するなど事業ポートフォリオの拡充を図っており今後も成⻑が期待されます。

おそらく2023年8月の株価下落で見切りをつけたのでしょう。

シスメックスの株価推移

理由は決算が悪かったからですね。2022年の投資時期は2桁成長どころか2桁減益です。

血液検査機器大手のシスメックスが4日発表した2022年4~6月期の連結決算(国際会計基準)は、純利益が前年同期比18%減の80億円だった。新型コロナウイルスの感染拡大に伴う中国・上海のロックダウン(都市封鎖)で中国事業が振るわなかったほか、検査機器に使う半導体など部材の調達価格の高騰も響いた。

売上高は8%増の860億円だった。国内は129億円で6%増、海外は730億円で9%増えた。円安が76億円の増収効果となり、米州やアジア太平洋地域が3割近い伸びを記録した。一方でロックダウンの影響で中国の売上高は現地通貨ベースで27%減、円建てで16%減と地域別で落ち込みが目立った。

営業利益は25%減の110億円。部材の調達価格の高騰に伴う原価率の悪化や、コロナ禍が収束に向かう中での営業活動の再開で販売費・一般管理費が増加。新製品開発や海外での薬事申請にかかる研究開発費も増えた。

シスメックスの株主は創業一族で固められており、方針を貫いた投資をしていましたね。

| 株主名 | 持株数(千) | 持株比率 |

| 日本マスタートラスト信託銀行(信託口) | 12.99 | 27,247,000 |

| 公益財団法人神戸やまぶき財団 | 5.72 | 12,000,000 |

| 公益財団法人中谷医工計測技術振興財団 | 5.64 | 11,830,000 |

| 日本カストディ銀行(信託口) | 5.54 | 11,609,000 |

| (有)中谷興産 | 4.99 | 10,457,000 |

| 家次和子 | 2.92 | 6,124,000 |

| 和田妙子 | 2.92 | 6,124,000 |

| ルソール | 2.27 | 4,750,000 |

| 中谷忠子 | 1.91 | 4,012,000 |

| SSBTCクライアント・オムニバス | 1.61 | 3,384,000 |

| 自社(自己株口) | 0.21 | 447,300 |

東京海上ジャパンオーナーズの運用成績

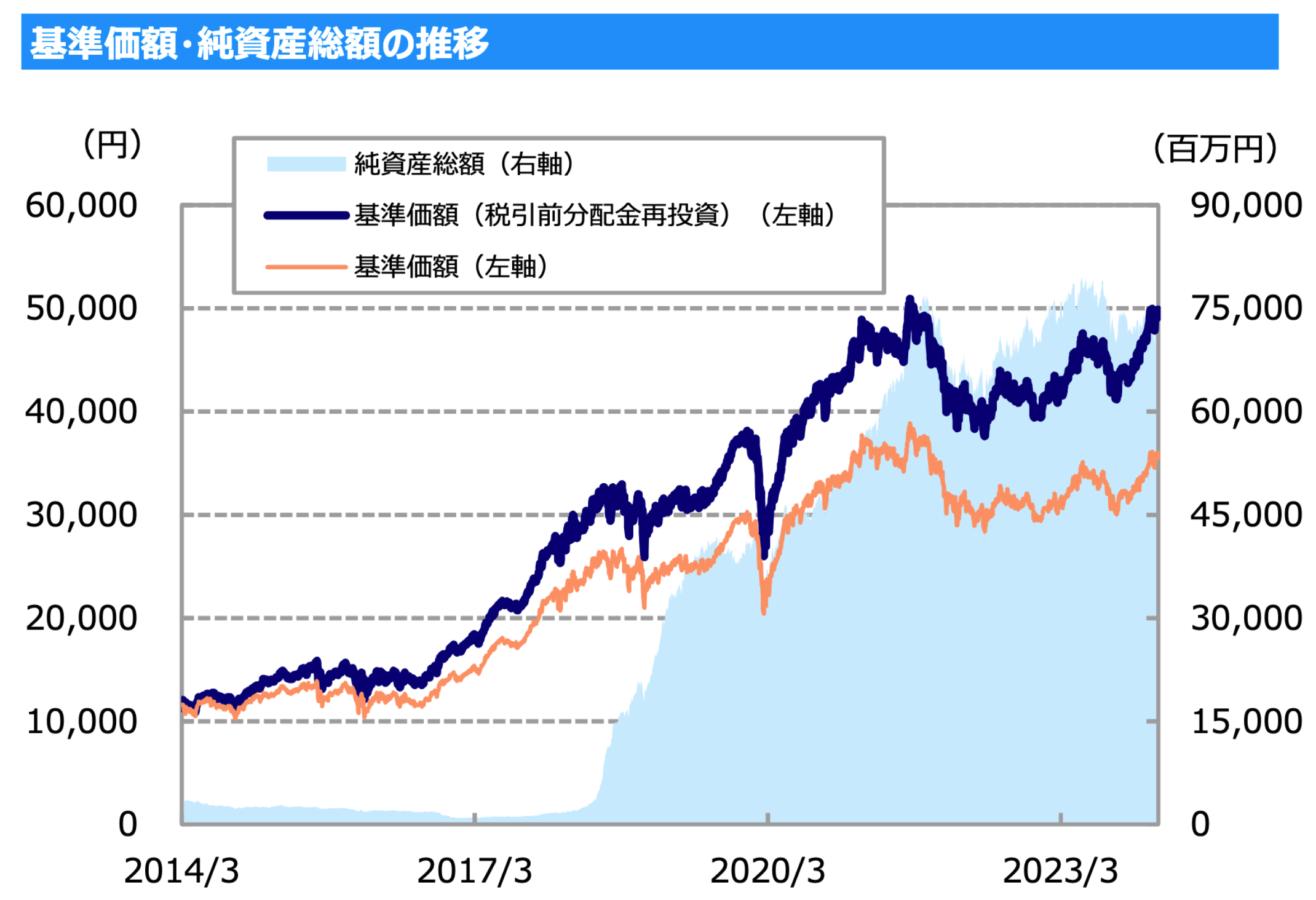

東京海上ジャパンオーナーズの基準価額の推移は以下となっています。

上記は基準価額ですが、2022年になり大きく下落しています。パフォーマンスの悪さが目立ちますね。高値を全く取り戻せていません。複利効果が減退しています。

5年で年率7.8%程度となっていますので、もう一つリターンが足りないかという感じです。

2022年の下落、そして2023年を乗り切った後の成績を見たいところです。

| 年 | 1年 | 3年 年率 |

5年 年率 |

10年 年率 |

| トータルリターン | 0.83% | 2.31% | 7.21% | 14.77% |

| 標準偏差 | 9.34 | 13.63 | 16.81 | 16.16% |

| シャープレシオ | 0.07 | 0.18 | 0.43 | 0.91 |

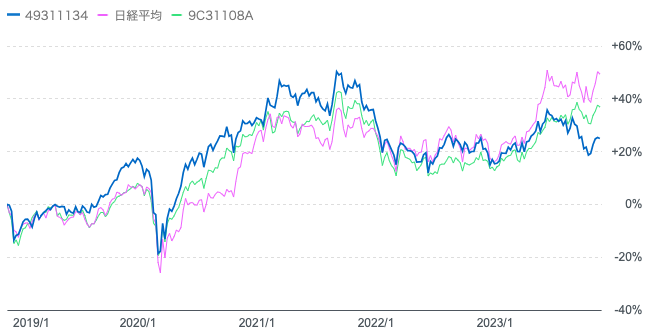

過去10年でみると優秀ですが過去3年以内でみると圧倒的にリターンが低下していますね。人気ができるとパフォーマンスが悪くなるのは「ひふみ投信」と同じ現象ですね。

→ 【ひふみ投信】不調の「ひふみプラス」はやめたほうがいい?やばい?暴落を幾度となく経験し時代は終わった?今後の見通しを含めて徹底評価。

パフォーマンスを比較するとインデックスである日経平均やひふみ投信にも劣後しております。かつての勢いはまったくないですね。

- 青:東京海上・ジャパン・オーナーズ株式

- 赤:日経平均

- 緑:ひふみ投信

ジャパンオーナーズも日経平均も、実質はただ手数料が高いだけのインデックス投信ですね。投資する妙味が見当たりません。

掲示板での口コミや評判

直近は成績が振るわず、長期でももう一つなリターンですのでネガティブな口コミが多いですね。

ここはダメだな、、

お別れするか、、SBGは外すべきですね👎

マイナスだ!

全然上がらない

どこまで下げるの

手数料めちゃ高の前に流行ったこの投信、東京海上ジャパンオーナーズ株式オープンにちょびっとずつ毎月積立してるけどあとちょっとで含み損が消える!!

でもまた評価額落ちるんだろうなー‼️— まりえ (@648tosistar) September 14, 2022

日本のアクティブ投信のパフォーマンスをチェック。東京海上ジャパンオーナーズが目を引くけど、2013-2015年のパフォーマンスが日経平均をアンダーパフォームしてるのが気がかり。最近はアクティブ投信の相対パフォーマンスが悪化してきてる中で、ひふみ投信が再び活躍してる。 pic.twitter.com/mB3zWIp7bu

— ストックマン (@stockgogo) May 4, 2020

●「オーナー企業は強い」は本当か

しばしば10倍株の必須条件に経営者が5%以上株式を持ってることが入っていますよね

東京海上ジャパンオーナーズで2013-2019年+300%、現在は日興「ミュータント」運用の北原氏のレポートです

もちろんPER変動もあるのでこれだけでアルファが出るとは思えませんが pic.twitter.com/deG7TpTgqr— しこ (@shiko_shikou) April 7, 2020

さようなら、ジャパンオーナーズ。これからよろしく、FANG+インデックス。

— old type (@old_type53) November 9, 2021

投信はいくつか積立てしていますが、パフォーマンスが落ちてきたら利確or買付停止して、新たに別の銘柄の積立てを始めてます。直近ではジャパンオーナーズをベトナム・ロータスに切り替えました。ベトナムだいぶ上がっちゃってますけども🙄 pic.twitter.com/pXEA8DUNlF

— うさまる@🇯🇵投資🇺🇸 (@zarabanousagi) August 14, 2021

今後の見通しとまとめ

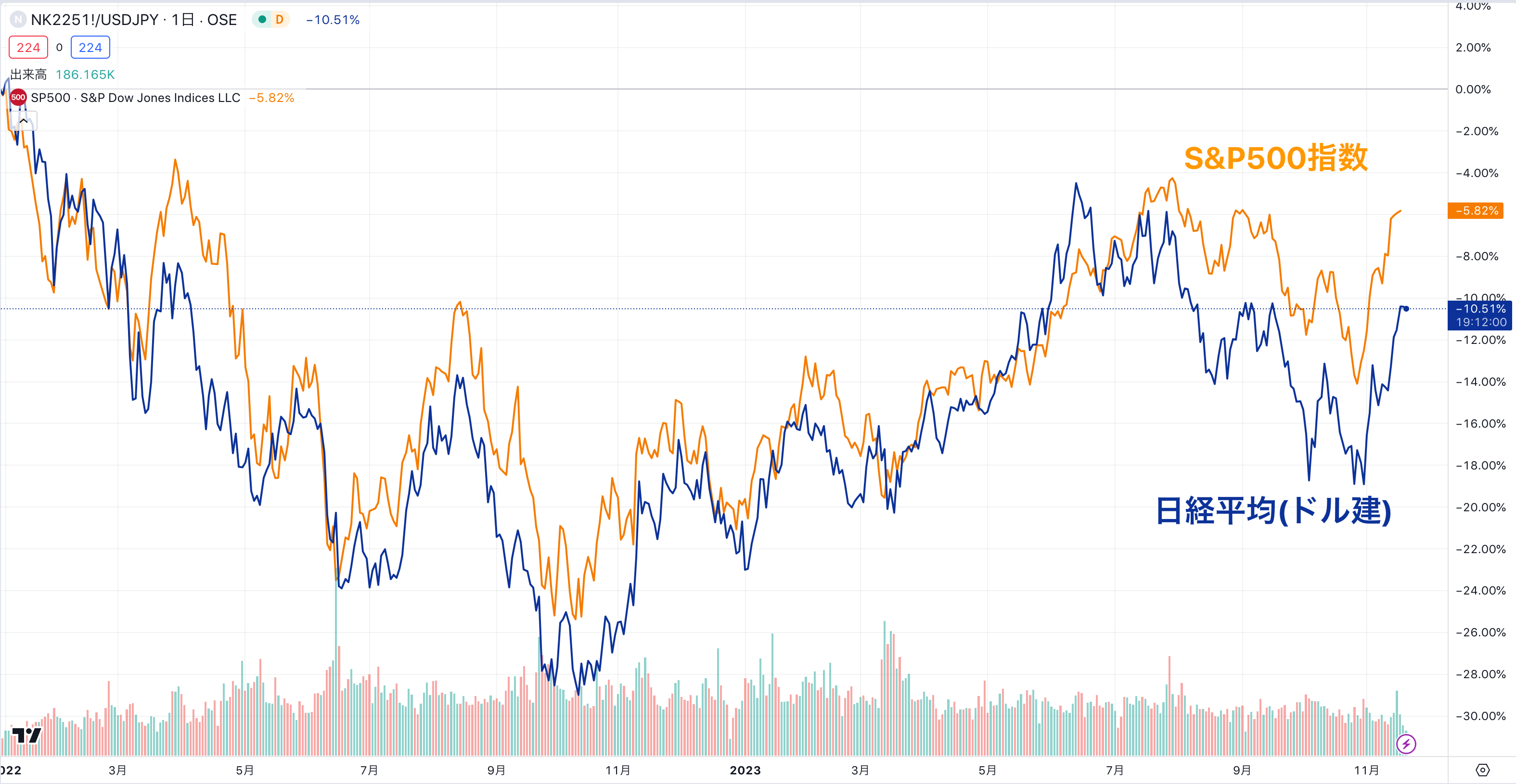

現在は欧米発の金融引き締めにより株価は上昇しづらい局面です。

日本株は円安の恩恵を受けている状態ですがドル建であると米国のS&P500指数とほぼ連動しています。

今後、米国の景気後退に伴う株価下落と、円高調整で非常に難しい局面となることが想定されます。

日本株に投資するのであれば、日経平均と連動しないような魅力的な銘柄を狙い撃ちしてくる必要がでてきます。

直近3年の東京海上ジャパンオーナーの動きを見る限り日経平均に連動しながらも劣後した動きとなっておりおすすめできる銘柄とはいえません。

2024年終了時点まで、良いパフォーマンスを継続できるのであれば、その後に真剣に検討したい銘柄です。