ハイテク化する世界の中においては様々な先進技術がでて世の中を賑わせています。

グローバルフィンテック株式ファンドは世界のフィンテック関連企業の株式に投資するファンドとして名を馳せました。

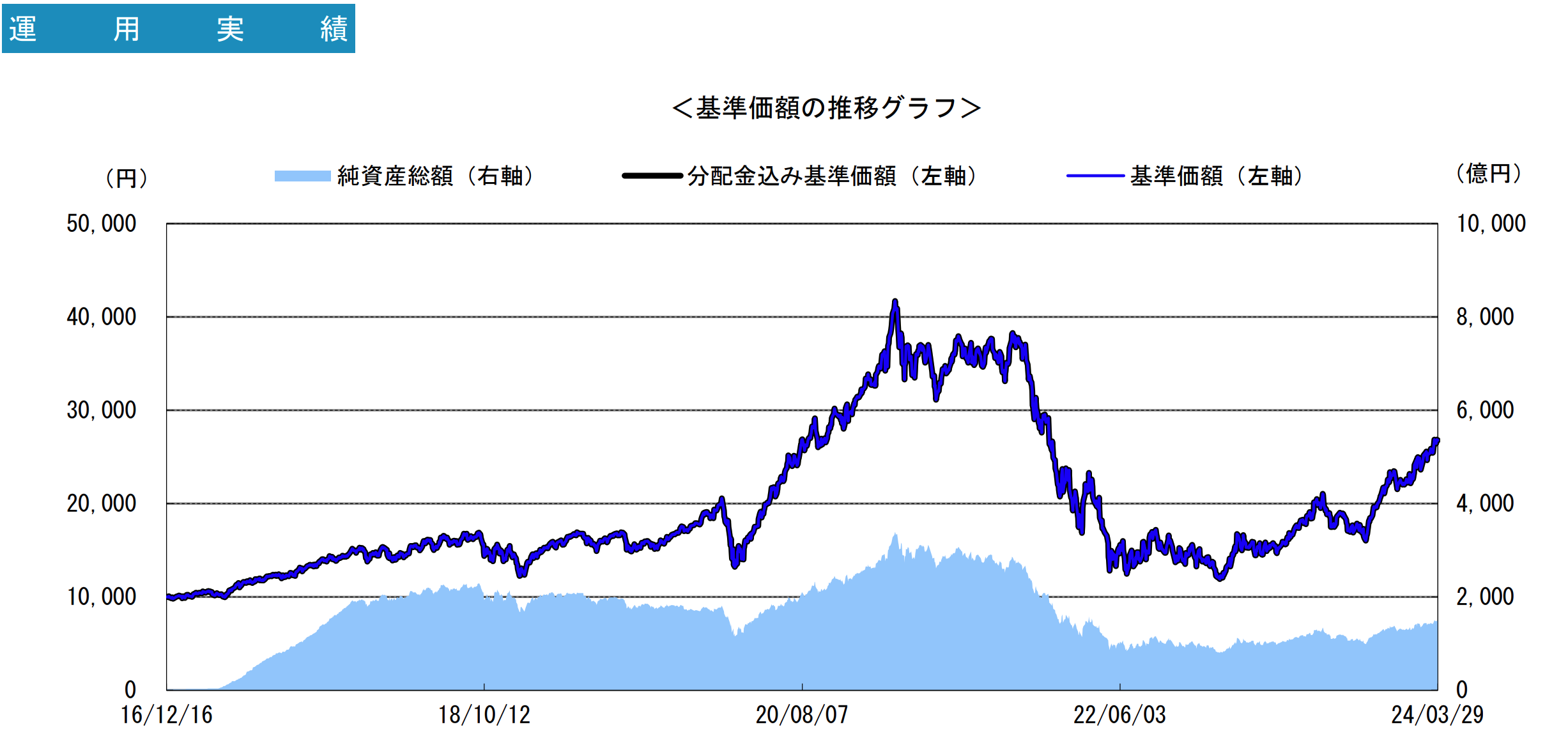

運用開始後は非常に堅調な推移を見せましたが、以下の通り直近暴落して基準価額は目も当てられない状態となっています。

ここまで下がったら投資妙味があるのではないかと考えられている方も多いかと思いますが、答えはNOです。もっと堅実な投資先はいくらでもあります。

本日はグローバルフィンテック株式ファンドがどのようなファンドなのかをお伝えした上で、今後の見通しについて紐解いていきたいと思います。

-

-

まとまったお金の預け先とは?貯金1000万円あったらどこに預ける?

貯金1000万円という水準は誰もが最初に達成感をもつ「まとまったお金」かと思います。 筆者も1000万円の資産に到達してから、本格的に1億円という大台を目指し始めました。 ただ、同時にこ ...

続きを見る

-

-

日本国内のおすすめヘッジファンドを一覧にしてランキング形式で掲載!

今回は私の投資の軸を形成しているヘッジファンド(私募ファンド)への投資について以下の点を含めて記載していきます。 「ヘッジファンドとはそもそも何なのか?」 「何が優れているのか?」 「ど ...

続きを見る

グローバルフィンテック株式ファンドの特徴とは?

ではまずグローバルフィンテック株式ファンドの特徴をお伝えしていきたいと思います。

アーク(ARK社)の指示に従いフィンテック関連企業の株式に投資

グローバルフィンテック株式ファンドは組成している日興アセットマネジメントが運用しているわけではありません。

ハイテクグロース系のETFで定評のあるARK社の指示に基づいて運用を実施しています。

ARKといえば以前紹介したゼロコンタクトもARKの指示に基づく運用していましたね。

→ 評判が良かったゼロコンタクトの売り時はいつ?止まらない下がりはどうなる?「デジタル・トランスフォーメーション株式ファンド」の見通しを解説

ただ、ARK社は金融緩和局面でグロース株が上昇する時には大きな力を発揮しますが、金融引き締め局面では悲惨な結果となっています。

以下はARK社が運用しているファンドの中で最も規模の大きいARKKの株価推移です。

まさにグローバルフィンテックと同じ値動きとなっていますね。短期的に、投機的に投資をするのであればARKKやグローバルフィンテックも環境が良い時に勝負がしたくなります。

しかし、長期的な安定運用で資産を着実に伸ばしていく場合には、ハイボラティリティな商品は避けたいところです。実際に、堅実な投資先はいくらでもありますからね。

そもそもフィンテックとは?

グローバルフィンテック株式ファンドのポートフォリオなどに移る前に、そもそもフィンテックとは何なのかという点についてみていきたいと思います。

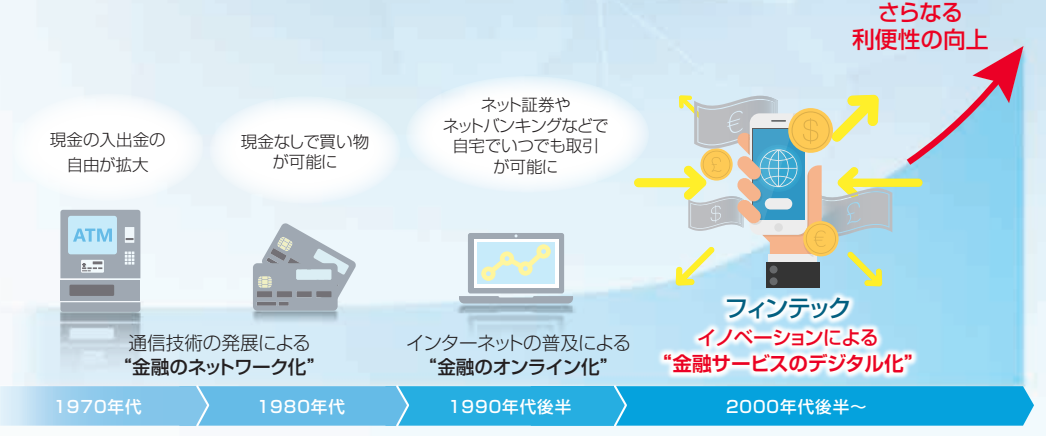

リーマンショック以降の大手金融機関は健全性の確保に追われて顧客のニーズに応える新しいサービスを開発できない状態がつづいていました。

しかし、スマートフォンの普及などにより既存の金融機関にはない新たな金融サービスが台頭してきています。

日銀によるフィンテックの説明は以下となります。

FinTech(フィンテック)とは、金融(Finance)と技術(Technology)を組み合わせた造語で、金融サービスと情報技術を結びつけたさまざまな革新的な動きを指します。身近な例では、スマートフォンなどを使った送金もその一つです。

インターネットやスマートフォン、AI、ビッグデータなどを活用したサービスがフィンテックとなります。上記でも指摘されているスマートフォンによる送金が代表例ですね。

代表的には以下の分野があります。

フィンテックが活躍する分野

- キャッシュレス決済

- 仮想通貨

- ロボアドバイザー(資産運用)

- クラウドファンディング

- ソーシャルレンディング

- インターネット上で行われる融資

- 保険業界におけるフィンテック(信用度測定など)

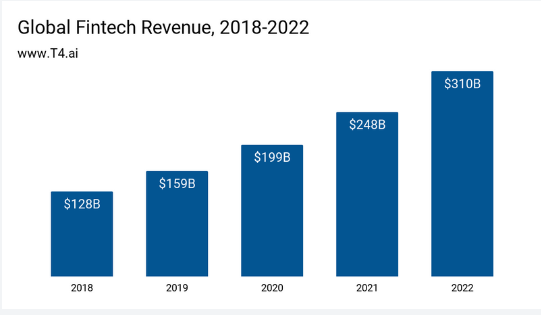

世界のフィンテック企業の売上規模は2018年から2022年で2.5倍に急拡大しています。

為替ヘッジは行なわない

グローバルフィンテック株式ファンドは為替ヘッジをおこないません。そのためドル円が上昇すると基準価額は上昇しますし、ドル円が下落すると基準価額は下落します。

2022年の年初の115円の水準から2023年11月には150円までドル円は上昇しているのでグローバルフィンテック株式ファンドについては有利に働きました。

しかし、それでも最初にお伝えしたとおり株価は大きく下落しているのです。

ここから来年大きく円高が進行した際にはグローバルフィンテック株式ファンドは大きく下落することが想定されます。

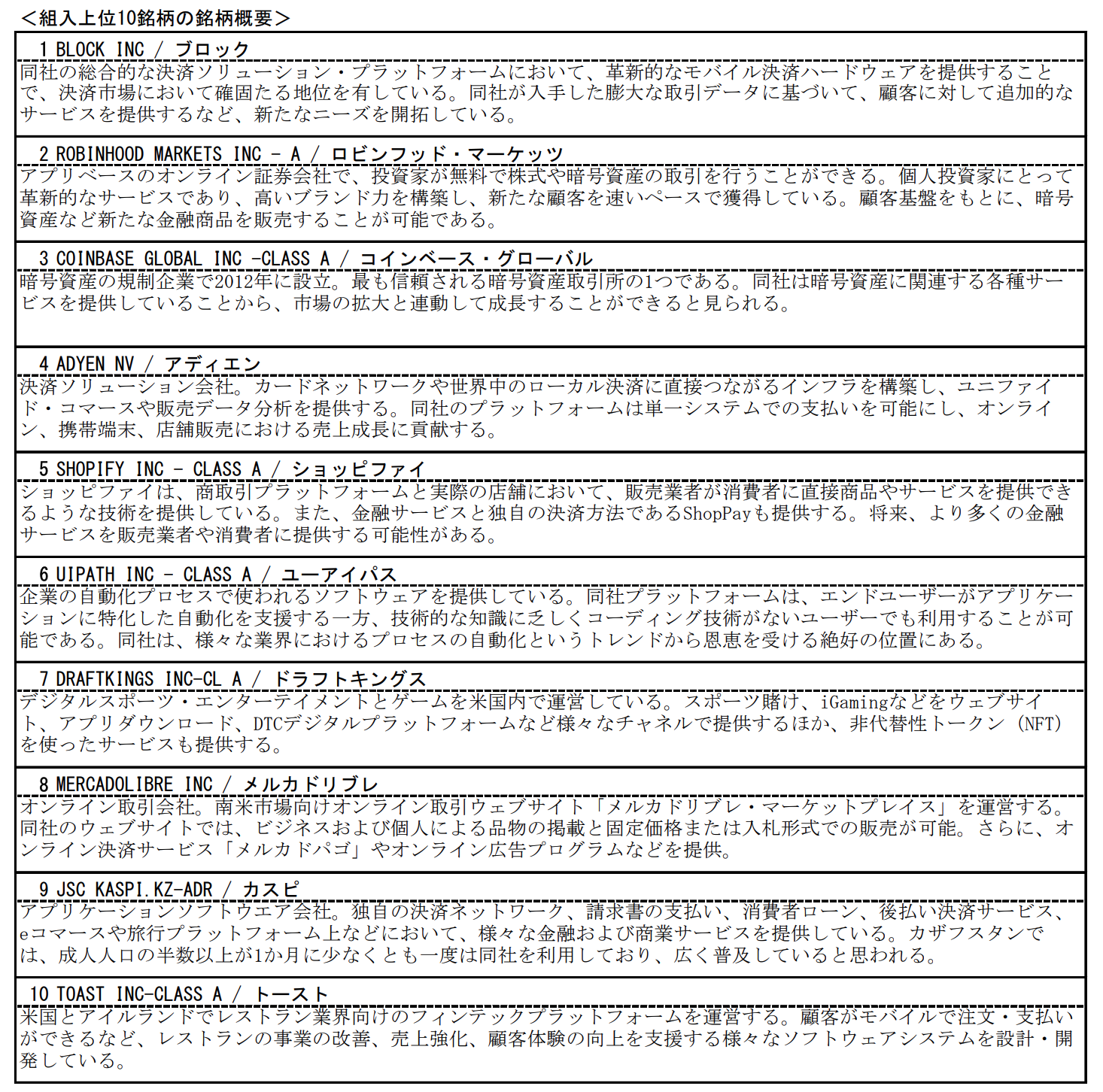

構成上位銘柄

グローバルフィンテック株式ファンドの2024年3月の構成上位銘柄は以下となります。

グローバルフィンテック株式ファンドの構成上位銘柄

2023年4月末までの構成上位銘柄は以下となります。

| 2024年3月 | 2023年10月 | 2023年7月 | 2023年4月 | 2022年12月 | 2022年9月末 |

| ブロック | COINBASE | BLOCK INC | SHOPIFY INC - CLASS A | BLOCK INC (旧:SQUARE) | SHOPIFY |

| ロビンフッド | BLOCK | COINBASE GLOBAL | BLOCK INC (旧:SQUARE) | SHOPIFY INC - CLASS A | BLOCK(元SQ) |

| コインベース | ROBINHOOD | SHOPIFY INC | COINBASE GLOBAL | ADYEN NV | TWILIO |

| アディエン | UIPATH | ADYEN NV | ADYEN NV | MERCADOLIBRE | ROBINHOOD |

| ショッピファイ | SHOPIFY | UIPATH INC | MERCADOLIBRE | UIPATH INC | COINBASE |

| ユーアイパス | TWILIO | ROBINHOOD MARKET | UIPATH INC | COINBASE GLOBAL | MERCADOL |

| ドラフトキングス | MERCADORIBRE | TWILIO INC | ROBINHOOD MARKET | ROBINHOOD MARKET | UIPATH |

| メルカドリブレ | DRAFTKINGS | DRAFTKINGS INC | DRAFTKINGS INC-CL A | TWILIO INC | ADYEN |

| カスピ | ADYEN | MERCADOLIBRE INC | TWILIO INC | DISCOVERY LTD | DRAFTKING |

| トースト | JSC KASPI | DISCOVERY LTD | DISCOVERY LTD | TOAST INC-CLASS A | DISCOVERY |

予想通りデジタル決済企業としてブロックチェーンの本命といえるBlockが2位となっています。

またEコマースのショッピファイが1位です。同社は決済機能も提供しており、隠れたフィンテック企業なのです。

これらの銘柄はキャシーウッドが運用するARKKの構成上位銘柄とほぼ同じ構成になっています。

以下は2023年11月19日時点のARKKの構成上位銘柄です。一部違いますがほとんどかぶっていますよね。

| 銘柄 | 比率 |

| コインベース | 10.54% |

| ロク | 8.30% |

| テスラ | 7.82% |

| ズーム | 7.16% |

| ユーアイパス | 5.78% |

| ブロック | 5.57% |

| CRISPセラピューティクス | 4.32% |

| ロブロックス | 4.12% |

| トゥイリオ | 4.04% |

| ドラフトキングス | 3.98% |

グローバルフィンテック株式ファンドの構成上位銘柄であるBLOCKとCOIN(コインベース)の株価推移は以下となります。

だいたい構成銘柄は下記のような動きをたどっています。

【BLOCKの株価推移】

【コインベースの株価推移】

このような銘柄をたくさん抱えていれば、ハイボラな投信になりますよね。相場に本気で取り組むトレーダー向けの投信と言えます。

アーク(ARK社)への支払いもあるので高い手数料水準

グローバルフィンテック株式ファンドの購入手数料と信託手数料は以下の通りとなっています。

購入手数料:3.85%

信託手数料:年率1.925%

通常のアクティブ投信よりも高いですね。アークへの支払いもあるので手数料は高めに設定されています。

グローバルフィンテック株式ファンドの運用実績

グローバルフィンテック株式ファンドの運用実績は最初にお伝えした通り以下となります。

| 1-3月期 | 4-6月期 | 7-9月期 | 10-12月期 | 1-12月期 | |

| 2024年 | 14.22% | - | - | - | - |

| 2023年 | 25.53% | 20.70% | -6.22% | 34.35% | 90.88% |

| 2022年 | -21.78% | -37.98% | -0.42% | -11.31% | -57.15% |

| 2021年 | 4.27% | 11.25% | -10.31% | -15.74% | -12.33% |

| 2020年 | -15.34% | 48.92% | 21.90% | 18.85% | 82.66% |

| 2019年 | 21.10% | 2.15% | -4.34% | 15.75% | 36.98% |

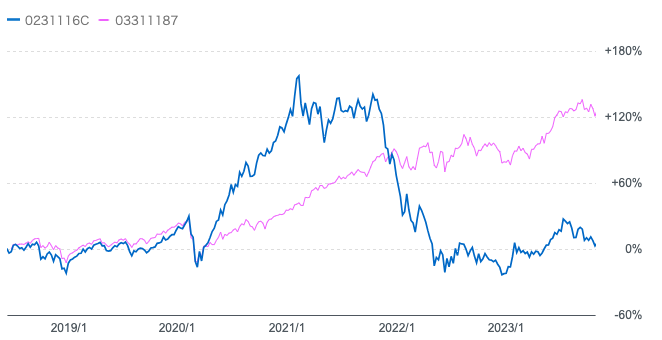

以下の通りグローバルフィンテック株式ファンドとARKKは非常に似た動きとなっています。

円建のS&P500指数と比較したものが以下となります。

フィンテックグローバル株式ファンドはインデックに大きく劣後していますね。

青:グローバルフィンテック株式ファンド

赤:S&P500指数(円建)

アクティブファンドとしては失格ですね。マイナスが大きく出てしまうということは複利効果を享受できないことも意味します。

ボラの大きいファンドはしっかり運転できる(トレードできる)人であれば良いのですが、そのような人は一流金融機関で経験を積み、本気で相場を張っている人のみでしょう。

我々のような一般人は、時間を味方につけ、複利効果を享受できる投資先でじっくり運用していくべきです。急がば回れです。

-

-

まとまったお金の預け先とは?貯金1000万円あったらどこに預ける?

貯金1000万円という水準は誰もが最初に達成感をもつ「まとまったお金」かと思います。 筆者も1000万円の資産に到達してから、本格的に1億円という大台を目指し始めました。 ただ、同時にこ ...

続きを見る

-

-

日本国内のおすすめヘッジファンドを一覧にしてランキング形式で掲載!

今回は私の投資の軸を形成しているヘッジファンド(私募ファンド)への投資について以下の点を含めて記載していきます。 「ヘッジファンドとはそもそも何なのか?」 「何が優れているのか?」 「ど ...

続きを見る

掲示板での口コミや評判

今後の見通しに移る前に掲示板での口コミや評判についてみていきたいと思います。

誰も注目しておらず閑散としていますが、怨嗟的なコメントが多く見られました。

口コミ

40000円近くまで戻ることはあるのでしょうか?

このファンドにすごく足を引っ張られてます。

口コミ

売りたい。

早くポートフォリオから消し去りたい。

他の投資商品で含み益が出てきたので、ここと損益通算できそうになれば、

ここは解約したいと思います。

損確で終われば日興アセットマネジメントさんの商品は二度と買わないでしょう。

私だって損確したくないです。御社のプライドを賭けて上げていって欲しいと思います。

口コミ

買い増すか大損で解約か迷う。

口コミ

この掲示板を見ている皆さん方は、まだこのファンドに買い増しまたは積立続けてますか?私は3月までしてましたが、他のファンドの伸びに対して、このファンドの伸びが著しく悪く、積立してもその分減っていくので、もう疲れてしまいました。いつぐらいまで様子を見られる予定ですか?

口コミ

ファンドマネージャークビにしたらいいのにな。

口コミ

コロナ禍の真っ最中から買い進めておりましたので下落つらすぎです。ようやく反動してきましたが、ボソボソとしか買い増ししておりません(本当なら下げ相場ほど積み立てでしょうが。動き周りが下手なんですね、フィンテックはこの先も可能性あると思いますが、ここは下手なのか。。

もはや祈りに似た書き込みも見られます。

口コミ

盛り上がれ掲示板!熱くなれ掲示板!

書き込み増えれば見る方が増え、個人投資家も戻って来る。グロース株上げ気味だけど、また下がるかもしれない、少しずつでも買い増し積み立て、最後は笑おう。

グローバルフィンテック株式ファンドの2024年以降の今後の見通し予想

では重要なグローバルフィンテック株式ファンドの今後の見通しについてお伝えしていきたいと思います。

グローバルフィンテック株式ファンドの基準価額が下落している背景は2つあります。

- 米国の金融政策が引き締めに転換

- 成長率が減速

一番の要因は米国の金融政策の転換です。2020年からの急上昇はパンデミックにより米国の中央銀行であるFRBが大規模な金融緩和を行ったことに起因します。

しかし、金融緩和とばら撒きを行い続けた結果、2021年末から急激なインフレが発生しFRBは金融引き締めに転じています。

金利が上昇すると将来の利益の価値が低下するのでグロース株の株価は下落します。

特にARKKやグローバルフィンテック株式ファンドのようなハイパーグロース企業に投資しているファンドには深刻なダメージとなるのです。

そして、この金融引き締めは終わりが見えないものとなっています。理由はインフレ率が高止まりし続け粘着しているからです。

今後も長期にわたって引き締め期間が継続することが見込まれます。

そして、金融引き締めを行いつづけた結果景気が悪化して、企業収益は悪化していきます。

企業収益が悪化すると当然株価には下押し圧力となります。まだまだ景気後退の入り口にもはいっていないので収益低下はここから発生します。

底はまだまだ深いと考えるのが妥当でしょう。

このようなテーマ株に投資するとブームの間はいいのですが、ブームが過ぎ去ると急激に下落する傾向にあります。

実際、2000年にITバブルで沸き立ったナスダック総合指数は最高値から90%下落して、回復するのに15年を要していますからね。

重要なのは、ブームに惑わされず安定したリターンを積み上げていくことです。

-

-

まとまったお金の預け先とは?貯金1000万円あったらどこに預ける?

貯金1000万円という水準は誰もが最初に達成感をもつ「まとまったお金」かと思います。 筆者も1000万円の資産に到達してから、本格的に1億円という大台を目指し始めました。 ただ、同時にこ ...

続きを見る

-

-

日本国内のおすすめヘッジファンドを一覧にしてランキング形式で掲載!

今回は私の投資の軸を形成しているヘッジファンド(私募ファンド)への投資について以下の点を含めて記載していきます。 「ヘッジファンドとはそもそも何なのか?」 「何が優れているのか?」 「ど ...

続きを見る