2020年以降、ハイテク株の急上昇によって多くの方がGAFAMをはじめとしたハイテク銘柄に投資をしブームが発生しました。

実際、これらのファンドが多く組み入れられているナスダック100指数に連動するQQQというETFは2020年に急騰していきました。

そのためハイテク銘柄に分散投資を行う投資信託が数多く組成されました。

その中の一つで有名なものとして「ネクストウィン 」があります。本日はネクストウィン について詳しく紐解いていきたいと思います。

-

-

日本国内のおすすめヘッジファンドを一覧にしてランキング形式で掲載!

今回は私の投資の軸を形成しているヘッジファンド(私募ファンド)への投資について以下の点を含めて記載していきます。 「ヘッジファンドとはそもそも何なのか?」 「何が優れているのか?」 「ど ...

続きを見る

-

-

【随時更新】一番儲かる投資信託とは?2024年今買いの投資信託をおすすめ順にランキング形式で紹介!

日本では非常に数多くの投資信託が組成されています。現在では約6000本の投資信託が存在します。 投資信託全体の運用残高は200兆円に迫る勢いになっています。 投資信託の運用残高の推移 & ...

続きを見る

GSフューチャー・テクノロジー・リーダーズ(愛称:ネクストウィン)の特徴とは?

ネクストウィン の特徴についてはまずは見ていきましょう。

運用会社はゴールドマンサックスアセットマネジメント株式会社

ネクストウィン を運用しているのは、あの世界最強の金融機関といわれるゴールドマンサックス証券グループの資産運用会社です。

ザ・ゴールドマン・サックス・グループ・インクは投資銀行業務、証券業務および投資運用業務を中心に企業、金融機関、政府機関、個人など多岐にわたるお客様を対象に

幅広い金融サービスを提供している世界有数の金融機関です。1869年に創業、ニューヨークを本拠地として世界の主要な金融市場に拠点を擁しています。参照:ゴールドマンサックス証券

就職活動で見事に落とされた記憶がフラッシュバックします。要は世界の一流大学を出たエリートが集う金融機関ということです。これは期待が持てそうですね。

投資哲学や投資対象となる銘柄

ネクストウィンは「よりより投資収益は長期にわたって成長性の高い事業へ投資することにより獲得される」との投資哲学を持っています。

つまり、長期的に高い収益を残す銘柄に長期投資をして高いリターンを獲得するということです。

これを見た筆者の感想としては「それができたら誰も苦労しない」ということです。

長期的に成長するかどうかなど見通すことは不可能です。絵に描いた餅であると言える銘柄選定手法です。

銘柄選択のポイントは以下の3つとなっています。

| 強固なビジネス・フランチャイズ | ✔︎確立されたブランド ✔︎高水準の市場シェア ✔︎商品の価格支配力 ✔︎継続的な収益構造 ✔︎高い投下資本利益率 |

| 優れた長期見通し | ✔︎予測可能かつ持続的な成長性 ✔︎長い製品ライフサイクル ✔︎強固な競争優位 ✔︎人口動態からみた優位性 |

| 優秀な経営陣 | ✔︎合理的な資本配分 ✔︎一貫性のある事業業績 ✔︎株主と同じインセンティブ |

これらを満たす将来のテクノロジーリーダーに投資することを目的として運用されています。

AコースとBコースの違い

ネクストウィン は主要な通貨に対する為替ヘッジを行うAコースと為替ヘッジを行わないBコースが存在します。

Bコースでは為替ヘッジを行わないので、ドル円が上昇するとリターンが増加しますし、ドル円が下落するとリターンが低下します。

一方、Aコースでは為替リスクはおいませんがヘッジコストを支払うことになるので年率3%-4%のリターンの毀損要因になります。

構成上位銘柄

以下は2024年3月末までの構成順位の推移です。

| 2024年3月 | 2023年10月 | 2023年7月 | 2023年4月末 | 2022年12月末 | 2022年9月末 | 2022年6月末 | |

| 1 | マーベル・テクノロジー | モントローラ・ソリューションズ | マーベル・テクノロジー | モトローラ・ソリューションズ | キンディーインターナショナル | パロアルネットワークス | パロアルネットワークス |

| 2 | KLAコーポレーション | KLAコーポレーション | ワークデイ | ユナイテッドマイクロエレクトロニクス | KLAコーポレーション | ケイデンス | キンディーインターナショナル |

| 3 | モントローラ・ソリューションズ | ネットイーズ | KLAコーポレーション | ハブスポット | モトローラ・ソリューションズ | オンセミコンダクター | ケイデンス |

| 4 | マイクロン・テクノロジー | マーベル・テクノロジー | データドッグ | マーベル・テクノロジー | ケイデンス・デザイン・システムズ | モトローラ・ソリューションズ | オンセミコンダクター |

| 5 | 東京エレクトロン | データドッグ | モントローラ・ソリューションズ | KLAコーポレーション | ハブスポット | KLAコーポレーション | SBAコミュニケーション |

| 6 | データドッグ | ワークデイ | ハブスポット | メルカドリブレ | ユナイテッドマイクロエレクトロニクス | SBAコミュニケーション | KLAコーポレーション |

| 7 | ハブスポット | アリスタネットワークス | ネットイーズ | ワークデイ | メルカドリブレ | ビアビソリューションズ | フィデリティ・ナショナル・インフォメーション |

| 8 | ワークデイ | メルカドリブレ | アディエン | ネットイーズ | ダイナトレース | ハブスポット | マーベル・テクノロジー |

| 9 | ケイデンス・デザイン | ユナイテッド・マイクロエレクトロニクス | ダイナトレース | アディエン | ヴィーナステックグループ | マーベル・テクノロジー | シラジー |

| 10 | ユナイテッド・マイクロエレクトロニクス | ゼットスケーラー | パロアルトネットワーク | ケイデンス・デザイン・システムズ | インフォ二オンテクノロジーズ | アトラシアン | モトローラ・ソリューションズ |

現時点での構成上位銘柄は以下となります。ネットウィンはGAFAMを中心に組み入れたのに対して、比較的中型から大型のグロース銘柄が組み入れられています。データドッグとかは小型グロースですもんね。

地域別構成比率は米国が60%となります。非常に多いようにみえますが、全世界株式における米国の比率と同じとなります。

| 北米 | 62.2% |

| アジア | 22.4% |

| 日本 | 6.1% |

| 欧州 | 4.6% |

| その他 | 3.5% |

| 現金 | 1.2% |

ネクストウィンの運用実績

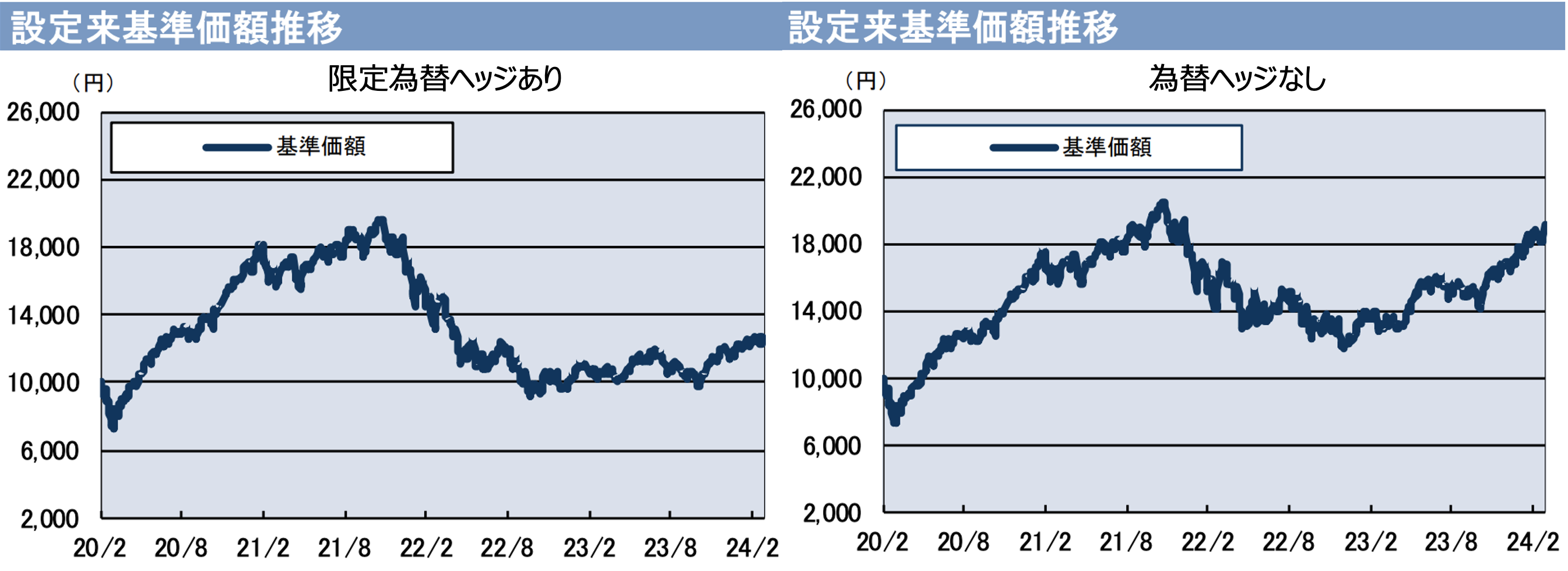

ネクストウィンの運用実績は以下となります。AコースとBコースで分けています。

ネクストウィン の基準価額の推移(為替ヘッジありと為替ヘッジなしの比較)

今は極度の円安が発生しているので今後円高となった時に為替ヘッジなしのBコースは大きく下落してしまいます。

そのため、以降の議論はAコースを元に議論を進めていきます。

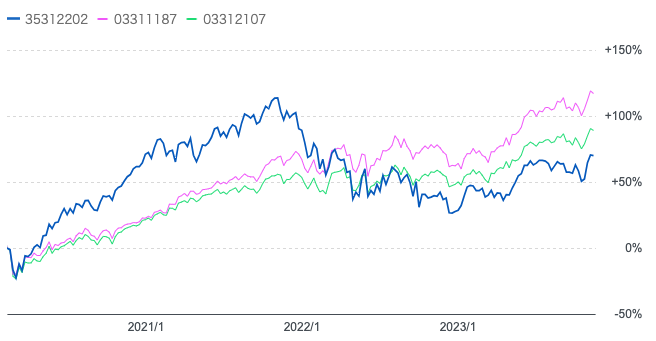

米国のS&P500指数とハイテクが多く組み入れられているナスダック総合指数と比較したものが以下となります。

青:ネクストウィン

赤:S&P500指数(円建)

緑:全世界株式(円建)

ネクストウィンとS&P500指数と全世界株式の比較

一時は指数を大幅にアウトパフォームしていましたが2022年の大幅下落で指数に劣後した成績となっています。

本来であれば投資対象をハイテク中心にしているのでナスダックに対して勝っていてほしかったですが、リターンは低いと言わざるをえません。

せっかくアクティブファンドを選ぶのであれば指数に勝てるファンドを選ぶようにしましょう。

-

-

日本国内のおすすめヘッジファンドを一覧にしてランキング形式で掲載!

今回は私の投資の軸を形成しているヘッジファンド(私募ファンド)への投資について以下の点を含めて記載していきます。 「ヘッジファンドとはそもそも何なのか?」 「何が優れているのか?」 「ど ...

続きを見る

-

-

【随時更新】一番儲かる投資信託とは?2024年今買いの投資信託をおすすめ順にランキング形式で紹介!

日本では非常に数多くの投資信託が組成されています。現在では約6000本の投資信託が存在します。 投資信託全体の運用残高は200兆円に迫る勢いになっています。 投資信託の運用残高の推移 & ...

続きを見る

掲示板での口コミや評判

掲示板での口コミや評価は以下となります。

Yahoo finance①

2023年9月8日

基準価額 15,481円(-463円)

純資産総額 2,484.83億円

せっかく、コツコツと16,000円に迫ろうとしていたのに、また振り出しに戻っちゃうのでしょうか??

9月の調整局面はお手柔らかに過ぎて行って下さい!!

Yahoo finance①

まぢか!463円マイナス

17000円なんて夢のまた夢かな~ 爆損だ~

Yahoo finance①

まだ下げますか?

買値までは、辛抱。

しばらく見たくもありません。

Yahoo finance②

全然危ないですからね。

何度も言いますが、米国債利率、FFレート、対全通貨ドル高、消費者物価指数予想、9月FOMC無し等、米株、特にグロース株の価値が本質的に上がる要素はゼロに等しいです。

それに対して、円安が進行すると、なんの意味もなく値段が上がります。損をするということです。ホールドしていればという人もいます。

しかし急病や、現在の年齢などの変えられないリスクを持っている人は避けるのが難しい、一発退場リスクになります。

今後の見通しとまとめ

今後の見通しは結局のところ米国のハイテク企業の先行きがどうなるかという点に依拠します。

2023年は年初からハイテクが反発していますが、為替は再度円安を目指し、1ドル140円近辺を彷徨いています。

米国企業で輸出で稼いでいる企業が大きく影響を受けることになります。

しかし、その輸出で稼いでるセクターといえばハイテクであり、ハイテクの反発とドル高円安の整合性が取れていない状況です。

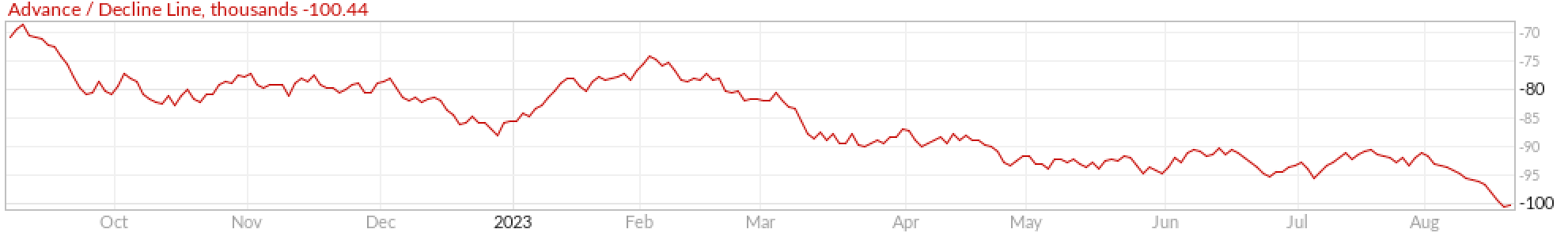

ハイテク企業の比率が高いナスダックの上昇も、大型株のみが上昇し指数が上がっている状況です。

腰の入っていない上昇ですのでどこかで大きな調整がまた発生しそうな、そんな緊張感があります。

(以下のA/Dラインで明らかですね、中小型株が全く上昇しておりません)

ADライン(Advance Decline Line)とは、株式市場の勢いを見るための指標です。株価指数の構成銘柄のうち、上昇した銘柄数と下落した銘柄数を足し合わせて作られた線で、ADラインが上に向けば上昇している銘柄が多く、下に向くほど少なくなります。

高進するインフレに対応するために金利を引き上げた結果、経済が失速して企業収益が悪化しています。

まだまだ為替の影響も含め、インパクトが大きくなるのはこれからだと思います。

ここから米国を起点とした世界的なグローバルリセッションが到来します。

リセッションとなると現在の下落相場は継続していきます。特にハイテク銘柄の下落は更に底値を掘り続ける可能性があります。

資産運用で重要なのは下落相場を回避しながら安定したリターンを実現することです。

-

-

日本国内のおすすめヘッジファンドを一覧にしてランキング形式で掲載!

今回は私の投資の軸を形成しているヘッジファンド(私募ファンド)への投資について以下の点を含めて記載していきます。 「ヘッジファンドとはそもそも何なのか?」 「何が優れているのか?」 「ど ...

続きを見る