40代は子育てが佳境に差し掛かって人生で最も大変な時期といっても過言ではないでしょう。

50代は子育てがあらかた目処がつき始め、老後の心配をし始める世代ですね。

どの世代を一番の悩みはやはり「お金」なのではないでしょうか?

40代であれば子供を育てあげて老後を賄うためにはどれくらいの貯金があればいいのか?

50代であれば豊かな老後を送るためにいくら貯金や資産があればいいのか?

お金に関する悩みは付きません。

本日は40代から50代の方に向けて、一体、いくらの貯金や資産があれば安泰なのかという点を中心にお伝えしていきたいと思います。

40代〜50代の本当の貯金額とは?

巷では世間の人はお金がなく生活が困窮しているという話を頻繁に聞きます。

老後2000万円問題で盛り上がったことを考えると、貯金が2000万円以下のことが多く物議を呼んだと想定でされますね。

では実際に40代〜50代の方の平均的な貯金額はいくらなのでしょうか?

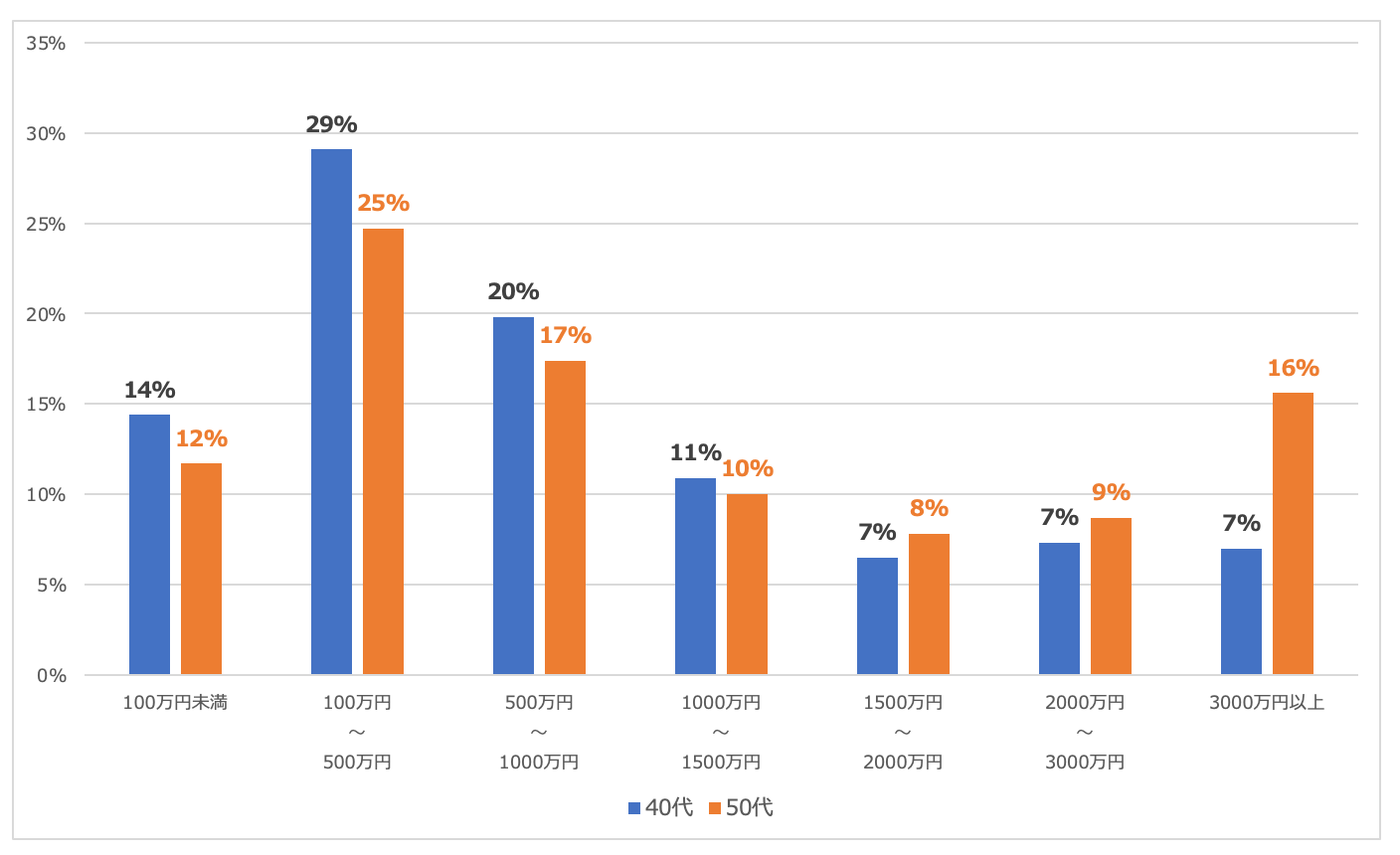

金融庁の「知るぽると」のデータを用いて世代毎の保有比率をみていきたいと思います。

| 100万円未満 | 100万円 〜 500万円 |

500万円 〜 1000万円 |

1000万円 〜 1500万円 |

1500万円 〜 2000万円 |

2000万円 〜 3000万円 |

3000万円以上 | |

| 40代 | 14.40% | 29.10% | 19.80% | 10.90% | 6.50% | 7.30% | 7.00% |

| 50代 | 11.70% | 24.70% | 17.40% | 10.00% | 7.80% | 8.70% | 15.60% |

中央値という観点でみると40代で500万円〜1000万円、50代で1000万円近辺ということになります。

たしかに、老後2000万円問題が炎上する背景は理解できますね。

では実際に40代〜50代でいくらの資産があれば安泰なのかを順をおって考察していきたいと思います。

60歳以降の老後いくらあれば安心できるのか?1000〜2000万円では少ない?

みなさんが最終的な目標とするのは老後に豊かな暮らしが送れるかどうかですよね?

当然ですが年金だけでは豊かな老後の実現は不可能です。年間見込まれる生活費と受け取れる年金の金額を考察した上で算出していきましょう。

老後の年間生活費とは?

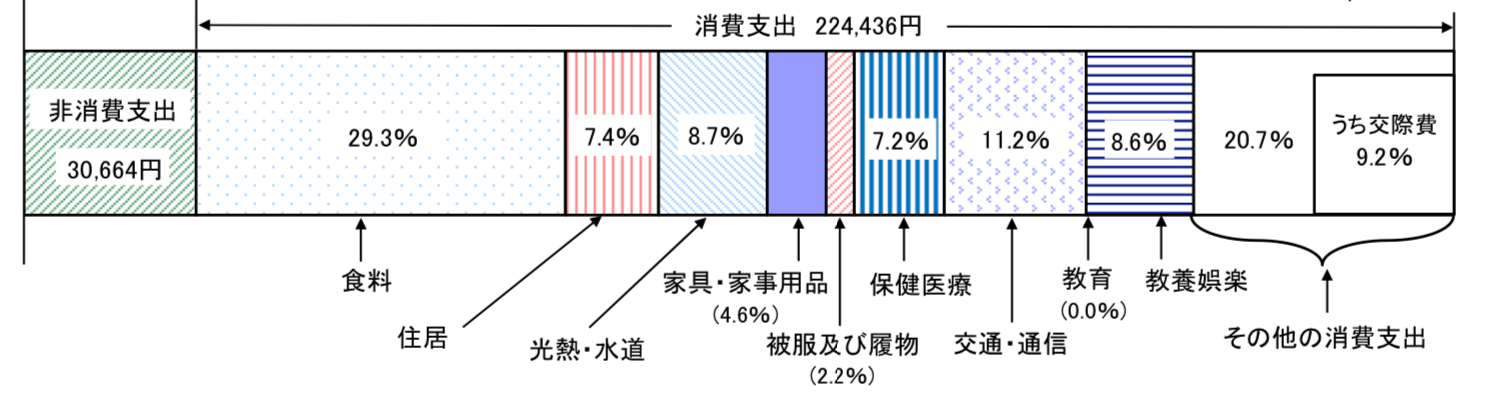

まずは老後の年間の生活費について見ていきましょう。

| 高齢夫婦世帯の消費支出 |

|

| 食料 | 65,760 |

| 住居 | 16,608 |

| 光熱・水道 | 19,526 |

| 家具・家事用品 | 10,324 |

| 被服費 | 4,938 |

| 保険医療 | 16,159 |

| 交通・通信 | 25,137 |

| 教養娯楽 | 19,301 |

| 交際費 | 20,648 |

| その他 | 26,034 |

| 非消費支出(税金等) | 30,664 |

| 合計(月額) | 255,100 |

| 合計(年額) | 3,061,200 (306万円) |

上記を都会の場合と地方の場合である程度、余裕のある生活を前提として読み替えたものが以下となります。

住居代に関しては持ち家であったとしても固定資産税は発生しますし、築年数が古くなってきた時の大規模リフォームを兼ねた積立を加味した金額となっています。

30歳の時に家を購入してたとすると100歳までいきた場合は築70年になりますからね。

| 都会 | 地方 | |

| 食料 | 100,000 | 60,000 |

| 住居 | 100,000 固定資産税+修繕積立 |

60,000 固定資産税+修繕積立 |

| 光熱・水道 | 25,000 | 20,000 |

| 家具・家事用品 | 10,000 | 10,000 |

| 被服費 | 10,000 | 10,000 |

| 保険医療 | 20,000 | 20,000 |

| 交通・通信 | 20,000 | 30,000 |

| 教養娯楽 | 20,000 | 20,000 |

| 交際費 | 50,000 | 30,000 |

| その他 | 30,000 | 30,000 |

| 非消費支出(税金等) | 30,000 | 30,000 |

| 合計(月額) | 415,000 | 320,000 |

| 合計(年額) | 498万円 | 384万円 |

年金はいくら貰えるのか?

先ほどは老後の生活費について考察していきました。しかし、老後であれば年金を受給することができます。

年金の金額を算出することで毎年いくら不足するのかを算出することができます。

以下は国民年金満額78万900円と厚生年金の合算の目安金額です。

勤続期間の平均年収とは新卒で働きはじめてから退職するまでの平均した年収のことです。退職時の年収ではありません。

| 勤続期間の平均年収 | 35年勤務想定の厚生年金 |

| 年収200万円 | 117万2200円 |

| 年収300万円 | 135万6400円 |

| 年収400万円 | 154万600円 |

| 年収500万円 | 174万7700円 |

| 年収600万円 | 193万1900円 |

| 年収700万円 | 211万6100円 |

参照:日経WOMAN

専業主婦家庭の場合はさらにここに妻の国民年金である78万9000円が加算されることになります。

平均年収が500万円〜700万円の場合の夫婦の年間年金受給額は以下の通りとなります。

| 夫の勤続期間の平均年収 | 夫婦の合計年金受給額 |

| 年収500万円 | 253万6700円 |

| 年収600万円 | 272万900円 |

| 年収700万円 | 290万5100円 |

以下では年収600万円前提で話をすすめていきたいと思います。

老後に必要な資産(貯金)とは?

では60歳以降に100歳まで生きるとして結局いくらの金額が必要になるのでしょうか?

年金を受給できるのが65歳からなので60歳から65歳の5年間は単純に生活費がかかります。5年間の生活費は以下となります。

| 都会 | 地方 | |

| 年間生活費 | 498万円 | 384万円 |

| 60歳〜65歳 | 2490万円 | 1920万円 |

ただ、この金額をみてピンと来る方もいると思います。この金額はほとんど退職一時金と同じ金額なのです。

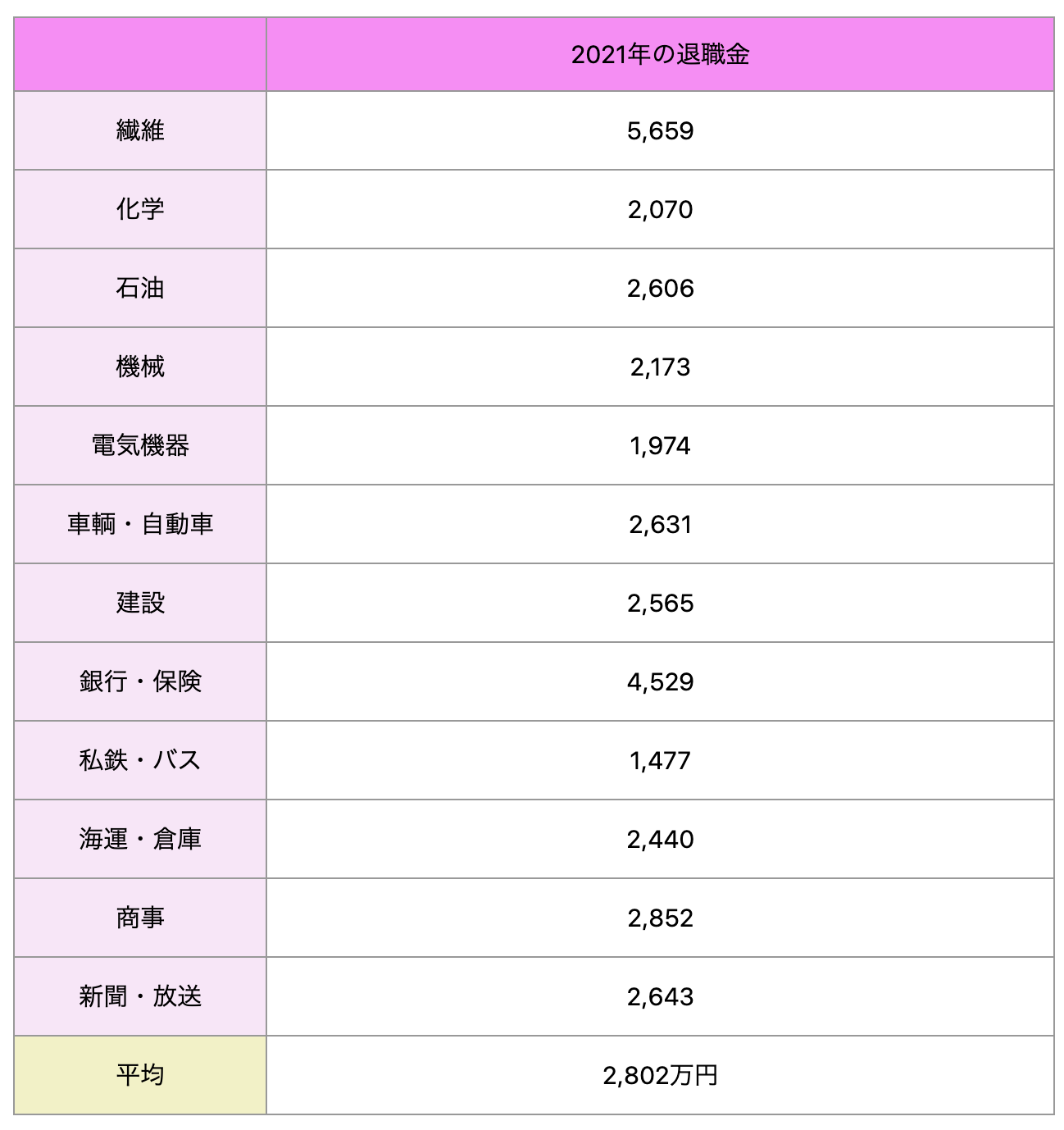

以下は2021年の1000人以上の従業員を抱える大企業で働いている方の平均的な退職一時金の金額です。

大企業であれば退職金で5年分の生活費は十分賄えるのです。ここでは話を単純に退職金で5年間生活するという前提で話をすすめます。

すると65歳から100歳までの35年間に必要な金額は、年間不足額の35倍ということになります。

| 都会 | 地方 | |

| 年間生活費 | 498万円 | 384万円 |

| 年間年金受給額 | 272万円 | |

| 年間不足金 | 226万円 | 112万円 |

| 65歳〜100歳までの35年間 | 7910万円 | 3920万円 |

つまり取り崩す前提であっても60歳時点で8000万円あったら十分に余裕のある生活が送れるということになりますね。

ちなみにさらに保守的に3%の運用リターンで生活費を賄うというプランで考えた時に必要な金額は以下と算出されます。

| 都会 | 地方 | |

| 年間不足金 | 226万円 | 112万円 |

| 税前必要金額 | 270万円 | 140万円 |

| 3%運用前提 | 9000万円 | 4666万円 |

保守的に見積もっても9000万円あれば安泰ということですね。

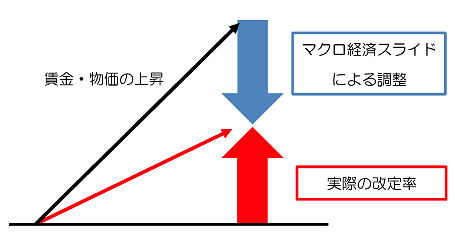

マクロ経済スライドで老後の収支は年々悪化していく

先ほど取り崩していく前提だと都会だと8000万円が必要になるとお伝えしました。

直近、日本に悪性のインフレが発生しています。エネルギーや食糧を輸入している日本は輸入物価の高騰の影響をダイレクトにうけるのです。

今までは企業努力でなんとかインフレを押さえ込んできましたが、それも限界を迎えています。

インフレ率は既にバブル期と同じ水準まで上昇しています。そして、この傾向は2020年代以降定着していくでしょう。

日本のインフレ率の推移

インフレ率と同じだけ年金も上昇すれば傷は浅く抑えられます。当然、年間支出の方が年金受給額よりも大きいので年金もインフレと同じだけ増加しても年間不足金は増加します。

ただ、社会保障料の増加を抑えるために年金の増加額はインフレ率を下回るように調整されるマクロ経済スライドが施行されています。

例えば直近の令和5年度ですがインフレ率が2.5%に対して0.3%の調整が加わり2.2%の増加になっています。

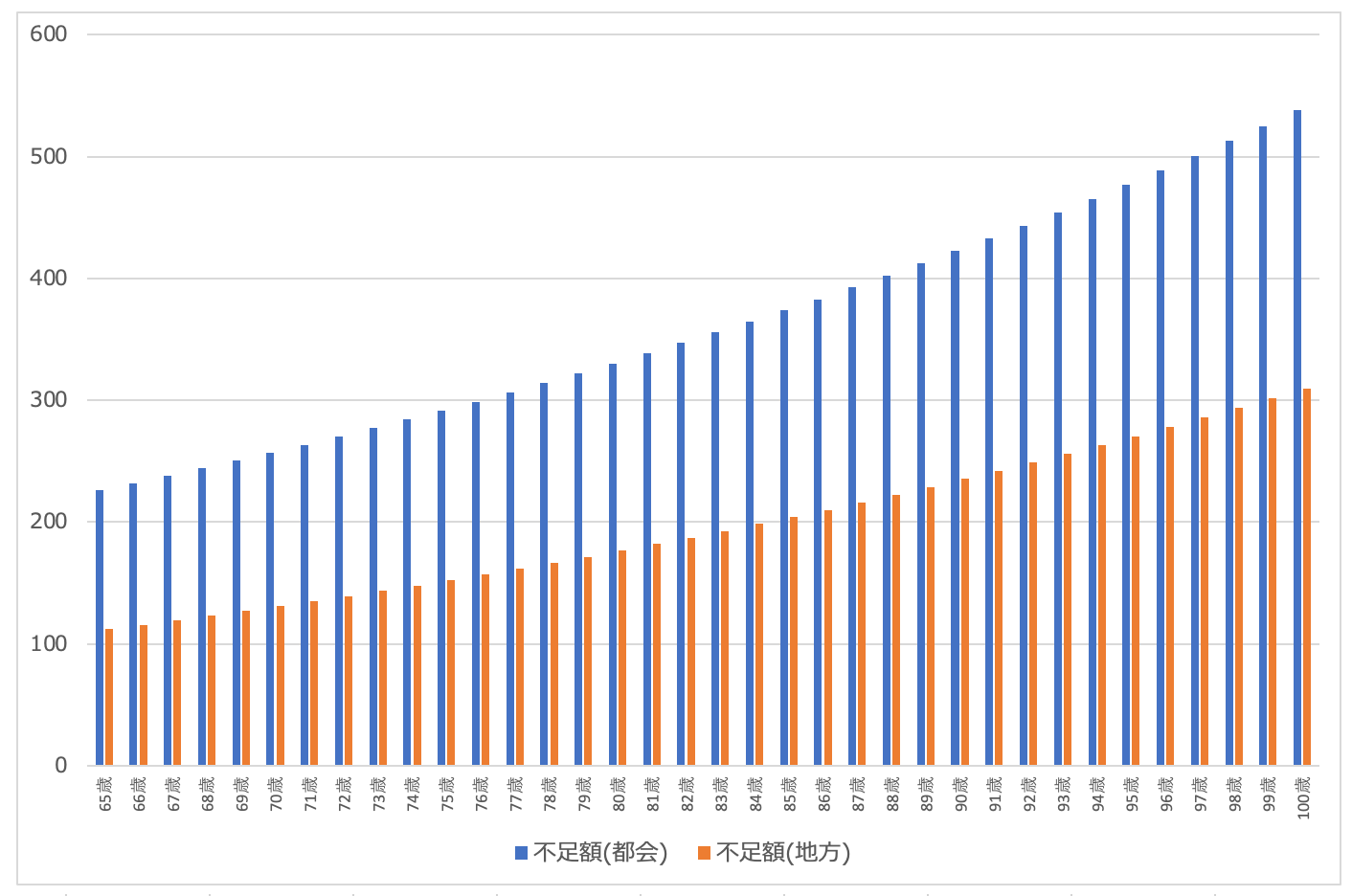

今後は日銀が目標として抱えている2%のインフレに対して調整率が0.5%で1.5%ずつ年金が増えると考えた時の65歳以降の不足額の推移は以下となります。

| 不足額(都会) | 不足額(地方) | |

| 65歳 | 226 | 112 |

| 66歳 | 232 | 116 |

| 67歳 | 238 | 119 |

| 68歳 | 244 | 123 |

| 69歳 | 250 | 127 |

| 70歳 | 257 | 131 |

| 71歳 | 263 | 135 |

| 72歳 | 270 | 139 |

| 73歳 | 277 | 144 |

| 74歳 | 284 | 148 |

| 75歳 | 291 | 152 |

| 76歳 | 299 | 157 |

| 77歳 | 306 | 162 |

| 78歳 | 314 | 167 |

| 79歳 | 322 | 172 |

| 80歳 | 330 | 177 |

| 81歳 | 338 | 182 |

| 82歳 | 347 | 187 |

| 83歳 | 356 | 193 |

| 84歳 | 365 | 198 |

| 85歳 | 374 | 204 |

| 86歳 | 383 | 210 |

| 87歳 | 392 | 216 |

| 88歳 | 402 | 222 |

| 89歳 | 412 | 229 |

| 90歳 | 422 | 235 |

| 91歳 | 433 | 242 |

| 92歳 | 443 | 249 |

| 93歳 | 454 | 256 |

| 94歳 | 465 | 263 |

| 95歳 | 477 | 270 |

| 96歳 | 489 | 278 |

| 97歳 | 500 | 286 |

| 98歳 | 513 | 294 |

| 99歳 | 525 | 302 |

| 100歳 | 538 | 310 |

| 合計不足額 | 13,034 約1億3000万円 |

7,107 約7000万円 |

都会であれば合計1億3000万円、地方であっても合計7000万円が必要になるという算出結果になります。

ただ、上記はあくまで運用を行わない前提です。

60歳時点で9000万円の資産があれば安全に運用してもインフレ率以上の運用を行うことは可能なので9000万円あれば都会でも十分安心な金額であると言えます。

関連

50代であればいくら貯金があれば安心なのか?

では、50代であればいくら貯金があれば安心といえるでしょうか?

子供が巣立つまでに必要な年間生活費とは?

さきほどは子供巣立った後の高齢夫婦世帯の年間生活費について算出しました。

しかし、50代の前半であれば子供はまだ巣立ってない方が多いかと思われます。大学に費用や場合によっては下宿費用なども嵩みますからね。

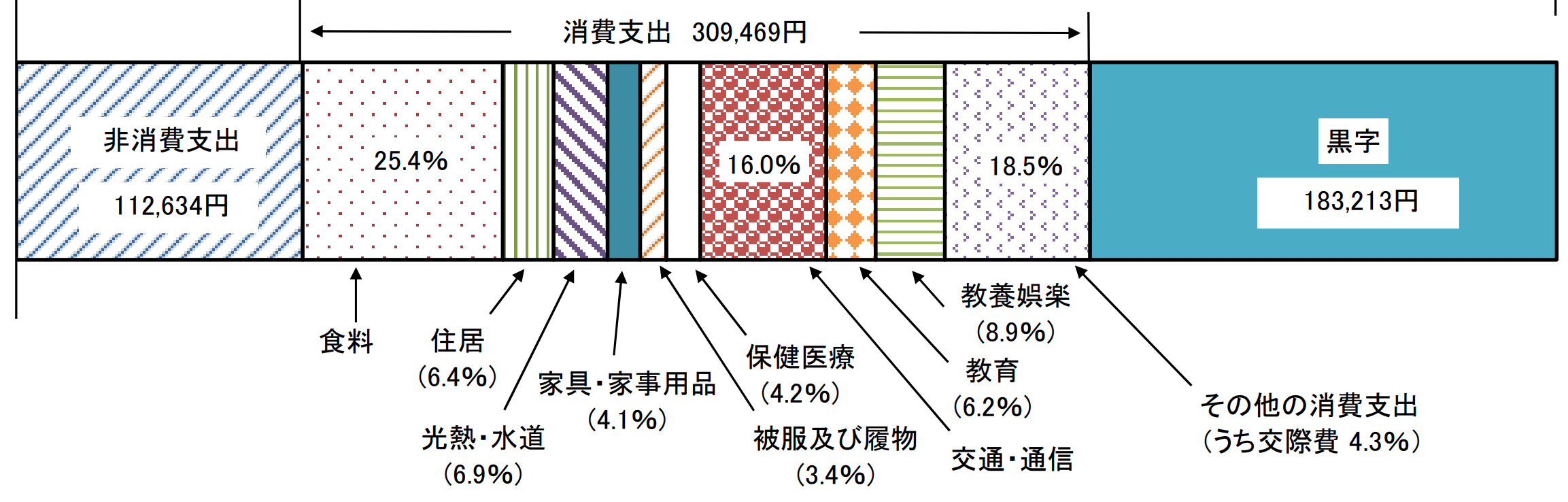

以下が総務省がだしている勤労世帯の家計収支は以下となります。

| 全国平均の家計収支 | |

| 食料 | 78,605 |

| 住居 | 19,806 |

| 光熱・水道 | 21,353 |

| 家具・家事用品 | 12,688 |

| 被服費 | 10,522 |

| 保険医療 | 12,998 |

| 交通・通信 | 49,515 |

| 教育 | 19,187 |

| 教養娯楽 | 27,543 |

| その他の消費支出 | 57,252 |

| 消費支出(月間) | 309,469 |

| 消費支出(年間) | 371万円 |

住居が19,806円という数値は馬鹿げていますよね。教育の費用が19,187円というのも非現実的ですね。

先ほどと同じく都会と地方の場合で現実的な数値に読み替えたものが以下となります。

| 都市圏 | 地方 | |

| 食料 | 120,000 | 80,000 |

| 住居 | 200,000 | 100,000 |

| 光熱・水道 | 30,000 | 20,000 |

| 家具・家事用品 | 20,000 | 15,000 |

| 被服費 | 20,000 | 10,000 |

| 保険医療 | 15,000 | 15,000 |

| 交通・通信 | 50,000 | 50,000 |

| 教育 | 200,000 | 100,000 |

| 教養娯楽 | 20,000 | 20,000 |

| その他の消費支出 | 50,000 | 50,000 |

| 消費支出(月間) | 725,000 | 460,000 |

| 消費支出(年間) | 870万円 | 552万円 |

50代でFIRE(=セミリタイア )するために必要な金額とは?

50代でセミリタイア を考えるのであれば先ほどの生活費を資本収支のみで賄う必要があります。

まず子供が巣立っていない前提で考えます。税後で3%の資本収支で賄うために必要な資産は以下となります。

| 都市圏 | 地方 | |

| 消費支出(年間) | 870万円 | 552万円 |

| 税前必要金額 | 1087万円 | 690万円 |

| 3%運用前提 | 約3億6000万円 | 約2億3000万円 |

一番難易度が高い水準ですね。殆どの方は到達不可能な水準でしょう。

子供が巣立った後の前提だと以下となります。

| 都会 | 地方 | |

| 年間生活費 | 498万円 | 384万円 |

| 税前必要金額 | 622万円 | 480万円 |

| 3%運用前提 | 約2億700万円 | 約1億6000万円 |

上記の水準でもかなり難易度は高いですね。

(関連) 50歳〜60歳で金融資産2億円〜3億円あったら資産運用を行い完全リタイア生活できるのか?

単純に取り崩していくことを前提とした必要総額は?

60歳以降に必要な金額に、50代の生活費を足し合わせて単純に取り崩していくことを前提として必要な金額を考えてみましょう。

55歳に子供が完全に巣立つ前提で算出します。

| 都会 | 地方 | |

| 50歳〜55歳 | 4350万円 | 2760万円 |

| 56歳〜60歳 | 2490万円 | 1920万円 |

| 60歳以降 | 7910万円 | 3920万円 |

| 合計 | 1億4750万円 | 8600万円 |

取り崩していく方が少しは現実味のある数値になりますね。50歳時点で都会であれば1億4750万円、地方で8600万円あれば安心といえる水準ですね。

50代を働き続けることを前提とした時に安心できる資産とは?

当然のことですが定年まで働きつづけることを前提とするなら50代の消費支出を所得で賄うことができます。

つまり、60歳時点で必要な金額である7910万円、地方で3920万円あれば十分ということになります。

ただ、50代の間に保守的に運用することができます。安全に3%で運用すると考えた時に50代でそれぞれ必要となる金融資産は以下となります。

| 都会 | 地方 | |

| 60歳時点 | 7,910 | 3,920 |

| 59歳時点 | 7,680 | 3,806 |

| 58歳時点 | 7,456 | 3,695 |

| 57歳時点 | 7,239 | 3,587 |

| 56歳時点 | 7,028 | 3,483 |

| 55歳時点 | 6,823 | 3,381 |

| 54歳時点 | 6,625 | 3,283 |

| 53歳時点 | 6,432 | 3,187 |

| 52歳時点 | 6,244 | 3,094 |

| 51歳時点 | 6,062 | 3,004 |

| 50歳時点 | 5,886 | 2,917 |

50歳時点で都会であれば6000万円、海外であれば3000万円あれば一先ず安心できる水準といえるでしょう。

40代であればいくら貯金があれば安心なのか?

では40代であればいくら貯金があれば安心なのかを考えていきましょう。

40代でFIRE(=セミリタイア )するために必要な金額とは?

40代で子供が巣立っているというケースは稀でしょう。

セミリタイア を考えるのであれば子供が巣立つ前の生活費を資本収支のみで賄う必要があります。

必要な金額は50代の時に算出した金額と同じです。

| 都市圏 | 地方 | |

| 消費支出(年間) | 870万円 | 552万円 |

| 税前必要金額 | 1087万円 | 690万円 |

| 3%運用前提 | 約3億6000万円 | 約2億3000万円 |

40代でこれほどの資産を構築する難易度は非常に高く非現実的ですね。

単純に取り崩していくことを前提とした必要総額は?

50代の時と同様に貯蓄を切り崩していくことを前提とした必要資産を算出したものが以下となります。

先ほどと同じく子供が55歳で巣立つことを前提としています。

| 都会 | 地方 | |

| 40歳〜49歳 | 8700万円 | 5520万円 |

| 50歳〜55歳 | 4350万円 | 2760万円 |

| 56歳〜60歳 | 2490万円 | 1920万円 |

| 60歳以降 | 7910万円 | 3920万円 |

| 合計 | 2億3450万円 | 1億4120万円 |

40歳時点で都会であれば2億3450万円、地方で1億4120万円あれば安心といえる水準ですね。

40代でリタイアするというのは難易度の高いことであるということがよく分かりますね。

定年までに働き続けることを前提とした時に安心できる資産とは?

定年まで働き続けることを全知恵とした場合、60歳時点で必要な金額である7910万円、地方で3920万円あれば十分ということになります。

ただ、40歳以降運用を行うことで増やすことができるので年率3%で運用した前提で60歳時点で上記の金額を構築するために必要な資産をまとめたものが以下となります。

| 都会 | 地方 | |

| 49歳時点 | 5,714 | 2,832 |

| 48歳時点 | 5,548 | 2,749 |

| 47歳時点 | 5,386 | 2,669 |

| 46歳時点 | 5,229 | 2,592 |

| 45歳時点 | 5,077 | 2,516 |

| 44歳時点 | 4,929 | 2,443 |

| 43歳時点 | 4,786 | 2,372 |

| 42歳時点 | 4,646 | 2,303 |

| 41歳時点 | 4,511 | 2,236 |

| 40歳時点 | 4,380 | 2,170 |

だいぶ現実的な数値になってきましたね。40歳時点で都会であれば4400万円、地方であっても2200万円あれば安心できるという水準になりますね。

まとめ

今回の結果をまとめると以下となります。

【50代で安心できる貯金とは?】

| 資本所得でFIRE前提 | 都市圏 | 地方 |

| 3%運用前提(子育て中) | 約3億6000万円 | 約2億3000万円 |

| 3%運用前提(子育て後) | 約2億700万円 | 約1億6000万円 |

| 資本所得でFIRE前提 | 都市圏 | 地方 |

| 59歳時点 | 7,680万円 | 3,806万円 |

| 50歳時点 | 5,886万円 | 2,917万円 |

【40代で安心できる貯金とは?】

| 資本所得でFIRE前提 | 都市圏 | 地方 |

| 3%運用前提 | 約3億6000万円 | 約2億3000万円 |

| 資本所得でFIRE前提 | 都市圏 | 地方 |

| 49歳時点 | 5,714 | 2,832 |

| 40歳時点 | 4,380 | 2,170 |