今回はハゲタカファンドとヘッジファンドの違いについて説明していこうと思います。ハゲタカファンドが有名になったのは完全に真山仁さんのドラマ「ハゲタカ」がきっかけですよね。

直近ではシャープや東芝の企業再生においても暗躍し、日本経済にハゲタカファンドが与える影響は大きくなっています。

ただ、名前の印象からもハゲタカファンドときくと悪い印象を持たれている方が多いのではないでしょうか?

- 本日はハゲタカファンドがそもそもどのようなファンドなのか?

- 他の類似したヘッジファンドとPEファンドとの違いは何なのか?

という点を中心としてはお伝えしていきたいと思います。

ハゲタカファンドとは?

まずそもそもハゲタカについてですが、ハゲタカは以下の鳥です。見て頂ければ分かるとおもうのですが、完全に鷹と同じ捕食者であることが分かります。

ここから転じてハゲタカファンドというのは経営状態が悪化し経営破綻状態に陥っている企業の株式を取得し、場合によっては経営権を握って経営再建を行い企業を再建するファンドのことを言います。(経営権を握ることは絶対ではありません)

凄いポジティブなことを行っているファンドなのですが、経営権を握っていたい元経営者の人たちからは忌み嫌われる場合もあります。

その時には乗っ取られるというイメージがあるので、ハゲタカファンドという呼称になっているのです。

ハゲタカファンド側とすれば、経営危機に陥り安値で取引されている企業の株を購入し、経営に入り込み業績をV字回復(ターンアラウンド)させまsj

結果的に株価が急騰した際に元々取得した株を売れば莫大な利益を手にすることができます。これが彼らのビジネスモデルです。

ハゲタカファンドとヘッジファンドとPEファンドの違い

では「ハゲタカファンド」と「ヘッジファンド」と「PEファンド」は、何が違うのでしょうか。

ハゲタカファンドとヘッジファンド

ヘッジファンドはどのような市況環境であっても収益獲得を目指すファンドであり、収益が出るのであれば手法は様々で中には経営権を獲得して、

経営の中に入り込んで企業業績を軌道に戻した後で売却し大きな利益を手にするファンドも存在し、これはハゲタカファンドと同じということが出来ます。

ハゲタカファンドは、ヘッジファンドの一つの種類ともいうことができるでしょう。

ヘジファンドについては投資信託とは何が違うのかという点から、おすすめできるヘッジファンドまで以下でまとめていますので参考にしてみてください。

ハゲタカファンドとPEファンド

PEファンドは未公開株を取得して、経営に入り込み企業価値をあげることにより株式価値を増加させ、上場させてから売却又は取得値より高い価格で未公開のまま売却することで収益を獲得するファンドです。

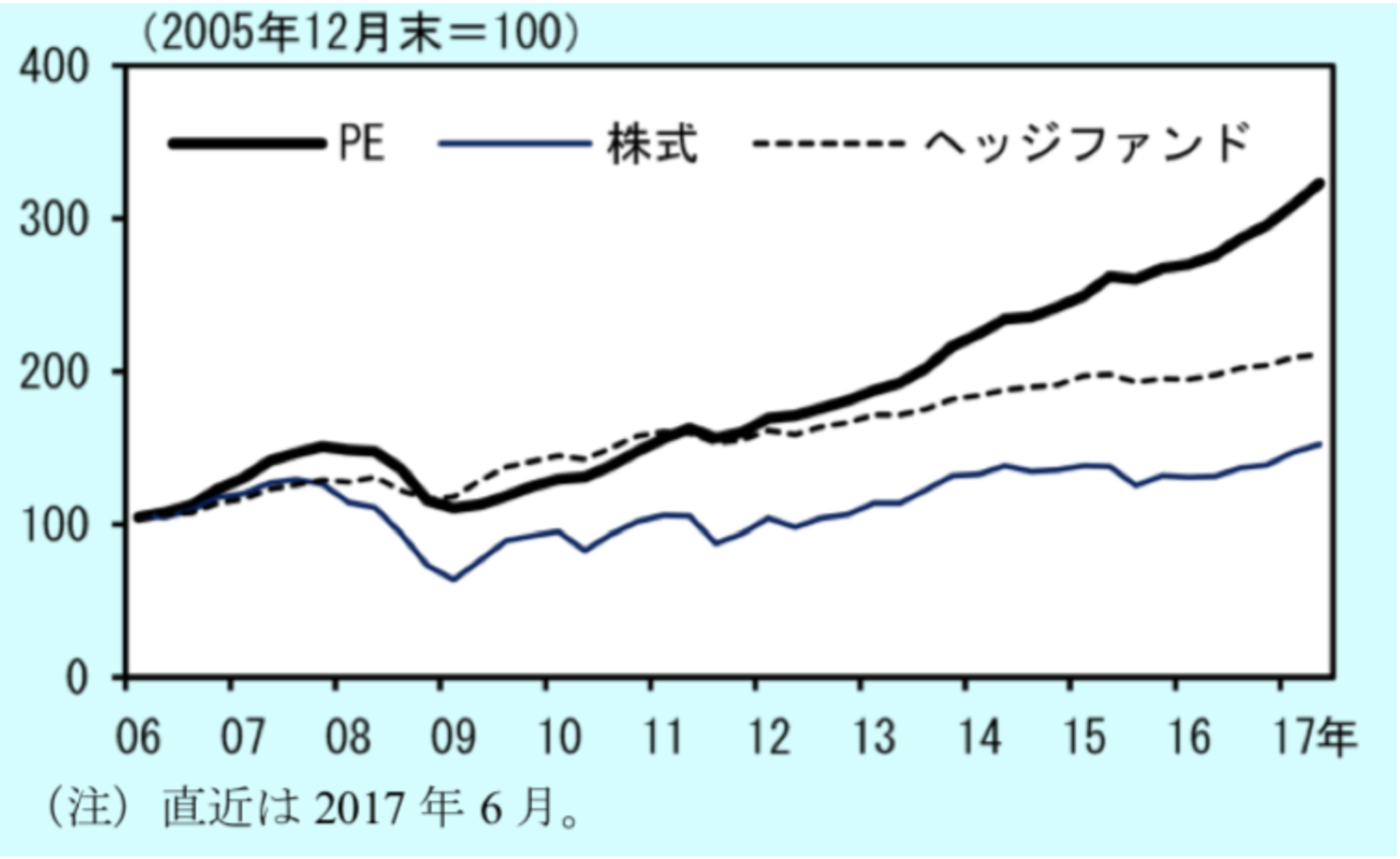

PEファンドは歴史的にも高い成績を残しており、市場平均だけでなくヘッジファンドすらも上回る高い成績を残していることが日銀の研究でもわかっています

PEファンドの中でも既に事業が確立されていて成熟している未公開企業に投資を行い、経営に入っていき株式価値をあげた上で売却又は上場するファンドをバイアウトファンドといいます。

米国の主要なPEファンドであるKKRやブラクストーン、カーライルなどもバイアウト型ファンドを発祥として発展してきております。

日本には個人でも投資できるバイアウトファンドというものが今までほとんどありませんでしたが、中には数百万円単位から投資可能なPEファンドというものも存在します。

PEファンドが株式を取得する企業は、ハゲタカファンドのように経営危機に陥っている企業に限定しません。その為、投資対象の広さという観点においてはPEファンドの方が広い概念となります。

現状日本では成長新興型の企業に入り込み上場利益を狙うベンチャーキャピタル型よりは成熟企業に投資を行うバイアウト型投資の方が多くなっています。

企業業績のV字回復(ターンアラウンド)は、既存成熟企業に投資するバイアウト型の一つの分野となっています。

一方ハゲタカファンドは未公開株のみではなく、公開株にも手をだしますので、この点ではPEファンドの方が広い概念になります。

三者の関係性纏め

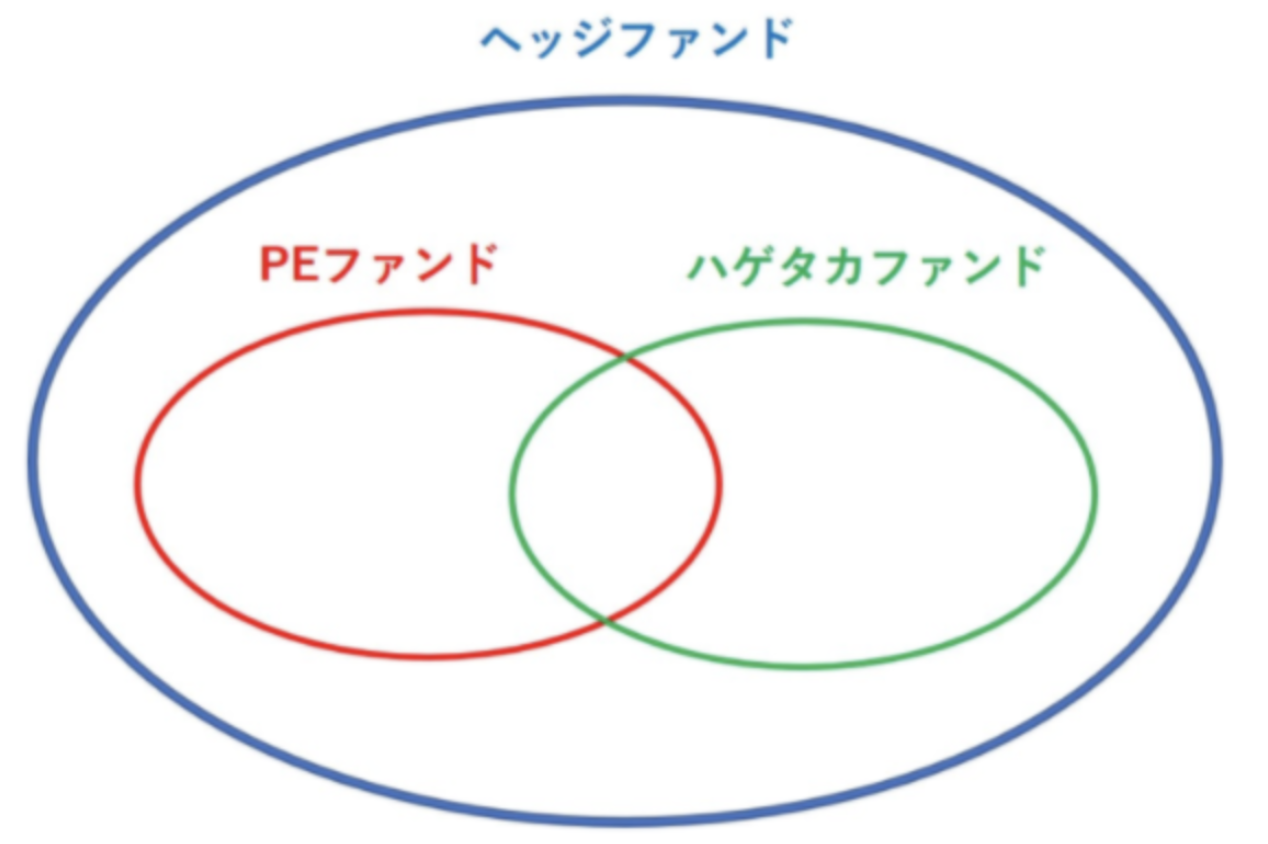

以上のことからヘッジファンドとPEファンドとハゲタカファンドの関係は以下のような図で表されることになります。

投資戦略については柔軟で特に決まった方法などがないヘッジファンドの一種としてハゲタカファンドとPEファンドはくくられます。

一方、両者はお互い共通部分を持ちながらも完全に一致しているわけではないという特徴を持っています。

ハゲタカファンドが暗躍している事例:東芝

最近でいうと一番有名なのは東芝ですね。

東芝は2017年末に6000億円もの第三者割当増資に踏み切りました。第三者割当増資は、資本提携や事業支援、会社再建の為に資金調達を必要とする場合が多く、

現在の株主であるかそうでないかを問わずに特定の第三者に対して募集株式を割り当てる方法です。

既存株主にとっては持株比率が低下してしまうので、あまり嬉しいものではないですね。当然東芝は会社再建の為の資金を捻出する為に、この手法を取りました。

重要なのは東芝の6000億円の増資に応じた面々ですね。主なものを順にみていきましょう。因みに今回の事例は一位のエフィッシモですら経営権を握っているわけではありませんが。

しかし死に体の企業の株を購入し、値上がり後に大きな利益を得ようという面においてはハゲタカファンドといえます。

エフィッシモ

14%つまり840億円を取得したのは現在の筆頭株主のエフィッシモです。何その会社と思われた方も多いと思いますが、このエフィッシモという会社まさかの村上ファンドの系統を継ぐ会社なのです。

エフィッシモは旧村上ファンド幹部の高坂氏が立ち上げた資産運用会社で米国の基金を始めとした欧米の機関投資家からの資金を預かり運用しています。

主に日本株で実績をあげており、日産車体、ジャパンディスプレイ、第一生命、川崎汽船などの投資を行ってきた実績があります。

東芝についても2017年3月に東芝の8.14%を保有する大株主となり9.89%まで買いました後に、今回の第三者割当増資で11.34%をもつ筆頭株主に躍り出ました。

因みにこのエフィッシモですが、さすが村上ファンドのDNAを継いでいるファンドで、川崎汽船に対して2016年の株主総会で村上英三社長の再任に筆頭株主として反対票を投じています。

かろうじて、会社側は村上社長を再任させることが出来たみたいですが、経営に対してずばずばという姿勢は村上氏譲りですね。(村上ばかりで紛らわしくてすいません)

エリオット・マネジメント

5.6%つまり340億円を出資したエリオット・マネジメントは平均して年15%程度を稼いでいる米国のヘッジファンドです。

ヘッジファンドの投資手法の一環として、このような投資も行っているということですね。

エリオットは資源大手のBHPビリトンに米国の石油事業の分離と要求したり、韓国のサムスン電子に3兆円近い特別配当の支払いを求めたり、

アルミ大手のアルコニックのCEOを辞任に追い込むなど、エフィッシモと同じくモノ言う株主として実績のあるファンドです。

サーベラス・キャピタル・マネジメント

2.3%つまり140億円程を出資したのは、以前西武ホールディングスを買収したことで調べるサーベラス・キャピタル・マネジメントです。

同社は西武に対して敗れはしましたが、敵対的TOBを仕掛けるなどいずれもアクティブな動きをしています。

東芝におけるハゲタカファンドの狙い

募集当時280円台だったのですが、東芝の原子力事業には経済産業省のバックがついており倒産することはまずないと考え、

適切な処置を施せば400円以上に値上がりすることは必定と考えて群がっているのです。

一方、日本の投資信託やファンドは参入できていないのは残念なことだと思います。主幹事がゴールドマン・サックスだったので、外資系のハゲタカ企業が殆どを占めていますね。

株主となったファンドが共同して、不採算事業の切り離し、優良事業の売却阻止に動いてくる可能性はあるので、一つ一つのファンドがというより合同を組んでハゲタカ本来の物言う株主としての行動を起こしてくることは十分に考えられます。

まとめ

ハゲタカファンドは経営状態が危機的な状態の株主を購入して、時には経営権を取得して企業の業績を回復させ株価が上がった時に売却をして大きな利益を得ようとするファンド。

世間的には悪いイメージをお持たれがちであるが、その行動自体は優良な企業を危機から救うことと結果的にはなるので、マーケットには必要なプレイヤーであるともいえる。

ハゲタカ的な動きをするヘッジファンドもあれば、PEファンドもあるが、ヘッジファンドがより広い概念として存在している。

私が投資しているヘッジファンドではハゲタカファンド程ではないが、経営に対して意義のある提言を行い株式価値を向上させた上で売却をするという活動も行っており、

投資家リターンベースで年平均10%程度と良好な成績を上げ続けおります。

投資先という観点で見た場合にも「ヘッジファンド」「ハゲタカファンド」「PEファンド」というのは魅力的な存在ですので、

数百万円以上といったある程度まとまった資金があり、高いリターンの投資先を探している場合には検討してみても良いと思います。