まず「ヘッジファンド」という言葉を聞くと、日本人がまず思い浮かぶのは村上ファンドなのではないでしょうか?村上ファンドがニッポン放送株でインサイダー取引を行った嫌疑で、逮捕されメディアが大々的に喧伝しました。

結果的に日本人の脳裏に「ファンド=危険、犯罪、金の亡者」というイメージが張り付いてしまいました。

他にも1997年のアジア通貨危機でヘッジファンドが暗躍し市場に衝撃が走ったことも、20年以上も前のことですが記憶に新しいです。

今回は本当にヘッジファンドって怪しい存在なのか?投資を検討すべきなのかどうかについて、詳しく説明していきたと思います。

関連記事:日本国内のおすすめヘッジファンドを一覧にしてランキング形式で掲載!

ヘッジファンドのイメージって本当?

冒頭で説明した村上ファンドの件と加えて日本人のファンドとヘッジファンドのイメージはこんな感じではないでしょうか?

- 犯罪的な集団?

- 市場を操っている?

- 派手なパフォーマンスをあげている?

- ハイレバレッジで危険な投資をおこなっている?

- ヘッジファンドマネージャーの給料は莫大?

- そもそも表にでない闇の集団?

等々、色んなイメージ、主に悪いイメージの方で抱いていると思います。公募ファンドではなく、私募ファンドなので情報があまり表に出てこず、人々は情報のないものを怖がり憶測で語るので、かなり偏ったイメージを持っているように思います。

筆者は実際にヘッジファンドへ長年投資してきたので、それぞれ説明してみたいと思います。

犯罪的な集団?

犯罪的な集団かどうかという点についてです。確かに本当に一部のファンドは実際に運用していないのに資金を集めて既存投資家に分配しているポンジ・スキームを取っている詐欺的なファンドも存在しています。

ヘッジファンドを購入する際に注意したいリスクを徹底解説!ポンジ・スキーム、架空ファンドの見分け方を紹介する。

ある限られたファンドが犯罪行為を行うことにより、ヘッジファンド全体のイメージが悪くなっている所はメディアの影響が大きいです。

富裕層から資金を集めて派手な運用成績を出している煌びやかなファンドを叩くと視聴率が上がりますし、日本人は出る杭はうつ性質なので特にこの傾向が強いですね。

「年100%リターンを達成しています」「月り10%保証」などといったような、無茶苦茶な運用成績を誇大広告してくるようなファンドは注意した方がいいでしょう。

市場を操っている?

ヘッジファンドが市場を大きく動かした事例としてジョージソロスのファンドが英ポンドを売り込みまくり、一夜で1000億円の利益をえたことが有名です。然しこれは本当に市場操作なのでしょうか?

実は調べてみると本質は実態の実力より政府により過大に評価されていた英ポンドを適切な水準に戻す取引であったことが分かります。

以下以前の私の記事ヘッジファンドの成り立ちと歴史で事の顛末を纏めています。ご興味がありましたら、以下抜粋部分を読んでみて下さい。

当時英国は現在のユーロの実現に向けてドイツのマルクに対して一定程度固定するシステムを取っていました。

然しこの固定レートがイギリスの経済の実態から考えて不当に高いものであると考えたソロスは1992年にBoEの為替介入に対して、100億ドル相当のGBPを売り浴びせBoEの為替介入を崩し、GBPが大暴落し一夜で9億6000万ドル(日本円で1000億円)の利益を得た経済的事件です。

この事件が起こった9月15日を現在でもイギリスではBlack Wednesdayと呼んでいます。(因みにソロス自身はWhite Wednesdayと皮肉を込めて呼んでおります)

ソロスにとって市場とは常に適正価格を提示しているものではなく、不完全な知識を持った不完全な人間達により評価されているもの故、適正価格として存在することは滅多にないという考えのもと割安であるものを買い、割高であるものを売るということを一貫して行い、連戦連勝を収めてきました。

ソロスが行ったのは適正価格と乖離している株、債権、為替等の金融商品を見極め、適正と思われる水準に向けて売買を行うという王道の手法なのです。

真っ当なヘッジファンドはこのように価格の歪みをみつけ、歪みを正す投資活動を行っています。寧ろ市場をあるべき姿に戻す役割を担っており、適切な市場を維持するためになくてはならない存在といえます。

派手なパフォーマンスをあげている?

確かにヘッジファンドの中には高いレバレッジを掛けて年率50%-100%の派手なパフォーマンスを追求しているファンドもあります。

ただレバレッジを掛けることは安定的な資産運用には向いていません。また、そのようなヘッジファンドが破綻したというニュースが多々見かけます。

例えば自分が1000万円をレバレッジ3倍掛けているファンドに投資するとします。ここでこの預け入れたファンドが投資した銘柄が20%値下りしたとします。

するとレバレッジを掛けていますので、1000万円 × 3倍 × 20% =600万円を一気に失い、400万円となってしまいます。

ここまで落ち込むと、真っ当な運用をして1000万円を取り返すのは非常に難しいです。下落を取り返すのはとても困難なのです。損切りが株式投資で重要であるという理由はここにあります。

ヘッジファンドだから派手な利回りを求めると、どこかで大きな損失を負う事になるのでおすすめできません。コツコツと積み上げ型の「利回りを作れる」ファンドを選ぶべきでしょう。

ヘッジファンドマネージャーの給料は莫大?

ヘッジファンドマネージャーの給料は少ない人もいますが、青天井でもあります。これはヘッジファンドマネージャーの収入の殆どが、運用しているファンドの運用成績に依拠している為です。

例えば、5000億の巨大なファンドを運用しているマネージャーが、その年20%の運用利回りを上げたとします。すると運用収益は1000億円です。

この運用利回りの中からファンドマネージャーが30%を報酬としていただくという場合、収入は300億円と巨額になります。

一方、もし運用収益が0%またはマイナスだった場合は報酬は殆どなしということになります。要はいい成績を残せば、預入額も増えるし、報酬も増える仕組みになっているのです。プロアスリートと通じるところがありますね。

悪い成績ばっかり出していると淘汰されるし、いい成績を残せば何十億、何百億ともらえるのです。自分の残した運用成績の一部をもらうという形態の為、不当に取りすぎているということはありません。

寧ろこの形態の為にモチベーションは非常に高く、相場に対して真剣にむきあっているということが出来ます。

そもそも表にでない闇の集団?

そもそも周りに村上ファンドに投資していたなんて話はきかないですし、あまり周りにヘッジファンドに投資しているという話もきかないでしょう。

ヘッジファンドの成り立ち自体が、欧米の富裕層の資産を守り育てることだったので、主に資産を預かっているのは富裕層からです。

ヘッジファンド側も顧客管理の観点から、少額を大勢から集めるより、大金を少数から集める方が、顧客管理コストが低くなります。

ヘッジファンドは少数精鋭なので、管理費用は最小限に抑えたいという思惑もありますし、その方が人件費も安くなりますからね。

また日本にヘッジファンドもあるのか?

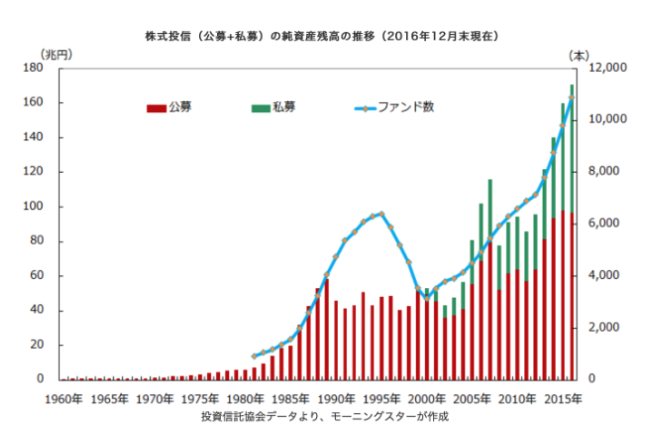

と思われているかたもいらっしゃると思いますが、以下のグラフの通り年々日本でも運用額が増えてきております。

密かに日本でも富裕層の間でヘッジファンドへの投資が増えてきております。

日本でも投資はマストな時代へ。ヘッジファンドはいくらから投資できる?

ヘッジファンドへの投資は、欧米では「オルタナティブ投資」として長年投資ポートフォリオに登場するなど王道の投資でした。

しかし、日本ではそもそも資産運用自体が重要視されておらず、基本的には現金で定期預金、もしくはタンス預金して、サラリーマンとして定年まで勤め上げる余生を楽しむのが基本の生活でした。

しかし、これは日本が30年にもわたるデフレ時代を経験し、インフレが起きない世界では当然現金の価値は目減りしないので、資産運用など考えていない人がほとんどでした。

しかし、時は2022年、ついに日本にもインフレが上陸しました。

年率で4%近くのインフレ率上昇となっていますので、単純に現金1000万円の価値が960万円ほどへ減価していることになります。

現金自体は1万円札が1000枚ありますが、普段我々が買い物するスーパーの食品などは値上がりしてしまっているため、実質現金は減価しているということです。

つまり、投資をせずに黙って現金を握っているだけでは、本当に資産が減少してしまう時代に突入したのです。株、不動産、金などへ現金を替えておかないと、気づけば一人だけ貧乏に陥ってしまうのです。

さて、投資をしていく上でも、自分で考えて金を買う、株を買う、不動産を買うという行為が必要ですが、流石に本業があって運用も、結婚生活に育児・・・など人生は忙しいですよね。

基本的には、手数料を払って運用はプロに任せたいものです。そしてそこで登場するのが、上記で散々説明したヘッジファンドという存在です。

ヘッジファンドは私募ファンド故に情報が出ておりませんが、ヘッジファンドの選択を間違えなければ、長期的に複利リターンで資産を飛躍することも可能です。

最低出資額は日本ではまだまだヘッジファンドが黎明期であることから、1000万円と低めに抑えているところが多いようです。欧米では1億円、10億円などが最低出資額であるケースが多いですが、日本はまだまだ1000万円単位で投資できるので、早めに乗ることをお勧めします。

ヘッジファンドが王道の投資になっていく過程で、優良ファンドの最低出資額は必ず引き上げられます。

最後に、以下で日本のヘッジファンドについては詳しく纏めていますので参考にしていただければと思います。

おすすめのヘッジファンドランキング

上記で、ヘッジファンドを選ぶ過程で、派手な利回りを求めていたり、ハイレバレッジを掛けているファンドは危険であることを説明しました。

しっかりとファンダメンタル分析に基づいて投資判断を行っているヘッジファンドの中には、日本でも安定的に10%程度の利回りを上げているファンドが存在します。

ヘッジファンドへの投資に興味を持っている方は、よくファンドの善し悪しを見極めることが大切だと言えるでしょう。

筆者が長年のヘッジファンド投資経験からまとめたランキング形式の記事がありますので、ぜひ参考にしてみてください。

-

-

日本国内のおすすめヘッジファンドを一覧にしてランキング形式で掲載!

今回は私の投資の軸を形成しているヘッジファンド(私募ファンド)への投資について以下の点を含めて記載していきます。 「ヘッジファンドとはそもそも何なのか?」 「何が優れているのか?」 「ど ...

続きを見る