前回は中国という国の魅力について、経済、財政、政治という側面からお伝えしてきました。

→ 躍進を続ける中国経済!崩壊が囁かれているが実態は?特徴と今後の見通しを含めてわかりやすく解説。

新興国株式投資に目をつけている筆者としても中国は最も魅力的な国として実際に投資も行なっています。

要約すると以下となります。

メモ

- 成長率は下がってきてはいるが依然として他の新興国より高い水準を維持

- 2028年には米国を抜いて世界1位のGDPを誇る超大国になる

- 人口ピラミッドはまさにバブル期直前の日本と同様の形状

- 総資本形成のGDP比率の高さは懸念されるが順調に個人消費も拡大している

- まだ1人あたりGDPは低く上昇余地は大きい

- ハイテク産業の興隆によって高付加価値産業へのシフトをおこなっている

- 政府債務はまだまだ安全圏だが企業債務は重い

- ただ一部の国有企業の債務が重いだけなので銘柄選択の際には避ければ問題なし

- 習主席は3期をつとめることとなり今後5年は安定政権が期待できる

今回はいよいよ本題の中国の株式市場は投資先として魅力的なのか?

という観点でお伝えしていきたいと思います。

中国の株式市場の特徴

まずは中国の株式市場の特徴についてお伝えしていきます。

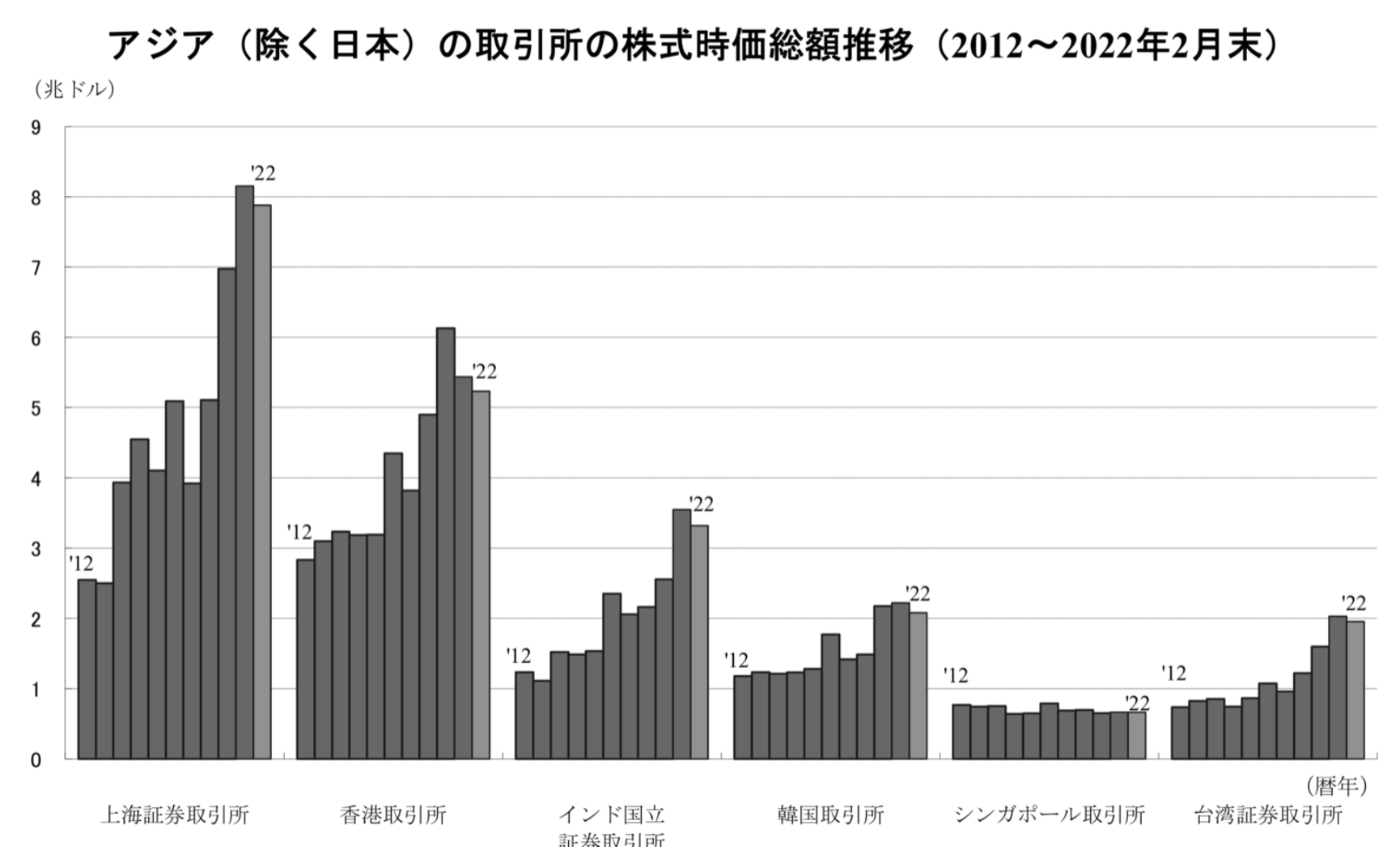

2022年現在、上海証券取引所は世界第2位の証券取引所であった東京証券取引所を上回る規模となっています。

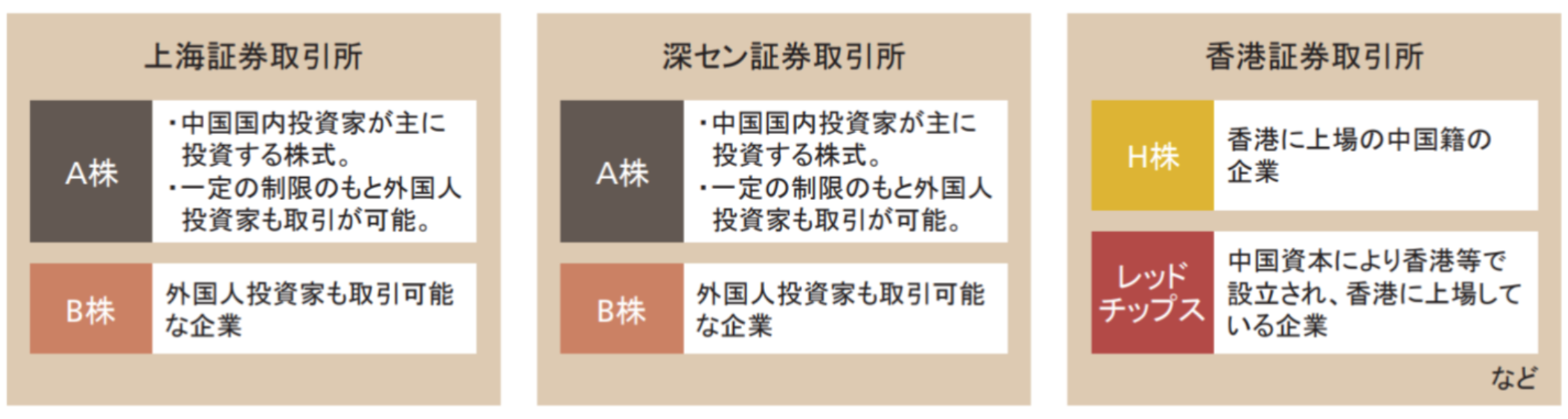

一言に中国株式市場といっても以下の通り中国本土の証券取引所と香港証券取引所があります。

中国本土に存在する上海証券取引所と深セン証券取引所

中国本土には上海証券取引所のほかに深セン証券取引所が存在しています。

| 市場 | 上場企業数 | 時価総額 | ||

| 上海市場 | A株 | メインボード | 1,247 | 約670兆円 |

| 科創板 | 420 | 約68兆円 | ||

| B株 | メインボード | 46 | 約1兆円 | |

| 深セン市場 | A株 | メインボード | 1,486 | 約390兆円 |

| 創業板 | 1142 | 約19兆円 | ||

| B株 | メインボード | 43 | 約0.8兆円 | |

参照:東洋証券

香港と深センを合わせると1000兆円を超える市場規模になります。日本の国家予算が100兆円であることを考えるといかに巨大かわかります。

それぞれの市場の簡単な説明は以下となります。

| A株 | 主に中国国民が投資するための株式市場 |

| B株 | 海外投資家用の市場。全銘柄を海外の投資家が投資可能 |

| 科創板 | 2019年7月に開設された市場でハイテク企業向けの市場。半導体や車載電池をはじめとしたハイテク企業が上場している。 |

| 創業板 | 深セン証券市場の新興企業向けの市場。中国版ナスダックとも呼ばれている。 |

原則、A株は中国国民用であり海外投資家はアクセスできなかったのですが、以下の通り徐々に規制を緩和してきています。

例外として、外国人投資家が、適格外国機関投資家(QFII)または人民元適格海外機関投資家(RQFII)の資格があれば、中国政府により許可された投資枠の範囲内でA株に投資ができます。

外国人投資家への市場開放を目的に、2020年5月より上述のQFII/RQFIIの投資限度枠が事実上撤廃されました。2020年9月に発表されたQFII/RQFIIの新制度では、QFII/RFQIIの申請要件が緩くなり、プロセスが簡素化されたほか、許可された投資対象もA株から、金融先物や商品先物・オプションを含むデリバティブ(金融派生商品)取引に拡大されました。

外国の機関投資家に対する中国投資への障壁が緩和されることで、今後の中国市場へのさらなる投資拡大が見込まれています。

参照:東証マネ部

実はこのニュースは非常に重要で、中国の政治指導部が株式市場を拡大させたいという意図を持っていることを意味します。

つまり、本格的に日本の1980年代のように株価が飛翔していく下地が作られていることを意味します。

海外投資家に向け広く開かれた香港株式市場!H株やレッドチップとは?

香港証券取引所は香港に投棄している企業だけではなく中国本土の銘柄も数多く存在しています。

| 市場 | 上場企業数 | 時価総額 | |

| 香港市場 | メインボード | 2220 | 860兆円 |

| GEM | 347 | 2兆円 | |

GEMは「Growth Enterprise Market」の略です。名前の通り、成長株市場でマザーズの中国版と思っていただければ問題ありません。

また、メインボードの中にはH株とレッドチップという二つの種類の銘柄が存在しています。

香港メインボードの分類

【H株】

H株は名前の通りHong KongのHです。中国本土に登記をおこなっているものの香港証券取引所に上場している銘柄群です。石油、道路、電力などの中国を代表する国有企業が多くなっています。

【レッドチップ】

米国には優良銘柄を意味するブルーチップという銘柄群がありますが、レッドチップは中国共産党の赤色をイメージした中国版のブルーチップです。

中国政府の資本が30%以上入っているものの登記している場所がケイマン諸島などのタックスヘイブンとなっています。ただ、事業を行なっている拠点は中国本土となっており中国銘柄であることにはかわりません。

まとめると以下の通りとなります。

中国株式市場は著しく割安な状態!なぜ上がらない?今後は上がる?

では現状中国の株式市場がどのような状態となっているか見ていきましょう。

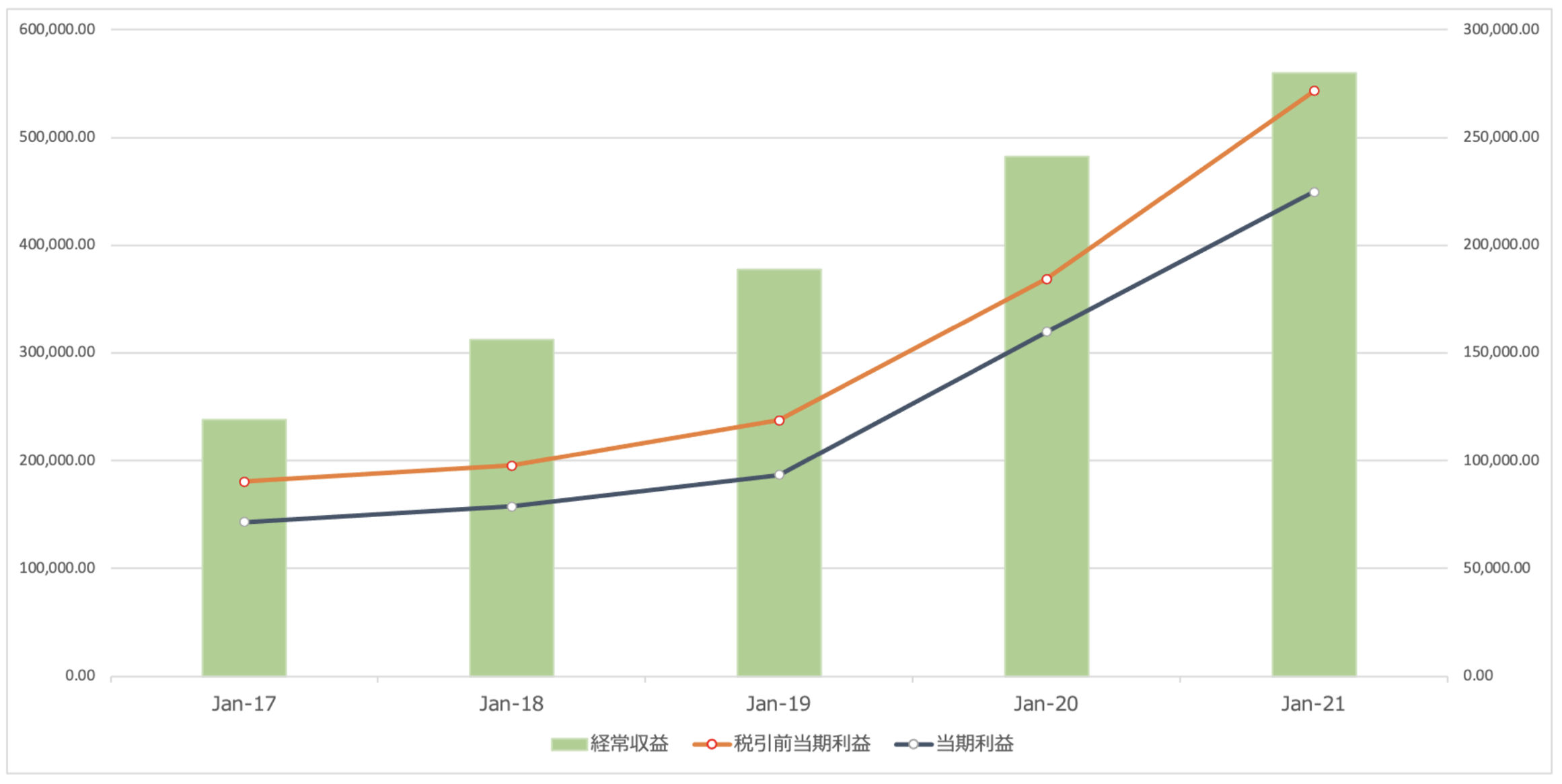

企業収益は増加の一途であるにも関わらず株価は一定でマグマを蓄えている

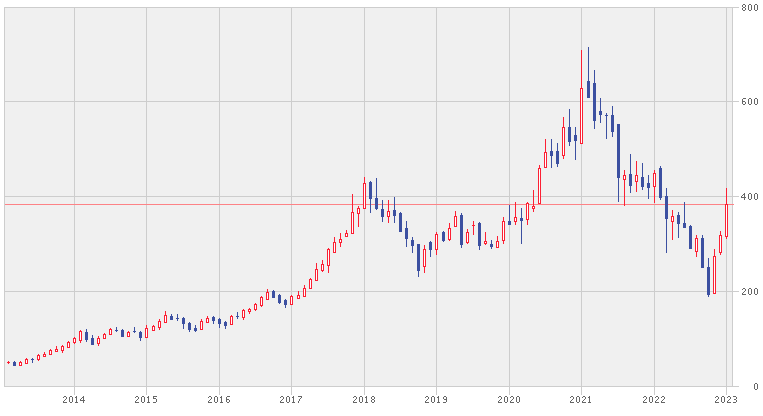

中国の株式市場はGDPが2倍以上に膨らんだ2010年代を通じてまさかの停滞しています。

利益が増加してるにも関わらず、株価が停滞していることで確実に上昇に向けた圧力は高まっています。

現在の中国のPERは11.3、PBRは1.3とほかの世界の株式市場と比べて明らかに割安な状態となっています。

つまり大きなチャンスが存在するのです。

| 地域・国 | PER | PBR |

| 中国 | 11.3 | 1.3 |

| 香港 | 14.6 | 1.1 |

| 全世界 | 29.9 | 3.2 |

| 先進国 | 32.1 | 3.4 |

| 新興国 | 18.7 | 2.1 |

| 日本 | 17.8 | 1.5 |

| 米国 | 37.5 | 5.3 |

| インド | 33 | 1.7 |

さらに別の側面からみていきましょう。

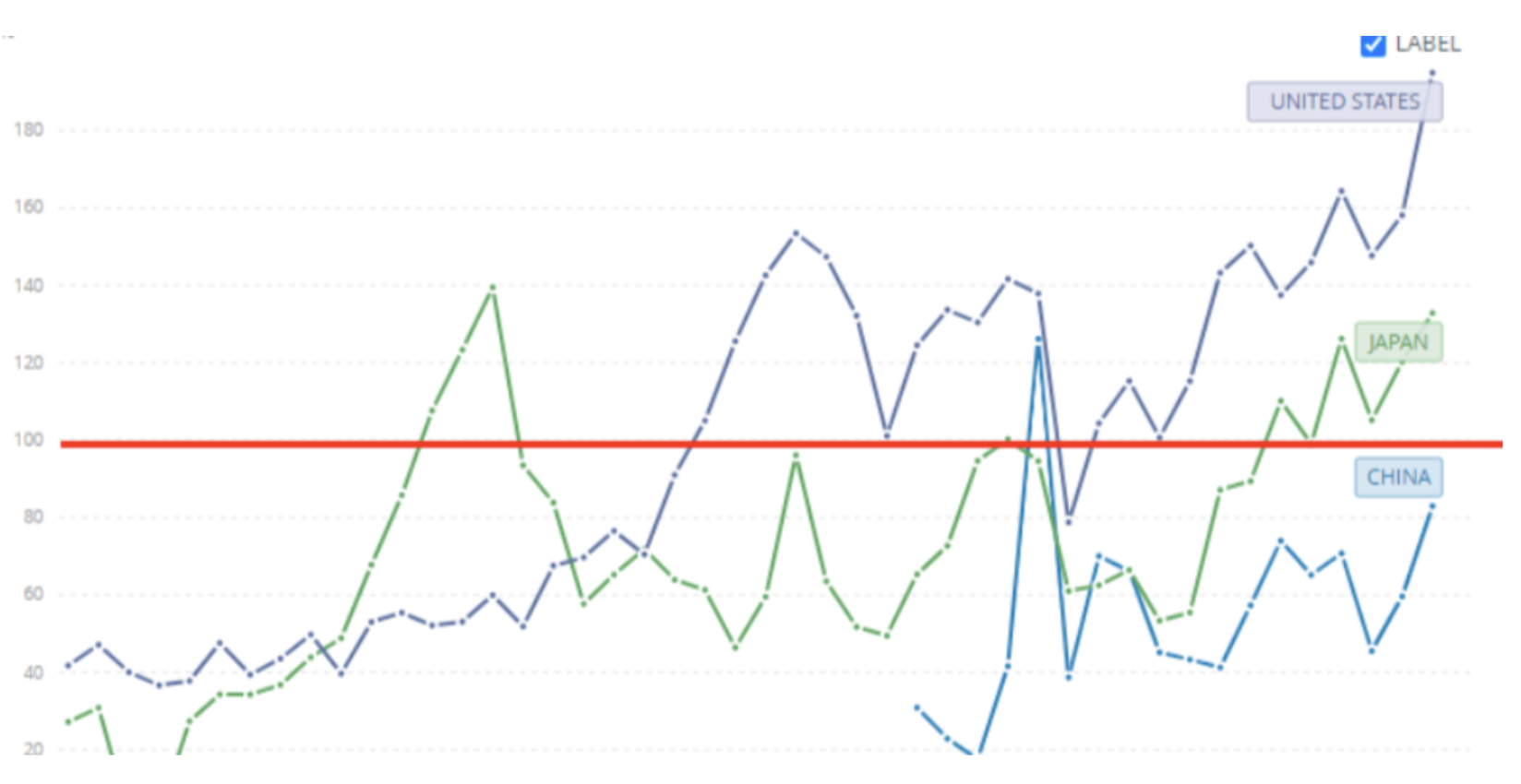

GDPに対して株式市場の割安度、割高度をはかる指標としてバフェット指数があります。

バフェット指標とは、株式の時価総額を名目GDP(国内総生産)で割り、100を掛けてパーセント表示にした数字で、一般に100%を上回れば株価は割高、下回れば割安と解釈される。 著名投資家のウォーレン・バフェットがこれを重視するとされていることから、バフェット指標と呼ばれている。

参照:楽天証券

以下の通り米国と日本は100を大きく上回っているにも関わらず、中国はまだ100以下で推移しています。

経済規模からみても株式市場は過少評価されているのです。

1人あたりGDPは今後株価が加速する水準に突入

そして、今から中国株式市場が魅力的と考える最も大きな理由はGDP水準です。

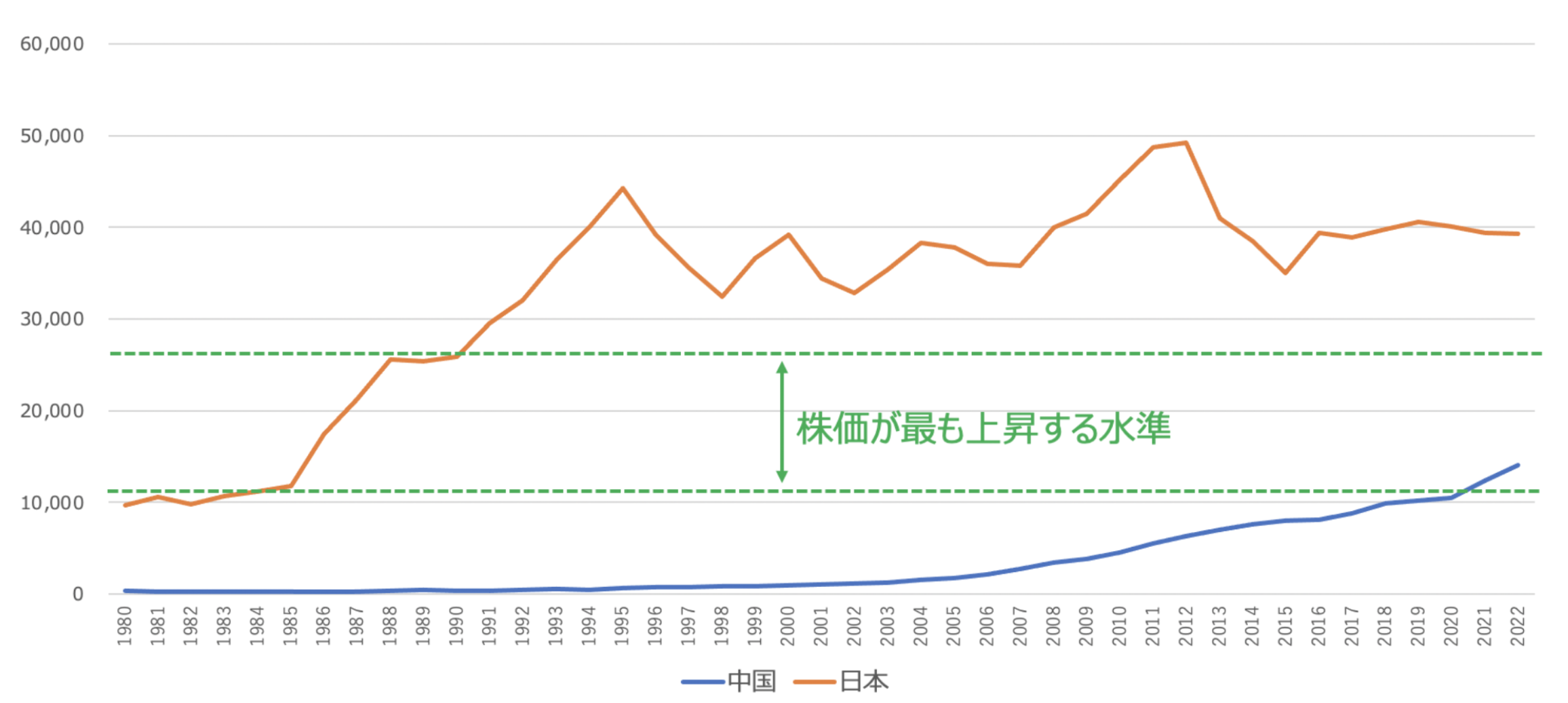

日本のバブルは1985年から発生して1990年まで継続しました。

そして、以下日本と中国の1人あたりGDPの推移を比較したものをご覧ください。

現在の中国がまさに日本の1985年の水準と重なっています。

株式市場は自国民が投資することで大きく拡大します。

しかし、まだ貧しい状態では衣食住の確保が優先され株式に投資する余力が国民にありません。

つまり、株式市場が暴騰するには、ある程度の経済水準に達する必要があるのです。

そして、中国はまさに今、その「ある程度の水準」に到達しているのです。

数年以内に中国株が世界を席巻する状態になる確度が高いと考えて筆者は中国株式市場に投資を行っています。

筆者がどのように中国株式市場に投資をおこなっているかは追って説明いたします。

外国人の保有割合は極僅かで今後本格流入によって株価の暴騰が期待できる

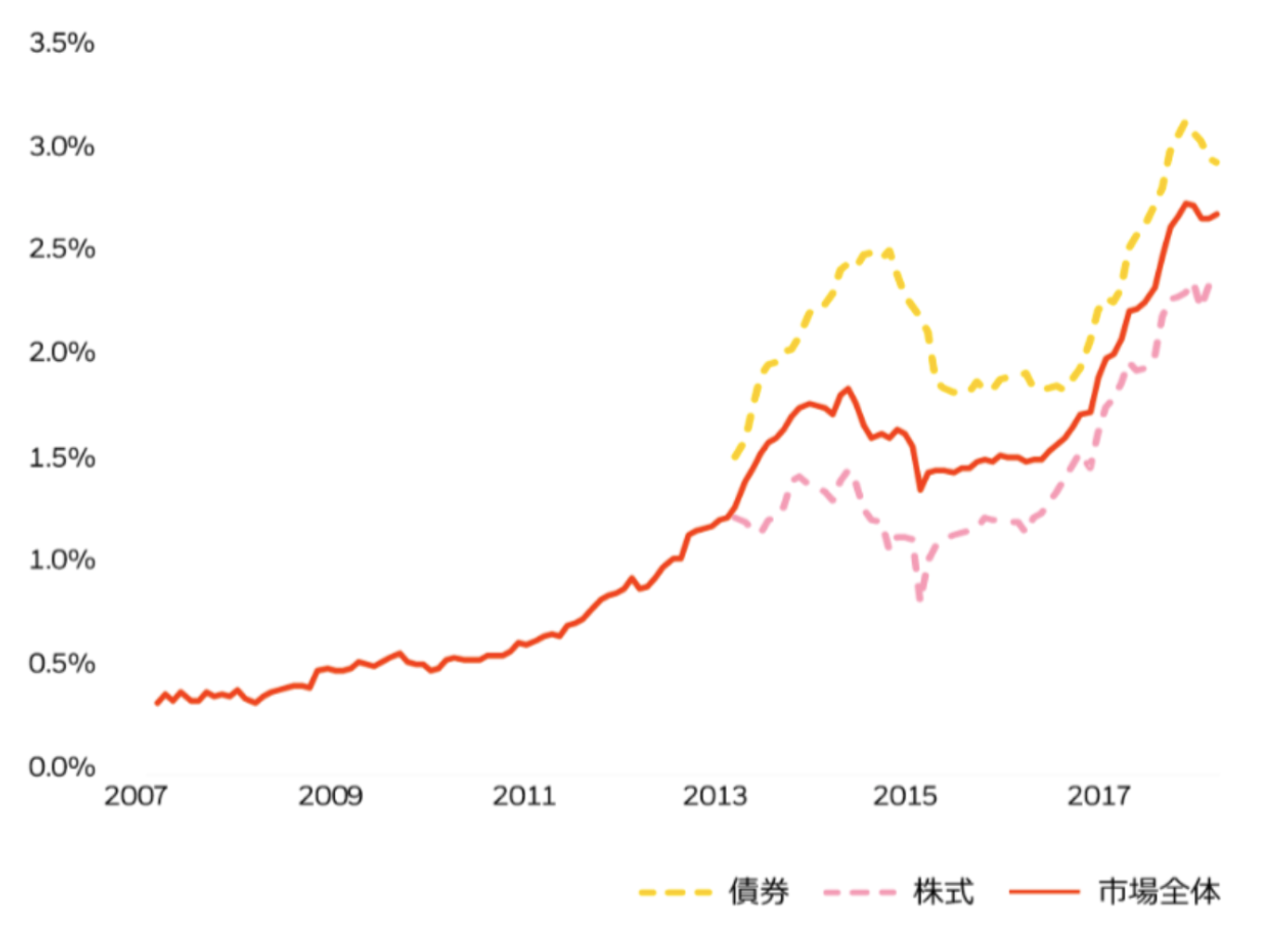

株式市場は自国民の購入以外にも上昇することがあります。それは外国人の資金です。

海外投資家の資金が流入することでも大きな上昇を期待することができます。

日本では外国人の株式の保有割合が30%を超えていますが、中国ではなんと僅か2%台となっています。

そのため、海外からの資金を呼び込むために中国政府は本土市場のA株の規制を緩和しているのです。

上記見ていただければわかる通り、海外の投資家の資金は流入を続けています。

今後規制緩和の影響で海外投資家の資金が本格的に流入することによって更に大きな上昇を期待することができます。

チャンス到来!世界の中央銀行が利上げに傾くなか中国は利下げをおこなっている

2023年現在、コロナで給付金をばら撒き世界中で金融緩和を行った影響で大きなインフレが発生しています。

そのため、各国中央銀行は景気をさましインフレを抑えるために金融引き締めに金融政策を転換しています。

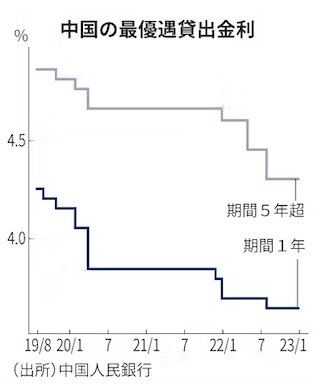

しかし、中国は上海のロックダウンなどにより落ち込んだ経済を刺激するために逆に利下げを行い金融緩和を実施しています。

以下の通り中国の政策金利は2022年から2023年にかけて下落してきています。つまり金融緩和を実施しているのです。

現代において中央銀行の金融政策が株式市場に及ぼす影響は甚大となっています。

世界各国が利上げに走る中、利下げをする中国株の魅力は相対的に高まり海外投資家からの資金が流入することが期待できます。

中国のおすすめ銘柄2選

それでは実際にどのような銘柄がおすすめなのかという点についてお伝えしていきたいと思います。

中国株は楽天証券やSBI証券で購入可能

中国の個別株は日本の個人投資家も証券会社を通じて購入することができます。

楽天証券やSBI証券は中国株の個別株を取り扱っています。主に外国人が投資できる香港市場に上場している銘柄が対象となります。

おすすめ銘柄①:中国工商銀行 (香港メイン 01398)

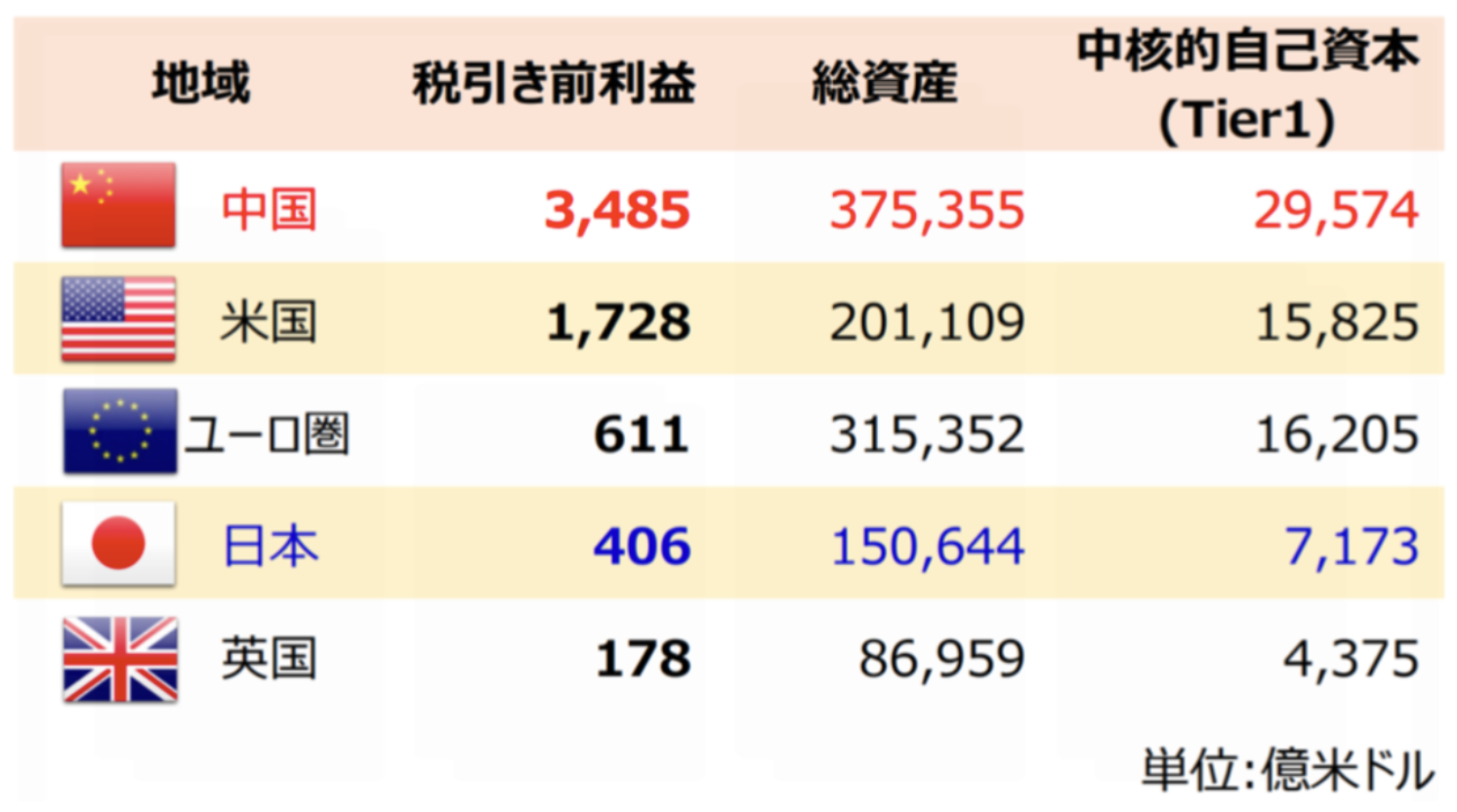

まずは中国四大銀行の一角である中国工商銀行です。

新興国においては全ての産業の血流を送り続ける銀行は最も手堅い投資先となります。

中国は銀行が凄まじい利益をあげており、米国をおさえて中国の銀行は大きな利益を叩き出しています。

中国の中でも特に大きな4つの銀行が四大銀行として知られています。

- 中国工商銀行

- 中国建設銀行

- 中国農業銀行

- 中国銀行

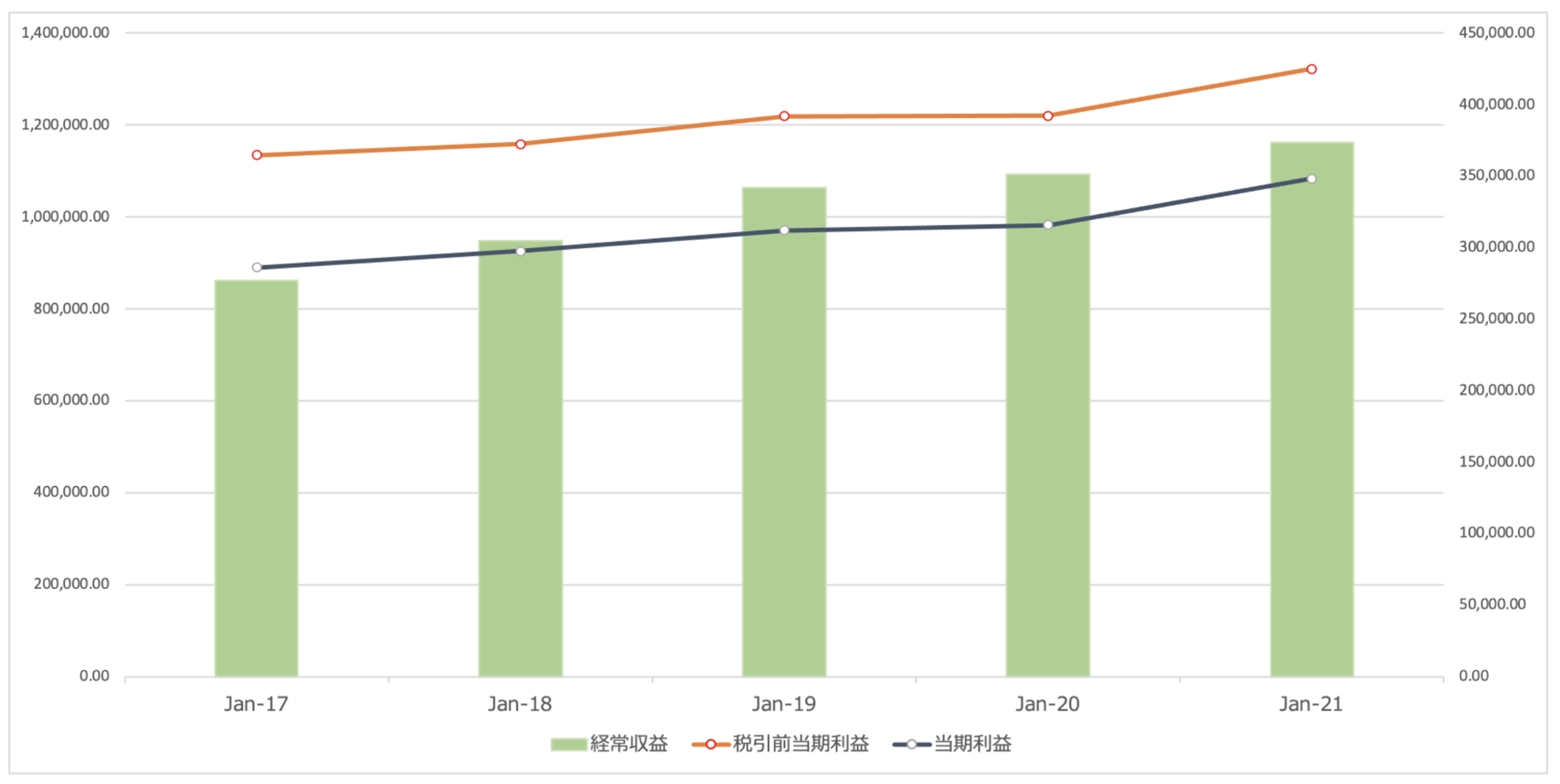

その中でも最も期待できるのが中国工商銀行です。中国工商銀行は安定的に業績を伸ばしています。

一方、株価は停滞しており中国株式市場全体と同じく割安度が高まり続けています。

おすすめ銘柄②:テンセント (香港メイン 00700)

テンセントは主にモバイルゲームや広告などで中国のBATHとよばれるテックジャイアントの一角を占めます。

業績は右肩あがりで伸びています。米国のGAFAMに並ぶべく躍進している最中という勢いのある銘柄ですね。

株価は現在世界的な成長株に対する逆風の煽りを受けて大きく下落し、バーゲンセール状態になっています。

成長株であるにも関わらず現在PERは24倍と割安水準で推移しています。仕込み時として考えても良い水準ですね。

中国に投資する最も魅力的な選択肢とは?

先ほど、魅力的な銘柄の例として2銘柄紹介しましたが4000銘柄以上ある中国株の中にはお宝銘柄がたくさん眠っています。

また、流石に中国企業なので日本の企業のように決算を精査した上で投資を行うことはできません。

また、通常の中国株投信は日本にいるファンドマネージャーが投資を行なっているので有名銘柄中心となります。

そのため、中国の株式指数に対してプラスのリターンを出すことが難しくなっています。

しかし、現地に近いシンガポールや香港から情報を得て投資をしているファンドは幅広い銘柄を検討することができます。

中には成長率が20%を超えているのにPERが2倍や3倍で取引されているお宝銘柄も存在しています。

筆者はそのような成長割安銘柄に投資を行い、安定的にリターンを狙うオリエントマネジメントというファンドを通して投資を実行しています。

詳しくは上記でお伝えしていますが要諦をお伝えしていきます。

オリエントマネジメントは2021年10月から運用を開始していますが以下の成績となっています。

| リターン | |

| 2021年10月-12月 | 5.7% |

| 2022年1月-3月 | 5.2% |

| 2022年4月-6月 | 6.2% |

| 2022年7月-9月 | ▲8.9% |

| 2022年10月-12月 | 4.2% |

| 2021年10月〜2022年12月 | 12.1% |

この期間、上海総合指数は20%下落していました。

つまり指数に対して32%もオーバーパフォームしていたことになります。

更に、今後中国株式市場が本格的に上昇する局面では非常に高いリターンを期待することができます。

ファンドマネージャーは新興国投資で現地建で平均年率100%近いリターンをだした実績もあり腕利きであることは間違いありません。

以下で詳しくお伝えしていますのでご覧ください。

まとめ

今回のポイントをまとめると以下となります。

メモ

- 中国株式市場は日本を抑えて世界第2位の規模に

- 中国株式市場と香港株式市場がある

- 中国本土市場のA株は規制が緩くなっており外国人が投資できるようになっている

- 中国株式市場は世界の株式市場の中でも非常に割安

- 1人あたりGDPは日本のバブル突入前と同水準

- 外国人保有比率はまだ2%台で今後流入余地が大きい

- 世界が利上げを行うなか中国は利下げを行なっておりチャンスがと到来している

- 中国株に投資するなら現地に精通した腕の良いファンドマネージャーに任せるのが吉