私は個人での運用と同等の規模で信頼できるヘッジファンドに自分の資産を預け入れています。ヘッジファンドの優位性についてもこれまで様々な記事で説明してきました。

では実際ヘッジファンドにアクセスするのはどうすればいいの?という疑問に突き当たる方も多いと思います。

今回は日本でヘッジファンドに預ける三つの方法を解説した後、どの方法が資産形成を行う上で適しているかという点について説明していきます。

<今回のポイント>

- ヘッジファンド型の運用を目指す投資信託があるが本当に模倣できているとはいえず、成績は芳しくない

- ヘッジファンドが日本の証券会社を通して投資信託という形で卸しているものもあるが、手数料が元々のヘッジファンドよりも高い

- プライベートバンカー(PB)を通して購入すると、PBに手数料が多く落ちる商品を紹介されるリスクがあり、PB起用自体にも手数料がかかり高額となる。

- 運用規模が大きいヘッジファンドの成績が高いとは限らない

- 直接ヘッジファンド担当者に会って、説明を受けた上で投資を行うのが最も推奨できる購入方法

まずは一番アクセスしやすく皆さんにも馴染みが深い投資信託という形でヘッジファンドに類したものを購入する方法です。

最近はヘッジファンド型の投資信託が証券会社によって販売されていることがありますが、このようなケースは以下の二つに分かれます。

- ヘッジファンドと同様の手法を用いて証券会社が運用する投資信託

- ヘッジファンドが日本の投資信託の形で提供している投資信託

始め方①:ヘッジファンドと同様の手法を用いて証券会社のファンドマネージャーが運用する投資信託を購入

ヘッジファンドマネージャーによって運用するわけではなく、

日本のサラリーマンファンドマネージャーが投資手法のみヘッジファンドの運用手法を真似て運用しているファンドです。当サイトでも以下のファンドを分析しています。

| ファンド名 | 運用会社 | 運用手法 |

| ノムラ・グローバルトレンド円・年2回決算 | 野村アセットマネジメント | 株だけにとどまらず債券や商品の先物投資で相場トレンドを追随 |

| サイエンティフィック・エクイティ・ファンド | ブラックロック | 割安銘柄を買い割高銘柄を売る戦略 |

| 野村グローバル・ロング・ショート | 野村アセットマネジメント | 世界の金融商品の先物を買いだけでなく売りも行うロングショート戦略 |

| 下値抵抗力日本株ファンド | シンプレクス | 親子上場で割高な方の会社を売り割安な方の会社を買う戦略 |

| AR国内バリュー株式ファンド | みずほ | 資産の最大2割を中小型の割安銘柄に投資して下落局面では先物売ヘッジを実施 |

メリット①:投資分野を選択する必要がない

普通の投資信託では新興国株式ファンドや先進国高配当銘柄ファンドのように、自分で投資する分野を決定する必要があります。

然しながら、ヘッジファンドと同様の手法つまり、どのような市況環境であっても収益を追求する手法である為、

投資家本人が投資事業領域を選択する必要はありません。

メリット②:手数料が抑えられる可能性がある

収益が発生した場合の手数料が抑えられるのも大きなメリットです。

ヘッジファンドの手数料はあげた収益の分に応じて手数料を頂きますという形態ですが、投資信託では預入残高に対して手数料が徴収されます。

→ ヘッジファンドの手数料(管理手数料・成功報酬)を細かく解説、投資信託を例にパフォーマンスを比較!

仮にこのような投資信託が、ヘッジファンドと同様の収益を上げているのであれば手数料は安く抑えられます。

しかし、下で詳しく説明しますが総じてこのような投資信託の投資利回りは低くヘッジファンドの利回りを大きく下回ります。

手数料が安かったとしても最終的な収益が芳しくありません。

デメリット:ヘッジファンドと同様の成果は出せない

実際のヘッジファンドに比べて利回りが低く、安定して10%以上稼いでいるファンドは皆無です。

ヘッジファンドの運用スタイルを真似ているといっても重要なのはスタイルではなく、どのような投資哲学・運用手法で運用しているかであって、

この核心を模倣できなければ意味がありません。

ヘッジファンドがこの核心部を全て公にするはずもなく、投資信託がヘッジファンドと同様の運用手法で運用することは不可能です。

最終的な収益もヘッジファンドと比べて見劣りするものとなります。

例えるなら門外不出のスープで人気を博しているラーメン屋のスープの味を真似しようと家で試行錯誤をしているようなものなのです。

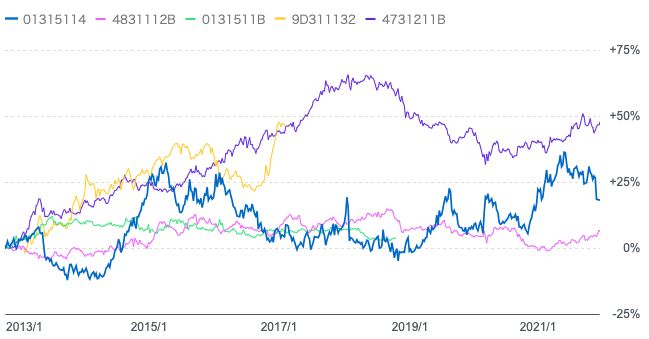

実際、さきほどあげた投信の成績は以下となります。

ノムラ・グローバルトレンド円・年2回決算

サイエンティフィック・エクイティ・ファンド

野村グローバル・ロング・ショート

下値抵抗力日本株ファンド

AR国内バリュー株式ファンド

日経平均が3倍以上になっているのに最も成績のよいAR国内バリュー株式ファンドですら50%のリターンしかでていません。

大幅にアンダーパフォームしているのです。

ヘッジファンドに投資したい方は指数を上回る成績を暴落を回避しながら得たい方がほとんどだと思います。

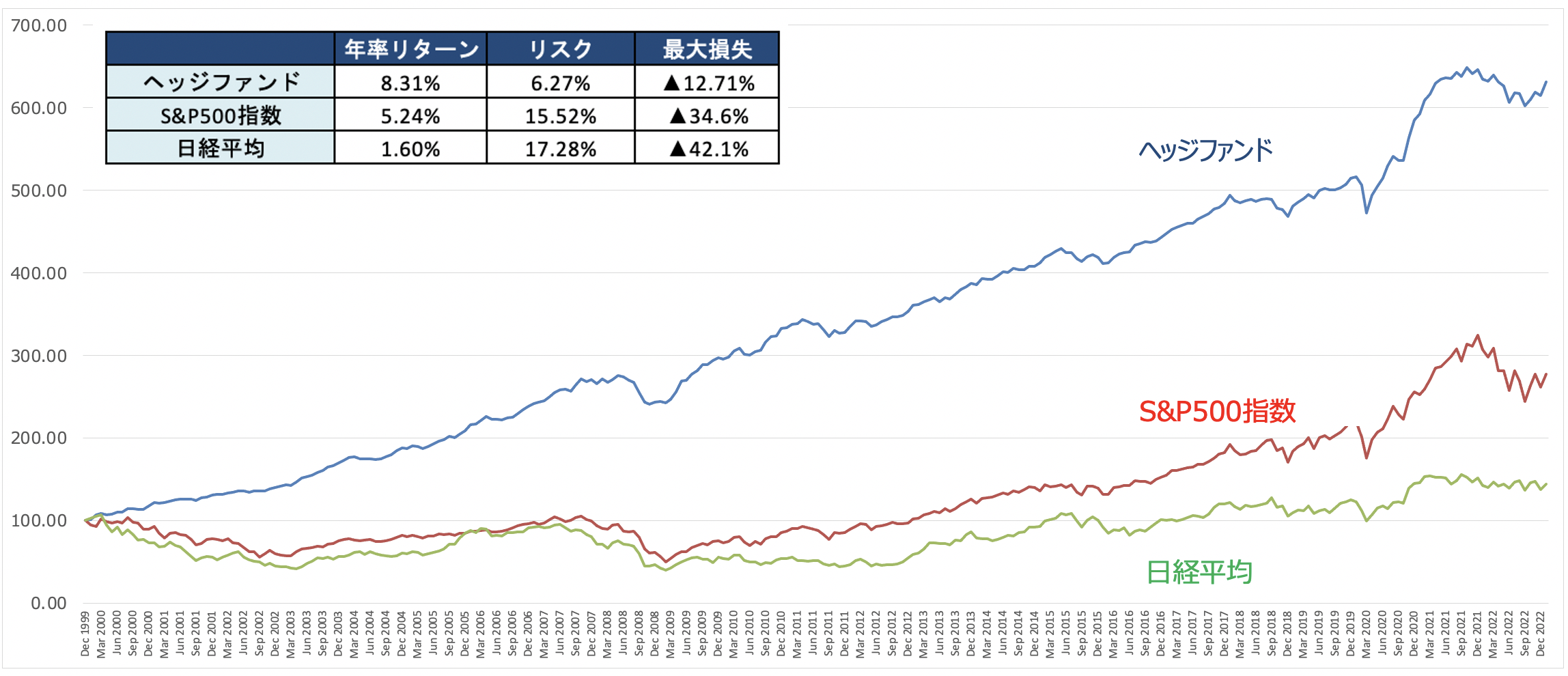

ヘッジファンドは以下の通り指数を上回る成績を暴落を回避しながら実現していますからね。

絶対収益を目指している以上、ファンドマネージャーとそのチームの実力こそが絶対的に重視するポイントであることは言を待ちません。

モチベーションという観点からもサラリーマン型ではなく収益を上げた分のみ加速度的に収入が増えるヘッジファンドマネージャーの方が高く、

相場に向き合う真剣さも投資信託のマネージャーとは雲泥の差があります。

始め方②:ヘッジファンドが日本の投資信託の形にして日本の証券会社が販売

これは上述とは異なり、ヘッジファンドが実際に運用を行い、投資信託という形で日本で販売する投資信託です。当サイトでも以下の2つのファンドを分析しています。

関連

メリット:ヘッジファンドの本物の運用が享受できる

上述の日本のファンドマネージャーが運用する手法と異なり、実際に運用するのはヘッジファンドのファンドマネージャーであり本物のプロの運用を享受出来ます。

ただ、必ずしも一流のヘッジファンドとは限りません。

日本の証券会社とコネクションがあるファンドが運用しているものだけとなるので選択肢が限られます。

デメリット①:リターンが芳しくない

ヘッジファンドが運用した投信の成績は残念ながら芳しくありません。

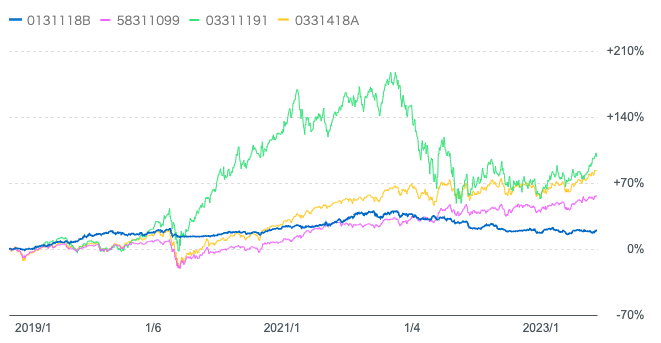

以下はヘッジファンドが運用する投資信託と全世界株式の比較です。

青:ダブルブレイン

赤:日興レジェンドイーグル

緑:ロイヤルマイル

黄:全世界株式(円建)

ロイヤルマイル だけ、わずかに全世界株式に勝っていますが値動きが激しすぎて安心して資金を預けられません・

半分以下になっている局面もありますからね。安定してインデックスより高いリターンを出すというヘッジファンドの良さを享受できません。

デメリット②:手数料がヘッジファンドと証券会社の二重で徴収される

手数料が元のヘッジファンドに比べて高いことです。

元々のヘッジファンドに直接投資するわけではなく、証券会社を通じて購入することになりますので、

ヘッジファンドへの手数料に加えて証券会社への手数料を支払わなければいけません。

先程のラーメン屋の例でいうと、門外不出のスープを作っているラーメン屋の店主が家に来てラーメンを作っているという例えがしっくりくるかと思います。

店で食べるのに比べて、家に呼ぶことによって出張費が掛かりますからね。

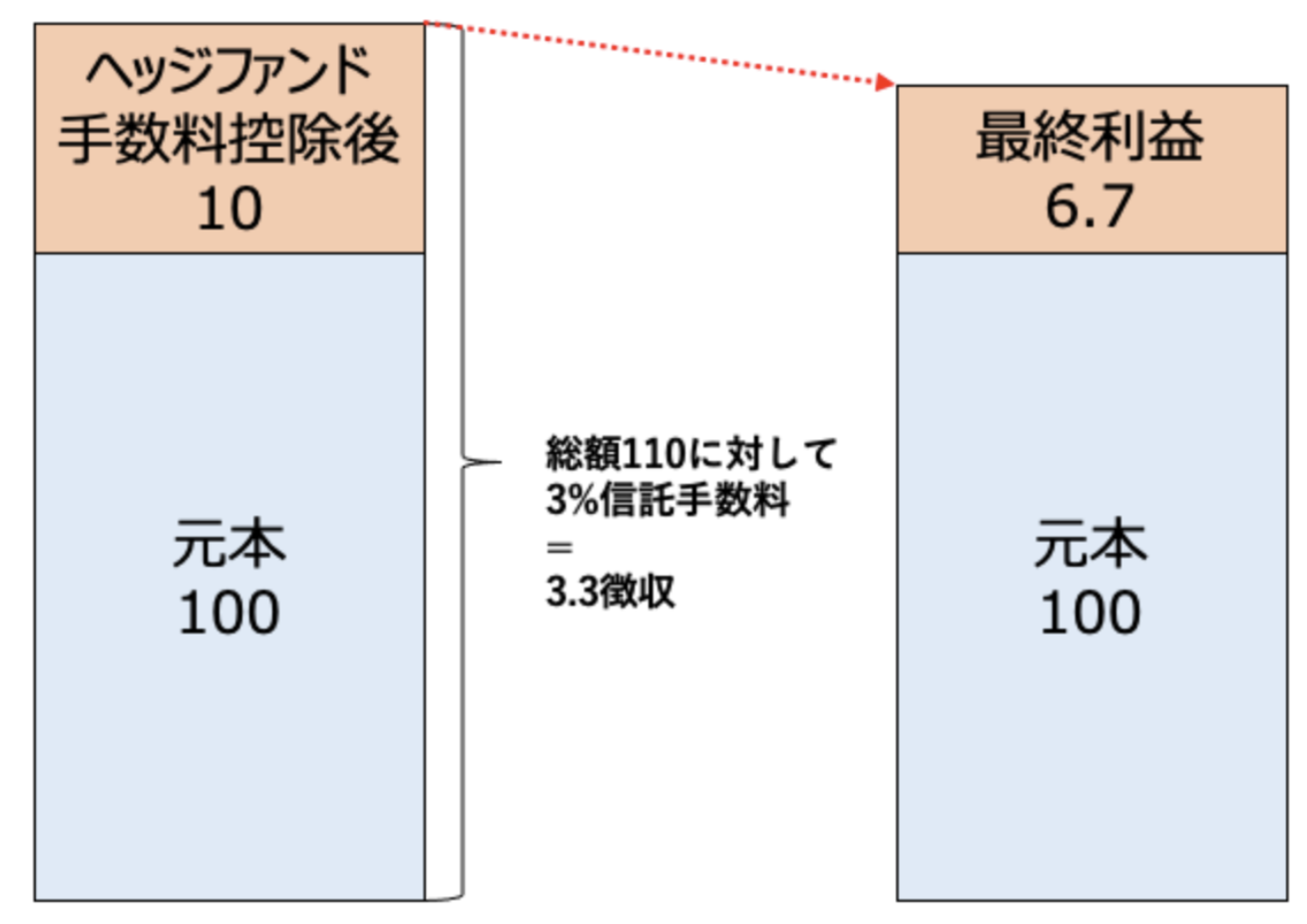

手数料控除後のヘッジファンドの利回りが10%であったとします。平均的な投資信託の預入資産に対して3%と考えますと、最終的な利回りは6.7%となります。

関係者が多くなればなるほど最終利益が小さくなるというのはどのビジネスでも同じことだと思います。

始め方③:プライベートバンクを通じてファンドを購入する

シンプルにプライベートバンクを通じてヘッジファンドを購入する方法です。本家本流のアクセスの仕方ですね。

メリット:著名ファンドへのアクセス

大手の外資系金融は世界中のヘッジファンドにコネクションがあり、超有名な一流のヘッジファンドに投資することが出来ます。

その他にも個々人の要望に合わせた運用をオーダーメイドで組み立ててくれるのもメリットです。

ただ、残念ながら手数料を稼ぐビジネスなので本当に顧客の為の助言を行えているのかは疑問点です。

実際、プライベートバンカーが付いている方と話しても資産が減ってしまったという方もおり、鵜呑みにするのも危険なのです。

デメリット①:敷居の高さ

敷居が非常に高いです。最低口座開設金額が数億円からであり、まずそれほどまでの資産を構築することが、このブログの目的である為、にわとり卵のような話になります。

そもそも日本でプライベートバンキング機能を提供している外資金融機関で口座開設に必要な最低資産は以下となっています。

| 金融機関 | 口座開設に必要な最低資産 |

| クレディ・スイス証券 | 10億円以上 |

| UBSウェルスマネジメント | 2億円以上 |

更に投資信託を通じて購入する欄でも記載しましたようにプライベートバンクという仲介業者が入る為に手数料が発生します。

この為、顧客の為に収益が高いヘッジファンドを選ぶのではなく、プライベートバンクへのバックが大きいファンドに投資するということが発生します。

結局、中抜きされることにより最終的な利回りが大きく落ち、プライベートバンクの為の投資をさせられる可能性があるというリスクがあります。

デメリット②:著名ファンドの成績が必ずしもよいとは限らない

実は著名ファンドだから、成績が良いとは限らないのです。

近年のヘッジファンドの成績から見えてきていることは、規模が大きくなりすぎている著名ファンドでは良好な成績を出すのが難しくなってしまっているという傾向です。

日経新聞でもこの傾向については紹介されております。

ヘッジファンドの運用成績は、資金規模が大型化し老舗になるほど低下する――。米金融テクノロジー会社パートラックがヘッジファンドの運用資産総額とファンド設定年数をベースに1996年から2010年までの運用成績を比較したところ、こんな傾向が明らかになった。

実際、世界最大のヘッジファンドであるブリッジウォーターアソシエイツを運営するレイ・ダリオも2020年は△12.6%という結果に甘んじています。

Still, some investors in Bridgewater’s funds were stung in 2020. Pure Alpha I and Pure Alpha II, lost 7.6 percent, and 12.6 percent for the year, respectively, according to a person familiar with the results.

有名だからといって成績がよいとは限らないのです。

始め方④:ヘッジファンドから直接購入する

上記の流れから推察できると思うのですが、直接ヘッジファンドから購入するのがプロ中のプロであるヘッジファンドマネージャーの運用を享受できて、

手数料も抑えられる為、収益を最大化することが出来ます。

また大切な資産を預けるのであれば、直接会って運用手法、これまでの運用実績、今後の見立て等について説明を受けて納得した上で資産を預けるべきだと思います。

国内発祥のヘッジファンドでも、世界の著名なヘッジファンドと同等又は安定性という面からいうとそれ以上の収益を上げているファンドは存在します。

海外の著名なヘッジファンドは時に50%近い収益を達成することもありますが、逆に▲20%~▲30%の運用結果をなることもあります。

富裕層のような余剰資金での運用ではなく、長期的な資産形成を目指しての運用という点から考えると、

派手な収益を追求するのではなく安定して10%程度の収益をあげてくれるファンドに投資することが理にかなっております。

以下では日本からでも投資できるヘッジファンドについても紹介していますので参考にしていただければと思います。

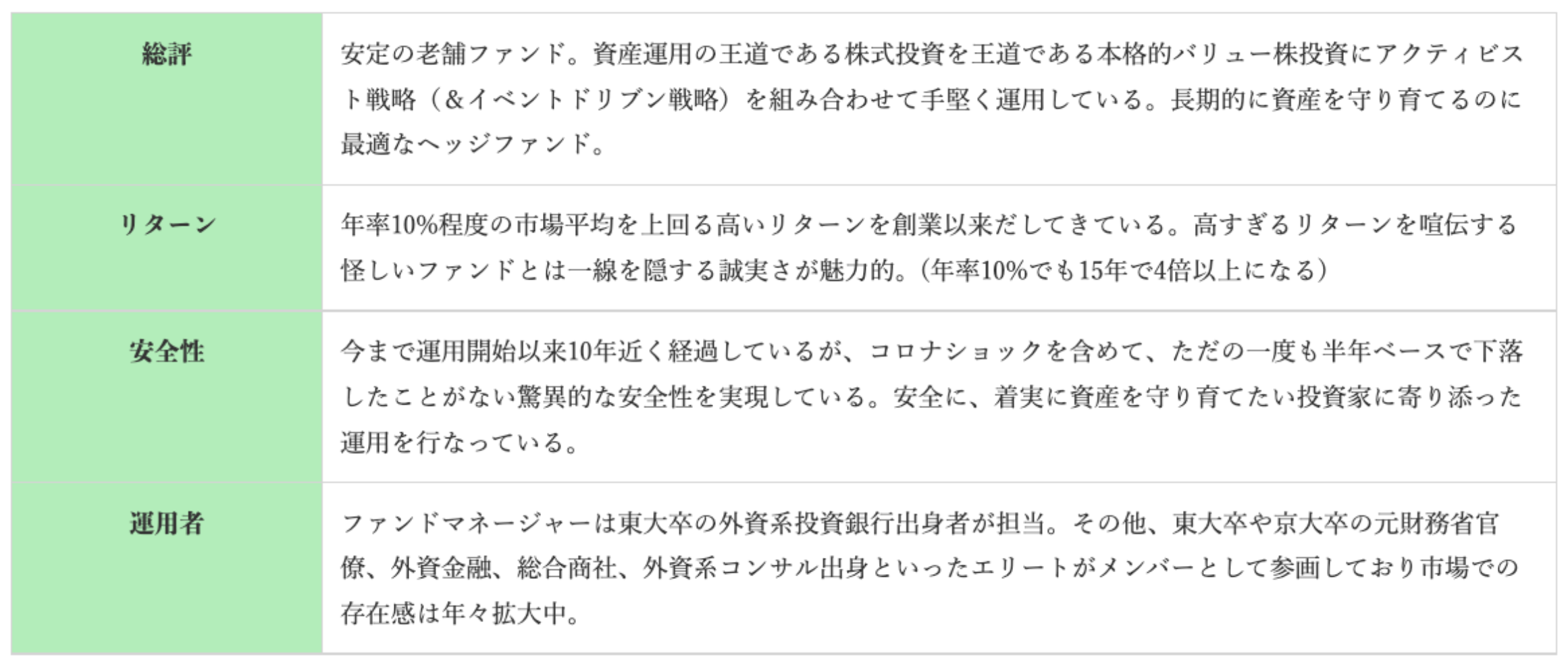

中でも筆者が実際に投資しているBMキャピタルの概要は以下となります。

以下で詳しくお伝えしていますのさ参考にしていただければと思います。